西本Wismettacホールディングス(9260)IPOが新規上場承認されました。野村證券案件で株数が多いため、申込めばそれなりに当選確率は高そうですが、なんと1枚あたりの単価が50万円以上もするネガサ株となっています。参加者も限定されると思いますが、マネーフォワード(3994)と上場日が重なっている点も注意が必要です。

業種:卸売業

市場:東証1部又は東証2部

公開予定:09/29

BB期間:09/12~09/19

【事業内容】

当社グループは、当社、連結子会社11社及び持分法適用関連会社2社で構成されており、主に米国において、日本食、アジア食品・食材の輸入並びに食材の開発や外食産業、グローサリー(食品スーパー)への卸売りを行っている「アジア食グローバル事業」及び青果物全般(フルーツ、野菜、その他加工品)の輸入卸販売、食品メーカー並びに、主に外食産業向けの食材の供給を行っている「農水産商社事業」を主たる事業としております

まとめると⇒ 海外における日本食、アジア食品・食材の輸入及び卸売、日本における青果物全般等の輸入卸売販売

【資金使途】

手取概算額9,099百万円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限2,740百万円と合わせて、設備資金として5,006百万円、運転資金として3,000百万円、借入金の返済資金として3,833百万円に充当する予定であります。具体的には、以下のとおりであります。

設備資金の内訳としては、アジア食グローバル事業における各国法規制対応を目的とした商品規格管理システムの構築、ワークフローの刷新及び拠点間の連携強化を目的としたシステムプラットフォームの整備並びに商品販売データを活用した自動発注システム、物流施設自動化のための対応、北米エリアの倉庫移転・拡充等のための資金として平成29年12月期に656百万円、平成30年12月期に1,245百万円、平成31年12月期以降に3,105百万円を充当する予定であります。

運転資金に関しましては、平成30年12月末までの運転資金に充当する予定であります。

借入金の返済資金に関しましては、当社又は当社子会社への投融資資金を通じた当社グループにおける返済資金として平成30年12月期までに3,833百万円を充当する予定であります。

100株単位

公募株数 1,850,000株

売出株数 1,850,000株

合計株数 3,700,000株 ←普通に当選する可能性はある

想定価格 5,250円 ⇒ 52.5万円必要

仮条件 4,500円~5,250円に決定しました!

公開価格 09/20に決定予定です

【幹事団】

野村證券

三菱UFJモルガン・スタンレー証券 auカブコム証券

SMBC日興証券

みずほ証券

極東証券

SBI証券 ←IPOチャレンジポイントのためとりあえず申込

エース証券

西本WismettacホールディングスIPOの評判と分析

オーバーアロットメントによる売出し555,000株

想定発行価格5,250円を基に吸収額を算出すると約194.3億円となり、オーバーアロットメントを含めて算出すると約223.4億円です。

西本WismettacホールディングスHP⇒ 世界市場に食材・食品を供給するグローバル・・・

↑クリックで拡大します ⇒ 最新の四季報が見れちゃうんですよ

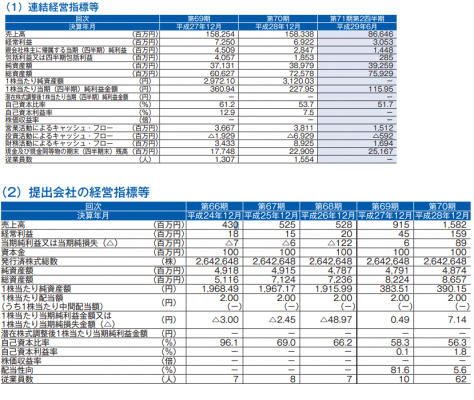

日本食を中心としたアジア食品や食材などを米国内、日本、中国、東南アジアなどから輸入、また米穀などを米国内で調達し、米国及びカナダを中心に欧州、豪州及びアジア等の日本食を中心としたレストラン、グローサリーに販売している企業です。

農水産商社事業においては生鮮青果、冷凍加工青果、水産物等を国内の卸売市場、量販店、外食・中食産業、食品メーカー等に対して輸入卸販売をしているそうです。

その他事業では、海外食品や雑貨の輸入及びキャラクター商品の開発、製造販売を手掛けているそうです。

会社設立は1947年09月、兵庫県神戸市中央区磯辺通に本社を構えます。

社長は金井孝行氏(58歳)、株式保有率は1.06%です。

従業員数は68人で平均年齢は40.6歳、平均勤続年数8.2年、平均年間給与約557万円となっています(連結従業員数は1,611人)

↑クリックで拡大します ⇒ ウエルスナビで積立投資をしよう

【ロックアップの状況】

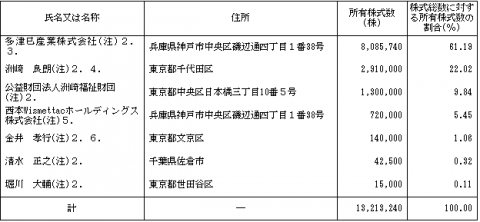

本募集及び引受人の買取引受による売出しに関連して、貸株人及び売出人である多津巳産業株式会社並びに当社株主である洲崎良朗、公益財団法人洲崎福祉財団、金井孝行及び清水正之は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年12月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)は行わない旨合意しております。

ロックアップは90日間(平成29年12月27日)、ロックアップ解除倍率の記載はありません。

ベンチャーキャピタル出資もありません。

想定価格から時価総額を算出すると約753億円となるため、東証1部へ直接上場すると思われますが、あまり人気があるとは思いません。成熟している企業なので配当しだいか?

どちらかと言うと、仮条件発表により機関投資家の参加意欲が解るため、現段階で参加スタンスを考えていません。

利益が出ると解り次第参加します。

ただ、IPO的には当選しやすいためじっくり考えてもよいでしょう♪

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。