ネットマーケティング(6175)IPOが新規上場承認されました。2015年08月に承認され、中止されていた案件が再登場となりました。以前よりも上場規模がスリムになり約11.2億円規模の上場となっています。この規模であれば初値利益は狙えると思います!主幹事はSBI証券で公開株数は960,000株です。

業種:サービス業

市場:ジャスダックスタンダード(JQS)

公開予定:03/31

BB期間:03/13~03/17

【事業内容】

当社グループはインターネット広告市場において、主としてアフィリエイト広告に特化したエージェントとして、広告プロモーションの戦略立案から運用支援までを一貫して提供する「広告事業」を展開しております。また一方で、Facebookを活用した安心・安全な出会いを提供する恋愛マッチングサービス「Omiai(オミアイ)」を始めとした自社メディアを運営する「メディア事業」を展開しております。

まとめると⇒ 広告主企業に対し、アフィリエイト広告を用いたマーケティング活動の戦略立案・運用支援を行う広告事業、恋愛マッチングサービス「Omiai」他の運営を行うメディア事業

【資金使途】

手取概算額254,176千円及び「1.新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限133,804千円については、ソフトウエア等への設備投資資金、優秀な人材の獲得及び育成資金、事業拡大に伴うオフィス移転費用等に充当する予定であります。具体的には以下の投資を予定しております。

① メディア事業において当社が運営するFacebookを活用した恋愛マッチングサービス「Omiai」のソフトウエア開発等の設備投資資金として150,000千円(平成29年6月期50,000千円、平成30年6月期50,000千円、平成31年6月期50,000千円)を充当予定であります。会員数を増加させるため、「Omiai」のソフトウエア改修を行い、ユーザビリティ及びシステム効率を向上させることを目的としております。

② 今後の広告事業及びメディア事業拡大のため、優秀な人材の獲得と継続的な育成を目的とした採用教育費として40,000千円(平成30年6月期20,000千円、平成31年6月期20,000千円)を充当予定であります。

③ 事業拡大に伴う人員増加に対応するための本社オフィス移転にかかる保証金および建物付属設備等の設備投資資金として197,980千円(平成30年6月期197,980千円)を充当予定であります。

100株単位

公募株数 280,000株

売出株数 680,000株

合計株数 960,000株(9,600枚) ←完全抽選でも狙えますね

想定価格 1,010円 ⇒ 10.1万円必要

仮条件 1,040円~1,140円に決定しました!

公開価格 03/21に決定予定です

【幹事団】

SBI証券(主幹事) ←SBI証券でIPOをはじめるための3つのポイント

SMBC日興証券 ←口座があると相当IPOに参加できる

東洋証券

エース証券

藍澤證券

水戸証券

岩井コスモ証券

SMBCフレンド証券

極東証券

■ ネットマーケティングIPOの評判と分析

オーバーアロットメントによる売出し144,000株

想定発行価格1,010円を基に吸収金額を算出すると約9.7億円となり、オーバー

アロットメントを含めると約11.2億円となります。

ネットマーケティングHP⇒ 次世代アフィリエイト支援ソリューション

↑クリックで拡大します ⇒ IPOチャレンジポイントを貯めるといい事あります

インターネット上で商品の販売及びサービスの提供等のマーケティング活動

を行う企業に対し、アフィリエイト広告のコンサルティングを行っている企業です。

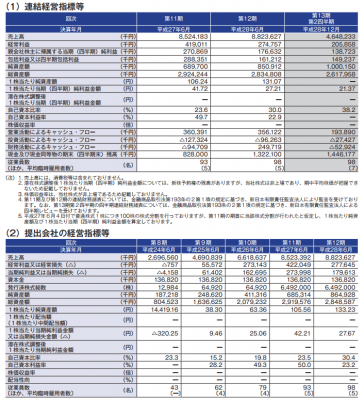

業績は順調ですが、前回の上場承認タイミングの方が業績のインパクトがありましたね。

また前回は東証マザーズですが、今回はジャスダック市場への上場となり、

株数や想定価格も引き下げられています、OA含め25億円規模の上場でしたが

今回は11.2億とかなりスリムになりました

会社設立は2004年07月、東京都東京都渋谷区恵比寿に本社を構えます。

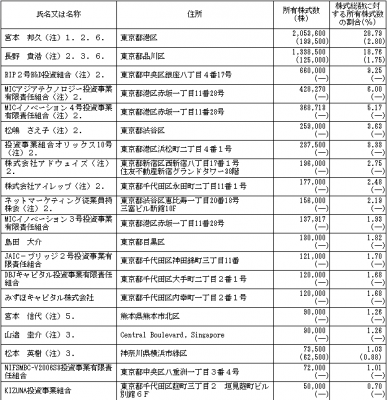

社長は宮本邦久氏(41歳)、株式保有率は28.79%です。

従業員数は100人で平均年齢31.1歳、平均勤続年数3.4年、平均年間給与

約492万円となります(臨時雇用者数は年間8人)

↑クリックで拡大します ⇒ 岩井コスモ証券のIPO取扱いは多い

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であるMICアジアテクノロジー投資事業有限責任組合、MICイノベーション4号投資事業有限責任組合、松嶋さえ子、投資事業組合オリックス10号、株式会社アドウェイズ、株式会社アイレップ、MICイノベーション3号投資事業有限責任組合、島田大介、JAIC-ブリッジ2号投資事業有限責任組合、みずほキャピタル株式会社、NIFSMBC-V2006S3投資事業有限責任組合、KIZUNA投資事業組合、売出人であるDBJキャピタル投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年6月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所取引における売却等は除く。)を行わない旨合意しております。

当社の取締役であり貸株人である宮本邦久、当社の取締役である長野貴浩、松本英樹及び山邉圭介、宮本信代は、主幹事に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年6月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売買等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

ロックアップは90日間(平成29年6月28日)、ロックアップ解除倍率は1.5倍です。

ベンチャーキャピタルが多いですが、1.5倍までは問題ないでしょうか!

IPOではそこそこ人気となる事業なので、申込をしたいと思います。

個人的にジャスダック市場への上場なので、安心感があります。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。