ズーム(6694)IPOが新規上場承認されました。業績がやや減収傾向にありますが、売上は拡大しています。公開規模は通常サイズですが、ニッチな業種となります。主幹事は野村證券で公開株数は63.1万株とオーバーアロットメントになります。想定発行価格は14.6万円で市場からの吸収額は約10.3億円と少ないようです。

業種:電気機器

市場:ジャスダックスタンダード(JQS)

公開予定:03/28

BB期間:03/09~03/15

【事業内容】

当社グループは、当社、子会社2社(連結子会社1社、持分法非適用非連結子会社1社)、及び関連会社3社(持分法適用関連会社2社、持分法非適用関連会社1社)から構成されております。連結子会社であり生産委託先からの製品の仕入及び当社と各国販売代理店への出荷を行っているZOOM HK LTDと、主要国での販売拠点として設立された関連会社であるZOOM North America LLC及びZOOM UK Distribution LTDと、その他2社から構成されております。

当社グループは、音楽用電子機器の開発及び販売を主な事業内容としており、「WE’RE FOR CREATORS」という基本理念のもと、世界中のクリエーターがよりユニークでオリジナルな作品を創造できるツールを提供することによってブランド力を構築し、株主、従業員や取引先などの当社グループと関係するステークホルダーから評価される企業を目指しております。

まとめると⇒ 音楽用電子機器の開発及び販売

【資金使途】

手取概算額275,972千円については、下記に記載の通り、充当する予定であります。設備資金として、本社拡張に係る付属設備等内装工事への支出に31,000千円(平成30年12月期に31,000千円)、基幹業務システム構築資金としてのソフトウェアへの支出に70,000千円(平成30年12月期に70,000千円)充当する予定であります。

また、運転資金として、①新製品の金型取得費に26,411千円(平成29年12月期に12,705千円、平成30年12月期に13,705千円)、②研究開発に係る外注費及び人件費に111,447千円(平成29年12月期に34,325千円、平成30年12月期に77,122千円)、③本社拡張に伴うオフィス増床による敷金に37,113千円(平成30年12月期に37,113千円)充当する予定であります。

100株単位

公募株数 210,000株

売出株数 421,000株

合計株数 631,000株(6,310枚) ←若干多めの株数です

想定価格 1,460円 ⇒ 14.6万円必要

仮条件 1,460円~1,520円に決定しました!

公開価格 03/16に決定予定です

【幹事団】

野村證券

SMBC日興証券 ←SMBC日興証券のIPO取扱い数は多いです

みずほ証券

三菱UFJモルガン・スタンレー証券 auカブコム証券

SBI証券 ←IPOポイントを貯めておけばIPOに当選?

いちよし証券

東洋証券

SMBCフレンド証券

■ ズームIPOの評判と分析

オーバーアロットメントによる売出し94,600株

想定発行価格1,460円を基に吸収金額を算出すると約9.2億円、オーバーアロット

メントを含めて算出すると約10.6億円となります。

ズームHP⇒ Fシリーズの操作を、よりフィジカルに

↑クリックで拡大します ⇒ マネックス証券の米国株取引サービスとは

直近の業績は売上拡大となりますが、利益は落ちています。

今期は現在のところ厳しいようです(黒字維持です)

音楽用電子機器の開発及び販売を主な事業内容としていますが、開発を日本

で行い、生産は全て生産委託先である中国のEMS企業に外注しているそうです。

会社設立は1983年09月、東京都千代田区神田駿河台に本社を構えます。

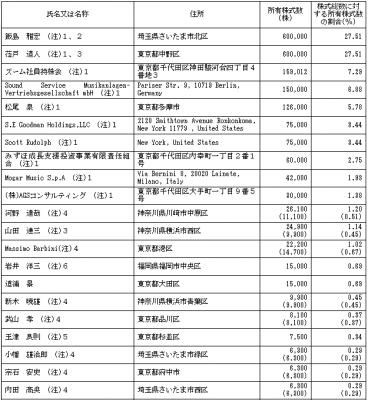

社長は飯島雅宏氏(61歳)、株式保有率は27.51%です。

従業員数は78人で平均年齢39.8歳、平均勤続年数7.9年、平均年間給与約712万

円となります。

↑クリックで拡大します ⇒ むさし証券のIPO抽選ルール詳細

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であるみずほ成長支援投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年6月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通じて行う売却等は除く。)は行わない旨合意しております。

また、売出人かつ貸株人である飯島雅宏及び莅戸道人、売出人である松尾泉、並びに当社株主であるズーム社員持株会、Sound Service Musikanlagen-Vertriebsgesellschaft mbH、S.E Goodman Holdings,LLC、Scott Rudolph、Mogar Music S.p.A、株式会社AGSコンサルティング、河野達哉、山田達三、Massimo Barbiniは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成29年9月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、売出人による引受人の買取引受による売出し、オーバーアロットメントによる売出しのために貸株人が当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)は行わない旨合意しております。

ロックアップは90日間(平成29年6月25日)、ロックアップ解除倍率1.5倍です。

売出し人や持ち株会社、その他株主に180日間(平成29年9月23日)ロックアップ付与。

業績が少し不安ですが、無難に初値は超えてくると考えています。

IPOが集中しすぎている事が難点ですが、申し込んでもさほど当選確率は高くないでしょう。

IPO当選期待よりも、申し込みをとりあえずしておきたいイメージでしょうか。

ジャスダック銘柄で創業34年の実績を考えると、公募割れも考えにくいか?

販売先固定が前年度実績で43.4%、今期第3四半期累計で42.2%となっていました。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。