ノイルイミューン・バイオテック(4893)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。創薬バイオベンチャーになります。

主幹事はSMBC日興証券が務め公開株数3,623,000株、オーバーアロットメント543,400株です。上場規模は想定発行価格720円から計算すると約30.0億円になります。

再承認案件になり上場規模が想定で約65.0億円から半減しています。海外配分が前回よりも513万株以上減らされおり違和感があります!!

※ノイルイミューン・バイオテック公式サイト引用

地合いが良ければ期待できる可能性はあるかもしれません。

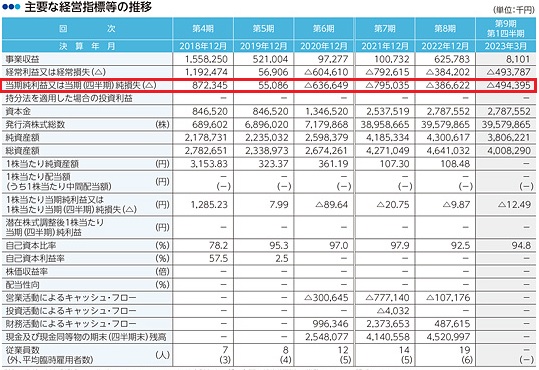

一般的な創薬バイオベンチャーだとパイプライン開発のために先行投資がかさみ損益分岐点が高くなります。そのため黒字化が遅れる場合が多く見受けられます。

同社の場合はPRIME技術による「共同パイプライン」を併せ持つため、より早期の黒字化を目指す戦略となるようです。業績を確認すると黒字決算となった年度もありました。

多数の製薬企業とライセンス契約を行うことによる収益、さらに多数のパイプライン開発によるリスクヘッジと収益機会により収益基盤の安定化を図るそうです。

IPO的には予想しにくいグローバルオファリングだと思います。

ノイルイミューン・バイオテック(4893)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月28日 |

| 市場 | グロース市場 |

| 業種 | 医薬品 |

| 事業内容 | CAR-T細胞療法を主とした新規がん免疫療法の開発 |

| ブックビルディング | 6月13日~6月16日 |

| 想定価格 | 720円 |

| 仮条件 | 700円~740円 |

| 公開価格 | 740円 |

| 初値結果 | 695円(騰落率-6.08%) |

| 企業情報 | https://www.noile-immune.com/ |

| 監査人 | 有限責任監査法人トーマツ |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 3,623,000株 国内募集株式数1,539,800株→ 1,019,000株 海外募集株式数2,083,200株→ 2,604,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 3,623,000株 |

| オーバーアロットメント | 543,400株 |

| 上場時発行済み株数 | 43,202,865株 ※公募分を含む |

| 想定ベースの時価総額 | 約311.1億円 |

| 幹事団 | SMBC日興証券(主幹事) SBI証券 野村證券 みずほ証券 東洋証券 岩井コスモ証券 あかつき証券 丸三証券 極東証券 マネックス証券 岡三証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

ノイルイミューン・バイオテック(4893)の事業内容と上場に伴う評判を考察してみました

想定発行価格720円を基に吸収金額を算出すると約26.1億円となり、オーバーアロットメントを含めると約30.0億円規模の上場となります。日本市場だけだと約11.1億円、OAを含めると約15.0億円になります。

グローバルオファリングとなっていますが、前回承認時よりも日本国内での販売株数が増えているため、海外勢には不人気だった可能性があります。

ノイルイミューン・バイオテックは独自技術を活用した固形がんに対するCAR-T細胞療法の開発を主たる事業領域として事業を展開しています。

山口大学と同大学の技術移転機関である有限会社山口ティー・エル・オーから独占的に導入したPRIME技術を応用したCAR-T細胞という最新のがん免疫療法を介して課題を克服することを目指しているそうです。

また、固形がんに対する安全かつ有効な治療薬の開発は世界的に求められている課題だと言われているようです。

※有価証券届出書引用

CAR-T細胞療法は、血液がんに対して非常に高い有効性が実証されているそうです。

日本を含めた複数の国で既に医薬品として承認され、従来の治療法では効果のない「患者」に対して高い治療効果を示しています。

しかし、血液がん以外の固形がんに対しては未だ有効性は示せていないそうで、さらに技術改良を進めた次世代型CAR-T細胞の技術開発及び臨床応用が急務となっています。

※有価証券届出書引用

固形がんに対して効果を発揮する次世代型CAR-T細胞を創薬するために、同社代表の山口大学教授の玉田らが開発した「PRIME技術」を応用しています。

PRIME技術とは、免疫細胞の活性化や集積を誘導するサイトカインやケモカインを産生するようにCAR-T細胞などの免疫細胞に更なる遺伝子改変を加えた技術であり、同社はPRIME技術を搭載したCAR-T細胞療法を「PRIME CAR-T細胞療法」と称しています。

毎回思うことですが、バイオ系の企業の目論見は難しいと思います。

結局言いたいことは、CAR-T細胞療法をベースに同社が行う「PRIME CAR-T細胞療法」を利用して新しい治療法を模索していると言うことでしょう。

※有価証券届出書引用

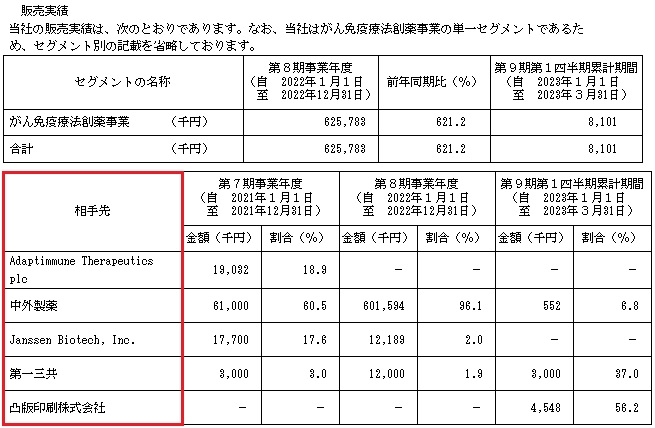

ビジネスモデルは自社研究や大学や研究機関との共同研究、また国内外の企業との共同研究開発を通じてがん免疫療法に関する技術及びパイプラインの開発になります。

開発パイプラインや他社との共同プロジェクトの進捗状況を確認するとフェーズ1の自社創薬事業が3つ、共同パイプラインで前臨床が2つ、基礎研究が合わせて3つとなるようです。

ノイルイミューン・バイオテック(4893)の株主状況とロックアップについて調べました

会社設立は2015年4月16日、東京都港区芝大門二丁目12番10号に本社を構えます。社長は玉田耕治氏(1968年3月28日生まれ)、株式保有率は9.88%(4,192,000株)です。従業員数22人で臨時雇用者6人、平均年齢48.3歳、平均勤続年数2.08年、平均年間給与8,303,000円です。

セグメント別従業員数は事業企画研究部9人(臨時5人)、開発部6人(臨時1人)、管理部7人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社鶴亀 | 9,871,350株 | 23.27% | ○ |

| 武田薬品工業株式会社 | 8,119,800株 | 19.14% | ○ |

| 玉田 耕治 | 4,192,000株 | 9.88% | ○ |

| 石﨑 秀信 | 2,430,000株 | 5.73% | ○ |

| Binex Co., Ltd. | 2,277,825株 | 5.37% | ○ |

| 和田 聡 | 2,000,000株 | 4.71% | ○ |

| 瀬戸 恭子 | 2,000,000株 | 4.71% | ○ |

上位株主には180日間(2023年12月24日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは133,760株又は取得金額96,307,200円に相当する株式数のいずれか少ない数を上限として実施されます。

133,800株または取得金額計96,307,200円に相当する株式数のいずれか少ない数に修正

親引け先は「Heights Capital Management, Inc.が投資助言及び運用を行うファンドであるCVI Investments, Inc.」となります。

ノイルイミューン・バイオテック(4893)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は想定発行価格を中心に700円~740円に決定しました。上場による吸収金額は最大で約30.8億円、時価総額は約319.7億円です。

前回承認時よりも機関投資家の評価が弱く上場規模も大幅に縮小されています。そのため個人投資家の警戒感は強いと考えられます。

競合に比べ技術的優位性は高いと考えられているため相場が強い環境下では公開価格を超えてくるようです。ただ、「油断ならない」とも評価されているため損失を出したくない方はIPOに参加しないほうがよさそうです。

基本的に今の相場なら大丈夫だろうという判断だと私は感じましたが、先に上場するクオリプス(4894)の値動き次第だと思います。

セカンダリーがある程度好調であれば初値買いしてくるだろうし、ナイアガラ状態で暴落だと買わないと思います。ただ日本市場の上場規模はOAを含め約15.4億円のためそこまで不安視するような感じではなさそうです。

国内販売株数が減らされ海外販売株数が増やされました。そのため日本市場のOAを含めた上場規模は約11.6億円に縮小されています。

修正値740円~800円

最終予想770円

※注目度B

業績を確認すると2023年12月期の単独予想を確認することができました。売上3.19億円となり前期比48.96%減、経常利益-18.32億円となり前期-3.84億円から赤字額が増えます。

四半期利益は-18.34億円となり前期-3.86億円から赤字額が数倍になります!

公開価格が740円決定の場合の指標はEPS-44.27からPERは算出不可、BPS103.68からPBR7.14倍になります。配当や株主優待の設定は現時点でありません。

業績だけ見ると投資するのを躊躇するような状況だと思います。金利上昇もあり得るため同社にとっては良い材料ではありません。

2022年に上場したティムス(4891)やサイフューズ(4892)も低迷しているためバイオ株に資金が向かうのか見ものです。BBに参加される方は公開価格割れも視野に入れておいたほうがいいと思います!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 1,232,700株 | 80.06% |

| SBI証券 | 123,100株 | 7.99% |

| 野村證券 | 65,400株 | 4.25% |

| みずほ証券 | 65,400株 | 4.25% |

| 東洋証券 | 7,600株 | 0.49% |

| 岩井コスモ証券 | 7,600株 | 0.49% |

| あかつき証券 | 7,600株 | 0.49% |

| 丸三証券 | 7,600株 | 0.49% |

| 極東証券 | 7,600株 | 0.49% |

| マネックス証券 | 7,600株 | 0.49% |

| 岡三証券 | 7,600株 | 0.49% |

今回のIPOは難しい気がします。当選しても大きな利益とはならない可能性があります。

なんだかモヤモヤする銘柄ですよね。その割に引受け幹事が多くネット組には魅力が低いと感じます。また、水戸証券が幹事から外されています。

とりあえず主幹事のSMBC日興証券から申込みを行っておきたいと思います。IPOをするなら口座開設しておいたほうが無難です。

1年を通すと主幹事引受けが多く公開株数も多い場合があります。IPOルールは下記記事にまとめています!昨年は5個くらい当選したと思います。1撃32万円利益の銘柄もありました。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

CAPIMA(キャピマ)に投資したため現金5千円貰えました。似たようなキャンペーンが行われているため記事にまとめてみました。現在は6,000円です!

実は私が参加した時よりもお得なんですよね。優待付きファンドも登場します。

CAPIMA(キャピマ)の口座開設でAmazonギフト券1,000円分が貰えます。また20万円投資すると2,000円分のアマギフが上乗せされ合計3,000円分になります。招待コードが必要になるためご注意ください。融資型クラウドファンディングを行う企業 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| オンコリスバイオファーマ(4588) | PER-倍 | PBR5.30倍 |

| タカラバイオ(4974) | PER36.54倍 | PBR1.79倍 |

| リプロセル(4978) | PER166.11倍 | PBR3.36倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年4月07日~2027年3月31日 | 570,000株 | 102円 |

| 2020年8月11日~2028年8月09日 | 345,000株 | 240円 |

| 2020年8月10日~2028年8月09日 | 300,000株 | 233円 |

| 2021年5月18日~2029年5月16日 | 140,000株 | 255円 |

| 2021年5月17日~2029年5月16日 | 60,000株 | 255円 |

| 2022年4月14日~2030年4月13日 | 195,000株 | 705円 |

| 2022年6月16日~2030年6月15日 | 15,000株 | 705円 |

| 2023年3月24日~2031年3月23日 | 319,000株 | 779円 |

| 2024年5月13日~2032年5月12日 | 108,000株 | 804円 |

| 2024年5月13日~2032年5月12日 | 12,000株 | 872円 |

| 2019年4月07日~2027年3月31日 | 200,000株 | 102円 |

| 2020年8月10日~2028年8月09日 | 100,000株 | 233円 |

| 2021年5月17日~2029年5月16日 | 105,000株 | 255円 |

| 2020年8月07日又は株式上場した日のいずれか遅い方から2029年8月06日まで | 365,000株 | 255円 |

| 2024年5月13日~2032年5月12日 | 8,000株 | 872円 |

ストックオプション(新株予約権)は2,714,000株が上場時に行使期限を迎えます。

発行済株式総数39,579,865株に対する新株予約権の割合は7.18%に相当します。新株予約権による潜在株式数は2,842,000株です。

ノイルイミューン・バイオテック(4893)IPOの評価と申し込みスタンス!まとめ

ノイルイミューン・バイオテックのIPOは微妙な状況かもしれません。再承認で上場規模を絞ってきたため安心感もありますが、頼みの海外販売が減らされている理由が問題ですよね。

前回承認時の仮条件は720円~800円に上振れしていました。今回の仮条件はどうでしょうか?下振れだと厳しいと思います。

※ノイルイミューン・バイオテック公式サイト引用

武田薬品や協和キリン、中外製薬など日本メーカーとの提携も確認できます。

基本的にバイオベンチャー企業への投資はリスクが高いためよく考えてIPOに参加しておきましょう。

開発中のパイプラインが製造販売承認の取得に至らなかった場合は投資金の回収不能に陥ります。同社製品が上市されることを願うしかありません!

毎年事業収益が計上されている安心感はあると思います。ただパイプライン確認では商品の製造販売はかなり先だと感じます。大手予想を確認し投資スタンスを仮条件発表後に決めたいと思います。

また、業績や機関投資家のスタンスは後程追記したいと思います。

朗報です!不動産投資型クラウドファンディングにレバレッジを効かせた投資が可能になりました。詳しくは下記記事でまとめています。1号ファンドの利回りが10%になっています。

LEVECHY(レベチー)と言う会社になり、かなり人気になると思われます!

LEVECHY(レベチー)という不動産投資型クラウドファンディングについて評判や口コミを調べました。投資する目的でメリットやデメリットを調べています。 事前にセミナーを受講し本気で投資を行うのか考察してみました。SPCを …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。