プロディライト(5580)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。電話のDX化サービスを提供し収益構造がストック型ビジネスモデルとなっています!

主幹事は野村證券が務め公開株数474,700株、オーバーアロットメント71,200株です。上場規模は想定発行価格1,400円から計算すると約7.6億円になります。

※プロディライト公式サイト引用

同社はクラウドPBX市場の規模拡大により成長が期待されているようです。

テレワークやオフィスのフリーアドレス化等により電話のDX化が起きているため、次世代の電話・通信分野でのリーディングカンパニーを目指すそうです。

現在は中堅企業をメイン・ターゲットとし、10人以下の事務所から1,000人以上の大企業まで顧客基盤を更に拡充していくため上場という冠が欲しいようです。

結局は販売代理店とのパートナーシップ強化やブランド力強化のためだと考えられます。

ストック型のビジネスモデルのためアカウント数などが伸びれば安定した収益が期待できそうです。また、同社によればAI技術を応用したサービスが必要不可欠となっています。

クラウドPBX等の音声ソリューション事業は新規参入も多いそうなので上場することに意味がありそうですね。

プロディライト(5580)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月28日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | 自社開発のIP電話用クラウドPBX「INNOVERA」等、音声コミュニケーションのDXに向けたワンストップ・ソリューションの提供 |

| ブックビルディング | 6月12日~6月16日 |

| 想定価格 | 1,400円 |

| 仮条件 | 1,400円~1,440円 |

| 公開価格 | 1,440円 |

| 初値結果 | 3,005円(公開価格2.09倍) |

| 企業情報 | https://prodelight.co.jp/ |

| 監査人 | 仰星監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 150,000株 |

| 売出株数 | 324,700株 |

| 公開株数(合計) | 474,700株 |

| オーバーアロットメント | 71,200株 |

| 上場時発行済み株数 | 1,561,650株 ※公募分を含む |

| 想定ベースの時価総額 | 約21.9億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 岡三証券 極東証券 松井証券 マネックス証券 |

| 委託見込 | LINE証券 岡三オンライン |

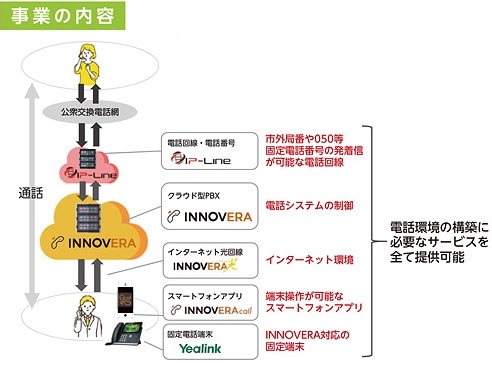

プロディライト(5580)の事業内容と上場に伴う評判を考察してみました

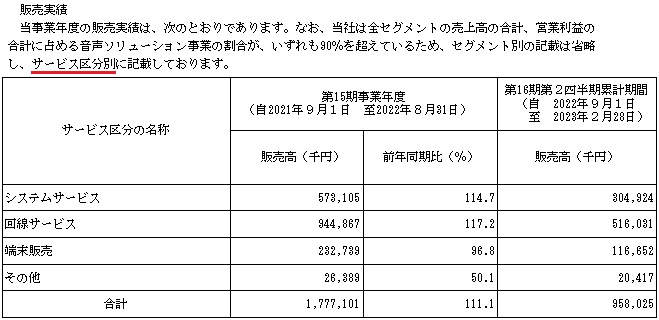

想定発行価格1,400円を基に吸収金額を算出すると約6.6億円となり、オーバーアロットメントを含めると約7.6億円規模の上場となります。プロディライトは主にPBXをクラウドで提供する「システムサービス」、公衆回線網から各端末までIP回線を使用して音声通信を提供する「回線サービス」、IP電話等の端末機器を販売する「端末販売」を展開しています。

これらにより、電話環境の構築に必要なサービスの「ワンストップ・ソリューション」を提供することが可能です。

テレワーク導入やオフィスのフリーアドレス化等の働き方改革、企業のBCP対策(事業継続計画)が進む中、固定電話をきり口に固定電話・モバイル端末という垣根を超え、「電話のあり方」そのものを変革する電話のDXを提供しています。

※有価証券届出書引用

システムサービスでは、クラウド技術をPBXに応用し独自に開発したクラウドPBX「INNOVERA」を顧客に提供しています。

これまで社内に設置していたPBXをクラウド上に構築することにより、固定電話の機能をスマートフォンやPC、専用のIP電話等で場所を問わず利用できます。

そのため会社のビジネスフォンを持ち出す感覚で電話を利用することができるそうです。

「INNOVERA」では旧来の電話システムの弱点であった場所の制約を無くすことで、「テレワークの導入」や「オフィスのフリーアドレス化」の障害のひとつとなっていた電話の問題を解決することが可能となっています。

※有価証券届出書引用

回線サービスでは、アルテリア・ネットワークス株式会社と提携した「IP-Line」などクラウド上の「INNOVERA」に直接接続可能なIP電話回線サービスを提供しています。

通常、電話を開設する際は、屋外から屋内の電話へ物理的な回線を引く必要がありますが、「IP-Line」はクラウド上の「INNOVERA」に直接収容し、インターネットを利用し音声通話を行うため、電話回線の設置は不要となっています。

災害に見舞われた場合にもインターネットが繋がっていれば電話の利用が可能であり、企業のBCP対策としても有効だそうです。

※有価証券届出書引用

端末販売では、中国Yealink社との間で、日本におけるSIP電話機の総代理店契約を締結し販売やサポート、日本語ファームウェアの開発と運用を担っています。

「INNOVERA」と共に端末を提供するだけではなく、「INNOVERA」以外の他社製クラウドPBXでも利用できる汎用性を持つため端末単独での販売も行っているそうです。

サービス業ではなく情報通信業となっているため資金流入期待がありそうですね。

プロディライト(5580)の株主状況とロックアップについて調べました

会社設立は2008年6月04日、大阪府大阪市中央区高麗橋三丁目3番11号淀屋橋フレックスタワー2階に本社を構えます。社長は小南秀光氏(1973年12月20日生まれ)、株式保有率は45.11%(700,000株)です。従業員数95人で臨時雇用者1人、平均年齢38.2歳、平均勤続年数4.2年、平均年間給与4,839,000円です。

セグメントは省略されておりサービス区分表示となっています。サービス区分はシステムサービス、回線サービス、端末販売、その他に区分されます。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 小南 秀光 | 700,000株 | 45.11% | ○ |

| 川田 友也 | 300,000株 | 19.33% | ○ |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 175,000株 | 11.28% | ○ |

| 日本ビジネスシステムズ株式会社 | 100,000株 | 6.44% | ○ |

| SMBCベンチャーキャピタル2号投資事業有限責任組合 | 60,000株 | 3.87% | ○ |

| 池田泉州キャピタルニュービジネス4号投資事業有限責任組合 | 60,000株 | 3.87% | ○ |

| 奥井 琢磨 | 40,000株 | 2.58% | △ |

上位株主には90日間(2023年9月25日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

この他、SMBCベンチャーキャピタル1号と2号、池田泉州キャピタルニュービジネス4号、三菱UFJキャピタル5号の4社に90日間のロックアップが付与され発行価格1.5倍以上でロックアップ解除となります。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは30,000株を上限として従業員持株会に販売が実施される予定となっています。

プロディライト(5580)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,400円~1,440円に決定し、上場による吸収金額は最大で約7.9億円、時価総額は約22.5億円となります。

業務用IP電話システムはコロナ禍により業績が伸長しています。同社の場合はコロナ禍後も業績を伸ばしているため一定の人気が見込めるようです。

IP電話に関しては新味がないとされていますが、粗利益率が高いため需給ひっ迫につながりやすいようです。競合はそれなりに存在していると観測されていますが差別化はできているようですね。

修正値3,000円~3,400円

最終予想3,350円

※注目度B

業績を確認すると2023年8月期の単独予想を確認することができました。売上20.08億円となり前期比13.00%増、経常利益1.52億円となり前期比33.33%増となります。

四半期利益は1.01億円となり前期比24.69%増を予想しています。

公開価格が1,440円決定の場合の指標はEPS70.22からPER20.51倍、BPS358.65からPBR4.02倍になります。配当や株主優待の設定は現時点でありません。

IPO好みのテーマを持っているため初値2.3倍程度が期待できるようです。VCのロックアップ解除倍率が1.5倍以上となっていることだけ注意しておきましょう。

同日上場はノイルイミューン・バイオテック(4893)が1社となっています。

上場規模が小さいためとくに問題視するところはなさそうです!

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 432,300株 | 91.07% |

| SBI証券 | 18,900株 | 3.98% |

| 岡三証券 | 9,400株 | 1.98% |

| 極東証券 | 4,700株 | 0.99% |

| 松井証券 | 4,700株 | 0.99% |

| マネックス証券 | 4,700株 | 0.99% |

業績水準はまだ低いようですが吸収金額も低いためIPOとして利益が見込めそうです。

このクラスのIPOは積極的に申込みを行っておいて良いと思います。地合いが多少悪くても個人投資家の積極的な買いが期待できそうです。

kimu

kimu ただIPOには当選しにくいため自分にできることを行っておけばいいと思います。当選確率は1%以下でしょう。

6月に上場するIPOが終わると、しばらくぽつぽつとしかIPOが承認されない時期に入ります。資金が余っている方は新しい投資を始めてみると面白いかもしれません。

安定の利回りを求めるのであれば上場企業を中心とした貸付が多いFunds(ファンズ)などお勧めです。

Amazonギフト券が貰えるキャンペーンが行われているため記事でまとめてみました。キャンペーン期間が長いため口座開設しておけばいつでも投資できますからね。

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

大きく利益を狙いたい方はHiJoJoユニコーンファンドへの投資も良さそうです。投資先が上場する確率が高いため既に利益得た方もいるようです。

こちらも詳しく記事でまとめています。プレIPOに投資できます!!

HiJoJoユニコーンファンドが話題となっているため詳しく調べました。投資家目線で評判と評価を行い、投資を行う際のメリットとデメリットを項目別にまとめています。 プレIPOに投資できるため儲かると言えそうですが、100万 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ネクストジェン(3842) | PER25.44倍 | PBR1.13倍 |

| コラボス(3908) | PER-倍 | PBR0.90倍 |

| トビラシステムズ(4441) | PER28.82倍 | PBR6.74倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2024年2月16日~2032年1月13日 | 140,250株 | 700円 |

ストックオプション(新株予約権)で上場時に行使期限に入る株式はありません。

発行済株式総数1,411,650株に対する新株予約権の割合は9.9%に相当します。新株予約権による潜在株式数は140,250株です。

プロディライト(5580)IPOの評価と申し込みスタンス!まとめ

プロディライトは積極的にIPO抽選に参加しておきましょう。初値2倍くらいは期待できると思います。同日上場のノイルイミューン・バイオテック(4893)よりも安心した投資ができそうです。

※プロディライト公式サイト引用

競合も多くあるため解約数が増加するとリカーリング売上高比率の低下となります。また、上場費用は発生しますが大手企業との提携を複数獲得できる期待もありそうです。

今期で第16期となり業績水準も低いため機関投資家の買いなどは期待できないと思います。

VCは売出株で株式を一部処分しますが保有割合がそこそこあるため、ロックアップ解除後は売り圧力が高まる可能性があります。

公募組はIPOに当選できれば気楽に利確できそうですね。オーバーシュートで値が飛ぶ可能性もありそうです。先に上場する銘柄次第でしょう!

大和証券グループが出資しているFunvestでキャンペーンが行われています。口座開設でAmazonギフト券1,000円分、初出資で1,500円分が上乗せされ合計2,500円分のアマギフが貰えます。

個別にキャンペーンが行われていることもあるため特典がさらに付く場合があります。詳しい内容は下記記事にまとめています!

Funvest(ファンベスト)でAmazonギフトカード(アマギフ)が貰えるキャンペーンが行われています。会員登録(口座開設)で1,000円分のアマギフが貰える他、投資を行うことでさらに1,500円分が追加で貰えます。ファンド …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。