PHCホールディングス(6523)のIPOが東証1部に新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券が主となり務めます。共同主幹事は多数の証券会社で執り行います。

グローバルオファリングのIPOになり、公開株数46,460,400株、オーバーアロットメント6,969,000株となっています。上場規模は想定発行価格3,700円から計算すると約1,976.9億円になります!

※PHCホールディングス公式サイト引用

世界の医療ニーズに総合的に応えるヘルスケアソリューションを提供している企業になります。

研究から診断、治療、予防まで幅広い領域に向けて新たな価値を創造し、革新的な製品やサービスを開発・提供しているそうです。

同社グループは約3,000億円の連結売上規模になり、世界125ヶ国以上で事業を展開しています。

バカでかい上場で海外販売も行われます。しかも東証1部への直接上場なのでインデックス需要も見込めそうです。しかし不安なのは株価設定が高いため、公開価格割れだと損失額も大きくなることです!!

PHCホールディングス(6523)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部 |

| 業種 | 電気機器 |

| 事業内容 | 各種ヘルスケア機器・サービスの開発・製造・販売 |

| 上場日 | 10月14日 |

| ブックビルディング期間 | 9月29日~10月05日 |

| 想定価格 | 3,700円 |

| 仮条件 | 3,250円~3,500円 |

| 公開価格 | 3,250円 |

| 初値結果 | 3,120円(騰落率-4.00%) |

| 企業情報 | https://www.phchd.com/jp |

| 監査人 | 有限責任 あずさ監査法人 |

【手取金の使途】

差引手取概算額9,016百万円については、海外募集における差引手取概算額11,025百万円と併せて、以下に充当する予定です。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

①設備投資資金として10,613百万円(2022年3月期:3,903百万円、2023年3月期:3,308百万円、2024年3月期3,402百万円)に充当する予定。

②残額については、2022年3月期中に過去のM&Aで増加した金融機関に対する長期借入金の返済への充当を予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 5,807,500株⇒ 6,611,700株

|

| 売出株数 | 40,652,900株⇒ 15,476,300株

|

| 公開株数(合計) | 46,460,400株⇒ 22,088,000株 |

| オーバーアロットメント | 6,969,000株⇒ 3,313,100株

|

| 上場時発行済み株数 | 122,170,815株⇒ 122,975,015株 |

| 想定ベースの時価総額 | 約4,520.32億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) 野村證券(共同主幹事) みずほ証券(共同主幹事) BofA証券(共同主幹事) ゴールドマン・サックス証券(共同主幹事) JPモルガン証券(共同主幹事) SBI証券 楽天証券 マネックス証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

PHCホールディングス(6523)上場評判とIPO分析

想定発行価格3,700円を基に吸収金額を算出すると約1,719.0億円となり、オーバーアロットメントを含めると約1,976.9億円規模の上場となります。日本国内向けの販売だけを計算するとオーバーアロットメントを含めて約889.6億円になります。海外向け販売が若干多くなっているようです。

同社は2013年8月に主要子会社であるパナソニックヘルスケア株式会社(現PHC株式会社)をパナソニック株式会社から買収するために「KKR PHC Investment L.P.」の出資受入れ会社としてオリオンインベストメント株式会社の商号で設立した、経営管理を行う持株会社となっています。

PHCホールディングスグループは、持株会社である同社と主要子会社のPHC株式会社及びAscensia Diabetes Care Holdings AG、Epredia Holdings Ltd.、株式会社LSIメディエンス、ほか関連会社を含め国内16法人、海外75法人で構成されています。

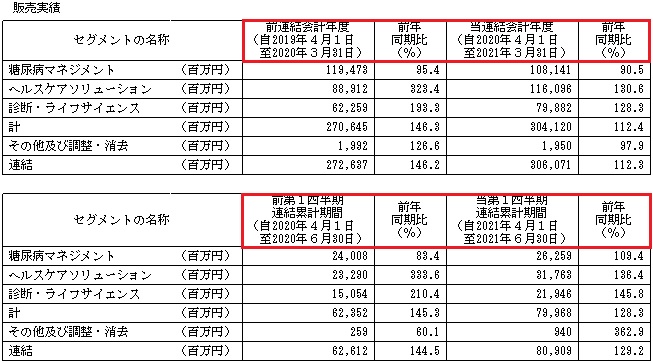

事業は、血糖自己測定システム(測定器及びセンサ)及びPoint of Care Testing(臨床現場即時検査)製品等の体外診断機器並びに電気式医薬品注入器(インジェクタ)の開発、製造及び販売を行う「糖尿病マネジメントドメイン」

医科医事システム・電子カルテ等医療IT製品の開発販売や臨床検査事業を展開する「ヘルスケアソリューションドメイン」

研究・医療支援機器、病理診断機器等の開発製造販売を行う「診断・ライフサイエンスドメイン」の3つの事業ドメインにより構成されています。

※有価証券届出書引用

糖尿病マネジメントドメインでは、糖尿病をはじめとする生活習慣病の増加に伴い、早期診断、効果的な治療が求められる中、

特許権を有するバイオセンシング技術、自社設計の製造ラインによって効率化・合理化された生産技術に加え販売相手先の特性に応じたマーケティングを通し、高精度で簡便な検査・分析機器の開発・製造・販売を行っています。

主な製品は、血糖自己測定システムを中心とする糖尿病ケア製品、POC生化学分析装置、呼気一酸化窒素測定装置及び病院・診療所用血糖値測定システム等のPOCT製品並びに電動式医薬品注入器等です。

※有価証券届出書引用

ヘルスケアソリューションドメインでは、高齢化や生活習慣病増加等によりヘルスケアITへのニーズが高まる中、1972年から医科システムを開発販売してきたことを強みとし、医療情報システム分野のIT製品を開発販売しています。

この事により、地域医療情報の連携や医療情報の活用による医療の質の向上を目指しています。

また、2019年8月に三菱ケミカルホールディングスグループより臨床検査事業分野の大手であるLSIMを買収することで、臨床検査領域への事業拡大とヘルスケアソリューションドメインの事業強化を図っています。

LSIM事業部の主な製品・サービスは、臨床検査事業として臨床検査受託、病院業務運営支援、食品・調理加工品検査、施設衛生検査、診断薬機器事業として全自動臨床検査システム、POC機器、創薬支援事業として非臨床試験、臨床試験、また日本で唯一のWADA公認のドーピング検査を提供しています。

※有価証券届出書引用

診断・ライフサイエンスドメインでは、再生医療分野をはじめとするライフサイエンスの大学や研究機関で必要とされる機器、創薬・研究領域での細菌・細胞の培養やクリーンな環境を維持するために必要な機器、医療・介護現場の調剤やフードソリューション機器等の開発・製造・販売を行っています。

診断・ライフサイエンスドメインは、バイオメディカ事業部と病理事業部の2つの事業部で構成されています。

正直なところ、個人で評価するには企業規模が大きく難しく感じます。有料情報などを確認し、情報を共有できればと考えています!

PHCホールディングス(6523)の企業財務情報と配当性向

| 回次 | 第7期 | 第8期 |

| 決算年月 | 2020年3月 | 2021年3月 |

| 売上収益 | 272,637 | 306,071 |

| 営業利益 | 13,177 | 17,599 |

| 税引前利益 | 5,611 | 22,788 |

| 親会社の所有者に帰属する当期利益 | 5,276 | 16,906 |

| 親会社の所有者に帰属する当期包括利益 | 3,235 | 26,239 |

| 親会社の所有者に帰属する持分 | 70,275 | 107,018 |

| 総資産額 | 529,757 | 569,020 |

| 1株当たり親会社所有者帰属持分 | 619.38 | 921.04 |

| 基本的1株当たり当期利益 | 46.61 | 149.07 |

| 希薄化後1株当たり当期利益 | 45.22 | 143.93 |

| 親会社所有者帰属持分比率 | 13.3 | 18.8 |

| 親会社所有者帰属持分当期利益率 | 7.8 | 19.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 36,865 | 47,850 |

| 投資活動によるキャッシュ・フロー | △135,467 | △16,314 |

| 財務活動によるキャッシュ・フロー | 95,585 | △20,395 |

| 現金及び現金同等物の期末残高 | 45,379 | 60,762 |

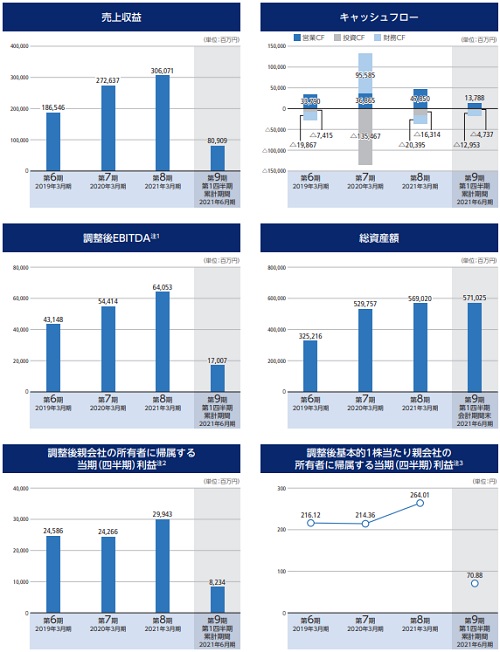

- 売上収益80,909百万円(前年同期比29.2%増)

- 営業利益5,634百万円(前年同期は1,246百万円の損失)

- 調整後EBITDA17,007百万円(前年同期比112.7%増)

- 税引前四半期利益14,112百万円(前年同期は2,578百万円の損失)

- 四半期利益10,424百万円(前年同期は1,702百万円の損失)

- 親会社の所有者に帰属する四半期利益10,384百万円(前年同期は1,666百万円の損失)

- 調整後親会社の所有者に帰属する四半期利益8,234百万円(前年同期比339.4%増)

今期、日本では新型コロナウイルス感染症拡大による緊急事態宣言が継続されるも、世界的には先進国を中心にワクチン接種が進み、ロックダウンなどの規制も緩和され病院の通常診察や検査が回復し、制約がある中で営業活動を活発化してきたそうです。

加えて、各国が新型コロナウイルスのワクチン接種を推進したため、ワクチンの保存・流通網整備のための超低温フリーザーへの強い需要が継続した他、日本におけるPCR検査の需要も継続し、新型コロナウイルス感染症拡大により深刻な影響を受けた前第1四半期と比較して業績は大きく回復したそうです!

PHCホールディングス(6523)の株主状況とロックアップについて

会社設立は2013年8月13日、東京都港区西新橋二丁目38番5号に本社を構えます。社長はジョン・マロッタ氏(1979年9月28日生まれ)、保有株式は25,000株です。従業員数181人で臨時雇用者14人、平均年齢47.8歳、平均勤続年数17.7年、平均年間給与9,046,865円です。また連結従業員数は9,630人で臨時雇用者2,386人です。

連結のセグメント別従業員数は糖尿病マネジメント2,729人(臨時30人)、ヘルスケアソリューション3,928人(臨時1,831人)、診断・ライフサイエンス2,322人(臨時483人)、本社その他651人(臨時42人)となっています。

労働組合は2021年7月31日時点でありません。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| KKR PHC Investment L.P. | 55,804,244株 | 45.77% | ○ |

| 三井物産株式会社 | 24,594,240株 | 20.17% | ○ |

| 株式会社生命科学インスティテュート | 15,348,237株 | 12.59% | ○ |

| パナソニック株式会社 | 13,158,136株 | 10.79% | ○ |

| LCA 3 Moonshot LP | 5,714,286株 | 4.69% | ○ |

| PHCホールディングス従業員持株会 | 1,014,190株 | 0.83% | × |

| 平嶋 竜一 | 258,820株 | 0.21% | ○ |

【ロックアップについて】

グローバル・オファリングに関連して、売出人かつ貸株人であるKKR PHC Investment L.P.及び三井物産株式会社、売出人である株式会社生命科学インスティテュート、パナソニック株式会社及びLCA 3 Moonshot LP、当社株主であるジョン・マロッタ、宮﨑正次、フレデリック・ライデンバック、平嶋竜一、森本恭史、ロバート・シャーム、大塚孝之、渡部晴夫及び中村伸朗並びに当社の新株予約権その他長期インセンティブ報酬被付与者である池内孝一、イーフラム・スター、蛯名淳、山口快樹及びジョン・スウィーニーについては、元引受契約締結日から上場日後180日目(2022年4月11日)までの期間、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等を行わない旨を約束する書面をジョイント・グローバル・コーディネーターに対して差し入れる予定であります。

LCA 3 Moonshot LPは、取引銀行に対して、債務の担保として、対象者が保有する株式数5,714,286株のうち4,714,286株を提供しており、当該株式には質権が設定されております。対象者が取引銀行に対する債務を履行しなかった場合、ロックアップ期間にかかわらず、取引銀行により質権対象株式の売却が行われる可能性があります。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年4月11日まで)のロックアップが付与されています。ロックアップ解除倍率の設定はありません。

LCA 3 Moonshot LP保有株は質権が設定が行われています。また売出株として1,000,000株が放出される予定です。

親引けは行われませんん。

PHCホールディングス(6523)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格3,700円から仮条件範囲が3,250円~3,500円と大幅に修正されています。また売出株が大幅に削減され上場規模が約1,976.9億円から約889.04億円になります。

最終的な公開株数は公開価格決定日に決定される予定となっています。

また知人の話によれば店頭で営業が積極的に行われるも引受先が見つからず困っているようです。お付き合いを行っておくとよいこともあるかもしれません。

ただ普段IPOを回してくれないのに営業があるのであれば顧客が損失を出しても知らんぷりでしょう。

修正値3,350円~3,500円

再修正3,120円

※注目度S、修正値は公開価格が仮条件上限を前提、その後仮条件下限に決定し予想値が再修正され3,120円になりました。ネガティブサプライズだそうです!!

2022年3月期の連結業績予想は売上収益3,190.45億円となり前期比4.2%増、税引き前利益175.17億円となり前期比23.1%減になります。

四半期利益は135.11億円となり前期比20.1%減と予想が出ています。配当金は23円出るそうなので配当利回りが0.66%~0.71%になります。

PHCホールディングスのIPOは人気がないと考えられ、積極的なブックビルディングは期待できないと思います。公開価格が仮条件上限に決ればという期待はありますが、公募組はリスクを取って申込むような銘柄ではなさそうです。

IPOに当選したければ店頭に申込むことで大量に頂けそうです。ネット抽選派の方も複数の証券会社で申込めば当選する可能性が高いと思います。私はSBI証券で100株申込を行いIPOチャレンジポイントだけ頂くと思います。

同社の事業は「競争が激しい割に利益率が低い」と言った指摘もあります。何とか上場させ資金調達を行い、証券会社は手数料収入を得たいところだと思います。

某社の指摘では開株数の大幅削減や財務不良なども悪材料のようです。そもそもが出口案件ですけどね!!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | 3,346,600株 | 33.67% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 2,882,400株 | 29.00% |

| 野村證券(共同主幹事) | 1,921,300株 | 19.33% |

| みずほ証券(共同主幹事) | 1,259,300株 | 12.67% |

| BofA証券(共同主幹事) | 99,400株 | 1.00% |

| ゴールドマン・サックス証券(共同主幹事) | 99,400株 | 1.00% |

| JPモルガン証券(共同主幹事) | 99,400株 | 1.00% |

| SBI証券 | 92,400株 | 0.93% |

| 楽天証券 | 92,400株 | 0.93% |

| マネックス証券 | 46,700株 | 0.47% |

メインとなる証券会社はSMBC日興証券と三菱UFJモルガン・スタンレー証券になります。公開株数が多いため他の証券会社から申込んでも当選確率は高いと思います。

ただこれだけ大きな上場は公開価格割れになりにくい可能性があります。海外配分も半分以上となっているため割れたら恥ですからね。証券会社も気合が入っていると思います!

初値で利益が見込めるのかはこれから情報を集めたいと思います。グレーマーケット取引などもありそうですね。状況に応じてスタンスを考えたいと思います。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

今回のようなパターンは何処から申込んでも当選確率は高いと思います。積極的に申込みを行う方は少ないかもしれません。特に大量に株式を取得するとリスクが高くなります。

マネックス証券だと当選確率が高そうです。完全平等抽選を採用しているため誰にでも当選する可能性があります。

預け入れ資金の優劣はありません。銘柄毎に資金拘束されるため、ブックビルディングが重なると当選しやすいと個人的に考えています。年末に向けて口座を開設していない方は準備しておきましょう。

未成年口座の開設も可能です!

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

超得!利回りくんに口座開設を行うとAmazonギフト券が2,000円分貰えます。

前澤友作氏や堀江貴文氏が関係するファンドにも投資ができます。話題になっている企業で勢いがあります!!

利回りくんの口座開設を行うと楽天ポイントが貰えるキャンペーンが始まりました。運営会社はシーラ(SYLA)になります。シーラファンディングから「利回りくん」にサービス名が変更されています。公式サイトではミルクボーイ …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| テルモ(4543) | PER42.61倍 | PBR4.69倍 |

| JMS(7702) | PER12.07倍 | PBR0.59倍 |

| ニプロ(8086) | PER12.76倍 | PBR1.18倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年6月25日~2024年6月24日 | 137,920株 | 500円 |

| 2014年7月05日~2024年6月24日 | 812,099株 | 500円 |

| 2016年6月25日~2024年6月24日 | 776,900株 | 500円 |

| 2014年7月05日~2024年6月24日 | 188,750株 | 500円 |

| 2016年6月25日~2024年6月24日 | 258,020株 | 500円 |

| 2019年7月31日~2027年7月30日 | 51,820株 | 2,200円 |

ストックオプション(新株予約権)は大量にあり過ぎるため今回は一部のみ抜粋しています。信じられないような新株予約権が発行されています。

調べたい方は有価証券届出書(新規公開時)の「新株予約権等の状況」を確認してください。40回以上発行されています。記載を行うとページが埋まるため回避させて頂きます!

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。PHCホールディングス(6523)IPOの評価と申し込みスタンスまとめ

PHCホールディングスのIPOは松下寿電子工業株式会社という流れがあるため再上場とも言えます。ただ長い歴史の中で合併や子会社化、商号変更などがあり現在に至ります。市場からの評価がどのようになるのか楽しみです。

※PHCホールディングス公式サイト引用

三井物産(8031)や生命科学インスティテュート(4188)、そしてパナソニック(6752)など上場企業も株主にいます。

同社は日本、欧州及び米国等の世界各地において事業活動を展開しています。そのため、各国税制や契約慣習・慣行、知的財産保護制度など様々な政治的、法的あるいはその他の障害が生じる可能性があります。

2021年3月期の地域別売上収益は日本43.9%、欧州24.9%、北米21.6%、その他9.5%となっています。海外においては為替相場の変動により影響を受けます。

また、過去のパナソニックからのカーブアウトとその後のM&Aにより、連結財務諸表に計上されている無形資産及びのれんは2021年3月期末時点で総資産の55%を占めているそうです。

このIPOは難しいので状況を確認しながら抽選に参加したいと思います。現状では前向きに考えています!

クラファンのCOZUCHIに口座開設を行うとAmazonギフト券が2,000円分貰えます。確認したところまだ枠があるそうです!

最新の状況は下記記事を確認後にお申し込みください。先着1,000人に達したら終了するそうです。

COZUCHI(コズチ)に新規会員登録を行うとAmazonギフト券が2,000円分貰えます。口座開設だけで貰えるためかなりお得なキャンペーンです。独自性のあるサービスを行っており、平均利回りも他社比較で高く設定され、1万円 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。