ANAホールディングス(9202)が公募増資を行うことを発表しました。今回のPOは最大で3,321億円を調達し新型機購入や債務返済に充当予定となっています。

公募増資(PO)の日程や参加スタンス、そして現時点の株価などを確認してみたいと思います。JAL(日本航空)と似たようなタイミングでの公募増資になり、既に日証金から新規売停止と現引停止が発表されています。

※ANAホールディングスから引用

ANAは訪日外国人需要等の旅客需要の増加に対応すべく国際線事業を拡大し、2019年3月期まで4期連続で営業利益において最高益を更新していたそうです。

そして今回の新型コロナウイルス感染症により国際線と国内線の需要が減り、厳しい経営環境に直面しています。過去にない大幅な赤字計上を行う見通しとなっています。

投資家の意見は様々だと思いますが、これまでよく頑張ったと思うところがANAHDにはあります。

調達した資金のうち2,000億円をボーイング787型機(787-9型機及び787-10型機)の購入を含む設備投資資金に使うそうです。残りは長期債務の返済資金に充当となっています。

ANAホールディングス(9202)公募増資(PO)の詳細を確認してみました

ANAホールディングスの目論見には、「航空事業を中心に当社グループの事業を見直すことで、感染症の再来にも耐え得る強靭な企業グループに生まれ変わることを目指します」とあります。構造改革の内容は3つです。

- ANA・Peachの主体的な改革と第3ブランドの設立

- コスト構造の抜本的な見直し

- 顧客データ資産プラットフォーム事業の創設

メディアなどの情報によれば10月に劣後ローンを実施し4,000億円を調達しているため、現時点での運転資金に問題はないようです。

しかし、新型コロナウイルス感染症がいつまで続くのかわからないため、資金調達を行い財務基盤を整えたい狙いがあるともいます。

先にJAL(日本航空)がPOを行っているためやりやすい環境だったと思います。

| 項 目 | その内容 |

| 銘柄名 | ANAホールディングス(9202) |

| 上場市場 | 東証1部 |

| 主幹事(共同) |

|

| 引受人 | みずほ証券 |

| 新株発行 | 126,310,000株 |

| 国内公募 | 91,310,000株 |

| 海外公募 | 30,440,000株 OA:4,560,000株 |

| 売出 | 0株 |

| オーバーアロッメント | 13,690,000株 |

| 合計 | 140,000,000株 |

| 希薄化 | 40.17% |

| 仮条件 | 3.0%~6.0% |

JAL(日本航空)に比べると幹事引受けが少ないようです。ただANAHDのほうが吸収額が大きいため懸念材料もあります。JALの公募増資(PO)は人気があったようですが、今回はどうなるでしょうね。

鞘取り組は売禁なので一般信用枠で売建できなければ大量取得が難しい状況でしょう。公募増資を行う話はしばらく前から出ていたため下げも限定的なのかもしれません。

明日からの値動きで勝てる投資家はスキルがある方でしょう。IPOを専門に行っている投資家はスルーする方も多いと思います。

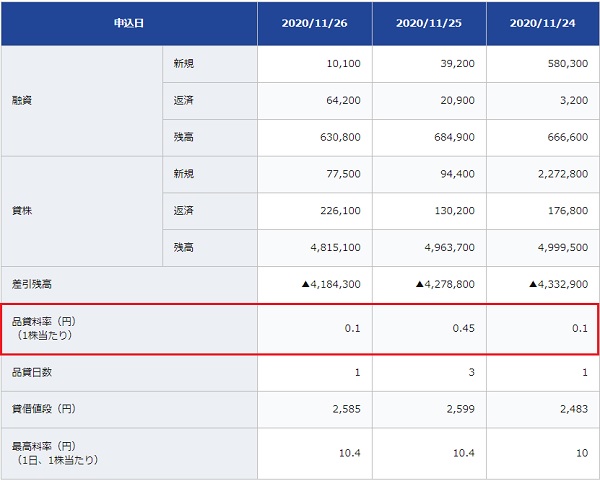

※日本証券金融株式会社から引用

新規売停止は2020年11月25日以降になります。しばらく新規売建はできないでしょう。

希薄率が大きいため株価の下落はあると思いますが、発行価格が決定するまでドラマがあるのかな?と楽しみにしています。参戦意欲はありませんが値動きを見るとドラマが見えてきます。

LINE FXで新しく1回取引を行うと5,000円が貰えるキャンペーンが始まりました。3,000円から増額されています!

ただしスマートフォンアプリからの取引になるためパソコンでは操作ができません。実際に取引を行いましたがサクサク取引ができたので続けています。

LINE FXのキャンペーンが驚くほど簡単なのでご紹介します。しかも1回取引(1万通貨)で5,000円の驚愕内容となっています。スマートフォンに特化した企業になるため操作性がよく人気があります。日常的にLINEサービスを利用 …

ANAホールディングス(9202)公募増資(PO)の日程を詳しく調べてみました!

今回の公募増資を行うことで財務基盤を強化することにより、アフターコロナを見据えた事業構造改革を加速することができるそうです。ぜひ頑張って頂きたいものです!

| 項 目 | その内容 |

| 価格決定日 | 12月07日(月)~12月09日(水) |

| 申込期日 | 発行価格等決定日の翌営業日から発行価格等決定日の2営業日後の日まで |

| 払込期日 | 12月14日(月)~12月16日(水) ※発行価格等決定日の5営業日後の日 |

| 受渡予定日 | 12月15日(火)~12月17日(木) ※受渡日は12月15日に確定しました |

| 発行価格 | 2,286円 ※12月07日に発行価格が決定し割引率は3.01%になりました |

価格決定日は通常であれば12月07日になります。受渡日は最短で12月15日なのでIPOとPOの日程がかなり被っています。

個人投資家の多くは資金が足らない状況だと考えられます。発行価格を超えて受渡日以降に売却できればよいですが投資リスクは高いと思います。

また、事前報道では2,000億円規模の公募増資だと伝えられていましたが、それをはるか超えた資金調達になりました。

報道によれば、今回の公募増資と劣後ローンによる資本増強で自己資本比率32%程度にまで回復するそうです。ANAホールディングスは常にJALと比べられ、政府による資金援助の差も体験していることで、この機会にできるだけ資金調達を行いたい狙いがあるのかな?と思うところもあります。

自己資本比率40%を目指したいという事なので、とにかく新型コロナウイルス感染症が世界的蔓延から脱却しなければ、改善見込みは低い気がします。東京オリンピック・パラリンピックの開催も危ぶまれている状況です。

ANAホールディングス(9202)の公募増資に参加するスタンスは消極的

ANAHDの公募増資は消極的に参加します。SBI証券のIPOチャレンジポイントも関係がないためスルーしても良いと考えています。余裕があれば参加しようというスタンスです。売禁の時点で個人的には参加意欲が低下しています。

※SBI証券公式サイトから引用

現在の株価推移は上記のようになります。

2020年1月に新型コロナウイルス感染症が報道されるようになり、株価が下落しています。株価が戻るにはワクチンにより人の移動ができるような環境が求められそうです。

個人投資家で参戦意欲がある方は少ないかもしれませんね。また、第三者割り当ては野村證券が引受けることになっています。

株主優待は続くと思いますが、旅客航空輸送を行う企業は正念場が続きます。スターフライヤー(9206)の公募増資もメディアに取り上げられているため行うかもしれません!

既存株主は「耐え抜くしかないのか!」とつぶやきが聞こえてきそうです。コロナ禍が直撃している事業ですし、自己努力だけではどうにもならないため今回の公募増資は仕方がないのかもしれません。

1円から投資できるクラウドファンディングがあるって知っていますか?

Funds(ファンズ)で取り扱われているファンドは上場企業が中心となった組成案件が殆どです。そのため投資リスクが引くと考えられます。確実に利益を狙った投資を求める方にはお勧めの企業だと思います。

現在の事情を詳しくお聞きしたのでよかったら下記記事もご覧ください!

Funds(ファンズ)の代表取締役である藤田雄一郎氏に独占インタビューをさせて頂きました。貸付ファンドの仕組みを利用し個人投資家に凄まじい人気がある企業です。 評判や評価、さらに口コミなどのワードで検索し目にした方も多い …

リスクが高くても高リターンを求める方はイークラウドで投資家登録するとAmazonギフト券が貰えるキャンペーンが行われているためチェックしておきましょう。

こちらも内容をまとめています。既存口座開設者にもキャンペーンが行われています!

株式投資型クラウドファンディングを手掛けるイークラウドに口座開設を行うとAmazonギフトカード(アマギフ)を貰うことができます。投資家登録完了で貰えるキャンペーンなので簡単です。ECFへの投資に興味があればお勧めのキャンペーン …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。