インバウンドテック(7031)のIPOが東証マザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は東海東京証券が務め公開株数206,200株、オーバーアロットメント30,900株です。上場規模は想定発行価格5,700円から計算すると約13.5億円になります。

株価設定が高く利益が大きく見込める可能性がありそうです!

※インバウンドテック公式サイト引用

インバウンドテックは2018年6月に上場を行うはずでしたが2年を経て再承認になっています。

前回の想定発行価格は3,810円で公開株数とOAで229,300株、上場規模は約8.7億円です。「確認すべき事項が発生し確認に相応の時間を要する」ことから上場承認を取り消していました。

2019年度は大きく利益が減っているため何かあったのかな?と気になるところがあります。ただ再承認されたということは現状で問題はないはずです。

インバウンド需要が見込めない現状において業績を疑問視するところもありますが、新しい領域にもチャレンジしているようです。人材は外国人を多く抱えている企業になります。

セールスアウトソーシング事業の販売先は株主である光通信グループへの販売が大きいようです。光通信が絡むとIPO的には好まれないと言ったデータもあるようですが、上場規模が小さいため問題ないでしょう。

前回承認時の記事は下記になります。

インバウンドテック(7031)IPO新規上場と初値予想 【爆上げ?】

インバウンドテック(7031)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 24 時間365日・多言語対応コンタクトセンター運営事業、セールスアウトソーシング事業 |

| 上場日 | 12月18日 |

| ブックビルディング期間 | 12月03日~12月09日 |

| 想定価格 | 5,700円 |

| 仮条件 | 5,200円~5,700円 |

| 公開価格 | 5,700円 |

| 初値結果 | 7,300円(公開価格1.28倍) |

| 企業情報 | https://www.inboundtech.co.jp/ |

| 監査人 | 三優監査法人 |

【手取金の使途】

手取概算額967,432千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限162,039千円と合わせた手取概算額合計上限1,129,472千円を、設備資金、運転資金及び借入金の返済に充当する予定であります。具体的な内訳及び充当予定時期は、以下のとおりであります。

①設備資金

社内基幹システムの改修及び老朽化したPC等機器の入替として2022年3月期に20,000千円、従業員の増加に伴う本社改修費用として2022年3月期に10,000千円、本社移転費用及び保証金として2023年3月期に190,000千円を充当する予定

②運転資金

AI(人工知能)通訳を中心としたマルチリンガルCRMシステムの機能拡充に係る外注業務委託費用に190,000千円、提案営業やコンタクトセンター運営に優れた人材の採用費及び人件費に130,000千円、「マルチリンガルCRM事業」におけるクライアント獲得のための広告宣伝費に110,000千円を充当する予定

③借入金の返済

運転資金として調達した借入金の返済資金として2021年3月期に100,000千円を充当する予定

上記使途以外の残額は、事業拡大に伴う営業拠点開設並びに人件費や広告宣伝費等、当社の成長に寄与する投資及び支出に充当する方針でありますが、現時点で計画として具体的に定められた事項はありません。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 186,200株 |

| 売出株数 | 20,000株 |

| 公開株数(合計) | 206,200株 |

| オーバーアロットメント | 30,900株 |

| 上場時発行済み株数 | 849,200株(公募分を含む) |

| 想定ベースの時価総額 | 約48.4億円 |

| 幹事団 | 東海東京証券(主幹事) SBI証券 香川証券 エイチ・エス証券 エース証券 水戸証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

インバウンドテック(7031)上場評判とIPO分析

想定発行価格5,700円を基に吸収金額を算出すると約11.8億円となり、オーバーアロットメントを含めると約13.5億円規模の上場となります。公開株数が少なく魅力的なIPOだと思っているため当選を狙いたいと思います!同社の前身は、現在の筆頭株主である株式会社a2mediaにおいて、2009年より同社第6企画営業部にてコールセンター事業を開始したことに始まります。

2015年4月01日に株式会社a2mediaからの分社化によって、ブレインプレス株式会社として新設分割による会社設立に至っています。また2017年9月01日より株式会社インバウンドテックに社名を変更しています。

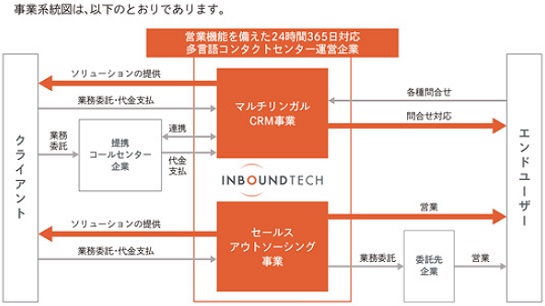

インバウンドテックは、「マルチリンガルCRM事業」と「セールスアウトソーシング事業」を軸とし、クライアントの多様なニーズや課題に対応するビジネスモデルをプログラムし、画一的なサービス提供にとらわれない柔軟なビジネスソリューションを展開している企業です。

特にクライアントに対して要件分析から課題抽出、企画提案、開始準備、業務実行、アフターフォローまで一貫対応できる体制が強みです。

※有価証券届出書引用

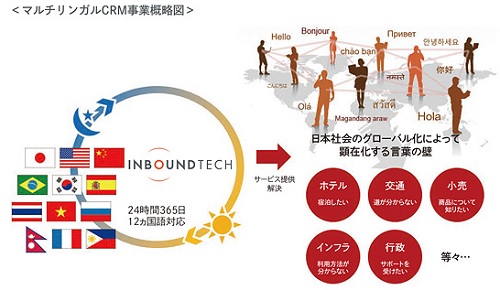

マルチリンガルCRM事業は、主にクライアントの顧客向けに展開するサポート業務を受託し、同社のコンタクトセンターでエンドユーザーからの問い合わせをクライアントに代わって、対応するサービスを提供しています。

特徴としては24時間365日体制で稼動しているため、夜間や休日などでもエンドユーザーからの問い合わせを逃すことなく対応が可能である点、また日本語を含めた12カ国語に常時対応している点です。

さらに、エンドユーザーとのコミュニケーションについては電話による音声形式に加え、タブレット型デバイスを使った映像通信、ウェブサイト、電子メール、SNSなど様々な通信手段に対応しており、国内における日本語を対象としたサポートだけでなく、外国語でのサポートや海外マーケティング等が必要な業種など、時間帯・通信手段・言語を問わず幅広い活用が可能です。

※有価証券届出書引用

セールスアウトソーシング事業では、主に同社がクライアントに代わって、クライアントの見込み顧客に対して営業を行うサービスを提供しています。

一般的なセールスアウトソーシング事業では、成果報酬型と呼ばれる契約形態が多く、見込み顧客との契約が成立した段階でクライアントへの売上が発生するため、業務に従事する営業スタッフがどれだけ契約を獲得できるかという点がポイントになるビジネスモデルです。

同社では営業スタッフの契約獲得量のみではなく、稼動人数あたりの固定売上が併せて支払われる契約を前提とする方針の下で活動しているそうです。

このため、より安定した収益構造が形成されている点、及び、クレームになるような過剰な販売勧誘を抑止するコンプライアンス体制である点が特徴です。

※有価証券届出書引用

当事業はクライアントに代わって、同社のコンタクトセンターや業務委託先から、クライアントの見込み顧客に対して商品等の紹介、販売勧誘、アンケート調査等の営業活動を電話及び訪問により行うことに加え、クライアントの営業員や営業スタッフに対する研修の展開など、営業に関連する様々な業務を請け負っています。

さらにクライアントの事務所内において、オペレーターの採用・育成、業務設計、並びにオペレーターを指導・監督するスーパーバイザー業務など、営業に関する業務を一括して受託する場合もあるそうです。

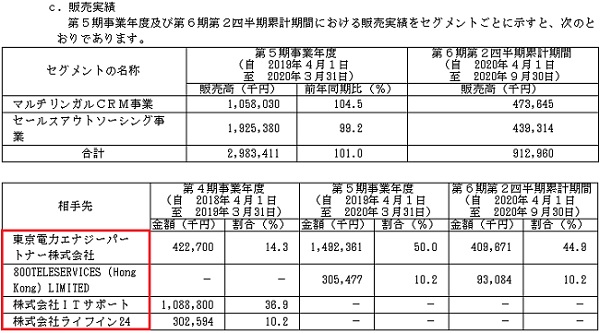

前期の売上比率はマルチリンガルCRM事業35.5%、セールスアウトソーシング事業64.5%になります。

インバウンドテック(7031)の企業財務情報と配当性向

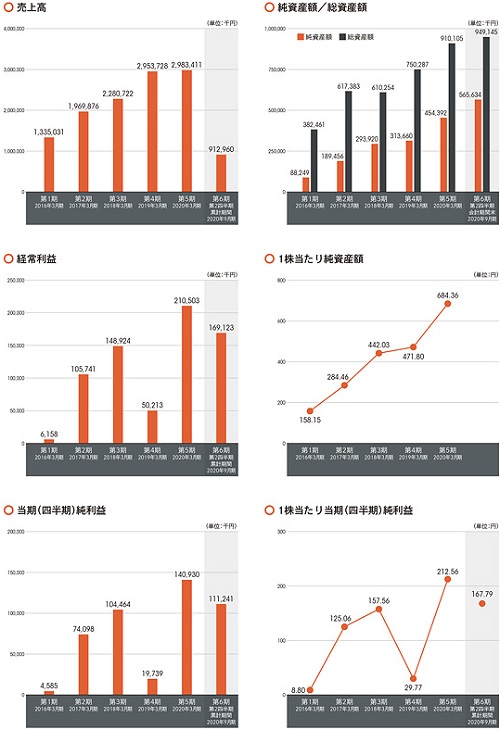

| 回次 | 第4期 | 第5期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 2,953,728 | 2,983,411 |

| 経常利益 | 50,213 | 210,503 |

| 当期純利益 | 19,739 | 140,930 |

| 資本金 | 36,625 | 36,625 |

| 純資産額 | 313,660 | 454,392 |

| 総資産額 | 750,287 | 910,105 |

| 1株当たり純資産額 | 471.80 | 684.36 |

| 1株当たり当期純利益金額 | 29.77 | 212.56 |

| 自己資本比率(%) | 41.7 | 49.9 |

| 自己資本利益率(%) | 6.5 | 36.8 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △123,501 | 291,016 |

| 投資活動によるキャッシュ・フロー | △38,807 | △7,457 |

| 財務活動によるキャッシュ・フロー | 159,144 | △42,112 |

| 現金及び現金同等物の期末残高 | 272,842 | 514,289 |

- 売上高912,960千円

- 営業利益160,251千円

- 経常利益169,123千円

- 四半期純利益112,241千円

マルチリンガルCRM事業はインバウンド需要の悪化に伴い多言語事業に係る業務の受注が低下しています。一方、自治体及び民間企業による新型コロナウイルス対応窓口業務や、コロナウイルス禍によって需要が喚起される形となった通販等におけるユーザーサポート業務の受託など、新たな業務も発生しています。

セールスアウトソーシング事業は、主力業務の東京電力グループへの電力切替勧奨業務が緊急事態宣言の発令により2020年4月~6月まで休業を余儀なくされ、7月以降業務は再開されているものの、当初想定していた通常稼働時の50%程度の獲得にとどまっています。

8月~9月と段階的に獲得量は増加基調にあり、未だ先行き不透明な状況が続いているそうです。

インバウンドテック(7031)の株主状況とロックアップについて

会社設立は2015年4月01日、東京都新宿区新宿二丁目3番13号大橋ビルに本社を構えます。社長は東間大氏(1967年7月31日生まれ)、株式保有率は3.92%(28,800株)です。従業員数31人で臨時雇用者99人、平均年齢32.3歳、平均勤続年数2.8年、平均年間給与4,916,000円です。

セグメント別従業員数はマルチリンガルCRM事業20人(臨時92人)、セールスアウトソーシング事業4人(臨時4人)、全社共通7人(臨時3人)です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社a2media | 154,200株 | 20.99% | ○ |

| 下大薗 豊 | 101,600株 | 13.83% | ○ |

| 株式会社グローバルキャスト | 76,500株 | 10.41% | ○ |

| アイビスAM投資事業組合 | 55,800株 | 7.59% | ○ |

| 株式会社光通信 | 52,500株 | 7.15% | ○ |

| 株式会社アクセル | 52,500株 | 7.15% | ○ |

| 金子 将之 | 36,300株 | 4.94% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である下大薗豊並びに当社株主である金子将之、東間大及び佐野功一は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

売出人である株式会社グローバルキャスト並びに当社株主である株式会社a2media、株式会社光通信、株式会社アクセル、株式会社ベクトル、ソケット株式会社、株式会社ハローコミュニケーションズ及び東京電力フロンティアパートナーズ合同会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所における売却等は除く)等を行わない旨合意しております。

当社株主であるアイビスAM投資事業組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式25,800株についての売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に行う東京証券取引所における売却等は除く)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年6月15日まで)のロックアップが付与されています。売出人やベンチャーキャピタルに対しては90日間(2021年3月17日まで)のロックアップとロックアップ解除倍率1.5倍が設定されています。

親引けは1,000株を上限として行われる予定です。

インバウンドテック(7031)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が想定発行価格を上限としていることで人気が見込めないのか?と思いましたがどうやら初値2倍くらいはクリーアしてもおかしくないようです。東海東京証券は株単価が大きめの設定がありますよね。

仮条件が5,200円~5,700円となり、吸収レンジは10.7億円~13.5億円になります。上場規模に対してレンジが大きいため、もしかしたら想定したよりも利益見込みが低いかもしれません。

ただ某紙では来期への期待感が高いためある程度人気になる予想も出ているようです。

※注目度B

上場規模が小さめなので初値需要に心配はありませんが、どこまで株価が伸びるのかは不透明のようです。

コールセンター事業を手掛けているため成熟した事業と一般的に考えられます。実際にどうなるのかわかりませんが、光通信が絡んだ上場という事もあり、イメージがあまり良くない面もあるそうです。

初値は公開価格の1.5倍を超えてくる可能性はかなり高そうです。数値としては公開価格が5,700円の場合8,550円になります。個人的には1万円の大台には届かず初値形成になるのでは?と考えています。

2021年3月期の業績予想は売上20.19億円で前期比32.3%減、経常利益2.58億円で前期比22.9%増、四半期利益1.55億円で前期比10.7%増の減収増益となる見込みです。

EPS216.92からPERは26.28倍、BPS1,856.05からPBR3.07倍になります。株主優待や配当金はありません。

初値は予想値からブレる可能性が高いと思います。しかし公募組がIPO投資で負けることはなさそうなので全力申し込みでよいでしょう。問題は株単価が高いことですね。

| 幹事名 | 割当株数 | 引受割合 |

| 東海東京証券(主幹事) | 188,700株 | 91.51% |

| SBI証券 | 6,200株 | 3.01% |

| 香川証券 | 4,100株 | 1.99% |

| エイチ・エス証券 | 4,100株 | 1.99% |

| エース証券 | 2,100株 | 1.02% |

| 水戸証券 | 1,000株 | 0.48% |

当選狙いなら主幹事の東海東京証券からの申込みを行っておきましょう。公開株数から考えると主幹事以外からの当選は厳しそうです。

また引受幹事で香川証券、エース証券、水戸証券は証券口座を開設していないため主幹事で外れると絶望的です。殆どの方が私と同じパターンになると思います。東海東京証券のIPO抽選ルールは下記記事で詳しくまとめています。

東海東京証券のIPO主幹事が増加しているため抽選ルールや取扱い実績などをまとめてみました。証券会社としては中堅に位置し、大手に比べIPO目的の口座数は少ないと考えられます。年間を通して幹事に入る割合も多いため穴場証券の …

モーニングスターのIPO情報を無料で購読できる方法があります。DMM.com証券に証券口座を開設し、無料でIDとパスワードを発行すると、年間48,000円(税別)の情報を購読できるようになります。

IPOのために口座を開設するだけではもったいないため利用しておきましょう!証拠口座開設もすべて無料です。有料購読されている方も多いと思いますが、無料で見れるため活用しておきましょう。

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

また、LINE FXで口座開設と1回取引で5,000円が貰えるキャンペーンが始まりました。3,000円キャンペーンから5,000円に増額されているためチャンスだと思います。

私もこのキャンペーンを利用して5,000円を手に入れることに成功しました。口座開設は簡単なので時間があれば頑張っておきましょう。2020年11月2日に3,000円から5,000円に変更されています。

LINE FXで1取引すれば5,000円が貰えるため実践してみました。これから口座開設する方に参考になると思います。簡単な作業や操作で貰えますがリスクがあるためよく考えてください。 何度か取引してみたのでその結果も画像付 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| プレステージ・インターナショナル(4290) | PER37.03倍 | PBR4.33倍 |

| ベルシステム24ホールディングス(6183) | PER16.32倍 | PBR2.36倍 |

| トランス・コスモス(9715) | PER14.04倍 | PBR1.42倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年12月09日~2026年12月08日 | 38,100株 | 1,093円 |

| 2021年8月20日~2029年6月27日 | 33,600株 | 1,317円 |

ストックオプション(新株予約権)は38,100株が行使期限に入っています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。インバウンドテック(7031)IPOの評価と申し込みスタンス

インバウンドテックIPOは初値売却で利益を得たい感じの銘柄です。深追いせずにガッチリ利益を抜きたいと妄想しています。東京オリンピック・パラリンピックが延期され、その後も本当に開催されるのかわからず、インバウンド収益には期待ができません。

※インバウンドテック公式サイト引用

同社では新型コロナウイルス感染症の拡大により、足元では訪日外国人旅行者(インバウンド)数が激減しており、訪日外国人旅行者数は2020年4,000万人、2030年6,000万人を目指すため、中長期的には回復・増加に転じるものと分析しているそうです。※数値は「明日の日本を支える観光ビジョン」「観光ビジョン実現プログラム2019」より算出

そのため外国人に対応したマルチリンガルCRMサービスのニーズは今後も高まるものと想定しているそうです。ただ上場時点でそのような雰囲気は市場にないと感じています。

世界的に新型コロナウイルス感染症の拡大が現在も続いているため、中国や韓国、そして台湾やアメリカなどからの観光客が見込めない状況です。

それは同社の業績にも表れているようなので、初値にどの程度影響を与えるのか?と考えています。また上場ラッシュのため想定したように初値を付けるのか疑問も色々とあるように思います。

ただIPOで利益は見込めると思うので全力申し込みを行うつもりです!

インバウンドテック(7031)IPOの主幹事決定しました! 【IPO申込で資金重複でもOK】

⇒ 東海東京証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。