マクアケ(makuake)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

購入型クラウドファンディングサービスを行う企業になり現在勢いにのる企業です。公開株数は2,545,000株でオーバーアロットメント381,700株になり上場規模は約45.4億円と大きめです。

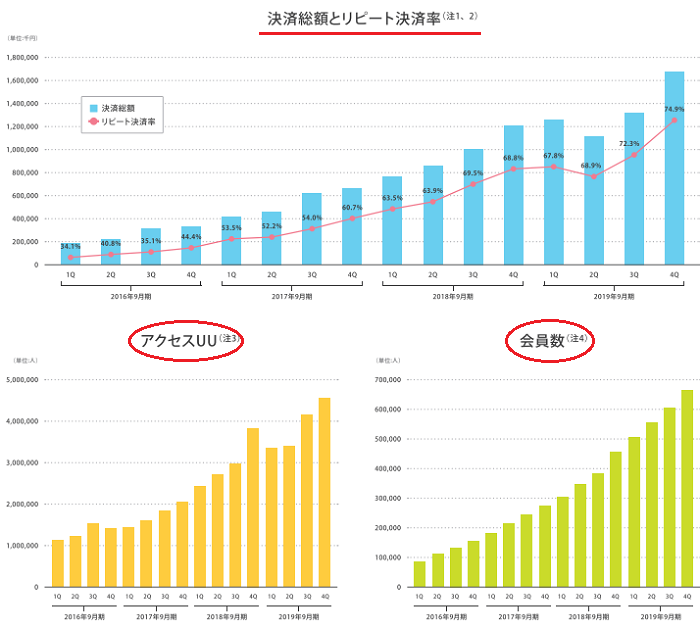

市場規模も大きくなり会員数は2019年9月期で666,242人となっています。サイバーエージェントの子会社のため注目度も高いと思われます。

リピート決済率は74.9%とかなり高い水準です。アクセスユニークユーザー数も4,518,702人となっています。

kimu

kimu 日本一の購入型クラウドファンディングサービスの冠もありますよね。

マクアケ(4479)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | クラウドファンディングプラットフォーム「makuake」の運営等 |

| 公開予定 | 12月11日 |

| ブックビルディング期間 | 11月26日~12月02日 |

| 想定価格 | 1,550円 |

| 仮条件 | 1,500円~1,550円 |

| 公開価格 | 12月03日 |

| 企業情報 | https://www.makuake.co.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

【手取金の使途】

手取概算額1,507,000千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限588,635千円につきましては、①事業サービス強化のためのシステム開発及び改修、②事業拡大を目的とした人員増強のための費用、③借入金の返済、④広告宣伝費に充当する予定であります。

①事業サービス強化のためのシステム開発及び改修

Makuakeサービスに係るシステムに関して、ユーザー利便性の向上、案件審査等を始めとする社内業務効率の向上、システムインフラ基盤の再構築を目的としたシステム開発等の設備投資資金として、2020年9月期:240,750千円、2021年9月期:315,750千円及び2022年9月期:389,400千円の充当をそれぞれ予定しております。

②人材採用費及び人件費等

人材基盤を拡張するための人材採用費及び増加人件費として、2020年9月期:121,715千円、2021年9月期:218,285千円及び2022年9月期:159,505千円の充当をそれぞれ予定しております。

③借入金の返済

当初運転資金として調達した借入金の返済資金として2020年9月期中に返済予定の72,500千円の充当を予定しております。

なお、上記以外の残額につきましては、Makuake サービスにかかるプロジェクト実行者獲得等を目的とした広告宣伝費の一部として、2020年9月期、2021年9月期及び2022年9月期に充当を予定しております。具体的な資金需要の発生及び充当までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 980,000株 |

| 売出株数 | 1,565,000株 |

| 公開株数(合計) | 2,545,000株 |

| オーバーアロットメント | 381,700株 |

| 上場時発行済み株数 | 10,966,000株(公募分を含む) |

| 想定ベースの時価総額 | 約170億円 |

| 幹事団 | 大和証券(主幹事) みずほ証券 SBI証券 SMBC日興証券 マネックス証券 ←完全平等抽選 岩井コスモ証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

マクアケ(4479)上場評判とIPO分析

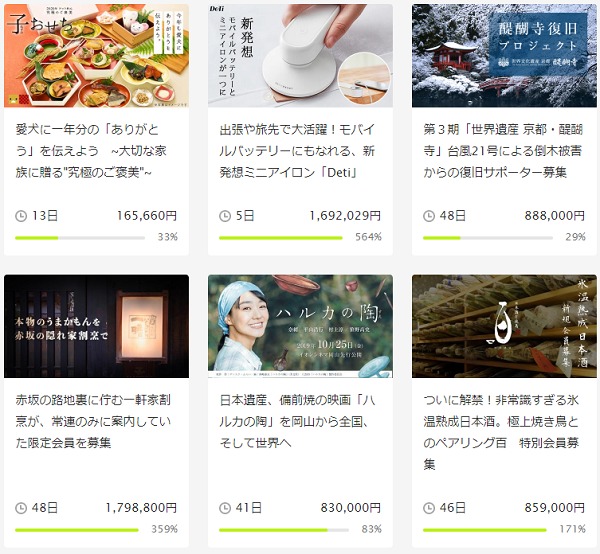

想定発行価格1,550円を基に吸収金額を算出すると約39.4億円となり、オーバーアロットメントを含めると約45.4億円規模の上場となります。上場規模が大きいため少し不安ですが多分公開価格を超えてくると思います。先日、あおごちがファンディーノで資金集めをしていると書きましたが、マクアケも使っていたんですよね。事業は国内NO.1購入型クラウドファンディングプラットフォームの「Makuake」を運営しています。※2017年4月から2018年3月における購入型クラウドファンディングにおいて年間支援金規模国内NO.1

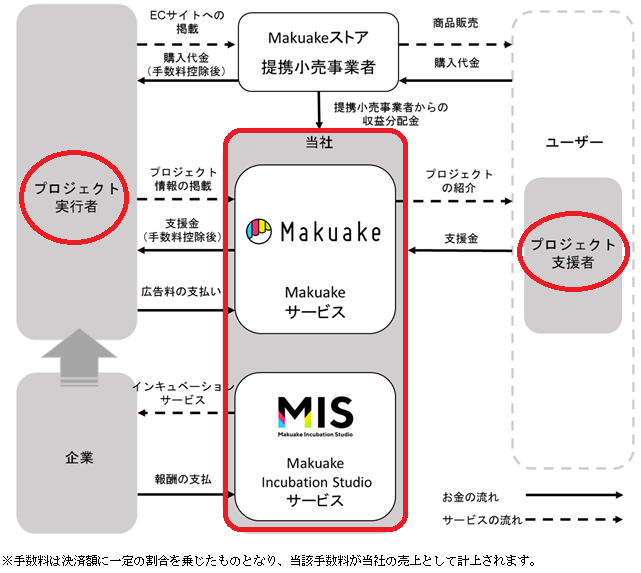

Makuakeサービスとは、クラウドファンディングプラットフォーム「Makuake」の運営を通じて、新しいアイデアや優れた技術等を用いた製品又はサービスの実現及びその加速を希望する企業や個人(プロジェクト実行者)と、そのプロジェクトを支援する複数の個人等(プロジェクト支援者)とを、インターネット上でマッチングするサービスを主体として展開する事業です。

プロジェクト実行者が予め設定した支援額に応じたリターンを目的としてプロジェクト支援者が支援(購入金額の前払い)を行う仕組みとなっています。

新製品・新サービスにかかる予約購入サービスの側面を有しており、プロジェクト支援者がプロジェクト実行者へ支援金を提供することが決定した場合に、プロジェクト実行者から一定のプラットフォーム利用料を受領しています。

サービス利用者も増えていますが会員数も増加傾向にあり事業として成功していると言えます。この流れが本格化している今が上場時期とも言えます。

本サービスにおけるプロジェクト支援者からプロジェクト実行者への支援金提供の決定方式には、プロジェクト掲載の終了期日までに集められた支援額がプロジェクト実行者に提供されるAll-in方式、

支援総額が設定された目標額に達した場合にのみプロジェクト実行者に提供されるAll or Nothing方式があり、プロジェクト内容に応じて方式を決定しています。概ね9割がAll-in方式を採用している現状があります。

また本サービスにおいて事業開始以来「ものづくり」領域へ注力してきたことから掲載プロジェクトの内訳として、プロダクト系(各種新製品の開発等)分野のプロジェクトが多く、その他にも飲食分野(会員制や新規飲食店舗)等の多様なジャンルのプロジェクトを取り扱っています。

2018年5月に地方自治体がプロジェクト実行者となりプロジェクトへの寄附を募る「ふるさと納税型クラウドファンディング(Makuakeガバメント)」を立ち上げ、各地方自治体における活用も円滑にする試みを開始しています。

クラウドファンディングは資金提供者に対するリターンの形態により「寄付型」、「購入型」、「投資型」に大別されます。同社サービスは2013年6月26日に開催された金融庁金融審議会「新規・成長企業へのリスクマネーの供給のあり方等に関するワーキング・グループ」(第1回)の配布資料3「事務局説明資料」に基づき、対価を商品・サービスとする取引形態を購入型と定義されていることから「購入型クラウドファンディング」に区分されます。

「Makuake Incubation Studio」サービスは企業等が有する研究開発技術を活かした新事業を創出するため、新製品の企画、企画を実現するためのパートナーマッチング、プロジェクトの戦略立案や事業計画、マーケティングレポートの作成等、製品開発領域における各種インキュベーションサービスを提供しています。

企業の研究開発テーマや成果の中に有用な技術であるにも拘らず事業化に至っていない案件が数多く存在していると考えているそうで、「Makuake」サービスの運営を通じて蓄積した顧客ニーズのデータやノウハウ等を活用し、企業の有用な技術を活用した新しい発想の製品開発をサポートし報酬を得ています。

この他にもEC(電子商取引)サイト運営サービスや広告配信代行サービス、Makuake SHOPサービス、販路紹介サービスなども行っています。

同社の特徴としてはキュレーターによるコンサルティングサポートを行い、プロジェクト実行者の「Makuake」サービスの活用に際し全てのプロジェクトに担当キュレーターを配置し、コンサルティングサポートを実施しています。

プレゼンテーションやPRを得意としないプロジェクト実行者に対して、プロジェクト内容の明瞭化やプロジェクト支援者に対する訴求力向上等をサポートすることにより、製品・サービスの魅力を最大限に引き出し支援額拡大を支援しています。

また「プロジェクト品質の確保」やマーケティングへの活用、各種メディアによる広告宣伝活動なども行っています。

Makuakeサービスのサービス開始当初は、プロジェクト支援はプロジェクト実行者の知人やSNSのフォロワー等による支援が多くを占めていました。

またクラウドファンディングが、チャリティ目的や資金力の乏しい個人又は小規模団体のみが活用するものであるというイメージが市場に先行していたことから、サービス活用領域が限定的となり事業規模拡大における制約要因となっていたそうです。

当社は2016年1月「Makuake Incubation Studio」サービスを開始し、企業向けの新製品開発サポートにかかる取り組みを推進したほか、2016年9月期にはクラウドファンディング活用に関わる提案・啓蒙活動の強化を推進した結果、

クラウドファンディングにかかる多様な活用方法等が認知され、ユニークな新製品や新サービスのプロジェクトが増加するとともに、それら新製品及び新サービスの登場を楽しみにするプロジェクト支援者層の獲得が得られ企業規模を拡大しています。

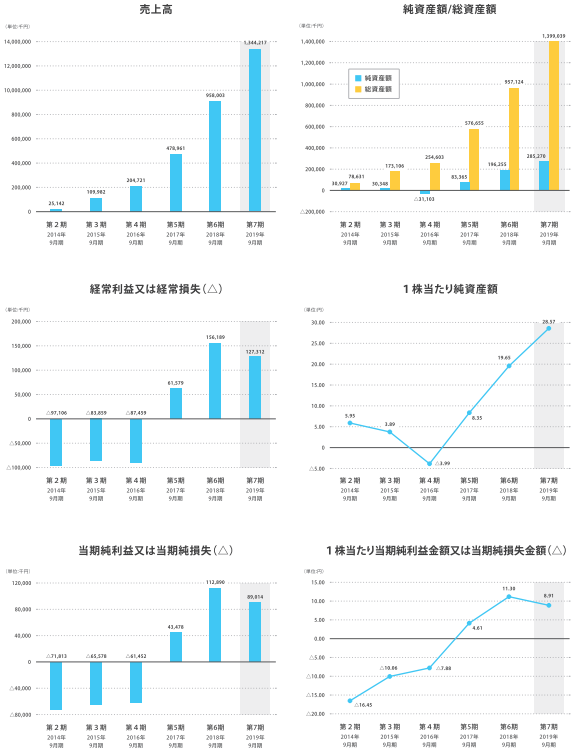

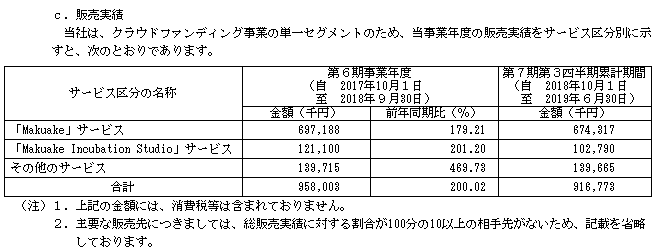

マクアケ(4479)の企業財務情報と配当性向

| 回次 | 第5期 | 第6期 |

| 決算年月 | 2017年9月 | 2018年9月 |

| 売上高 | 478,961 | 958,003 |

| 経常利益 | 61,579 | 156,189 |

| 当期純利益又は当期純損失 | 43,478 | 112,890 |

| 資本金 | 132,995 | 132,995 |

| 純資産額 | 83,365 | 196,255 |

| 総資産額 | 576,655 | 957,124 |

| 1株当たり純資産額 | 8.35 | 19.65 |

| 1株当たり当期純利益金額 | 4.61 | 11.30 |

| 自己資本比率(%) | 14.46 | 20.50 |

| 自己資本利益率(%) | 166.39 | 80.75 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 216,104 | 323,176 |

| 投資活動によるキャッシュ・フロー | △14,957 | △91,958 |

| 財務活動によるキャッシュ・フロー | 70,990 | △2,500 |

| 現金及び現金同等物の期末残高 | 465,931 | 694,649 |

第7期第3四半期累計期間(2018年10月01日~2019年6月30日)

- 売上高916,773千円

- 営業利益56,296千円

- 経常利益59,280千円

- 当期純利益41,976千円

購入型クラウドファンディングサービスの「Makuake」はプロジェクト実行者においてMakuakeでプロジェクトを掲載することが単なる資金調達目的ではなく、マーケティングやPR活動への活用に変化しているそうです。その一方でプロジェクト支援者は世の中にまだない新しいものが最初に見つかる場所として認識され、会員が継続的に増加している状況です。

上半期にMakuakeでプロジェクト支援者の特定リターン商品に対するクレーム発生、プロジェクト実行者の経営悪化によるプロジェクト頓挫などが起こったそうです。

トラブル発生による収益への影響を回避する策として加入保険の活用等による返金措置を行う仕組みも構築されています。未成熟の分野だけに問題は多いはずです。

マクアケ(4479)従業員と株主の状況

会社設立は2013年5月01日、東京都渋谷区渋谷二丁目16番1号に本社を構えます。社長は中山亮太郎氏(1982年4月11日生まれ)、株式保有率は5.05%(552,000株)です。従業員数60人で臨時雇用者3人、平均年齢31.2歳、平均勤続年数1.5年、平均年間給与5,817,000円です。親会社がサーバーエージェントになるためIPOとしての注目度は高いでしょう。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社サイバーエージェント | 7,800,000 | 71.36% | 〇 |

| KSK ANGEL FUND LLC | 1,498,000株 | 13.71% | 〇 |

| 中山 亮太郎 | 552,000株 | 5.05% | 〇 |

| 坊垣 佳奈 | 268,000株 | 2.45% | 〇 |

| 木内 文昭 | 268,000株 | 2.45% | 〇 |

| 堀越 寶世 | 200,000株 | 1.83% | 〇 |

| 生内 洋平 | 60,000株 | 0.55% | 〇 |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社サイバーエージェント、当社の株主かつ売出人であるKSK ANGEL FUND LLC、及び当社の株主である中山亮太郎、堀越寶世、坊垣佳奈、木内文昭は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2020年3月9日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う売却等を除く。)を行わない旨を合意しております。

また、当社の第1回新株予約権の保有者である中山亮太郎、坊垣佳奈、木内文昭及び当社従業員15名、並びに第2回新株予約権の保有者である生内洋平は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしに、当社新株予約権及び新株予約権の行使により取得した当社株式の売却等(ただし、新株予約権行使により取得した当社普通株式の売却価格が「第1 募集要項」における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う売却等を除く。)を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

売出人には90日間(2020年3月9日まで)のロックアップが付与されています。また発行価格の1.5倍でロックアップ解除されることになっています。

この他、新株予約権の保有者に対してロックアップが適用され、発行価格の1.5倍以上になると解除されます。

親引け設定があり従業員への福利厚生等を目的として従業員持株会に対し、公募による募集株式及び売出株式のうち32,200株を上限に売りつけるそうです。

マクアケ(4479)IPOの初値予想と幹事引受け株数

仮条件が1,500円~1,550円となり想定発行価格が上限となりました。株価設定が割高であると考えられていたため驚きはなく無難だと感じます。業績は新しい事業のため驚くほどのスピードで急成長しているようです。資金募集者を支援することを目的とした購入型クラウドファンディングになり新奇性があります。上場企業としては初物扱いになるようです。資金繰りに苦労している企業や個人にはかなり魅力的な市場でしょう。監視体制はしっかり行っており保険などにも加入しているため余程大事の事態がない限り規模縮小は考えられないでしょう。

実際にトラブルが発生したものの事業は拡大し続けていることから現状で不備はないと感じます。サイバーエージェント子会社であることや本田圭佑氏が代表を務めるファンドからの出資、さらには市川海老蔵氏も株式を保有していることで騒がれているようです。

2020年9月期の単体業績予想は売上21.9億円となり前期比62.7%増、経常利益4.8億円で前期比3.75倍にもなります。四半期利益も3.3億円を予定し前期比3.71倍となります。EPS30.69からPERを計算すると約50.51倍、BPS191.30からPBRを計算すると約8.10倍です。

kimu

kimu 三菱UFJモルガンスタンレー証券が取扱いを中止したのは気になるけど投資家の間では既にもり上がっているようです。マクアケに出資している投資家もIPOセカンダリーへ参戦?

上場規模が45億円強となっていることで吸収額が大きい不安こそありますが、話題性と業績拡大で人気IPOになるようです。事業も拡大することが見込まれているため上場タイミングとしても良さそうですね。

ロックアップ1.5倍の2,325円には気を付けたほうがよいようです。VC保や新株予約権者が売却可能になりもし売却してくれば上値を抑えられるどころか下げる力の方が強いかもしれません。

| 幹事名 | 配分単位 | 引受割合 |

| 大和証券(主幹事) | 2,316,100株 | 91.01% |

| みずほ証券 | 101,800株 | 4.00% |

| SBI証券 | 50,900株 | 2.00% |

| SMBC日興証券 | 25,400株 | 1.00% |

| マネックス証券 | 25,400株 | 1.00% |

| 岩井コスモ証券 | 25,400株 | 1.00% |

公開株数が多いため当選確率は高そうです。ただ同社は人気が高いと思わるため本気でIPO申し込みを行わないと当選できないかもしれません。資金集めの場としても急上昇しています!

マネックス証券が幹事入りしているため申し込みを行っておきましょう。主幹事の次に当選確率が高そうです!完全前受け金制度になりますが預け入れ資産などに関係ない抽選が行われます。

2019年は3枚の当選を頂きました。株数が多いと当選のチャンスです。マクアケも株数が多いため当選チャンス到来ですね。

不動産投資クラウドファンディングへの投資なら上場企業のOwnersBookがお勧めです。資本金20億を超える企業が直接運営しているため安定感があります。ファンド利回りを超えて償還されることもあります!詳しくは下記記事で説明しています。

この他にも最近発表されたFunds(ファンズ)の大阪王将ファンドが凄く人気です。ファンドに3万円以上の投資を行うと特別割引券が発行され有効期限内であれば飲食代金が10%OFFになります。もちろんテイクアウトもOKです!

大阪王将ファンドの詳細情報を知りたい方は下記記事にまとめているので参考にしてください。これから継続して出てきそうな雰囲気となっています!

大阪王将ファンドは特別優待券付き!Funds投資に期待感MAX類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| エー・ディー・ワークス(3250) | PER21.33倍 | PBR0.92倍 |

| ロードスターキャピタル(3482) | PER10.72倍 | PBR2.82倍 |

| サイバーエージェント(4751) | PER52.31倍 | PBR5.94倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年4月14日~2027年4月11日 | 884,000株 | 206円 |

| 2019年9月06日~2027年4月11日 | 60,000株 | 206円 |

ストックオプション(新株予約権)はすべて行使期限に入っています。しかしロックアップ条件があるため発行価格の1.5倍以上にならないと売れません。株数が944,000株あるようです。

ツイッターでもIPO記事のチェックができます!

IPOの最新情報やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入しています。マクアケ(4479)IPOの評価と申し込みスタンス

マクアケIPOは期待が持てそうです。公開株数や上場規模が大きいためこれから情報を集めたいと考えています。IPOとしては良さそうですが、上場が集中しているため勿体ない感があります。クラウドファンディング市場は比較的新しい市場です。当該市場は成長過程にあると考えられ、今後も定義や形を変えながら進化していく市場だと言われています。

B2CEコマース市場も拡大傾向であり、2019年度においては前年比+6%の20.5兆円規模で今後も成長していく市場だと考えられます。

※2019年11月08日実際に募集が行われているプロジェクト

現時点では国内サービスを展開していますが海外のプロジェクト支援者の開拓を強化するため、多国言語対応やグローバル決済対応についてシステム開発等を含めて推進していく方針だそうです。ラウドファンディングプラットフォーム「Wadiz」を運営するWadiz Corp.(韓国)との業務提携を行っているそうです。

競合においては複数の事業者があります。しかし企業規模は最大級であることやサイバーエージェントが親会社であることで信頼も高いのではないでしょうか。

インターネット環境が複雑化し新しいサービスがどんどん出てきています。同社では特にその傾向が強く時代の流れを感じます。また今後トラブルなどが発生した場合は法的なことも考えられる辺りはデメリットかもしれません。

プロジェクト実行者のプロジェクト支援者募集期間後に、リターンとして予定していた製品又はサービスの提供が困難となるリスクもあります。購入型クラウドファンディングサービスを利用したトラブルは後を絶たないと思われるだけに責任も発生します。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。