名南M&AのIPOが名古屋証券取引所のセントレックス市場に新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。読みはメイナンM&Aになります。

主幹事は東海東京証券が務め地場の東海地方に強い企業だけあります。公開株数は440,000株でオーバーアロットメント66,000株、想定発行価格1,610円による吸収額は約8.1億円です!

中堅中小企業を対象としたM&Aの仲介を行う企業です。地場では有名な企業のようなので上手く上場してくれることを願います。この手のIPOは少し難しいと思いますが承認時点では公開価格を超えてきそうな気がします。

ただ地方証券取引所の新興市場であるセントレックスへの上場は少し微妙です。IPO地合いを考えながら抽選に参加しておきましょう。主幹事からの抽選参加だと当選確率はいつもより高いと思います。

名南M&A(7076)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 名古屋証券取引所セントレックス |

| 業種 | サービス業 |

| 事業内容 | M&Aの仲介・コンサルティング |

| 公開予定 | 12月02日 |

| ブックビルディング期間 | 11月14日~11月20日 |

| 想定価格 | 1,610円 |

| 仮条件 | 1,720円~2,000円 |

| 公開価格 | 11月21日 |

| 企業情報 | https://www.meinan-ma.com/ |

【手取金の使途】

手取概算額259,616千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限97,759千円と合わせた手取概算額合計上限357,375千円全額を運転資金に充当する予定であります。

当社の事業は、M&Aアドバイザーの人員を増加させることが業績に直結すると考えておりますが、採用者がM&Aアドバイザーとして安定した収益を獲得するようになるまでには時間を要することから、それまでの期間における新たな人材採用費及び採用者を含めた教育費用として175,000千円(2020年9月期45,000千円、2021年9月期80,000千円、2022年9月期50,000千円)を充当予定であります。また、事業拡大のための大型セミナーの開催、各種メディアへの広告宣伝、ダイレクトメール発送等のための広告宣伝費として、46,000千円(2020年9月期12,000千円、2021年9月期15,000千円、2022年9月期19,000千円)を充当予定であります。

このほか、事業運営効率化のための案件管理システムと自社ホームページの機能増強のためのシステム関連費用として、136,375千円(2020年9月期5,000千円、2021年9月期10,000千円、2022年9月期121,375千円)を充当予定であります。なお、具体的な充当時期までは安全性の高い金融商品にて運用する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 180,000株 |

| 売出株数 | 260,000株 |

| 公開株数(合計) | 440,000株 |

| オーバーアロットメント | 66,000株 |

| 上場時発行済み株数 | 1,494,850株(公募分を含む) |

| 想定ベースの時価総額 | 約24.1億円 |

| 幹事団 | 東海東京証券(主幹事) ←狙い目です みずほ証券 SBI証券 岡三証券 エース証券 |

| 委託幹事 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

名南M&A(7076)上場評判とIPO分析

想定発行価格1,610円を基に吸収金額を算出すると約7.1億円となり、オーバーアロットメントを含めると約8.1億円規模の上場となります。セントレックス上場としては規模が大きめだと感じます。創業から一貫して中堅中小企業を対象としたM&A仲介業務を行っている企業です。またM&A仲介事業の単一セグメントになります。

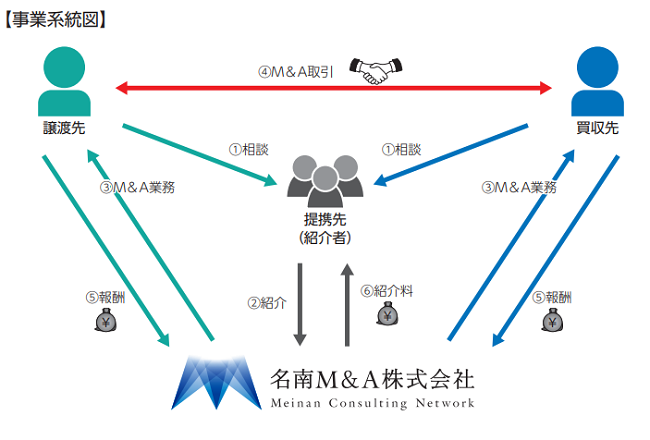

M&A仲介業務では、譲渡を希望する企業と買収を希望する企業の引き合わせから提携条件の調整、契約書類の作成、取引の実行に至るまでの一連のM&Aプロセスにおいてクライアント支援を行っています。

中立的な立場で提携条件を調整し譲渡先と買収先の双方から報酬を受領する業務と、譲渡先(買収先)の立場に立って支援し、譲渡先(買収先)のみから報酬を受領する業務があります。その他「企業評価」「契約書類の作成支援」「コンサルティング業務」など一連のM&Aプロセスの中の一部業務のみ実施することもあります。

名南M&Aの特徴は中堅中小企業を対象としてM&A仲介業務に取り組んでいることです。親族が経営を承継する企業が年々減る中で、事業承継手段としてM&Aを希望する中小企業が増えています。

今後国内人口が減少し多くの業界で国内マーケットの縮小が予想される中、業界内でのシェア拡大や事業の多角化、他地域進出の手段としてM&Aを希望する中堅中小企業が増えている現実があります。

譲渡と買収、双方のニーズが増加する中で中堅中小企業のM&Aは増加傾向にあります。メディアでも取り上げられているようにかなり逼迫した現実があるようです。

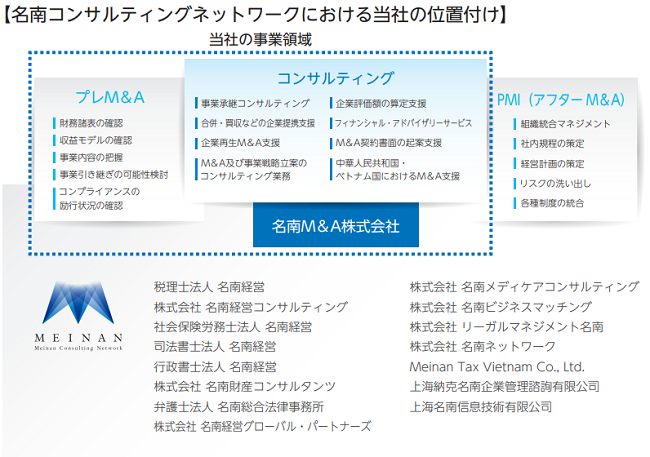

同社が属する「名南コンサルティングネットワーク」は、東海地方において50年以上にわたり中堅中小企業の経営を支援しており、東海地方における高い知名度と信用力を有しています。また、東海地方のすべての地方銀行と多くの信用金庫と業務提携しており案件情報を開発するためのネットワークが構築されているそうです。

名南コンサルティングネットワークは東海地方の中堅中小企業を中心に6,000社超のクライアントを有しており、クライアントの事業承継問題や事業拡大戦略について関係法人と協同でソリューション提案を実施することによりM&Aニーズの発掘に繋げています。

また名南コンサルティングネットワークは全国の約1,700の会計事務所に対し、情報共有及び各種経営ツールを提供するインターネットサービスを展開しています。当該サービスのユーザーである会計事務所と連携してM&A案件の発掘に取り組んでいるそうです。

M&A仲介業務は実行までのプロセスの中で税務、法務、労務等の様々な専門知識やクライアントが属する業界動向を分析し、相乗効果の高いM&A案件を創出するための構想力も求められます。

名南コンサルティングネットワークに属する様々な専門家と定期的に勉強会や情報交換会を開催することにより、専門知識や業界知識の習得にも努めているそうです。

同社では譲渡を希望する企業と買収を希望する企業の引き合わせから、提携条件の調整、契約書類の作成、取引実行に至るまでの一連のM&Aプロセスにおいて、クライアント支援を行います。

中立的な立場で提携条件を調整し譲渡先と買収先の双方から報酬を受領する業務と、譲渡先の立場に立って支援し譲渡先のみから報酬を受領する業務があります。

名南M&A(7076)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2017年9月 | 2018年9月 |

| 売上高 | 455,382 | 469,260 |

| 経常利益 | 48,539 | 33,903 |

| 当期純利益 | 32,653 | 22,993 |

| 資本金 | 42,774 | 42,774 |

| 純資産額 | 143,730 | 167,116 |

| 総資産額 | 177,696 | 211,808 |

| 1株当たり純資産額 | 109.31 | 127.10 |

| 1株当たり当期純利益金額 | 25.80 | 17.49 |

| 自己資本比率(%) | 80.9 | 78.9 |

| 自己資本利益率(%) | 26.3 | 14.8 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △1,572 | 48,436 |

| 投資活動によるキャッシュ・フロー | △18,927 | △46,034 |

| 財務活動によるキャッシュ・フロー | 5,548 | – |

| 現金及び現金同等物の期末残高 | 122,958 | 125,361 |

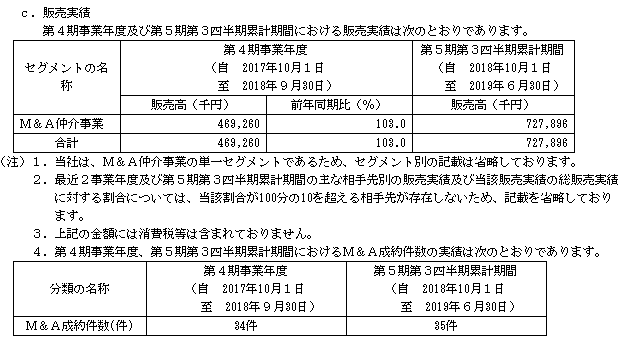

第4期事業年度(2017年10月01日~2018年9月30日)

- 売上高469,260千円(前期比3.0%増)

- 営業利益33,333千円(前期比35.5%減)

- 経常利益33,903千円(前期比30.2%減)

- 当期純利益22,993千円(前期比29.6%減)

同社の事業領域である中堅中小企業のM&Aが好調に推移しているそうです。理由としては事業承継手段としてのM&Aニーズ(譲渡ニーズ)が一段増加していることが挙げられれるそうです。この他にもシェア拡大、新規事業進出、海外進出等の事業拡大手段としてのM&Aニーズ(買収ニーズ)が増加しているそうです。

東海地方を中心とした提携地方銀行や信用金庫等との一層の関係強化に取り組み、日本経済新聞社主催の大規模セミナーを名古屋で3回企画するなど広告宣伝活動も強化している最中だそうです。当該年度においてM&Aアドバイザーを5人増やし全体で20人になっています。

名南M&A(7076)従業員と株主の状況

会社設立は2014年10月02日、名古屋市中村区名駅一丁目1番1号JPタワー名古屋に本社を構えます。社長は篠田康人氏(1973年12月29日生まれ)、株式保有率は0.17%(2,250株)です。従業員数27人で臨時雇用者2人、平均年齢35.4歳、平均勤続年数2.5年、平均年間給与6,432,000円です。事業部門別では情報開発部23人(臨時雇用1人)、経営管理部4人(臨時雇用1人)となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社名南経営コンサルティング | 1,248,800株 | 94.98% | 〇 |

| 名南M&A社員持株会 | 5,350株 | 0.41% | × |

| 株式会社十六銀行 | 5,000株 | 0.38% | 〇 |

| 株式会社大垣共立銀行 | 5,000株 | 0.38% | 〇 |

| 岐阜信用金庫 | 5,000株 | 0.38% | 〇 |

| 株式会社百五銀行 | 5,000株 | 0.38% | 〇 |

| 株式会社三重銀行 | 5,000株 | 0.38% | 〇 |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社名南経営コンサルティング並びに当社株主である株式会社十六銀行、株式会社大垣共立銀行、岐阜信用金庫、株式会社百五銀行、株式会社三重銀行、株式会社第三銀行、株式会社名古屋銀行、株式会社愛知銀行、岡崎信用金庫、株式会社北陸銀行、オリックス株式会社、篠田康人、青木将人、櫻田貴志、南川剛廣、森鋭一、若山哲史及び大倉淳は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年5月29日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年5月29日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見に書かれていないため設定がありません。

名南M&A社員持株会にはロックアップが掛かっていないようです。

名南M&AIPOの初値予想と幹事引受け株数

仮条件はなんと1,720円~2,000円に大きく引き上げられています。少し違和感があるものの想定発行価格のPERが低かっただけという落ちのようです。セントレックス上場を考えると適正価格なのかもしれません。よって割安感があまりなく初値が逆に飛ばない可能性が出てきました。大手予想は現在のところ高い価格を予想しているようです。専門性が高い事業だけに人気なのかもしれません。

2020年9月の単体業績予想は売上10.9億円になり前期比較で36.4%増となっています。経常利益は2.1億円を予想し前期と同値です。四半期利益は1.4億円となり前期から100万円増加する見込みです。EPS95.68からPERを算出すると約20.90倍、PBR3.92倍になります。配当は10円を予想し0.005%の利回りになります。

kimu

kimu 結局ブックビルディングは全力申し込みなので当選狙いで期待したいと思います。

| 幹事名 | 配分単位 | 引受割合 |

| 東海東京証券(主幹事) | 396,000株 | 90% |

| みずほ証券 | 13,200株 | 3% |

| SBI証券 | 13,200株 | 3% |

| 岡三証券 | 13,200株 | 3% |

| エース証券 | 4,400株 | 1% |

東海東京証券が主幹事のためネット抽選からの当選期待もできそうです。IPO口座数は大手に比べかなり少ないと予想されます。口座を無料で維持するためには少しコツが必要なので下記記事を参考にして頂ければと思います。

口座開設時に間違ってしまうと口座管理料が発生する場合があるので注意してください!抽選方法は1口座1抽選方式を採用しています。

公開株数とオーバーアロットメントを合わせて506,000株となるため当選期待はできそうです。岡三オンライン証券では前受け金でIPO抽選申し込みが出来ると考えられます。岡三証券からの委託により抽選に参加できるでしょう。

さらにDMM.com証券でも抽選申し込みができるはずなので口座開設を行っている方は申し込んでおきましょう!

最近、SBIネオモバイル証券のTポイント投資で2重取りを行うミスを連発しています。ネットショッピングを行う際に某サイトを経由すれば2重取りになるのに3回連続で忘れています。

子供が寝る前に相談に来るから忘れて購入するときが多くなっています。IPOに落選するくらい凹みますね。もう忘れないようにしたいです!Tポイントだけで2万円を超えているのでそろそろ1点買いで爆益を目指すか?

SBIネオモバイル証券の詳細情報を知りたい方は下記記事にまとめているので参考にしてください。ポイント投資も馬鹿にできませんし結構面白い投資だと思っています!

SBIネオモバイル証券(ネオモバ)評判とデメリット!Tポイント投資で業界激震類似企業のPERやPBRを調べてみました

2019年11月15日の終値基準で類似企業の指標を掲載しています。| 類似企業 | PER | PBR |

| 日本M&Aセンター(2127) | PER60.55倍 | PBR16.24倍 |

| 山田コンサルティンググループ(4792) | PER20.97倍 | PBR3.01倍 |

| M&Aキャピタルパートナー(6080) | PER31.72倍 | PBR7.54倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| ストックオプション該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしとなります。従業員持株会の5,350株だけですね。

ツイッターでもIPO記事のチェックができます!

IPOの最新情報やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入しています。名南M&A(7076)IPOの評価と申し込みスタンス

名南M&Aはとりあえず申し込みを行うと思います。東海東京証券が主幹事を行って公開価格割れになることは少ないため利益は出ると考えています。ただ地合いによるものが大きいため公開価格割れしなくても手数料負けはあり得るかもしれません。単価が高くない事とIPO空白期間があることで買い需要が多くなることを願いたいと思います。自社がM&Aを行っていて公開価格割れだとメンツが立たないでしょうしね。

名南M&Aの受託案件の大半は、金融機関等の提携先からの紹介案件となっているそうです。顧客企業から直接当相談いただく案件の割合が低くなっているそうです。

紹介案件は比較的良質な案件を獲得できるというメリットがある一方で、紹介料の負担があり、利益率を押し下げるというデメリットがあるそうです。今後は紹介案件と直接相談案件をバランスよく受託するために直接相談案件を増やすことが課題となります。そのためにも上場を選択したのでしょう。

ただ現状は東海地方の地方銀行や信用金庫と業務提携し、東海地方(愛知、岐阜、三重、静岡)を中心に営業活動を行っています。今後さらなる事業拡大を行うため東海地方以外のエリアでの営業基盤の構築が課題でしょう。

全国展開している金融機関と業務提携を行い問題解決に向かうようです。目論見の内容から東海地方では金融機関と上手くいっているよなので人員を増やすことで企業収益を確保できそうです。

今期売上と利益共に前期を上回りIPOを行うタイミング的には良さそうです!

名南M&A(7076)のIPO主幹事が決定しました! 【IPO申込で資金重複でもOK】

⇒ 東海東京証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。