インフォネット(4444)IPOがマザーズに新規上場承認されました。主幹事はブランディングテクノロジーに続いてSBI証券が務めます。連続主幹事となり個人投資家は当選期待が膨らんでいることでしょう。公開株数は500,000株、オーバーアロットメントは75,000株となり上場規模は約7.8億円です。

事業はCMSによるWEBサイトの構築や管理などを行っています。その他にシステムアプリケーションの開発や販売なども手掛けています。AI(人工知能)を使ったチャットボットなどにも取り組み現在も研究活動を行っているようです。

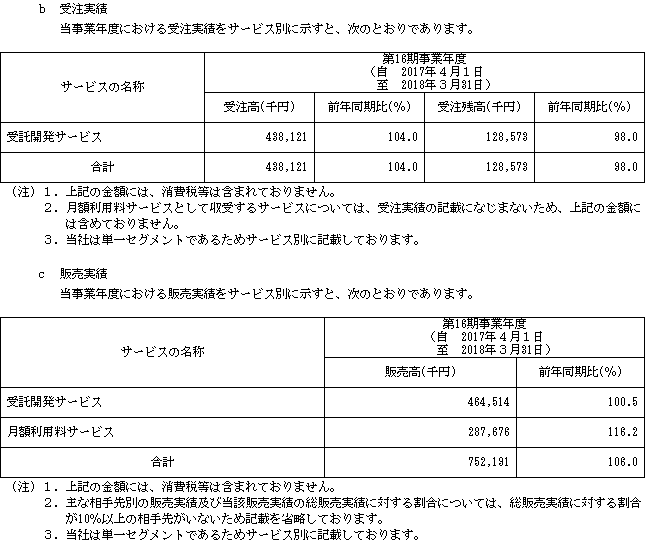

同社のビジネスフローは、受託開発業務やシステム運用保守業務で成り立っており、経営基盤の安定強化にはシステム運用保守業務に係る月額利用料の増収がメインとなっています。そのためには新規案件の獲得が不可欠となり、営業だけでなく展示会出展やプレスリリースなど積極的な広報活動を行い新規案件の獲得に努めなければならないようです。

インフォネット(4444)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | WEBサイトの構築およびそのコンテンツを構築・管理・更新できるシステム(CMS:コンテンツ管理システム)、その他システムアプリケーションの開発・販売およびクラウドホスティングサービス、ASPサービスの提供 |

| 公開予定 | 6月25日 |

| ブックビルディング期間 | 6月07日~6月13日 |

| 想定価格 | 1,350円 |

| 仮条件 | 1,350円~1,490円 |

| 公開価格 | 6月14日 |

| 企業情報 | https://www.e-infonet.jp/index.html |

【手取金の使途】

手取概算額362,600千円については、主に事業拡大のための人件費、業容拡大のためのオフィス増床等に伴う費用、会社認知度向上及び製品拡販のための広告宣伝費、CMS関連製品・サービス及びAI関連製品・サービスの新機能開発等にかかる研究開発費に充当する予定です。具体的には以下のとおりであります。

①営業部門人員、製作部門人員の採用にかかる採用費及び人件費として123,000千円(2020年3月期 32,500千円、2021年3月期 43,000千円、2022年3月期 47,500千円)

②事業及び人員拡大に伴う本社オフィス増床等に伴う費用として60,000千円(2021年3月期60,000千円)、佐賀支社の人員拡大に伴うオフィス増床費用として5,000千円(2021年3月期5,000千円)、業容の拡大に伴う福井支社サーバのクラウド環境への移行費用として20,000千円(2020年3月期 20,000千円)

③会社認知度向上及び製品拡販のための広告宣伝費として77,000千円(2020年3月期 12,000千円、2021年3月期 32,000千円、2022年3月期 33,000千円)

④CMS関連製品・サービス及びAI関連製品・サービスの新機能開発等にかかる研究開発費として77,600千円(2020年3月期 28,000千円、2021年3月期 25,000千円、2022年3月期 24,600千円)

※また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 300,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 500,000株 |

| オーバーアロットメント | 75,000株 |

| 上場時発行済み株数 | 1,927,500株(公募分を含む) |

| 想定ベースの時価総額 | 約26億円 |

| 幹事団 | SBI証券(主幹事) ←ポイントを使って当選できる SMBC日興証券 藍澤證券 極東証券 岩井コスモ証券 東洋証券 むさし証券 エイチ・エス証券 岡三証券 岡三オンライン証券 ←前受け金不要 丸三証券 東海東京証券 エース証券 |

インフォネット(4444)上場評判とIPO分析

想定発行価格1,350円を基に吸収金額を算出すると約6.8億円となり、オーバーアロットメントを含めると約7.8億円規模の上場となります。上場規模は小さくとても魅力的なIPOです。ただし今期業績が開示情報では前期比で大きくマイナスとなり微妙な感じです。同社は主に企業のWEBサイト(ホームページやその他商業目的として利用されるウェブページ等の総称)構築及びWEBサイトの運用保守の代行業務を請け負っています。

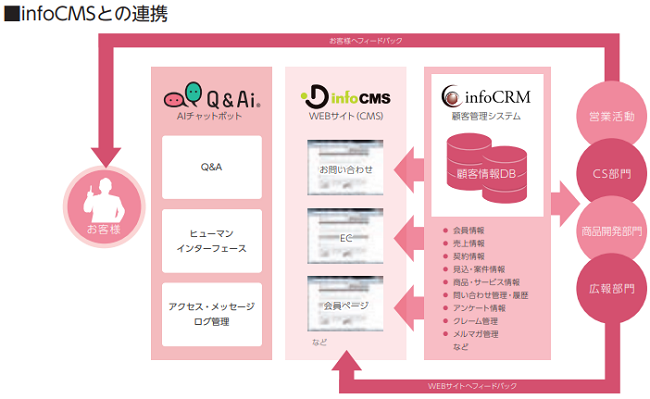

自社製品としてのコンテンツ・マネジメント・システムである「infoCMS」を開発し、WEBサイト構築及びWEBサイトにかかるサーバ環境の構築整備・システム運用保守にとどまらず、WEBサイト運用を補助する目的としても利用できる周辺商品である、顧客管理システム「infoCRM」や人工知能搭載型チャットボットシステム(文章や音声で自動的に返答や会話を行うプログラム)「Q&Ai」等を開発し、WEBサイトに紐づく様々な課題解決の幅を広げているそうです。

その他、CMSの周辺製品として、出版社向けWEB・誌面データの一元管理編集システムである「infoPUBLISHING」やメールに添付できない大容量ファイルを同社のサーバを通してやり取り可能な「infoファイル便」、ASPサービス(アプリケーションサービスプロバイダーサービス/インターネットなどを通じて遠隔からソフトウエアを利用できるサービス)により提供する、インターネット宿泊予約受付管理システムである「宿ソリューション」といったサービスも展開しています。

CMSは2005年頃より広く普及しており、WEBサイトの更新をCMSのない環境において行う場合、STPでのサーバアクセスを行った上で、専門的な知識が必要となるマークアップ言語等やCSSを駆使しての更新作業が必要となるため、専門知識を有するエンジニア、あるいは外部専門業者への依頼が一般的でした。

そのため従来のWEBサイトの更新には人的なコスト、金銭的なコスト、時間的なコストが多く発生し、更新頻度も限られてしまう事が一般的でした。CMSでは、上記のFTP、HTML、CSSといった専門知識が必要となる処理については全てシステム側で行われるようプログラムが組み込まれています。

更新目的となる文章、画像等の情報のみを準備すれば専門知識がなくともワードやエクセル等の一般的なPCの操作経験を有していれば、誰もが容易に更新作業を行うことが可能となります。

同社が提供するinfoCMSにおいては、表示される画面そのままに編集を行うことが可能となるよう、編集画面の操作性についても更なる工夫がなされた設計となっています。

CRMシステムは顧客管理システムの略であり、一般的に顧客との関係を構築・管理するための管理システムの一つとされています。同社が提供する「infoCRM」も企業が保有する顧客情報を統合的に管理するシステムですが、単に顧客管理に留まらず、顧客情報と社員情報を結び付け、

営業支援機能、サポート業務の支援機能、広報・マーケティング業務の支援機能等、戦略的な顧客管理の実践に必要とされるあらゆるモジュールがラインナップされた統合型CRMシステムとなっています。

WEBサイトからの問い合わせや資料請求、受発注データを顧客情報とともに直接顧客管理システムにデータ連携することにより、情報を一元管理することができます。

WEBサイト管理部門のみならずこれらの情報を必要する営業部門、商品開発部門、広報部門等の各部門は、インターネット上でinfoCRMにアクセスすることで必要な情報を入手しその後の対応も履歴付きで記録することができます。これらにより相互の情報共有も行う事が可能となり、WEBサイトをはじめとしたオウンドメディアのより戦略的な運営が可能となります。

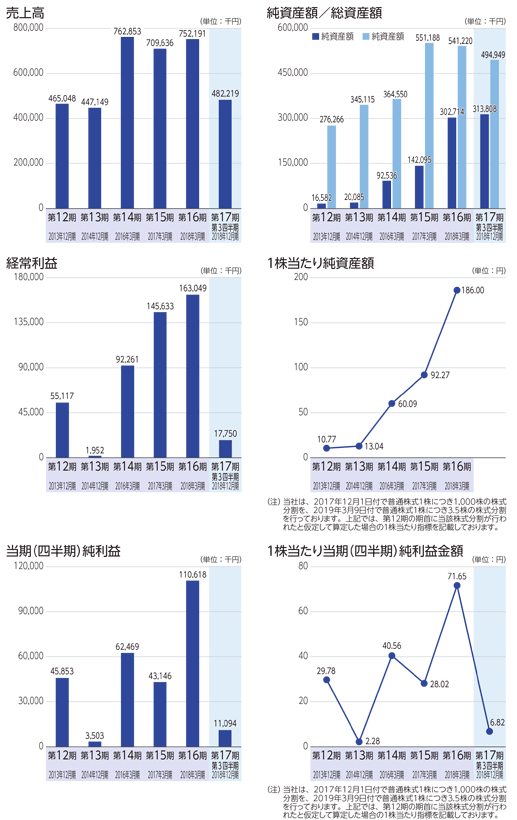

インフォネット(4444)の企業財務情報と配当性向

| 回次 | 第15期 | 第16期 |

| 決算年月 | 2017年3月 | 2018年3月 |

| 売上高 | 709,636 | 752,191 |

| 経常利益 | 145,633 | 163,049 |

| 当期純利益 | 43,146 | 110,618 |

| 資本金 | 28,000 | 53,000 |

| 純資産額 | 142,095 | 302,714 |

| 総資産額 | 551,188 | 541,220 |

| 1株当たり純資産額 | 92.27 | 186.00 |

| 1株当たり当期純利益金額 | 28.02 | 71.65 |

| 自己資本比率(%) | 25.8 | 55.9 |

| 自己資本利益率(%) | 35.8 | 49.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 121,119 | △65,751 |

| 投資活動によるキャッシュ・フロー | – | △1,423 |

| 財務活動によるキャッシュ・フロー | △24,918 | 26,728 |

| 現金及び現金同等物の期末残高 | 173,789 | 133,343 |

第17期第3四半期累計期間(2018年4月01日~2018年12月31日)

売上高は482,219千円(前年同期比15.5%増)

売上原価は250,872千円(前年同期比23.3%増)

営業利益は18,074千円(前年同期比69.5%減)

経常利益は17,750千円(前年同期比69.7%減)

四半期純利益は11,094千円(前年同期比70.6%減)

当社は自社開発のWEBサイトコンテンツ管理システム「infoCMS」を活用したWEBサイト構築及び構築後のサーバー・システム運用保守などのアフターサポートまでを一貫したWEB受託開発・ASPサービスを主事業として、その他クラウドホスティングサービス、WEB広告サービス、WEBシステム開発サービス、カタログ・パンフレットデザインサービスなど、企業の広報マーケティング支援を目的とした事業展開を行っており、引き続き積極的な営業活動を推し進め市場シェアの獲得に注力してまいりました。

さらに当第1四半期会計期間より構築WEBサイトのサービス領域の拡大と当社の事業領域の拡大を視野に周辺パッケージ商品として人工知能搭載型チャットボットシステム「Q&Ai」を開発し、WEBサイトに紐づく様々な課題解決の幅を広げております。

インフォネット(4444)従業員と株主の状況

会社設立は2002年10月15日、東京都千代田区大手町一丁目5番1号に本社を構えます。社長は岸本誠氏(1981年8月14日生まれ)、株式保有率は2.51%です。従業員数は78人、平均年齢35.2歳、平均勤続年数3.5年、平均年間給与4,595,000円です。セグメント別では営業部17人、プロジェクトマネジメント本部13人、制作開発本部32人、クラウドソリューション部6人、管理部10人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| フォーカス | 1,146,250 | 63.28 |

| アライアンスパートナー | 262,500 | 14.49 |

| ベクトル | 87,500 | 4.83 |

| パスファインダー | 77,000 | 4.25 |

| 岸本 誠 | 45,500 | 2.51 |

| SEホールディングス・アンド・インキュベーションズ | 35,000 | 1.93 |

| Link Asia Capital | 17,500 | 0.97 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社フォーカス、当社株主である株式会社パスファインダー、Link Asia Capital株式会社及び岸本誠は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)は行わない旨合意しております。

また、当社株主である株式会社アライアンスパートナー及びSEホールディングス・アンド・インキュベーションズ株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)は行わない旨合意しております。

加えて、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行または当社株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割及びストックオプションとしての新株予約権の発行等を除く。)を行わない旨合意しております。

上位株主には180日間(2019年12月21日まで)のロックアップが付与されています。さらにアライアンスパートナーとSEホールディングス・アンド・インキュベーションズにはロックアップ180日間でロックアップ解除倍率1.5倍が適用されます。

インフォネット(4444)IPO大手初値予想と各社配分

想定発行価格を下限に仮条件は上振れし1,350円~1,490円に決定しました。140円の引き上げになり約8,000万円の手取り金が増える見込みです。吸収額は約7.5億円になりオーバーアロットメントを含めると約8.6億円になります。仮条件が引上げられても軽量級の上場となっています。2020年3月期の単独業績予想は売上9.7億円になり前期比14.5%増、経常利益1.9億円になり前期比12.9%増の増収増益見込みになります。業績に問題はなさそうです。

IPOでは特に好まれる事業になりVC保有率も低いため大きな買い需要が発生しそうです。ブランディングテクノロジーに続きSBI証券が主幹事になるため初値売する株主も多そうですが、軽く吸収してきそうです。

初値予想も上方修正されると思われますが、個人的には3,500円程度の初値は期待できると考えています。

maron

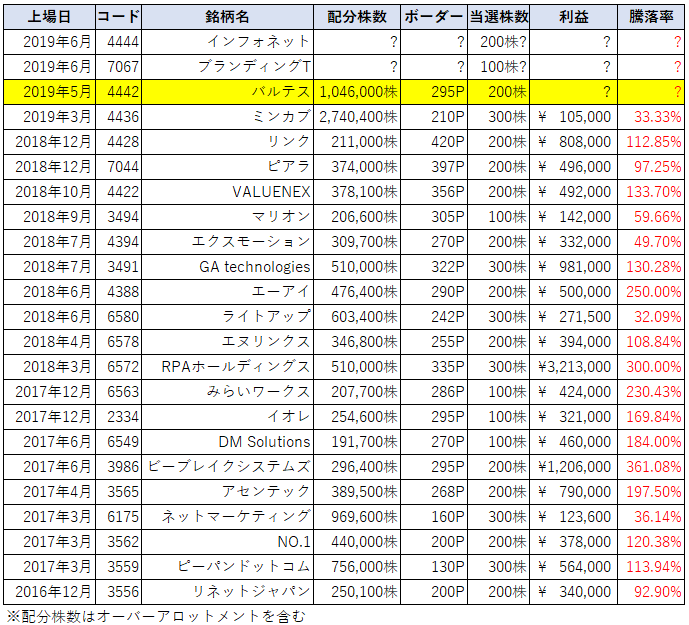

maron IPOチャレンジポイントを使って200株配分ならいいけど100株配分だと怖いよね。SBI証券がOA含め515,000株あるから複数だろうけど、どうなるのか微妙。バルテス引受けがOA含め1,046,000株だったにも関わらず200株配分だったからね。

色々楽しみだけど、ポイントを持っていないと悩むこともできないですよね。

初値予想3,000円~4,000円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| SBI証券(主幹事) | 440,000 | 88.00 |

| SMBC日興証券 | 15,000 | 3.00 |

| 藍澤證券 | 5,000 | 1.00 |

| 極東証券 | 5,000 | 1.00 |

| 岩井コスモ証券 | 5,000 | 1.00 |

| 東洋証券 | 5,000 | 1.00 |

| むさし証券 | 5,000 | 1.00 |

| エイチ・エス証券 | 5,000 | 1.00 |

| 岡三証券 | 5,000 | 1.00 |

| 丸三証券 | 5,000 | 1.00 |

| 東海東京証券 | 2,500 | 0.50 |

| エース証券 | 2,500 | 0.50 |

| 類似企業 | PER | PBR |

| メンバーズ(2130) | PER28.96倍 | PBR6.84倍 |

| ネットイヤーグループ(2622) | PER77.85倍 | PBR2.23倍 |

| トランス・コスモス(9715) | PER20.11倍 | PBR1.41倍 |

主幹事SBI証券からの当選確率が一番高そうです。また上場規模の割に幹事が多いため積極的に申し込みを行いたい方は平幹事からの申し込みもお勧めします。SBI証券については下記で詳しくまとめているのでよかったら参考にしてください。

また、岩井コスモ証券

丸三証券や東海東京証券も幹事入りすることが多くなり、口座がない方は早めの口座開設がよいでしょう。エイチ・エス証券も前受け金不要でした。それと東洋証券は基本的に主幹事以外でのネット申し込みが出来ないので注意が必要です。

IPOチャレンジポイントの最新データを調べてみた

バルテス(4442)のIPOチャレンジポイント当選が200株になっていて驚きました。これまでであれば300株当選になるはずですが、たまに複数株当選のルールが変更になるようです。逆に2018年12月のリンク(4428)は211,000株しかないのに200株配分でした。バルテスのIPOチャレンジポイントのボーダーは295P~300Pの間のようです。そんなにボーダーラインが高くなっているってどういうこと?と逆に疑問です。

上場数が増えているためポイントを貯めることも容易になっていますが、100万株程度の上場で300Pとなると考えものです。ひょっとしたらこれまでポイントを貯めていたけど使っている人が増えたのか?

新規参入者が貯めたにしてはポイントが多すぎですよね。家族口座を利用している方は多いですがちょっと謎ですね。これ以上ボーダーが高くなると使うタイミングも難しくなりそうです。

インフォネットのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2020年3月2日~2028年3月01日 | 183,925 | 572 |

| 2018年3月17日~2038年3月16日 | 0 | 572 |

ストックオプション(新株予約権)の発行は2回行われているようです。第2回については残数が0株となっています。上場日に影響するストッククオプションは183,925株ありますが、行使期限が2020年となっているため関係がないようです。

インフォネット(4444)IPO私見と申し込みスタンス

インフォネットIPOは悪くないと思いますが、目論見の開示情報では大きく業績が悪化しているように思います。営業利益は第三四半期開示で前年同期比69.5%減となっています。これって大丈夫なの?と心配してしまいます。※調べてみると管理部門の強化に伴って発生した人件費増加の影響だそうですIPOでは人気のIT企業になるため需給はそれほど心配いりませんが。業績悪化となればどうでしょうか。通期の業績予想発表を待ってBBスタンスを決めたいと思います。

大株主のフォーカスからの出資を受け、事業も売上7億円~7.5億円程度と規模も大きくありません。どちらかと言えば小規模場と思われ優秀な人材が確保できなければと言った事業リスクはありそうです。目論見にも「優れたCMSプロダクト及びAI等の新規プロダクトを作り運用販売」するには優秀な開発及び営業の人材を採用し続けることが重要と意識しているようです。

主力製品の「infoCMS」に依存した事業となっているあたりに違和感はありませんし、ユーザーが望むようなシステムを構築できるのであればそれでよいと思います。ただ似たような企業も多いため常に最新でなければ難しいのかもしれません。

なんだかんだ心配していますが、IPO的には全力参加になると思います。

後期型IPO採用の岩井コスモ証券! 【かなりの確率で購入申込み忘れあり】

⇒ 岩井コスモ証券公式

※岩井コスモ証券のIPO抽選ルール詳細はこちらの記事へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」Faber Company[ファベルカンパニー]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/06/6a1d01f6c0f92af19863ed5b154f4db5.jpg)