リンク(4428)IPOが新規上場承認されました。上場市場はマザーズになり主幹事はSBI証券が務めます。公開株数248,000株、オーバーアロットメント37,200株と公開株数が少なく、想定発行価による市場からの吸収額は8.9億円と小粒上場となっています。業績も急拡大中なので人気がありそうです。

事業は自動発注や在庫最適化ソフトとなっており、過去に上場した銘柄も人気となったため今回も期待してよいと思います。小売業だけではなく、卸売業や製造業へのサービス提供できます。

気になるのは同日上場があることです。ベルトラ(7048)とレオス・キャピタルワークス(7330)が同日上場となっています。気になる銘柄がありますよね。同社の場合は何も気にせず全力抽選参加で間違いないでしょう。

リンク(4428)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 自動発注・在庫最適化ソフト「sinops」の開発・販売 |

| 公開予定 | 12月25日 |

| ブックビルディング期間 | 12月06日~12月12日 |

| 想定価格 | 3,110円 |

| 仮条件 | 3,380円~3,580円 |

| 公開価格 | 12月13日 |

| 企業情報 | https://www.sinops.jp/ |

【手取金の使途】

手取概算額452,792千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限106,437千円と合わせた手取概算額上限559,229千円について、「sinopsシリーズ」の新製品開発及びビッグデータ対応等の研究開発費及びソフトウェア制作費として318,707千円、sinops事業の拡大に伴う人材確保のための人材採用費及び人件費として175,522千円、知的財産権の取得に係る費用に65,000千円を充当する予定であります。

具体的な充当時期は、研究開発費及びソフトウェア制作費については、2019年12月期に100,204千円、2020年12月期に83,503千円、2021年12月期に135,000千円を予定しており、人材採用費及び人件費については、2019年12月期に63,830千円、2020年12月期に31,570千円、2021年12月期に80,122千円を予定しており、知的財産権の取得に係る費用については、2019年12月期に10,000千円、2020年12月期に15,000千円、2021年12月期に40,000千円を予定しております。

※なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 160,000株 |

| 売出株数 | 88,000株 |

| 公開株数(合計) | 248,000株 |

| オーバーアロットメント | 37,200株 |

| 上場時発行済み株数 | 1,152,400株(公募分を含む) |

| 想定ベースの時価総額 | 約35.8億円 |

| 幹事団 | SBI証券(主幹事) ←SB共同主幹事 大和証券 みずほ証券 岩井コスモ証券 エース証券 藍澤證券 エイチ・エス証券 極東証券 東洋証券 むさし証券 |

リンク(4428)上場評判とIPO分析

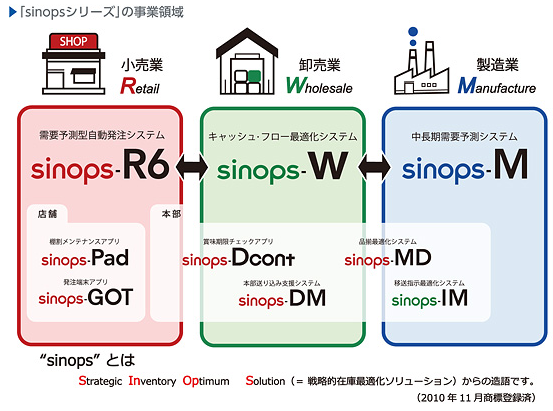

想定発行価格3,110円を基に吸収金額を算出すると約7.7億円となり、オーバーアロットメントを含めると約8.9億円規模の上場となります。上場規模が小さく人気となるでしょう。同社は、小売業・卸売業・製造業の流通三層の在庫を最適化するためのソフトウェアパッケージ群「sinops(シノプス)シリーズ」を展開しています。業績が急拡大し取引先には大手企業が含まれています。

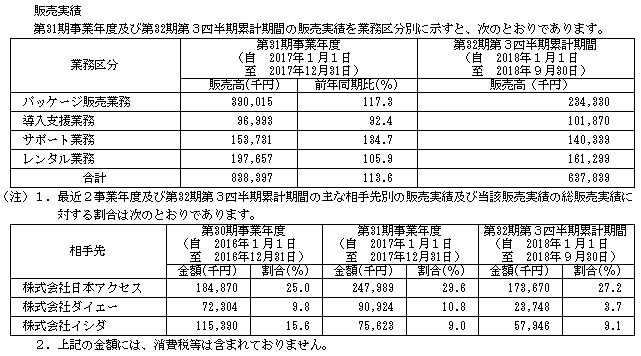

同社の事業はsinops事業の単一セグメントであり、「sinopsシリーズ」を一括販売型で提供するパッケージ販売、「sinopsシリーズ」を利用料型で提供するレンタル販売、「sinops」の導入効果を最大化するためのシステム構築及び運用構築を支援する導入支援サービス、「sinops」の日常運用を支援するサポートサービスの4つのサービスを軸に事業を展開しています。

その他、エンドユーザーに対する直接販売及び販売パートナーによる販売の2種類の販売形態があるそうです。

パッケージ販売は、小売業向け需要予測型自動発注システム「sinops-R6」を中心に、品揃え計画・棚割計画・棚割メンテナンス・発注端末・本部送り込み支援・賞味期限管理等の機能が統合されたソフトウェアパッケージ群を一括販売型で提供しています。

また、卸売業向けキャッシュ・フロー最適化システム「sinops-W」、製造業向け中長期需要予測システム「sinops-M」といったように、流通三層それぞれに適したパッケージ製品を展開しています。

レンタル販売は、パッケージ販売の一括販売型と異なり、利用料型で提供しております。顧客にとっては、ライセンス費用やサーバ費用といった初期導入コストを抑えられることがメリットとなり、導入支援サービスは、「sinopsシリーズ」を導入する企業に対して、基幹システムとのデータ連携、本部・店舗・拠点での運用構築支援及びインターフェイスなどのカスタマイズ開発のサービスを提供しています。

サポートサービスは、「sinopsシリーズ」の導入支援サービスが完了した企業に対して、日々の問い合わせ対応、稼働・運用状況の監視、障害発生時のリカバリ作業及びKPIの維持・向上サービスを提供ししています。

主力はパッケージ販売となり、「sinops-R6」は過去のデータから商品ごとに販売価格別に数量PI(1,000人あたりの販売数)を自動計算するのみならず、影響を受けるライバル商品の数量PIも合わせて計算し必要に応じて発注数を抑制します。よって欠品による機会ロスのみならず、値引きロスや廃棄ロスをも合わせて改善することができる特徴があります。

「sinops-Pad」は、iPad/Windowsタブレット上で棚割を修正できるシステムであり、従来の棚割システムでは非常に面倒だった棚割修正をタブレット上で直感的に操作できるシステムです。

また、「sinops-GOT」はiPad/Windowsタブレットを発注端末として利用できるシステムであり、「sinops-Pad」とセットで利用することで店舗の発注関連業務をワンストップで解決できます。

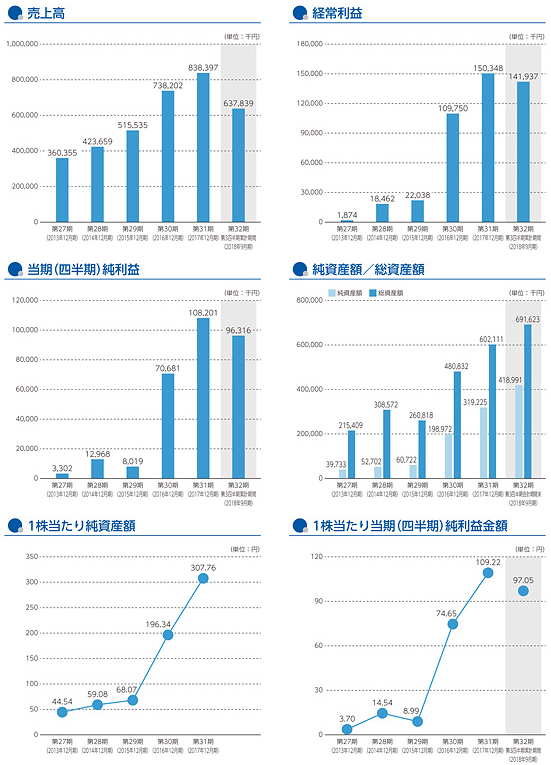

リンク(4428)の企業財務情報と配当性向

| 回次 | 第30期 | 第31期 |

| 決算年月 | 2016年12月 | 2017年12月 |

| 売上高 | 738,202 | 838,397 |

| 経常利益 | 109,750 | 150,348 |

| 当期純利益 | 70,681 | 108,201 |

| 資本金 | 69,305 | 70,885 |

| 純資産額 | 198,972 | 319,225 |

| 総資産額 | 480,832 | 602,111 |

| 1株当たり純資産額 | 196.34 | 307.76 |

| 1株当たり当期純利益金額 | 74.65 | 109.22 |

| 自己資本比率(%) | 40.36 | 50.73 |

| 自己資本利益率(%) | 55.48 | 43.33 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 111,458 | 92,909 |

| 投資活動によるキャッシュ・フロー | △19,243 | △54,108 |

| 財務活動によるキャッシュ・フロー | 47,890 | 17,008 |

| 現金及び現金同等物の期末残高 | 154,895 | 210,704 |

第32期第3四半期累計期間(2018年1月01日~2018年9月30日)

売上高637,839千円

営業利益142,206千円

経常利益141,937千円

四半期純利益は96,316千円

当社は主力製品の「sinops-R」の最新バージョンの拡販、既存顧客への追加提案及び導入支援サービスの改善を進め、新規ユーザーの拡大と製品・サービス品質の向上に努めてまいりました。その結果、当社の小売業向け導入実績は、新規契約社数5社、新規契約店舗数596店舗となり、2018年9月30日時点で契約社数54社、稼働店舗数4,392店舗と順調に拡大を続けております

リンク(4428)従業員と株主の状況

会社設立は1987年10月02日、大阪府大阪市北区梅田一丁目12番12号東京建物梅田ビル5階に本社を構えます。社長は南谷浩氏(1954年10月24日生まれ)、株式保有率は6.81%です。従業員数は58人平均年齢34.8歳、平均勤続年数3.9年、平均年間給与6,240,000円です。臨時雇用者はいません。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 合同会社南谷ホールディングス | 400,000 | 37.85 |

| 南谷 純 | 140,000 | 13.25 |

| 南谷 のどか | 100,000 | 9.46 |

| 加藤 めぐみ | 100,000 | 9.46 |

| 南谷 清江 | 80,000 | 7.57 |

| 南谷 浩 | 72,000 | 6.81 |

| 情報技術開発株式会社 | 20,000 | 1.89 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、貸株人かつ売出人である南谷浩、並びに売出人かつ当社株主である南谷純、南谷のどか及び加藤めぐみ、並びに当社株主かつ当社役員である木村安壽、並びに当社株主である合同会社南谷ホールディングス、南谷清江、リンク社員持株会、西巻昌美、永山友和、岡本数彦及び島井幸太郎、並びに当社役員かつ新株予約権者である林亨は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年6月22日(土)までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である大石知巳、紺谷健治及び久保祐、並びに新株予約権者である浅川三人は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年3月24日(日)までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却等は除く。)は行わない旨合意しております。

上位株主には180日間(平成2019年6月22日まで)のロックアップが付与されています。別途、ロックアック90日間(2019年3月24日まで)の株主には発行価格の1.5倍でロックアップが解除されることになっています。ベンチャーキャピタル出資はなく持株会があり8,000株所有しています。

リンク(4428)IPO大手初値予想と各社配分

想定発行価格3,110円に対して仮条件は3,380円~3,580円と大きく引き上げられています。上限の3,580円を基に吸収額を算出すると約8.89億円、オーバーアロットメントを含め約10.21億円となります。上場規模は通常サイズですが株数が少なく妙味ありでしょう。2018年12月単体業績予想は売上15.3%増、経常利益33.3%増(5,000万円増)の増収増益予想となっています。EPS174.57を基にPERを算出すると約20.50倍、BPS770.75を基にPBRを算出すると約4.64倍になります。割安水準だと思いますが、上場後に株価が高くなれば、時間をかけ正しい水準に戻る?もしくはセカンダリーのターゲットになるでしょう。

初値予想7,000円~10,000円

| 幹事名 | 配分単位(株) |

| SBI証券(主幹事) | 211,000 |

| 大和証券 | 14,900 |

| みずほ証券 | 9,900 |

| 岩井コスモ証券 | 3,700 |

| エース証券 | 2,500 |

| 藍澤證券 | 1,200 |

| エイチ・エス証券 | 1,200 |

| 極東証券 | 1,200 |

| 東洋証券 | 1,200 |

| むさし証券 | 1,200 |

| 類似企業 | PER | PBR |

| インフォマート(2492) | PER88.63倍 | PBR15.1倍 |

| アルファクス・フード・システム(3814) | PER21.89倍 | PBR4.83倍 |

| ロジザード(4391) | PER45.1倍 | PBR12.55倍 |

株数が少なく人気となりそうですが、SBI証券配分は最低単元の100株になる可能性が高いようです。しかし、1枚あたりの単価が高く初値2倍でも30万円以上の利益となります。さらにそろそろ2018年最後の銘柄?になる可能性もあり、通常よりも初値が高くなるお祭りに?

下記にSBI証券のことについてまとめてみたのでよかったら参考にしてください。時間はかかりますが、IPOチャレンジポイントによる当選は戦略的に行うことができ人気の投資になります。その他、後期型抽選で岩井コスモ証券

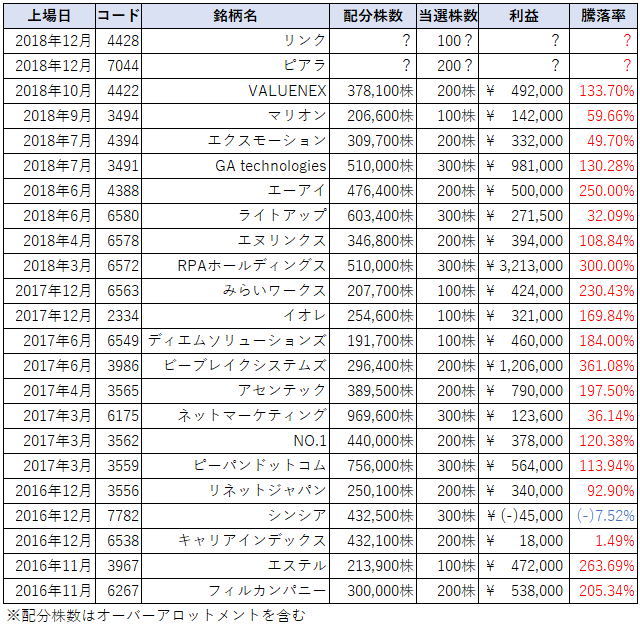

SBI証券の複数当選状況と過去の銘柄

12月にSBI証券が3銘柄の主幹事を引受けています。画像にはソフトバンクが含まれていませんが、ソフトバンクは複数単元の配分が濃厚のようです。多めにブックビルディング申し込みをすれば複数当選の可能性が高いようです。下記はここ数年間のSBI証券配分傾向のデータになります。

300万越えのRPAホールディングスのような銘柄はなかなか出てきませんが、その時までポイントを温存している強者もいるようです。2018年はSBI証券主幹事もかなり多く、来年も期待ができそうです。

また現在、口座を開設している方は簡単なアンケートに答えるとSBIポイントが200P貰えます。ただし、上記で書いたポイントと違うので気を付けてください。頂くことができるのは景品と交換できるポイントです。下記にまとめています。

今回当選すればまとまった利益となり年末年始も楽しく過ごすことができそうです。そのため通常よりもポイントが高めになる可能性がありそうです。私はノーポイントで挑み完全抽選枠当選を狙います。

リンクのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2016年7月01日~2026年6月30日 | 8,000 | 650 |

| 2018年4月01日~2026年3月18日 | 30,600 | 650 |

| 2017年5月01日~2027年4月30日 | 8,800 | 1,000 |

| 2019年3月28日~2027年3月27日 | 17,000 | 1,000 |

ストックオプション(新株予約権)で関係があるのは38,600株になります。新株予約権者は、2016年12月期乃至2018年12月期の期間中、いずれかの期の営業利益が100百万円を超過した場合、新株予約権を行使することができる。条件が付けられています。ライツプランの該当事項はありません。

リンク(4428)IPO私見と申し込みスタンス

リンクは公開価格割れの心配はないため、全力申し込みでよいと思います。躊躇するような銘柄ではないため申込んでおきましょう。落選してもIPOチャレンジポイントは貰えるので1,000円GETの考えで気楽に立ち向かいましょう。同社の導入支援サービスは在庫を最適化するための商品であり、在庫を抱える流通業の発展と活性化に貢献するサービスを提供する事業運営となっています。1987年設立のため既に31年が経過しています。そして上場するわけですから基盤や信用が既にあるはずです。しばらく前に上場したイーソルも老舗企業でした。

残り少ない期間での上場となり、初値が翌日へ持ち越される可能性も十分あるのではないでしょか。その後セカンダリー投資が盛り上がれば嬉しく思います。ソフトバンク上場が最大のポイントそうです。当選できるようにやるだけやりましょう。

リンク(4428)IPO主幹事に決定しました! 【IPOを始めるなら口座は絶対に必要です】

SBI証券は主幹事多い

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。