自律制御システム研究所(6232)IPOが新規上場承認されました。上場市場はマザーズとなり、主幹事はみずほ証券が務めます。上場規模は想定発行価格ベースで100億円を超える吸収額となっているため少し不安材料があります。さらに赤字体質の企業となっているため悩みます。

事業は、人気になると予想される「商業用ドローンの製造販やソリューションサービスの提供」です。依頼を受け製造するだけではなく特殊制作や国家プロジェクトへの参加も行っている企業です。ドローンが自ら考え飛ぶシステムを構築しているとは驚きです。

公開株数はオーバーアロットメントを含め2,971,200株あります。また、売上は伸びるものの利益は完全赤字体質となっています。上場前に費用計上により収益を目指すように感じますが、1枚あたりの単価が高く筆頭株主がファンドになっているためより悩みそうです。

自律制御システム研究所(6232)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 機械 |

| 事業内容 | 商業用ドローンの製造販売および自律制御技術を用いた無人化・IoT化に係るソリューションサービスの提供 |

| 公開予定 | 12月21日 |

| ブックビルディング期間 | 12月05日~12月11日 |

| 想定価格 | 3,380円 |

| 仮条件 | 3,000円~3,400円 |

| 公開価格 | 12月12日 |

| 企業情報 | https://www.acsl.co.jp/ |

【手取金の使途】

手取概算額2,772,640千円については、全額を運転資金に充当する予定であり、その具体的な内容は以下に記載のとおりであります。

①製造関連費用

事業拡大に伴う、製造に係る労務費及び製造経費として2019年3月期に42,785千円、2020年3月期に212,905千円、2021年3月期に339,580千円を充当する予定であります。また、原材料仕入のうち、売上規模の拡大を見込み、部品供給の安定確保のため、原材料の期末保有在庫分として2020年3月期に45,655千円、2021年3月期に90,000千円を充当する予定であります。

②人件費及び人材採用費

販売体制及び管理体制の整備のために、営業部門及び管理部門に係る人員増強を行うことを予定しており、人件費として2019年3月期に41,047千円、2020年3月期に176,274千円、2021年3月期に206,274千円を充当する予定であります。また、人員拡大に伴う採用関連費用として2020年3月期に23,000千円、2021年3月期に53,000千円を充当する予定であります。

③販売促進費

顧客向けのフライトデモの実施や展示会への出展等の販売促進費として、2019年3月期に10,000千円、2020年3月期に90,000千円、2021年3月期に120,000千円を充当する予定であります。

④研究開発費

新技術の開発や製品の機能強化並びに国家プロジェクト参画のための研究開発費用として2019年3月期に81,125千円、2020年3月期に333,525千円、2021年3月期に485,813千円を充当する予定であります。

また、残額につきましては、将来における運転資金に充当する方針でありますが、具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 900,000株 |

| 売出株数 | 1,683,700株 |

| 公開株数(合計) | 2,583,700株 |

| オーバーアロットメント | 387,500株 |

| 上場時発行済み株数 | 10,152,105株(公募分を含む) |

| 想定ベースの時価総額 | 約343.1億円 |

| 幹事団 | みずほ証券(主幹事) 野村證券 大和証券 SBI証券 いちよし証券 SMBC日興証券 ←主幹事引受け急増中 岡三証券 岡三オンライン証券 水戸証券 楽天証券 ←幹事急増中 |

自律制御システム研究所(6232)上場評判とIPO分析

想定発行価格3,380円を基に吸収金額を算出すると約87.3億円となり、オーバーアロットメントを含めると約100.4億円規模の上場となります。マザーズ上場としては巨額上場になります。同社は、ロボットの自律制御技術を用いて業務効率化・無人化・IoT化を実現するシステムを創り、既存の様々な業務を改革していくことで、国内外企業の競争力を高めることを目指し事業を展開しています。また、自律制御の研究開発をゼロから国内で行うことで技術力を蓄積している企業です。

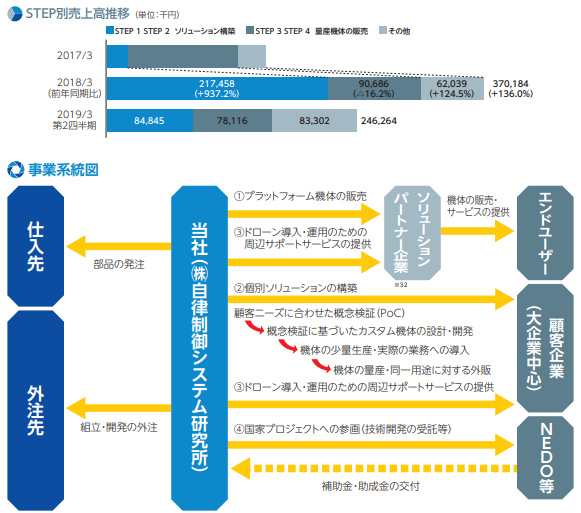

主たる事業内容は、「インダストリアル向け」、「コーポレート向け」の飛行ロボット(ドローン)自社開発、ドローンを活用した無人化・IoTシステムの受注開発、生産、及び販売・サービス提供です。対象となる市場は、点検、物流、防災、空撮、測量、農業といった分野でドローンを活用することになります。

先端の制御技術を核として、通信・ソフトウエアなどを統合した制御パッケージや高性能な機体プラットフォームの提供が可能となるとともに、用途別にカスタマイズしたインダストリアル向け特注機体、特注システム、最終的には顧客システムに統合されたレベルまで、事業として幅広く対応することが可能だそうです。

これらの特注システム開発に際しては、概念検証(PoC)のサービス提供料や特注システムの仕様提案・設計・開発・試験運用に係るカスタム開発料を主な収益源としています。

サービス提供は段階ごとに異なり、ステップ制となっているようです。最終的には量産機体販売につながります。クライアントによっては案件ごとに各STEPを組み合わせて包括的に契約を締結する場合もあります。なお機体販売後の運用サポートにおいては、販売後定常的に発生する機体の保守手数料や消耗品の販売料及びスポットでのコンサルティングサービスに係るサービス提供料を主な収益源となります。

一般向けのドローンと異なり、クラウドやAI(人工知能)やレポート機能など「業務組込み型ドローンシステム」が同社の強みとなります。最近では世界を見ても無人化による開発が進み同社もこれにあてはまります。事例では、閉鎖環境(下水道)点検ドローンが掲載されています。

同社は、千葉大学発のスタートアップ企業として創業して以来、自律制御技術を中核技術と位置づけ、継続的に開発投資を行っています。2017年から自社開発の制御技術の競争力を高めるために、無人化・IoTシステムの一部としてドローンを採用することが多い企業需要に着目し、ドローンを活用したインダストリアル向けの無人化・IoTシステムの開発に資本注力しています。

「自ら考えて飛ぶ自律制御技術」「機体・駆動ハードウエア」「機能アプリケーション・搭載オプション」「ソフトウエア・外部システム」などの専門性に特化した技術を有している企業になり、他社との差別化を図っています。従来のドローンに搭載されていた衛星(GPS・GNSS)を用いる制御では自律飛行することができなかった非GPS環境下での完全自律飛行も実現しています。

さらに、産学官連携で様々なプロジェクトに参画し、最先端の技術開発に取り組んでいます。国家プロジェクトにおいては、各プロジェクトにおいて発生した研究開発費用について、管轄機関の監査を受けて認められた金額を、助成金又は補助金として収受しています。

橋梁点検プロジェクトや壁等の対象物及び機体間同士の衝突を避ける技術を開発、AIを用いた点検判定の自動化を開発や大規模災害の緊急対応などを目指したタフな飛行ロボットの実現など数々の国家プロジェクトを引受けています。

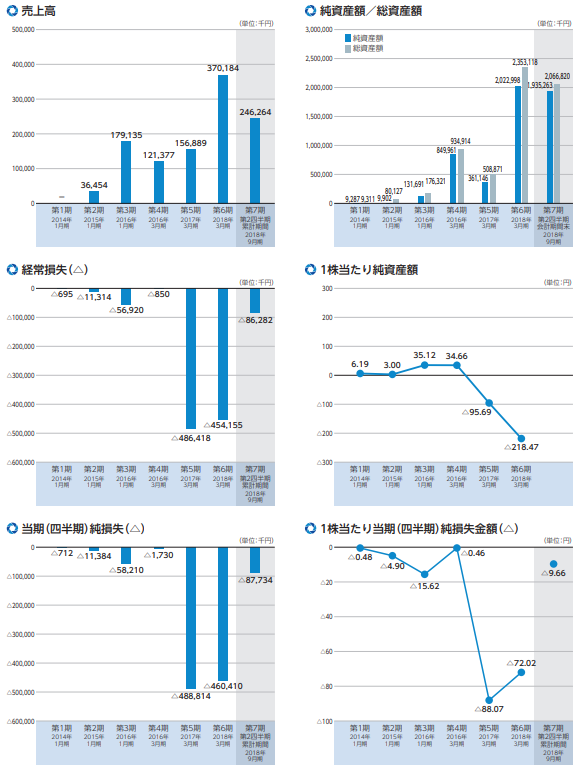

自律制御システム研究所(6232)の企業財務情報と配当性向

| 回次 | 第5期 | 第6期 |

| 決算年月 | 平成2017年3月 | 平成2018年3月 |

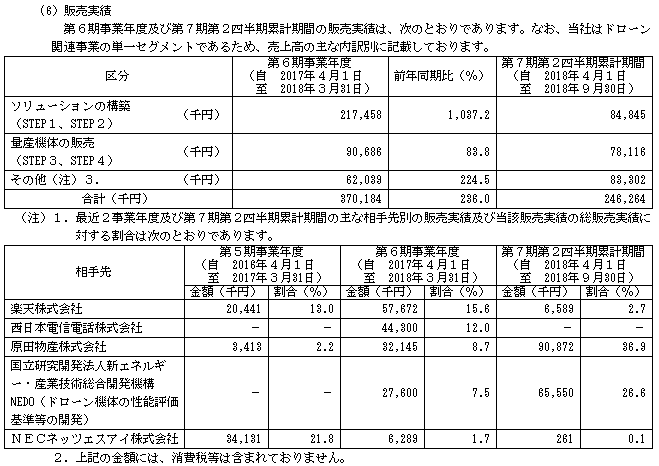

| 売上高 | 156,889 | 370,184 |

| 経常損失 | △486,418 | △454,155 |

| 当期純損失 | △488,814 | △460,410 |

| 資本金 | 472,000 | 1,532,006 |

| 純資産額 | 361,146 | 2,022,998 |

| 総資産額 | 508,871 | 2,353,118 |

| 1株当たり純資産額 | △95.69 | △218.47 |

| 1株当たり当期純損失金額 | △88.07 | △72.02 |

| 自己資本比率(%) | 71.0 | 85.9 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △487,754 | △517,401 |

| 投資活動によるキャッシュ・フロー | 568,189 | 107,965 |

| 財務活動によるキャッシュ・フロー | – | 2,320,263 |

| 現金及び現金同等物の期末残高 | 158,081 | 2,068,909 |

第7期第2四半期累計期間(2018年4月01日~2018年9月30日)

売上高246,264千円

営業損失232,163千円

経常損失86,282千円

四半期純損失87,734千円

当社は、自律制御を核とする自社保有技術及びインダストリアル向けドローン・プラットフォーム「ACSL-PF1」を軸に、各分野のクライアントに対し、各種用途向けのインダストリアル向けドローン・ソリューションを展開してまいりました。当第2四半期累計期間においては、ドローン分野において新規案件の獲得による顧客基盤の積み上げを推し進めるとともに、継続顧客における量産機体の販売フェーズへの移行を進めてまいりました。また、当社制御システム技術のみの販売展開を開始しております。開発においては、画像処理(Vision)を軸とした自律制御・エッジ処理の高度化、飛行性能及び安全品質を支える基盤技術向上、操作に関連するユーザーインターフェース強化、投資を継続してまいりました。

自律制御システム研究所(6232)従業員と株主の状況

会社設立は2013年11月01日、千葉市美浜区中瀬二丁目6番地1WBGマリブウエスト32階に本社を構えます。社長は太田裕朗氏(1976年8月18日生まれ)、株式保有率は4.98%です。従業員数は44人臨時雇用者はいません。平均年齢36歳、平均勤続年数1.9年、平均年間給与5,159,000円です。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| UTEC3号投資事業有限責任組合 | 2,100,000 | 19.93 |

| 野波 健藏 | 1,500,000 | 14.23 |

| 楽天株式会社 | 1,350,000 | 12.81 |

| 株式会社菊池製作所 | 1,050,000 | 9.96 |

| iGlobe Platinum Fund Ⅱ Pte. Ltd. | 1,000,005 | 9.49 |

| 株式会社SMBC信託銀行(特定運用金外信託口) | 833,340 | 7.91 |

| 太田 裕朗 | 525,000 | 4.98 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である野波健藏、売出人である株式会社菊池製作所、楽天株式会社、及びツカサ電工株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の2019年3月20日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等を行わない旨合意しております。

また、売出人であるUTEC3号投資事業有限責任組合は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等を行わない旨合意しております。

上位株主には90日間(2019年3月20日まで)のロックアップが付与されています。筆頭株主がベンチャーキャピタルとなっています。その他、ベンチャーキャピタル出資が大量にあり、ロックアップが掛かっていないものもあります。ロックアップ解除倍率は1.5倍の設定です。

楽天や菊池製作所などの名前もあり、魅力的な株ではあるものの完全赤字企業となっています。ZMPのようなに期待性から買われる?

自律制御システム研究所(6232)IPO大手初値予想と各社配分

想定発行価格3,380円から仮条件は下限方向に大きく引き下げられ、3,000円~3,400円に決定しました。上限決定を想定と変わらないところで調整してある思惑があるように思います。市場からの吸収額は3,400円算出で約87.8億円、オーバーアロットメントを含め約101.02億円となります。2019年3月の単独業績予想は売上117%増、経常利益-4.5億円から-1.5億円に赤字縮小となります。赤字企業ですが来期は黒字に転換か?EPSは-16.01になりBPSは457.38です。PERは算出不可でPBR7.43倍になります。

初値予想4,000円~5,000円

| 幹事名 | 配分単位(株) |

| みずほ証券(主幹事) | 2,222,100 |

| 野村證券 | 77,500 |

| 大和証券 | 77,500 |

| SBI証券 | 51,700 |

| いちよし証券 | 51,700 |

| SMBC日興証券 | 25,800 |

| 岡三証券 | 25,800 |

| 水戸証券 | 25,800 |

| 楽天証券 | 25,800 |

| 類似企業 | PER | PBR |

| 菊池製作所(3444) | PER106.94倍 | PBR1.62倍 |

| CYBERDYNE(7779) | PER-倍 | PBR3.73倍 |

公開株式とOAを合わせて300万株弱もあるため当選確立は高そうです。時代が進むにつれ重要になる事業だと感じますが、世界を見れば競合も多いと思います。ましてや赤字体質の企業とくれば敬遠されがちです。

しかし、赤字縮小傾向にあり売上も増加傾向にあるため、上場後の期待はあるように思います。ファンド保有が今後どのようになるのかで株価が大きく上下しそうなイメージがあります。上場規模も大きく意見がわかれそうな銘柄です。当選しやすいため狙えるIPOでしょう!

最近、アメリカ株が上下し日経平均もつられて値動きが激しくなっていますが、Wealthnavi(ウェルスナビのETF成績は普通にプラスで推移できています。毎月積み立て1万円の効果は寂しいですが、4.42%の利益が計上されています。

地味すぎますが、目標金額450万円に向けてコツコツ貯まっています。大きな暴落が来たら買い増し、もしくは売却もできるため気長に続けることを目標としています。詳細は下記に書いているのでよかったら参考にどうぞ。

自律制御システム研究所のストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2017年7月16日~2027年7月15日 | 45,000 | 2,550 |

| 2019年7月17日~2027年6月30日 | 8,000 | 2,500 |

| 2020年1月19日~2028年1月10日 | 4,000 | 3,200 |

| 2020年1月19日~2028年1月10日 | 40,000 | 3,200 |

上場時点のストックオプション(新株予約権)で対象になる株数は45,000株となっています。行使条件に売却不可の文字はないようなので市場へ出てくる可能性があります。

kimu

kimu 上場日が重なっている企業が3社あることも忘れないようにしてください!そろそろ上場承認が途絶えると考えられますが、あまりにもタイトな日程で大型上場も続くため戦略を練ったほうがよいです。有料情報の更新を待て?

自律制御システム研究所(6232)IPO私見と申し込みスタンス

自律制御システム研究所という名前が堅苦しいですが、事業に魅力は感じられます。収益が今後どのように進展していくのかが一番気になるところです。現在のところ申し込みスタンスは中立としており、仮条件をみて判断をしたいと思います。上場規模が大きく当選できそうな銘柄のため期待していますが、ソフトバンクが上場した後だけに市場の余力が残っているのかもポイントになりそうです。昨年は評判が悪くても何とか公開価格を超えてきた銘柄が多かったため今年も再来でしょうか。せめて黒字化していれば安心できたように思います。

ドローン事業が加速化していますが、重大に事故が起きなければ様々な用途が発生し、収益拡大が狙えるでしょう。上場によるファンド売り抜けと言うことも考えられますが、資金を集めて財源確保とも考えられます。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。