タカラレーベン不動産投資法人(3492)IPOが新規上場承認されました。2018年3本目のリートになりますが、すでに上場している2銘柄は公開価格割れとなっています。タカラレーベン(8897)の子会社になり知名度はありますが、初値利益を考えると投資対象として難しい気がしています。

リート指数は回復基調にあるため公開価格の設定によっては数パーセントの利益獲得も可能かもしれません。しかし、あまり積極的にはなれないため申し込みを考えるなら仮条件価格次第でしょうか。

タカラレーベン不動産投資法人(3492)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | 東証 |

| 決算期 | 2月末、8月末 |

| 資産運用会社 | タカラPAG不動産投資顧問 |

| 会計監査人 | PWCあらた有限責任監査法人 |

| 公開予定 | 7月27日 |

| ブックビルディング期間 | 7月11日~7月18日 |

| 想定価格 | 100,000円 |

| 仮条件 | 96,000円~100,000円 |

| 公開価格 | 7月19日 |

| 企業情報 | http://www.leben.co.jp/ |

【手取金の使途】

国内一般募集における手取金(25,375,000,000円)については、海外募集における手取金(9,025,000,000円)と併せて、後記「第二部 ファンド情報 第1 ファンドの状況 2 投資方針 (2) 投資対象」に記載の本投資法人による新たな特定資産(投信法第2条第1項における意味を有します。以下同じです。なお、当該特定資産を本書において総称して「取得予定資産」といいます。)の取得資金の一部に充当します。

| 項目 | 株数データ |

| 国内募集(公募) | 253,750口 |

| 海外募集(公募) | 90,250口 |

| 公開株数(合計) | 344,000口 |

| オーバーアロットメント | 17,000口 |

| 上場時発行済み株数 | 345,500口(公募分を含む) |

| 想定ベースの時価総額 | 約345.5億円 |

| 幹事団 | SMBC日興証券(主幹事) みずほ証券 野村證券 |

タカラレーベン不動産投資法人(3492)上場評判とIPO分析

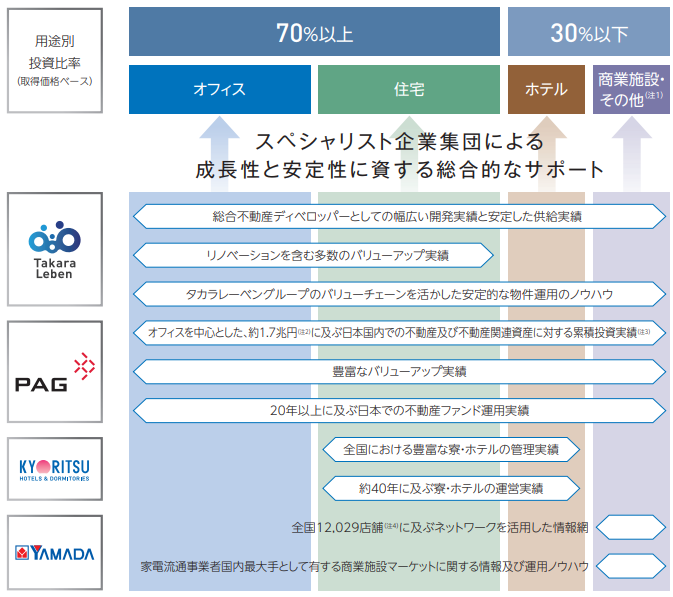

想定発行価格100,000円を基に吸収金額を算出すると約344億円となり、オーバーアロットメントを含めると約361億円規模の上場となります。ここにきてリートの上場は厳しい気がします。タカラレーベン、PAG、共立メンテナンス、ヤマダ電機の4社がスポンサーとなり、オフィスや住宅、ホテル及び商業施設その他の物件に関する豊富な実績に裏打ちされた専門性とノウハウを有する各企業で構成された総合型J-REITです。

スポンサー各社のノウハウを活用した、安定稼働及びバリューアップの実現を目指しているリートになり、、新規開発物件やリノベーションによる再生物件等の優良資産の着実な取得を通じた外部成長を図るとともに、強固な情報ネットワークを活用したマーケットからの物件取得による外部成長を図るそうです。

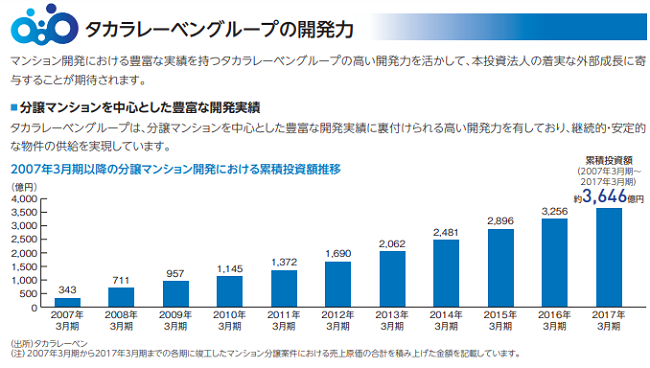

タカラレーベングループは1972年のタカラレーベン設立以来、 総合不動産ディベロッパーとして不動産の開発・販売・バリュー

アップ及び賃貸・管理等に関するノウハウを着実に蓄積している企業です。J-REITへの供給を念頭に置いた投資用不動産の開発

は2016年から行っているそうです。

物件の仕入れや建築、運用のそれぞれのスペシャリストを当該部署に擁することにより開発を加速するとともに、当該部署による開発実績や外部人材採用、外部委託などを通じて住宅はもとより、オフィス、ホテル及び商業施設その他の物件の開発ノウハウも有しているそうです。タカラレーベンは東京以外にも、西日本や東北などへ全国展開している企業になります。

【PAGとは?】

PAGは、1997年以降、景気変動にも柔軟に適応しながら、安定的な物件取得を続けてきました。PAGの1997年から2017年における日本国内での不動産及び不動産関連資産に対する累積投資金額は、約1.7兆円に及びます。また、2017年における不動産取得実績についても、約1,186億円と高い水準。

【共立メンテナンスの特徴】

本投資法人は、約40年に及び、日本全国で多数の寮・ホテルの運営を行っている共立メンテナンスが本投資法人の寮及びホテルをはじめとしたオペレーショナル・アセットの管理・運営を行うことで、安定的な運営を目指します。1979年の設立以来、管理運営を主な事業内容とする東証一部上場企業であり、顧客のニーズに合わせた独自のサービス展開により、満足度の高いサービスを提供しています。

【ヤマダ電機の特徴】

株式会社ヤマダ電機は、全国に12,029店舗のネットワークを持つ家電流通業界における国内最大手として、6,000万件を超える各種会員のビッグデータの分析と活用による新たなサービスを開拓し、持続的成長・発展のため、様々な挑戦を続けています。さらに、家電をコアに、生活インフラとしての「住宅まるごと」の新たな提案をスタートしており、家電と親和性の高い住宅、リフォーム、住宅設備機器及び住空間の家具雑貨関係の提案に加え、金融や不動産窓口等が一体となった新業態店舗「家電住まいる館」の開発・展開にも注力しています。

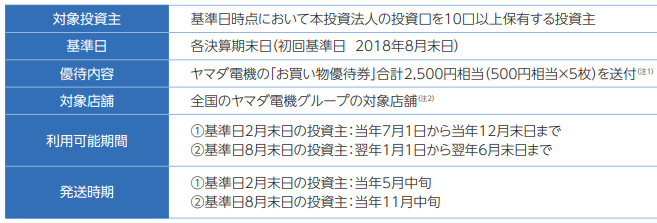

タカラレーベン不動産投資法人(3492)には株主優待制度が導入されている?

タカラレーベン不動産投資法人には株主優待が導入される予定となっています。権利獲得の最短日は2018年8月31日となっています。ヤマダ電機で使えるお買い物優待券500円相当が5枚送付されることになっています。ただし、10口以上の保有株主となっているためハードルはやや高めだと思います。

タカラレーベン不動産投資法人の分配金を調べてみた

タカラレーベン不動産投資法人の分配金は2018年8月末で28円、2019年2月末で3,235円となっているようです。初値利益を目的に参戦するには個人的に魅力が殆どないためスルーでもよいと考えています。自分の口座だけSMBC日興証券で申し込みをしてみようかと考えていますが、実行するのかどうかは微妙です。

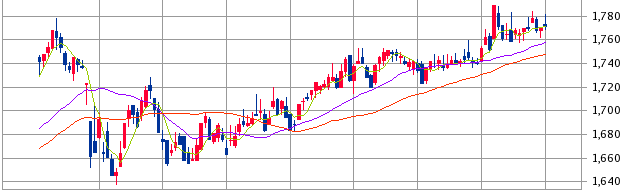

東証REIT指数は上記画像のように改善傾向となっていますが、ほんの数日前にサムティ・レジデンシャル投資法人(3459)を3年越しで売却したばかりなので買い向かう勇気?がわいてきません。リートは分配金があるため長期で保有すれば損失はかなり限定的だと思いますが、面白みがありません。

信用取引の証拠金にしかならないので長い3年でした。分配金を貰いながらなんとかプラスに転じましたが、10口以上持っていたので上場後少しずつ処分をした記憶があります。結局は損失だと思いますが、気持ちは勝てた気がしています。損益も覚えていませんが長かったですね~

ということで今年はRITEにご縁が無いため申し込みはギリギリまで悩みます。申込んでも1口ですけどね。

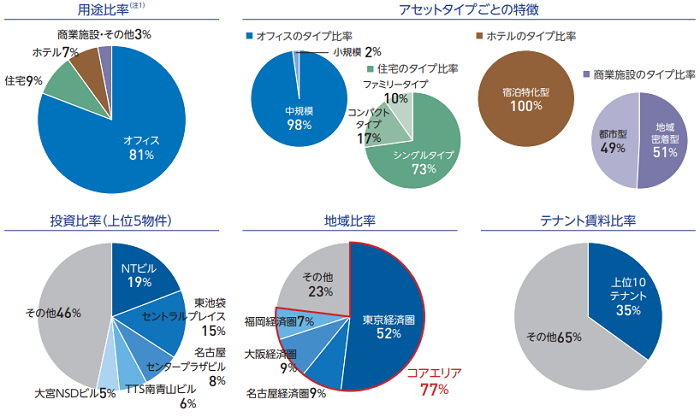

タカラレーベン不動産投資法人(3492)上場時ポートフォリオの分散状況

基本的な用途比率は、オフィスや住宅となります。オフィス投資では、原則として物件数及びテナント数のボリュームゾーンがあり、十分な施設スペックを有する物件の新規供給が限定的で、相対的に安定した賃貸需要が見込まれる、小・中規模物件に投資を行います。住宅投資では、景気に左右されず比較的安定した賃貸需要及び賃料水準を見込むことのできるシングル・コンパクト・ファミリータイプの住宅の全てに投資を行います。

その他、ホテル投資は原則として、景気に左右されずに安定的な収益を見込むことができる宿泊特化型ホテルに投資を行います。商業施設への投資は、主に地域の生活に密着した安定的なニーズに対応する底堅いテナント需要を見込むことができる地域密着型商業施設及びインバウンド需要の増加を取り込むことのできる都市型商業施設に投資を行います。

| 項 目 | その内容 |

| エクイティ・ファイナンス | 資産の取得や修繕等、本投資法人の運営に係る費用の支払又は債務の返済等の手当てを目的として、投資口の希薄化に十分配慮しつつ、経済市況等を総合的に勘案した上で、新投資口の発行を機動的に実施します。 |

| デット・ファイナンス | 資産の取得、修繕費若しくは分配金の支払、本投資法人の運営に要する資金、又は債務の返済を目的として、運用資産の着実な成長及び効率的で安定的な運用に資する資金の借入れ又は投資法人債の発行を行います。また、借入先については、主要な金融機関からの調達を中心とした安定したバンク・フォーメーションを構築し、コミットメントラインを含めた多様な借入方法を検討の上、固定・変動比率や返済期限の分散等に配慮します。 |

| LTV | LTVの水準は、資金余力の確保に留意しつつ原則60%を上限とします。 |

| 借入金予定 | 本投資法人は、有利子負債の金利の長期固定化や返済期限及びバンク・フォーメーションの分散化を通じて財務基盤の安定化を図ります。本投資法人は、取得予定資産の取得資金の一部に充当するため、取得予定資産の取得に先立ち、株式会社三井住友銀行をアレンジャーとする協調融資団より、2018年7月30日を借入実行日として、以下の借入れを行う予定です。 |

| 投資戦略 | 本投資法人は、築年数、規模及び設備等の物件のスペック、物件の所在する地域の属性、周辺の競合物件の有無及びその状況、並びにテナントの属性及び信用力等を総合的に勘案した上で、取得の時点において競争力があると判断されるか、運用期間中において、本投資法人による資本的支出やスポンサーのサポート等を活用したバリューアップにより将来的に競争力を向上させることができると判断される物件に、投資を行います。 |

【LTVとは】

J-REITは、一般企業と同様に資本効率を高めるため借入金(負債)によるレバレッジ効果を利用しています。一般企業の場合は、D/Eレシオで負債比率を判断することが多くなっていますが、J-REITの場合は借入金比率(LTV=Loan To Value、以下LTV)を投資指標として使う場合が大半です。

J-REITのLTVは「総資産LTV=借入金÷総資産」で算出する場合が多くなっています。また総資産LTVと併せて「鑑定額LTV=借入金÷(総資産±保有不動産の含み損益)」を開示している銘柄もあります。総資産LTVも鑑定額LTVも決算期の数値を利用するものですが、J-REITは銘柄によって決算期が異なるため銘柄間の比較をする場合には、「取得額LTV=借入金÷保有不動産取得額」を利用する場合もあります。

※SBI証券抜粋

タカラレーベン不動産投資法人(3492)のNOI投資利回りはいくつなのか?

タカラレーベン不動産投資法人のNOI投資利回り平均は5.2%になるようです。過去の上場リートと比較すると高いほうに位置しますが、魅力的とは個人的に言い難いと思います。想定発行価格から仮条件が引き下がれば魅力が高くなるでしょう。

【上場時NOI利回り参考】

三井不動産ロジスティクスパーク投資法人(3471)NOI利回り5%

大江戸温泉リート投資法人(3472)NOI利回り5.1%

森トラスト・ホテルリート投資法人(3478)NOI利回り4.3%

三菱地所物流リート投資法人(3481)NOI利回り4.9%

CREロジスティクスファンド投資法人(3487)NOI利回り5%

ザイマックス・リート投資法人(3488)NOI利回り6%

タカラレーベン不動産投資法人(3492)NOI利回り5.2%

※直近の上場時データ

【野村證券用語集】

年換算のNOIを所有不動産の簿価(取得原価)で割った率のこと。不動産賃貸事業の運用利回りの基準となる指標。REIT(不動産投資信託)の投資尺度の一つでもあり、NOI利回りが高いほど収益力が高く、投資家への高分配につながる。

ちなみに、2018年に上場したリートの初値結果は下記のようになっています。

CREロジスティクスファンド投資法人(3487)公開価格105,000円⇒ 初値104,000円(-0.95%)

ザイマックス・リート投資法人(3488)公開価格110,000円⇒ 初値104,500円(-5%)

CREロジスティクスファンドは本来人気の物流施設主体型のリートになりますが、公開価格割れだったため他のリートも人気がないのではないかと考えています。上場後に買ったほうが値幅が取れそうなイメージがあります。最終的には利回り次第だと思いますが、初値は伸びない可能性がデータ的に高いような気がしています。

タカラレーベン不動産投資法人(3492)IPO私見と申し込みスタンス

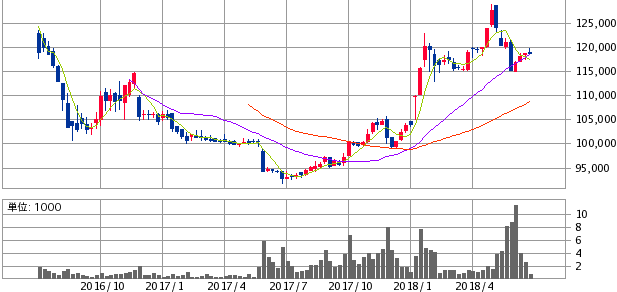

タカラレーベン不動産投資法人のIPOには参加してみますが、1口狙いで終わりそうな気がします。外れたら仕方がありません!上場日はプロレド・パートナーズ(7034)と同じ7月27日となっているため、どうせならプロレド・パートナーズの配分を受けたいと思う方が多いでしょう。タカラレーベン関係では、タカラレーベン・インフラ投資法人(9281)が先にインフラファンドとして上場していますが、上場後に妙味あり状態となっています。タカラレーベン・インフラは初物だったため積極的にIPOの申込みをしましたが、今回はスポンサーも4社ありバラバラ状態です。魅力は個人的にあまりありません。

上記画像は、タカラレーベン・インフラ投資法人の上場後から今までの株価推移になります。今回の上場はどうなるでしょうか。上場規模は大きくはありませんが、流動性から考えると似たようなパターンになるのではないかと考えています。地合いが多少違いますが、初値利益を狙いに行くような銘柄ではないと考えています。

IPOブログと言うことで当選履歴がほしいだけ・・・

と言った感じで現在のところは考えています。主幹事のSMBC日興証券からの申込みだとネット配分を考慮しても当選確率は高いと思います。

タカラレーベン不動産投資法人IPO主幹事です! 【私はネット口座だけで当選しています】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。