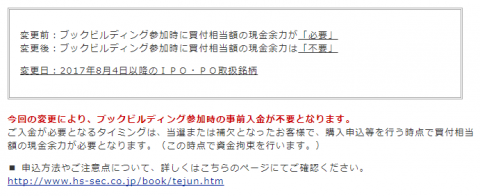

Sansan(4443)の仮条件が発表されました。想想定仮条件3,650円~4,500円となっていましたが、東京証券取引所から発表された仮条件範囲は4,000円~4,500円でした。個人的にはかなり強気の価格帯だと感じましたがもしかすると、LINE(3938)やメルカリ(4385)のようなパターンかもしれないと感じ始めています。

赤字上場になりベンチャーキャピタルの出口作戦と言えばそれまでですが、ユニコーン企業と既に言われているため注目度はS級です。2020年9月期の業績予想を確認できないため不確実性が高い状態ですが、今期は売上が37.5%も増えています。これだけ見るとスゲーとなりますが、上場規模も大きいため悩みどころです。

名刺管理サービスシェアは82%とになり、利用企業は6,000社となっています。これは法人向けクラウド名刺管理サービス「Sansan」だけです。

解約率も2015年では1.36%あったものが現在は0.73%にまで下がっているそうです。導入した企業はほぼほぼそのままサービスを利用しているようです。

LINEやメルカリなどと比較すると、一般投資家に係る機会がすくなそうなので個人投資家が参戦するようには現在思えませんが、某レポートの内容が良ければもしかしたら?と言った期待があります。

海外販売がどの程度あるのかも気になりますが、これまでいまいちだと思っていた銘柄の海外配分が多く、国内販売が少なくなるパターンもありました。今回はどうなるでしょうか?

maron

maron IPOに当選しやすいため気になるけど、無理して申し込むよりもスルーしておいたほうがいい気もするよ?

だってVC多いし、株単価も高いからリスクを取れない人は不参加がいいと思うよ~

ビジネスモデル的にはクラウド型の名刺管理サービスの「Sansan」で有料サービスを行い、名刺共有を企業内で可能にするサービスや転職関連サービス、広告配信サービスなどを行います。CMで流れていたのは個人を対象とした名刺アプリの「Eight」でした。

地合いが地合いなだけに期待しすぎると火傷しそうですが、思わぬ利益を出してくれそうな期待感も少し出てきたように思います。公開株数7,510,000株になり、オーバーアロットメントが1,126,500株となっていることから売り圧力が大きいだろう?とも感じます。

主幹事が野村證券となっていますが、先日金融庁が野村ホールディングスと野村證券に対して「業務改善命令」を出しています。日本一の顧客を抱え富裕層の顧客も多いことから痛いですね。

【日本経済新聞】

既に野村のビジネスにも影響が出ている。24日に情報漏洩の調査結果や社内処分を発表して以降、コマツやホンダファイナンスなどが発行予定の社債の主幹事から野村証券を除外した。債券や株式の売買注文も一部の機関投資家が発注を停止している。

今年は政府が保有する日本郵政株の3次売り出しが予定されている。総額が1兆円を超える大型案件だが、行政処分が出たことで野村は主幹事から外れる可能性がある。

野村HDは19年3月期に1000億円を超える最終赤字を計上しており、海外部門のコスト削減と国内営業店の店舗統廃合で経営の立て直しを急ぐ。同時に不祥事を繰り返さないための企業文化の変革も迫られている。

仮条件的には強気だと感じますが、IPOに申し込む場合は幹事引受価格まで下げる覚悟も必要なのかもしれません。なんでこんなに弱気になっているのかわかりませんが4,500円算出で388.6億円の吸収はありなのか?

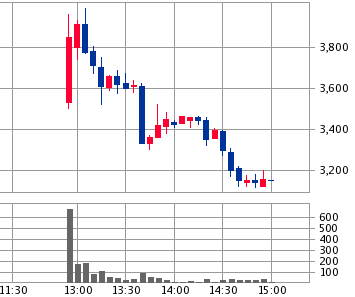

結局、機関投資家のスタンスをまとめたレポートを見ながらブックビルディングスタンスを決めたいと思いますが、本日上場したバルテス(4442)を見る限り投資家の買い意欲は旺盛のようです。

ちなみに上場2日目の初値予想は1,558円となっています。660円の株が2.36倍予想は上出来でしょう!

未上場企業の株主になれるチャンス到来です! 【IPOやM&Aで大きな利益期待もできる】

⇒ ユニコーン公式

※ユニコーン(UNICORN)評判とデメリットについてまとめた記事を作成しました

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。