楽天銀行(5838)のIPOが新規上場承認されたのでご紹介したいと思います。この地合いで銀行業は厳しいかもしれませんがプライム市場なので機関投資家需要が期待できそうです。

大和証券と三菱UFJモルガン・スタンレー証券を中心に5社が共同主幹事となり、公開株数59,506,800株、オーバーアロットメント4,463,000株になります。

上場規模は想定発行価格1,795円から計算すると約1148.3億円になります。大型のIPOになるためよく考えて参加しましょう!!

※楽天銀行公式サイト引用

店舗を持たないインターネット銀行というスタイルで新しい銀行ビジネスを行っている企業になります。

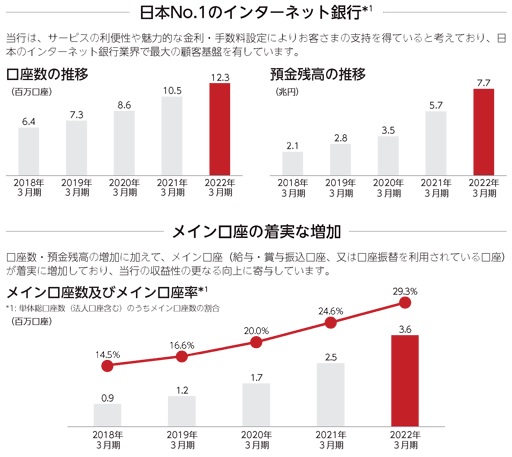

2022年3月期末の口座数が12.3百万口座(前期比+1.7百万口座)、預金量は7.7兆円(前期比+1.9兆円)となるそうです。ここ数年は口座数と預金残高のどちらも伸び続けています。

またメイン口座率も高く推移しているようです。

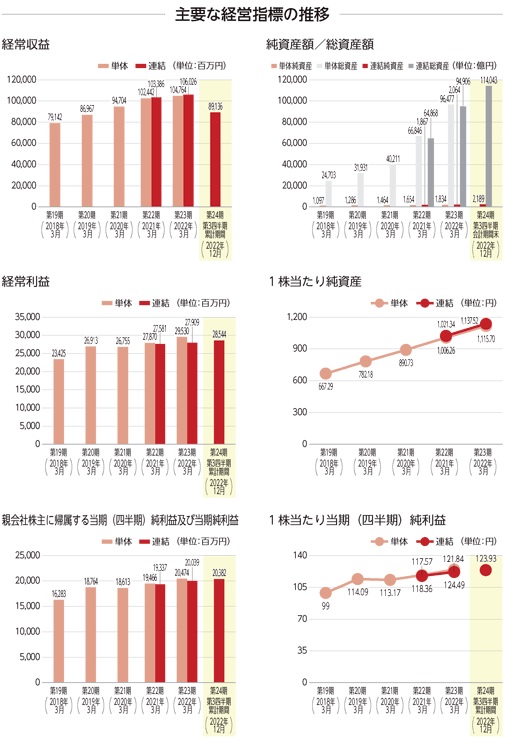

2022年3月期の連結経常収益は106,026百万円、連結経常利益は27,909百万円になります。業績もおおむね好調と言えそうです。

しかし親会社の最終損益が過去最大の赤字とも言われ、換金売りととらえることも出来そうです。楽天グループにとっては貴重な財源となりそうです。

上場できるように経営陣は祈っているはずです!

楽天銀行(5838)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 4月21日 |

| 市場 | プライム市場 |

| 業種 | 銀行業 |

| 事業内容 | インターネット銀行 |

| ブックビルディング | 4月05日~4月11日 |

| 想定価格 | 1,795円 ※想定仮条件1,630円~1,960円の中心価格で算出 |

| 仮条件 | 1,300円~1,400円 |

| 公開価格 | 1,400円 |

| 初値結果 | 1,856円(公開価格1.33倍) |

| 企業情報 | https://www.rakuten-bank.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 | 2024年3月期に全額を運転資金に充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 5,555,500株 |

| 売出株数 | 53,951,300株 国内売出株式数28,363,400株→ 21,966,400株 海外売出株式数25,587,900株→ 31,984,900株 |

| 公開株数(合計) | 59,506,800株 |

| オーバーアロットメント | 4,463,000株 |

| 上場時発行済み株数 | 170,019,380株 ※公募分を含む |

| 想定ベースの時価総額 | 約3,051.8億円 |

| 幹事団 | 大和証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) みずほ証券(共同主幹事) ゴールドマン・サックス証券(共同主幹事) SMBC日興証券(共同主幹事) 楽天証券 野村證券 マネックス証券 松井証券 |

| 委託見込 | CONNECT auカブコム証券 DMM.com証券 |

楽天銀行(5838)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,795円を基に吸収金額を算出すると約1,068.1億円となり、オーバーアロットメントを含めると約1,148.3億円規模の上場となります。想定発行価格は想定仮条件1,630円~1,960円の平均価格となる1,795円を基にしています。日本だけの吸収金額を計算すると約689.0億円の吸収になります。海外販売は約459.3億円になります。

同社は楽天グループ株式会社が100%出資するインターネットを活用した銀行になります。

日本では個人・法人(事業性個人を含む)に対して、台湾では個人に対して多様な顧客ニーズに応える銀行サービス及びこれに付随する金融サービスを提供しています。

※有価証券届出書引用

同社グループは楽天銀行と連結子会社23社、非連結子会社4社で構成されています。

銀行業以外に信託業等の事業を営んでいますが、信託業等の全セグメントに占める割合は僅かとなっています。

事業はインターネットを活用し、個人、法人の顧客に利便性の高いサービス、お得なサービスをスピード感をもって提供し「安心・安全で最も便利な銀行」を実現することを目指して事業を展開しているそうです。

※有価証券届出書引用

同社は継続的なサービスの利便性向上、価格競争力の向上を実現したことが評価され、また社会のデジタルシフトを背景に口座数や預金量が着実に増加しているようです。

口座数1,338万口座、預金量8.8兆円と日本のインターネット銀行業界において最大の顧客基盤を有しているそうです。

【目論見抜粋】

2022年12月末現在、住信SBIネット銀行株式会社、PayPay銀行株式会社、auじぶん銀行株式会社、ソニー銀行株式会社、株式会社大和ネクスト銀行、オリックス銀行株式会社、GMOあおぞらネット銀行株式会社、株式会社みんなの銀行、株式会社UI銀行の開示情報に基づく楽天銀行調べ

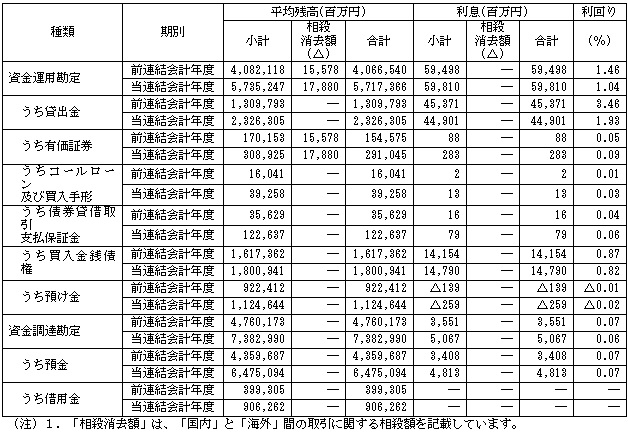

※2022年3月期の資金運用と資産調達の状況

同社は物理的な支店を持たず、自前のATMも保有せずにインターネットで銀行サービスを提供するインターネット銀行になります。

従来の銀行と比較して、比較的低コストでの事業運営が可能だそうです。

インターネット銀行がビジネスモデル上コスト競争力があるとはいえ、一定の事業規模に到達するまではその競争力を発揮するには至りません。

同社はインターネット銀行のビジネスモデル上のコスト競争力を享受できる事業規模を既に超えていると考えており、今後の事業拡大によりコスト競争力はさらに強化されると見込んでいます。

事業内容はわかりやすく、従来の銀行サービスを超えるフィンテックサービス全般を提供し「インターネット銀行」としての地位を確立したいと思われます。

日本NO.1のインターネット銀行と言ってますからね。

楽天銀行(5838)の株主状況とロックアップについて調べました

会社設立は2000年1月14日、東京都港区港南二丁目16番5号に本社を構えます。社長は永井啓之氏(1964年10月04日生まれ)、株式保有率は0%です。従業員数841人で臨時雇用者161人、平均年齢37.1歳、平均勤続年数5.0年、平均年間給与6,538,000円です。連結従業員数は1,015人で臨時雇用者は171人です。

単体のセグメントは銀行業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 楽天グループ株式会社 | 164,463,880株 | 100.0% | ○ |

楽天グループ株式会社には180日間(2023年10月17日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けはありません。

楽天銀行(5838)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が1,300円~1,400円に決定し、想定仮条件1,630円~1,960円を大きく下回りました。

上場による吸収金額レンジは約773.6億円~約895.6億円、時価総額のレンジは約2210.3億円~2380.3億円になります。

想定仮条件の最大値から約358.2億円以上も吸収金額が減ることになりました。時価総額も約952.1億円以上減ります。このため割安感が発生し公募組は買いやすくなります。

流石に機関投資家の評価を得ることができず妥協した感じでしょうか。もしくはそもそもこのような設定で事が進んでいた可能性もあります。

楽天銀行としてはIPOを是が非でも成功させ、続く楽天証券のIPOまで投資家を期待させ続けないといけません!

また、住信SBIネット銀行の株価が好調に推移している状況のため割安設定であれば安心感があります。と言うことで公開価格割れはないと判断されています。

ただ急激な地合い悪化となった場合は公開価格割れの可能性があると個人的に考えています。BBに参加する方もリスクがあると思います。

修正値1,400円~1,500円

再修正1,500円~1,650円

再々修正1,500円~1,700円

直前予想1,800円

※注目度S、再修正は4月10日追記、再々修正は4月15日に追記、引受価格1,330円に決定、グレーマーケット1,800円観測

業績を確認すると2023年3月期の連結予想を確認することができました。経常収益1202.55億円となり前期比13.42%増、経常利益377.38億円となり前期比35.22%増となります。

四半期利益は267.14億円となり前期比33.31%増の予想が出ています。

公開価格が1,400円決定の場合の指標はEPS162.43からPER8.62倍、BPS1,257.35からPBR1.11倍になります。配当や株主優待の設定は現時点でありません。

配当金については未定となり今後実施される可能性が高いと思います。後出しジャンケンで投資家の予想を裏切る可能性もあるかもしれません。

同社は現時点で、内部留保の充実を優先し事業規模の拡大と収益の向上速度を上げて企業価値の最大化を図るとしています。

東証プライム市場へ直接上場するため住信SBIネット銀行よりも注目されていると思います。親会社のために上場する内容はよくありませんが、短期で利益を狙う投資家には好まれる可能性もあります。

kimu

kimu 指数関係の需要も見込めるため公開価格超えが期待できそうです。ただ某紙によれば主幹事面でやや不安との声もあるようです。

楽天銀行はネット銀行最大手になり今後の業績も拡大すると考えられています。2027年3月期の経常収益目標が2,000億円となっています。しかも達成する見込みが強いようです。

自己資本比率も11.74%と高く類似企業のなかでも財務に余裕があるようです。楽天グループという特殊な環境だからこそでしょう。

楽天グループのきり売り案件とも言われているため、三木谷浩史氏のメンツにも関わります。何かと話題の方ですからね。

私は楽天銀行のIPOに少しだけ参加してみたいと思います。地合いは落ち着いているように感じますが悪材料がそろそろ出てもいい頃かもしれません。

世界的な金融危機や銀行危機はまだ終わっていません。状況的にリスクあるIPOだと思うので損失を出したくない方は参加しないほうが賢明だと思います!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(共同) | 8,818,900株 | 26.00% |

| 三菱UFJモルガン・スタンレー証券(共同) | 5,698,400株 | 16.80% |

| みずほ証券(共同) | 4,613,000株 | 13.60% |

| ゴールドマン・サックス証券(共同) | 2,035,100株 | 6.00% |

| SMBC日興証券(共同) | 3,256,200株 | 9.60% |

| 楽天証券 | 5,427,000株 | 16.00% |

| 野村證券 | 3,391,900株 | 10.00% |

| マネックス証券 | 339,200株 | 1.00% |

| 松井証券 | 339,200株 | 1.00% |

共同主幹事から申込んでおけば当選は容易だと思います。欲しいかどうかは別ですけどね。

類似企業となる住信SBIネット銀行(7163)の株価推移を確認してからブックビルディングに参加できるため、投資家には判断できる期間があります。

手取金の使途は全額をすぐに使いきるようですね。親会社の楽天グループ(4755)の赤字が大きいため同社も貢献できることでしょう。

IPOとしては地合い的に微妙だと思います。ブックビルディングまでに銀行株もチェックしておくことをお勧めします!

大和証券主幹事なので今回もCONNECT(コネクト)から申込みを行っておくとよさそうです。当選確率は通常に比べかなり高くなると考えています。IPOルールーについては下記記事でまとめています。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

ローリスクに投資を行うのであればAGクラウドファンディングの「アイフルファンド」もいいと思います。アイフル(8515)にお金を貸して配当(分配金)を貰うことが可能です。

期間限定になりますが口座開設ベースで2,000円分の特典を貰うことができます。Amazonギフト券はタイアップ特典になります。よかったらご利用ください。

投資を行うとVプリカが上乗せされます!

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 住信SBIネット銀行(7163) | PER10.92倍 | PBR1.46倍 |

| SBI新生銀行(8303) | PER11.79倍 | PBR0.5倍 |

| セブン銀行(8410) | PER15.67倍 | PBR1.26倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしとなります。

楽天銀行(5838)IPOの評価と申し込みスタンス!まとめ

楽天銀行のIPOは住信SBIネット銀行のIPOが上手くいけば参加すると思います。とりあえず仮条件発表まで様子を伺いたいと思います。複数単元株の当選も容易だと考えています!

※楽天銀行公式サイト引用

住信SBIネット銀行よりも安心できそうですが、銀行株になるため投資家が敬遠する可能性があります。

そして東証プライム市場への上場でも1,000億円を超えるような吸収額は久しぶりになります。

本来であれば機関投資家と個人投資家の全員参加型だと思いますが、海外の銀行が倒産したり買収されたりと銀行株には悪材料が多い状況です。

大手メディアも銀行がこれから潰れると言った記事を掲載したりしています。同社の場合はインターネット専業の銀行になるため異なるはずですが、銀行業というくくりでは同じですからね。

楽天銀行は楽天グループに属するためフィンテック系のサービスにも期待できそうです。楽天ペイメントなどもあります。

また、デジタル・バンクの先駆者として金融サービスのデジタル化を推進してきたと自負しています。

数年前から上場が噂され投資家需要もこれまで見込めたと思いますが、上場タイミングがよいとは言えないと思います。大人の事情で上場を決めた感じがしますよね。

IPOに当選するならSMBC日興証券の証券口座は必須です!公開株数が多い銘柄の主幹事を引受けることが多いため準備だけ行っておきましょう。

利益見込みが高い銘柄の取扱いも多くネットでも当選することができます。詳しくは下記記事でまとめています!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

楽天銀行のIPOが楽天証券で全て落選でした。大ショックです。家族含めて3人で500株申込みました。倍率6倍って多すぎますよ。ランダムに番号を振っているというのが信じがたいです。

大和証券、コネクト、マネックスで6本、当選していたので楽天証券でかなり期待していたので大ショックです。補欠繰り上げも今のところ有りません。

かぶゆうとさん

情報共有ありがとうございます!

ご当選されているということでおめでとうございます。楽天証券の配分はTwitterでも色々と意見が出ていると感じます。私は300株申込で200株当選していました。

私も店頭系証券からもう少し申込んでおけばとやや残念に思っています。お互い次のIPOで稼ぎましょう♪そのうちS級IPOが当選できると信じています。