インターファクトリー(4057)のIPOが東証マザーズに新規上場承認されたので詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事はSMBC日興証券が務め公開株数966,000株、オーバーアロットメント144,900株です。上場規模は想定発行価格840円から計算すると約8.1億円になります。上場内容から人気化すると経験的にわかる銘柄が登場しました!

※インターファクトリー公式サイト引用

クラウド型ECプラットフォームの開発や保守を行うことから初値2倍以上が期待できそうです。

BTOBやBtoC市場は今後も拡大が予想されています。コロナ禍により店頭で買い物せずネット環境で買い物する方が増えています。その流れもあり今後益々成長が期待されている分野です。

参入障壁が高いとは言えないため競合する企業は多いでしょう。ただ需要が多い分野のため今後も業績拡大になる期待が強いと思います。

また特定のサービスではAWS(Amazon Web Services,Inc.)をデータセンターとして利用しているそうです。AWS関連としても多少意識されても良いかもしれません。その分費用発生はあると思いますが、増収増益が続いているため費用面を吸収できる売上が発生していると考えてよいと思います。

インターファクトリー(4057)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | クラウド型ECプラットフォーム構築事業 |

| 上場日 | 8月25日 |

| ブックビルディング期間 | 8月07日~8月14日 |

| 想定価格 | 840円 |

| 仮条件 | 870円~960円 |

| 公開価格 | 960円 |

| 初値結果 | 5,080円(公開価格5.29倍) |

| 企業情報 | https://www.interfactory.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

差引手取概算額350,124千円に本第三者割当増資の手取概算額上限111,586千円を合わせた、手取概算額合計上限461,711千円については、①運転資金として「ebisumart」のマーケティング費用に、②投資資金として新規ソフトウエア制作のための開発費に、③設備資金として事務所増設に伴う内装工事及び敷金に充当する予定であります。

①当社の事業機会を増やすための業界紙等への広告やWeb広告、また当社のブランド価値を高めるための広告戦略の費用として60,000千円を充当する予定

②既存事業拡大を目的とした「ebisumart」のユーザビリティ向上・機能追加に加え、大規模企業向けプロダクトの開発を推進するためのソフトウエア開発費用に290,000千円を充当する予定

③本社オフィスの内装リニューアル工事及び人員増加に伴う増床に係る内装工事、敷金の支出等に100,000千円を充当する予定

残額については借入金の返済資金の一部として2021年5月期に充当する予定。また、上記調達資金は具体的な充当時期までは安全性の高い金融商品等で運用していく方針。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 466,000株 |

| 売出株数 | 500,000株 |

| 公開株数(合計) | 966,000株 |

| オーバーアロットメント | 144,900株 |

| 上場時発行済み株数 | 3,686,000株(公募分を含む) |

| 想定ベースの時価総額 | 約30.96億円 |

| 幹事団 | SMBC日興証券(主幹事) SBI証券 いちよし証券 丸三証券 松井証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

インターファクトリー(4057)上場評判とIPO分析

想定発行価格840円を基に吸収金額を算出すると約8.1億円となり、オーバーアロットメントを含めると約9.3億円規模の上場となります。また業績が増収増益傾向にあり、2020年5月期は四半期利益が1億円を超えてくるそうです。株単価も低いため人気化するとしか考えられません。できるだけ資金効率を高め抽選に参加しておきましょう。

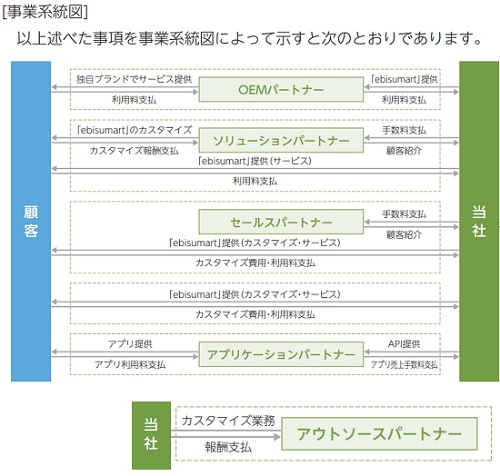

インターファクトリーはクラウド型ECプラットフォーム「ebisumart」の開発および保守サービスの提供を行っている企業になります。

また、他社との差別化を行うためオムニチャネル戦略やグローバル化、マルチブランド戦略等を実現し、顧客企業の売上およびブランド価値を最大化するためのソリューションを提供しているそうです。コロナ禍状況の中でECサイト系の銘柄は買われているためIPO市場でも買われるはずです。

上場タイミングもよいと思います。それに8月25日上場なので上場する企業が少ないことも需給ひっ迫の要因になりそうです。

※有価証券届出書引用

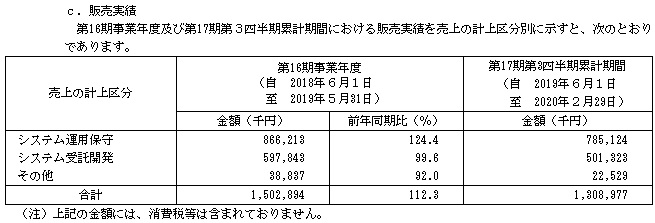

同社サービスはクラウド型ECプラットフォームの「ebisumart」に係るシステム受託開発サービス、システム運用保守サービス、その他のサービスの3つのサービスを提供しています。

システム受託開発サービスは、ベンダー環境に依存するクラウド型サービスでは個別の要望に応じるカスタマイズの自由度が大幅に低くなるそうです。同社の「ebisumart」は、クラウド型サービスでありながらカスタマイズが可能であるという特徴を有しているそうです。

またシステム導入に際し顧客の要望に応じてカスタマイズを実施することが一般的であるほか、システム導入後についても新たな機能追加等の依頼に応じて追加カスタマイズを行えます。

報酬形態はカスタマイズ料という形で受領するフロー型ビジネスになります。

※有価証券届出書引用

システム運用保守サービスは、ebisumart上に顧客の店舗がオープンした後は、顧客のサポートを専門に行うECコンシェルジュによるきめ細かな保守サービス、セミナーの開催や、カスタマーサクセスチームによるコンサルティング等の各種サポートサービスを通じて個々の顧客に対し、最適なサービスの提供を行います。

報酬形態は月額利用料という形で受領するストック型ビジネスになります。報酬の内訳は基本料金、変動料金、その他で構成されています。

※有価証券届出書引用

その他のサービスは、既存顧客に対し提携先企業の各種サービス(ディスプレイ広告サービス、商品のレコメンド機能、各種分析機能等)の紹介、運用代行サービス、ECに関するビジネス支援サービス等のカスタマーサクセスを目的とした各種サービスを提供しています。

ebisumartは「拡張性・最新性・安心性」の3つの特性により、中規模から大規模のEC事業者のニーズに最適なソリューションを提供しているサービスという事です。

また経営戦略では、ebisumart上にECに特化したアプリ連携サービス「AppConnect」を展開し、これを通じてパートナー企業とのアライアンスを強化し、手数料売上の拡大を見込むとともに、共存共栄を目的としたパートナープログラム「ebisumart ecosystem」を軸にしてECオープンプラットフォームとしての地位確立に努めるそうです。

インターファクトリー(4057)の企業財務情報と配当性向

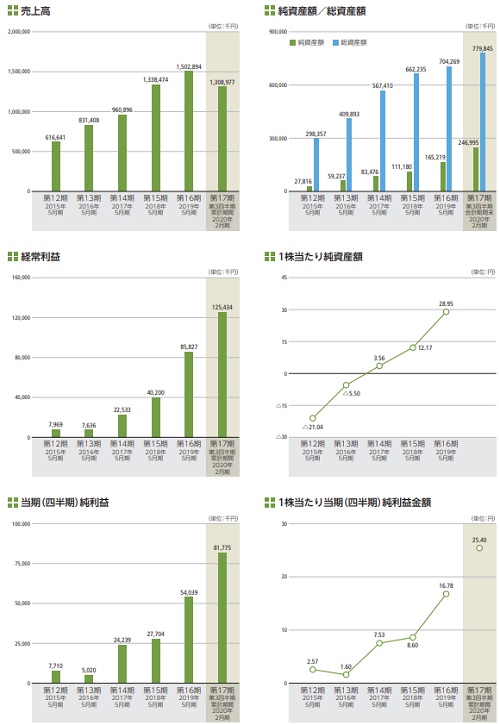

| 回次 | 第15期 | 第16期 |

| 決算年月 | 2018年5月 | 2019年5月 |

| 売上高 | 1,338,474 | 1,502,894 |

| 経常利益 | 40,200 | 85,827 |

| 当期純利益 | 27,704 | 54,039 |

| 資本金 | 116,400 | 116,400 |

| 純資産額 | 111,180 | 165,219 |

| 総資産額 | 662,235 | 704,269 |

| 1株当たり純資産額 | 12.17 | 28.95 |

| 1株当たり当期純利益金額 | 8.60 | 16.78 |

| 自己資本比率(%) | 16.8 | 23.5 |

| 自己資本利益率(%) | 28.5 | 39.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △28,475 | 126,195 |

| 投資活動によるキャッシュ・フロー | △52,984 | △81,125 |

| 財務活動によるキャッシュ・フロー | 15,758 | △31,037 |

| 現金及び現金同等物の期末残高 | 204,458 | 218,490 |

- 売上高1,308,977千円

- 営業利益133,879千円

- 経常利益125,434千円

- 四半期純利益81,775千円

経済産業省が発表した「平成30年度電子商取引に関する市場調査」では、国内電子商取引市場では政府によるキャッシュレス化の推進施策もあり、各産業においてEC化率が引き続き伸長すると考えられています。これに伴い同社の各ECサービスは一層の機能の充実や利便性の拡充、セキュリティ面での安全さが求められています。

今期はインターファクトリーの「ebisumart」を顧客により便利かつ安心にご利用頂くため、品質向上および機能の改善・強化に注力してきたそうです。また、引き続きプラットフォームのオープン化を進めパートナー企業との連携強化による事業拡大のための基盤構築を図ってきたそうです。

インターファクトリー(4057)の株主状況とロックアップについて

会社設立は2003年6月27日、東京都千代田区富士見二丁目10番2号に本社を構えます。社長は蕪木登氏(1973年10月10日生まれ)、株式保有率は46.63%(1,600,000株)です。従業員数は117人で臨時雇用者3人、平均年齢32.3歳、平均勤続年数3.3年、平均年間給与5,689,595円です。セグメントはクラウド型ECプラットフォーム構築事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 蕪木 登 | 1,600,000株 | 46.63% | ○ |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 1,000,000株 | 29.14% | ○ |

| 蕪木 有紀 | 330,000株 | 9.62% | ○ |

| ヤマトフィナンシャル株式会社 | 90,000株 | 2.62% | ○ |

| 兼井 聡 | 75,000株 | 2.19% | ○ |

| 小出 勝洋 | 75,000株 | 2.19% | ○ |

| 三石 祐輔 | 45,000株 | 1.31% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、貸株人である蕪木登、当社株主である蕪木有紀、ヤマトフィナンシャル株式会社、兼井聡、小出勝洋、三石祐輔 ~省略~ は、共同主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年2月20日までの期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

売出人であるSMBCベンチャーキャピタル1号投資事業有限責任組合は、共同主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2020年11月22日までの期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、SMBC日興証券株式会社を通して行う東京証券取引所での売却等は除く)を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年2月20日まで)のロックアップが付与されています。また上場に伴う売出人はSMBCベンチャーキャピタル1号投資事業有限責任組合1社で500,000株となっています。その他の売出人はいません。

保有株の半分を上場により売却してくるようです。また残りの株はロックアップ90日間(2020年11月22日まで)以降の売却、もしくは発行価格(売出価格)の1.5倍以上で売却が可能となっています。

親引けは取得金額53,836千円に相当する株式数を上限として、従業員の福利厚生を目的に行われる予定です。

インターファクトリー(4057)IPOの初値予想と幹事引受け株数

大手初値予想はしばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格840円に対して仮条件が870円~960円に決定しました。上場による吸収金額は960円算出で約10.7億円になります。想定ベースで約8.1億円だったため2.6億円の上乗せになる予定です。時価総額も約31億円から約35.4億円になる予定です。

※注目度A、BBスタンスS

2021年5月期の単独業績予想が発表されました。売上は21.2億円となり前期18.3億円から15.8%増、経常利益1.8億円となり前期1.6億円から12.5%増、四半期利益は1.3億円となり前期1.0億円から30%増を予定しています。

EPS34.89からPERは27.51倍、BPS210.56からPBR4.56倍になります。株主配当や株主優待は上場時の設定はありません。

EC(電子商取引)サイト構築を行う企業なのでIPOでは人気になるはずです。それにコロナ禍によりECサイト需要が多く類似企業の業績も伸びていることから業績上振れも考えられます。また解約率は低いとされていることで、ストック型ビジネスによる収益が積み上がっているものと思われます。

ベンチャーキャピタル保有株はありますが1社だけとなっているため上場1日目の売却は低いようです。どうなるのかわかりませんが、VC売却後も株価が上昇する可能性を秘めているかもしれません。

IPOが少なくなる季節要因も株価高騰の要因になりそうです。IPO初値がやや不調に終わる銘柄が増えてきていますが、同社は問題ないのでは?と考えています。

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 724,600株 | 75.01% |

| SBI証券(共同主幹事) | 183,500株 | 19.00% |

| いちよし証券 | 19,300株 | 2.00% |

| 丸三証券 | 19,300株 | 2.00% |

| 松井証券 | 19,300株 | 2.00% |

公開株数が多いため狙えるIPOだと思います。SMBC日興証券の口座開設を行った直後はステージランクが付くため少し当選しやすくなります。この機会に口座を開設していない方は作っておいてもよいでしょう。

IPO投資ではSMBC日興証券は主幹事を引受ける回数が多いため必須だと思います。野村證券や大和証券と同じように必要だと思います。リートIPOでは断トツで主幹事引受けが多いですからね。

SMBC日興証券のIPO概要と当選秘策のご紹介です。申込続ければIPOは当選できると思います。ただ根気が試される投資なので主幹事を中心に申込んでおきましょう。嘘なしの当選画像を掲載しています。幹事に入るとほぼすべての銘柄 …

また今回はSBI証券と共同主幹事を行います。共同と言ってもSMBC日興証券引受けが75.01%になり、SBI証券は19.00%になります。

それでもSBI証券には183,500株の引受け株数が予定されています。株数が多いため当選が狙えるかもしれません。単価が低いため200ポイントくらいで当選する可能性もあるでしょう。

SBI証券(旧イー・トレード証券)のIPO抽選ルールと当選画像を掲載しています。過去記事を利用しているため少し見にくくなっており申し訳ありません。追記するような形になっています。最近はポイントを使わなくても当選することが …

また今回は前受け金不要の松井証券も幹事入りしています。引受株数が19,300株と多いため口座を開設している方は申込んでおきましょう。

これから口座を開設しても間に合うと思います。丸三証券も意外と穴場だと思っています。こちらは店頭系の企業なので店頭で当選しやすいでしょう。私はネット枠抽選から申込んでおきたいと思います。

IPO目的の口座開設はかなり少ないはずです。そもそも口座を開設していない方のほうが多いかもしれません。私は株数が多いため積極的に申込みを行うつもりです!

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| テモナ(3985) | PER87.91倍 | PBR10.76倍 |

| BASE(4477) | PER1,638.64倍 | PBR46.6倍 |

| コマースOneホールディングス(4496) | PER71.5倍 | PBR16.68倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年4月02日~2025年3月17日 | 169,000株 | 80円 |

| 2017年10月13日~2025年9月27日 | 6,500株 | 120円 |

| 2018年8月20日~2026年8月16日 | 12,500株 | 120円 |

| 2019年8月16日~2027年8月15日 | 15,200株 | 120円 |

| 2020年8月22日~2028年8月21日 | 8,400株 | 120円 |

ストックオプション(新株予約権)は全ての株数が行使期限に入ります。合計すると211,600株あるようです。また発行済株式総数3,220,000株の6.6%にあたります。

行使条件には「行使の日の属する事業年度の直前の事業年度における税引前当期純利益が1億円以上である場合に行使することができる」と記載があります。

第16期事業年度の税引前当期純利益は85,827千円となっているため、クリアーできていないと考えられます。よっては行使されない可能性が高いでしょう。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。インターファクトリー(4057)IPOの評価と申し込みスタンス

インターファクトリーのIPOは株価も低く売買が活況になると思います。8月上場のIPOは少なくなる傾向にあるため初値買い需要が多くなりがちです。VC保有はSMBCベンチャーキャピタル系1社になります。VCの売り圧力もそれほど高くないはずです。また、ヤマトフィナンシャルが90,000株保有しています。ヤマトグループになり親会社がヤマトホールディングス(9064)になります。

※ebisumart公式サイト引用

新型コロナ感染症により追い風となる企業だと思います。市場全体が崩れなければ業績期待がある企業だと考えています。

またコロナ禍により、業績に影響を与えるような事象は現在のところ発生していないそうです。さらにオンラインで顧客面談やセミナー開催を行っているそうです。

上場するにあたり心配するようなところが殆どないと思います。コロナ第2派により経済活動が自粛、もしくはロックダウンにならなければ大きな影響がないと個人的に考えています。

期待できそうなIPOが続いているため続く上場承認が楽しみです!

インターファクトリー(4057)IPO主幹事です! 【私はネット口座だけで当選しています】

IPO抽選ルールは下記記事でまとめています。よかったら参考にしてください。毎年当選を頂いているので2020年も期待しています。

SMBC日興証券のIPOルール完全版!【IPO当選に近づく方法伝授】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

キムさん毎日暑いですね~体調管理お互いに気を付けましょうね!ところで、「Sun Asterisk」ですが岡三で100株頂きました。しっかりコールセンターからの電話もありましたです。岡三での当選は2018年年末の「グッドライフカンパニー」以来です。微益でしょうが初値期待です。明日の本命大和でも頂いて複数当選お願いしたいもんです。

>製薬会社MRさん

まずはご当選おめでとうございます!複数株取得できそうなのであと数百株GETしてください。私も確認してみましたが落選でした。妻が当選していることを祈りたいです。またマネックス証券は未成年口座利用で当選していないかな?と妄想中です。岡三証券は妻が何度か当選していますが私は全く当選できてません。

梅雨が明けたらどんだけ暑いんでしょうね。お互い体に気を付けて頑張りましょう。Zoom会議だけだと汗もかきませんが、外で打ち合わせもやっているので夏は大変です。大和さん全プレでお願いしたいですね~