ハルメクホールディングス(7119)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。ハルメクHDは上場規模がやや大きめで機関投資家も参加してきそうな銘柄だと思います。

主幹事はみずほ証券と大和証券の共同主幹事になり公開株数2,448,000株、オーバーアロットメント367,200株です。上場規模は想定発行価格1,550円から計算すると約43.6億円になります。

公開株数が多いためIPO当選確率は比較的高そうです!

※ハルメクホールディングス公式サイト引用

50代以上のシニア女性をターゲットとしたビジネスとなっています。IPO的にはいまいちそうですね。

昨今はケアシニアサービスが増加傾向にありますが、同社の事業領域は市場ポテンシャルが大きい「プレシニア~アクティブシニア市場」となっています。

また、同社主要収益となるハルメク事業顧客の平均年齢は71歳となっています。高齢だと感じましたがあえて資金を豊富に持つ女性をターゲットにしているようです。

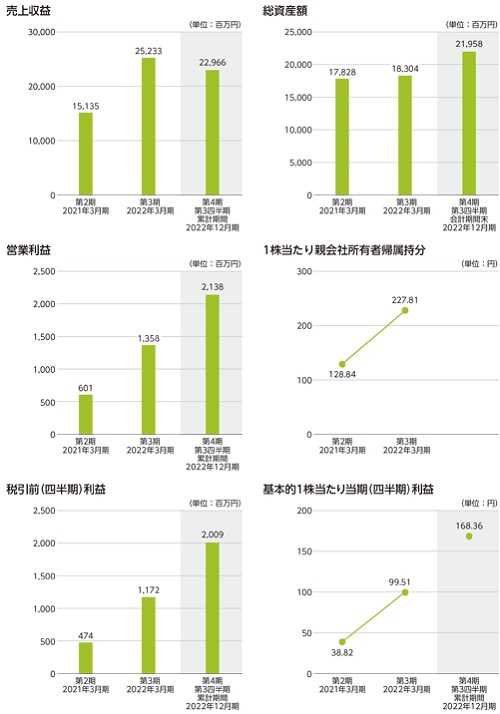

今期四半期利益は第3四半期開示で20億円を超えており勢いを感じます。ただ前身となる企業もいくつか確認できるため老舗感も感じられます。

実績はあるようですがそれほどIPOでは盛り上がらないと考えています。共同主幹事もマイナス要因に感じます。販売に苦戦することを想定か?

ハルメクホールディングス(7119)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 3月23日 |

| 市場 | グロース市場 |

| 業種 | 小売業 |

| 事業内容 | 雑誌「ハルメク」、動画や講座の配信サービス「ハルメク 365」を提供する「情報コンテンツ」事業、カタログ、EC、店舗でオリジナル商品を開発・販売する「物販」事業 |

| ブックビルディング | 3月06日~3月10日 |

| 想定価格 | 1,550円 |

| 仮条件 | 1,550円~1,720円 |

| 公開価格 | 1,720円 |

| 初値結果 | 1,981円(公開価格1.15倍) |

| 企業情報 | https://www.halmek-holdings.co.jp/ |

| 監査人 | PwCあらた有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 2,222,000株 |

| 売出株数 | 226,000株 |

| 公開株数(合計) | 2,448,000株 |

| オーバーアロットメント | 367,200株 |

| 上場時発行済み株数 | 10,222,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約158.4億円 |

| 幹事団 | みずほ証券(共同主幹事) 大和証券(共同主幹事) SBI証券 楽天証券 マネックス証券 松井証券 岩井コスモ証券 岡三証券 |

| 委託見込 | CONNECT 岡三オンライン |

ハルメクホールディングス(7119)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,550円を基に吸収金額を算出すると約37.9億円となり、オーバーアロットメントを含めると約43.6億円規模の上場となります。同社グループは、ハルメクHDと連結子会社6社から構成されています。顧客は主に50代以上の女性となっています。

女性が人生の後半を元気に前向きに楽しく暮らせるようお手伝いすることを使命として、雑誌「ハルメク」の出版をはじめ、商品の開発や販売、旅行や講座といったサービスの提供などを行っています。

さまざまな事業を行うシニア向けプラットフォームビジネスを展開し、顧客にとって真に必要な情報とは何か?優れた商品・サービスとは何か?を常に考えサービス提供を行っているそうです。

※有価証券届出書引用

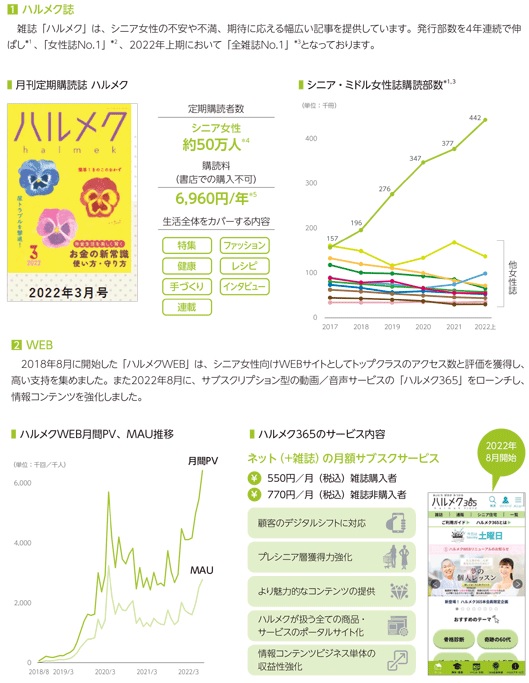

ハルメク事業は、販売部数全雑誌No.1である雑誌「ハルメク」の出版により顧客を獲得しています。※一般社団法人日本ABC協会「発行社レポート」(2022年上期実績でNo.1)

雑誌に共感してくださる顧客に対して、雑誌の特集と連動するなどしたオリジナル商品等を雑誌と同封して送ります。

カタログによる通信販売で提案・販売すること、雑誌の特集と連動するなどしたイベント部門が講座や旅行などを提供すること等により、顧客満足度を高め自社の収益につなげています。

一般社団法人日本ABC協会「発行社レポート」では雑誌ハルクが断トツで選ばれているようです。

※有価証券届出書引用

雑誌「ハルメク」は書店では購入できず、自宅へ配送される定期購読のみで販売されています。

シニア女性の不安や不満、期待に応える幅広い記事を提供し、コンテンツの内容は特集やファッション、健康、レシピ、手づくり、インタビュー、連載等シニア女性の生活全体に応える内容となっています。

2022年12月時点での購読者数は50万人と高い支持を受けているようです。また、ウェブ媒体として「ハルメクWEB」があり掲載する広告を収益源としつつ無料の記事を配信しています。

2022年7月における月間のページビュー数は641万回、Monthly Active Usersは278万ユーザーという実績となり堅調に推移しているそうです。

ハルメク事業の強みは「情報コンテンツ」「物販」「コミュニティ」の3つの事業が連動し相乗効果を生んでいることだそうです!

※有価証券届出書引用

全国通販事業は、新聞広告などで集客した顧客へ通販カタログ「ことせ」を送付し、通信販売で商品等を提案・販売し収益を獲得している事業です。

ハルメク事業同様にシニア女性をターゲットとしていますが、販売している商品の価格が低価格のためメハルメク事業の顧客属性とは異なっているそうです。

顧客ごとに担当者が電話で親身に対応し販売する形態をとり、通信販売でありながら外商営業的な要素を取り入れた独自スタイルになるそうです。

ハルメクホールディングス(7119)の株主状況とロックアップについて調べました

会社設立は2020年7月09日、東京都新宿区神楽坂四丁目1番1号に本社を構えます。社長は宮澤孝夫氏(1956年10月23日生まれ)、株式保有率は34.64%(3,040,000株)です。従業員数64人で臨時雇用者11人、平均年齢47.7歳、平均勤続年数8.7年、平均年間給与7,841,000円です。連結従業員数は329人で臨時雇用者は706人です。

連結のセグメント別従業員数はハルメク事業175人(臨時110人)、全国通販事業59人(臨時144人)、全社共通95人(452)になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 宮澤 孝夫 | 3,040,000株 | 34.64% | ○ |

| 松島 陽介 | 1,900,000株 | 21.65% | ○ |

| 山元 雄太 | 1,520,000株 | 17.32% | ○ |

| 土屋 淳一 | 800,000株 | 9.12% | ○ |

| 和田 朝子 | 270,000株 | 3.08% | ○ |

| 林 南平 | 240,000株 | 2.73% | ○ |

| 大谷 貴志 | 160,000株 | 1.82% | ○ |

上位株主には180日間(2023年9月18日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

ハルメクホールディングス(7119)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格を下限として1,550円~1,720円に引き上げられています。吸収金額は最大で約48.4億円、時価総額175.8億円になります。

全体的な分析ではかなり不安がある銘柄だと思います。カタログ通販市場はコロナ禍が落ち着き苦戦している企業が多いと言われています。

同社の場合は増収増益予想が出ているため他社を圧倒していると言えそうです。そもそも富裕層を対象としたビジネス構造となっていることから現状のままでも安定した収益期待があります。

問題点としては2回のMBOにより財務体質が悪いことです。某紙によれば減損に伴う債務超過も指摘されています。

見た目の業績は好調となっていますが財務が読めなければ投資リスクが高いと言えそうです。ただシニア女性向け誌のハルメクは雑誌が売れない時代に爆走する雑誌として驚異的だと感じます。

これには取締役の山岡朝子氏の力があるようです。また、和田朝子編集長の力もあると観測されています。雑誌や通販事業としては他社を圧倒する実力を持っていると思いますが財務体質が問題のようですね。

修正値1,750円~1,900円

直前予想1,900円

※注目度A、修正値は公開価格決定後の数値

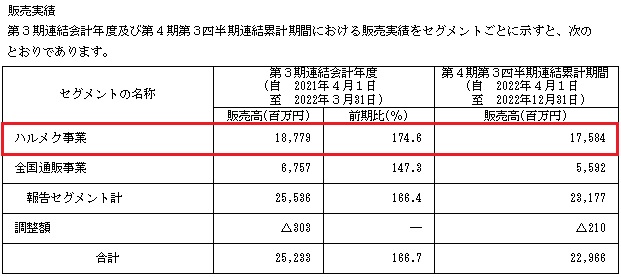

業績を確認すると2023年3月の連結予想を確認することができました。売上収益284.72億円となり前期比12.84%増、営業利益20.18億円となり前期比48.60%増と絶好調のようです。

四半期利益は12.26億円となり前期比54.02%増の予想が出ています。まさに驚異的な増収増益だと感じます。

公開価格が1,720円決定の場合の指標はEPS152.09からPER11.31倍、BPS621.14からPBR2.77倍になります。配当や株主優待の設定は現時点でありません。

個人的には機関投資家が初値で買わなければ厳しい初値になると思います。この規模になると需要が多少見込めても公開価格割れの可能性は否めません。

VC出資が無くても単純に高PERが許容されない事業のため既に妥当な株価設定だと思います。ターゲット層がシニア女性かつ資産を持っている顧客が多く存在するため、上場後も一定水準の業績期待はできそうです。

転換となるのは重要人物の退職など後継者不安があるようです。

同日上場が3銘柄あり一番選ばれない可能性が高いためブックビルディングに参加すべきか私も悩んでいます。ここは多少リスクを取っても参加すべきでしょうか。

平幹事からも当選期待があるため各自で調整しておきましょう。損したくない方は申込を控えたほうがよいと思います!!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(共同主幹事) | 1,714,000株 | 70.02% |

| 大和証券(共同主幹事) | 489,600株 | 20.00% |

| SBI証券 | 48,900株 | 2.00% |

| 楽天証券 | 48,900株 | 2.00% |

| マネックス証券 | 48,900株 | 2.00% |

| 松井証券 | 48,900株 | 2.00% |

| 岩井コスモ証券 | 24,400株 | 1.00% |

| 岡三証券 | 24,400株 | 1.00% |

IPOとしては微妙だと思いますが、この辺りの銘柄を狙わないと当選できません。ただITを利用している企業ではありますが雑誌による収益が大きいようです。

お金にゆとりのある女性をターゲットにし業績も伸長しているため上場タイミングは良さそうです。

現時点では前向きに参加したいと考えています。大和証券が共同主幹事なのでコネクトから参加しておけばいいですよね。当選後のキャンセルも可能ですからね。

コネクトのIPOルールは下記記事でまとめています。2,500円分の購入代金がプレゼントされるキャンペーンも行っています。余ったら現金で貰えます。

引受株数を全て抽選に回すマネックス証券からも申込を行っておくとよさそうです。こちらも当選後にキャンセルしてもペナルティーがありません。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

船舶に投資できるクラウドファンディングのマリタイムバンクに口座開設するとAmazonギフト券が1,000円分貰えます。

私も投資目的で口座開設を行ってみました。

投資した船の現在地もわかるそうです。抵当権が設定できるため投資金の回収期待も高そうです。詳しくは下記記事でまとめています!

マリタイムバンク(Maritime Bank)の会員登録でAmazonギフト券(アマギフ)が1,000円分貰えるキャンペーンが始まりました。 独自性あるクラウドファンディングを行っている企業になり、投資対象は日本初となる …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| スクロール(8005) | PER7.63倍 | PBR0.95倍 |

| 千趣会(8165) | PER123.13倍 | PBR0.84倍 |

| ベルーナ(9997) | PER8.01倍 | PBR0.56倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2023年4月01日~2031年2月28日 | 405,840株 | 100円 |

| 2023年4月01日~2031年2月28日 | 76,830株 | 100円 |

| 2024年4月01日~2032年2月29日 | 271,650株 | 850円 |

| 2024年7月01日~2032年5月31日 | 22,500株 | 850円 |

ストックオプション(新株予約権)で上場時に行使期限を迎える株式はありません。

発行済株式総数8,000,000株に対する新株予約権の割合は9.7%に相当します。新株予約権による潜在株式数は776,820株です。

ベンチャーキャピタルからの出資はありません!

ハルメクホールディングス(7119)IPOの評価と申し込みスタンス!まとめ

ハルメクホールディングスIPOの微妙だと思いますが参加予定です。3月23日上場予定で2023年はまだ3銘柄目ですからね。大きく利益が出るようには思いませんがお小遣いが出ればと考えています。個人的に2023年第1号のIPO当選になりそうです!

※ハルメクホールディングス公式サイト引用

50歳以上の女性人口はゆるやかに増加していくことが見込まれています。同社にとっては好材料のようですね。

50歳以上の金融資産は約1,600兆円という試算があり、50歳未満の金融資産約400兆円を大きく上回り負債も少ないそうです。

しかも年齢的にWEBよりも紙媒体を好む傾向がありそうです。そして通販の市場規模が2021年はコロナ以前に戻ったとの観測が出ています。

シニア女性の生の声を聴き、そのニーズを充足するサービスの提供を行うハルメク事業では、顧客数が2018年3月期の32万人から2022年3月期の75万人と4期にわたり年平均成長率+23%成長となっています。

ただ、高齢化に伴うビジネスのため業績に期待できそうだと思いますがIPO向きではありません。機関投資家の評価を待ちながらどのくらいの力で抽選に参加するのか考えたいと思います。

仮条件の価格はしっかり確認しておきましょう。仮条件が上振れした場合は個人的に全力申込となる可能性があります!!

アイフル子会社のAGクラウドファンディングさんとタイアップさせて頂きました!

口座開設ベースでAmazonギフト券1,000円分をプレゼントしています。実際に投資を行い詳しく投資内容をまとめています。※Vプリカ1,000円分も期間限定で貰えます

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。