SHINKO(シンコー)[7120]のIPOがスタンダード市場に新規上場承認されたのでご紹介したいと思います。オファリングレシオ56%程度のため懸念材料があります。

主幹事は大和証券が務め公開株数874,000株、オーバーアロットメント131,100株です。上場規模は想定発行価格2,060円から計算すると約20.7億円になります。

![SHINKO(シンコー)[7120]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2023/02/cce7190fe10567249de18c69436eaa03.jpg)

※シンコー公式サイト引用

老舗企業で創業69年以上が経過しています。ベンチャーキャピタル出資がなく取引先企業が株主になっていることは好感できます。

しかし上場することも今更感があるように思います。事業はIT機器等の保守や販売がメインになります。

IPOと考えた場合に盛り上がりに欠けそうです。3月上場ラッシュの先発となっている優位性はありそうですけどね。

特定の事業者への売上げが大きいことで安定した業績となっているようです。今後も関係が良好であれば好調な業績を維持できると考えられます。

IPOの申込みを考えた場合は機関投資家の投資スタンスを参考にしたい銘柄だと思います!

SHINKO(シンコー)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 3月22日 |

| 市場 | スタンダード市場 |

| 業種 | 卸売業 |

| 事業内容 | IT機器等の保守・販売及び人材派遣 |

| ブックビルディング | 3月06日~3月10日 |

| 想定価格 | 2,060円 |

| 仮条件 | 2,060円~2,200円 |

| 公開価格 | 2,200円 |

| 初値結果 | 2,250円(公開価格1.02倍) |

| 企業情報 | https://www.kk-shinko.com/ |

| 監査人 | 太陽有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 80,000株 |

| 売出株数 | 794,000株 |

| 公開株数(合計) | 874,000株 |

| オーバーアロットメント | 131,100株 |

| 上場時発行済み株数 | 1,794,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約36.9億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 松井証券 楽天証券 マネックス証券 丸三証券 あかつき証券 |

| 委託見込 | DMM.com証券 CONNECT |

SHINKO(シンコー)の事業内容と上場に伴う評判を考察してみました

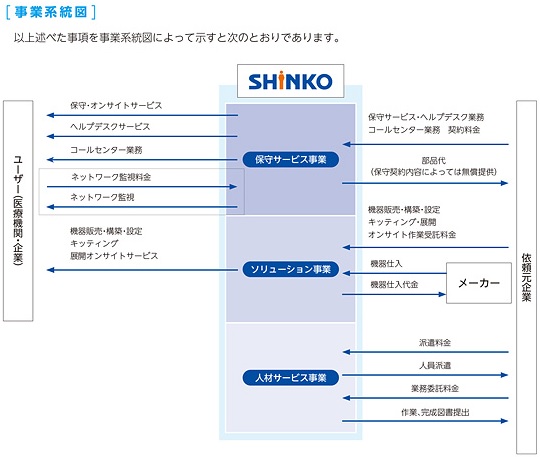

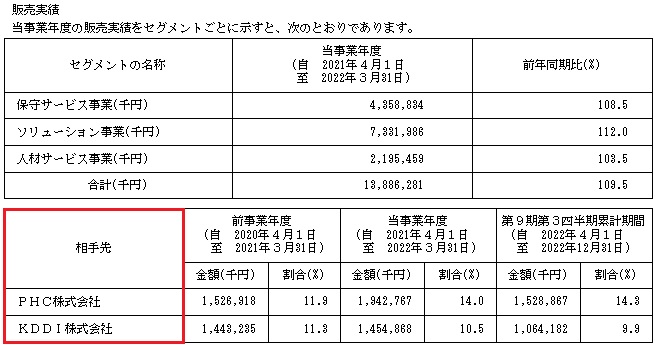

想定発行価格2,060円を基に吸収金額を算出すると約18.0億円となり、オーバーアロットメントを含めると約20.7億円規模の上場となります。親会社が株式会社ヒューマンサービスになり株式の6割以上を占めています。事業は保守サービス事業、ソリューション事業、人材サービス事業の3つになります。

全国60超の拠点があり24時間365日エンジニアが機器の保守、導入設計、設置展開サービスを提供しているそうです。

![SHINKO(シンコー)[7120]の業績推移](https://ipokimu.jp/wp-content/uploads/2023/02/378c6d731737a46f1b061f005e80a2c7.jpg)

※有価証券届出書引用

保守サービス事業はシステムのサポートや機器の保守、コールセンター、ヘルプデスクサービスを提供しています。

全国の病院やクリニックに導入されているPHC株式会社製の電子カルテシステム、レセプトコンピュータ(診療報酬明細書発行システム)などが対象となります。

この他に調剤薬局に導入されている電子薬歴システム、薬剤情報システム、自動錠剤包装機、一包化監査システム、医事コンピュータ、注射薬払出システム、適温配膳車等の保守サービスを受託しています。

PHC株式会社とPHCホールディングス株式会社は、その他の関係会社となっています。

目論見によればメーカーに属さない独立系の保守会社であることが強みだそうです。医療機器やIT機器、非IT機器を問わず様々なメーカー機器の保守対応が可能となっています。

※有価証券届出書引用

ソリューション事業は医療機関、福祉施設、一般企業、官公庁向けにシステムの設計、構築、設置工事、展開管理等のICTサービスを提供、また顧客の要望に合わせた機器の提案と販売を行います。

日本電気株式会社やKDDI株式会社といった大手企業と協業を行い、ネットワーク機器やPC関連の設定サービスを提供しています。

大手総合重工業メーカー物流部門との協業による自動倉庫システムサービスの展開も行うそうです。

顧客からの情報収集や営業提案、ネットワーク設計や構築等、さらに保守サービス事業へ引き継いでの運用管理、オンサイトサービスという一連の流れをワンストップで提供できることが強みとなっています。

※有価証券届出書引用

人材サービス事業はIT機器の保守、点検、修理を行うカスタマエンジニア(CF)、システムの設計やネットワークの設計・構築、派遣先企業のフロント営業のサポートを行うシステムエンジニアを派遣しています。

主要取引先はNECフィールディング株式会社になりCEを派遣しています。KDDIグループへはシステムエンジニア(SE)を派遣しているそうです。

NECフィールディングへは140人以上を派遣し、KDDIグループへは60人以上を派遣しています。

SHINKO(シンコー)の株主状況とロックアップについて調べました

会社設立は2014年5月16日(実質上1953年7月25日)、東京都台東区浅草橋五丁目20番8号に本社を構えます。社長は福留泰蔵氏(1953年4月25日生まれ)、株式保有率は6.39%(112,000株)です。従業員数804人で臨時雇用者151人、平均年齢39.9歳、平均勤続年数11.2年、平均年間給与5,044,258円です。

セグメント別従業員数は保守サービス事業308人(臨時79人)、ソリューション事業188人(臨時57人)、人材サービス事業271人(臨時4人)、全社共通37人(臨時11人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社ヒューマンサービス | 1,116,000株 | 63.63% | ○ |

| PHC株式会社 | 296,000株 | 16.88% | ○ |

| 福留 泰蔵 | 112,000株 | 6.39% | ○ |

| エヌ・デーソフトウェア株式会社 | 76,000株 | 4.33% | ○ |

| SHINKO従業員持株会 | 60,000株 | 3.42% | ○ |

| 佐山 龍一 | 18,000株 | 1.03% | ○ |

| 高坂 喜一 | 9,000株 | 0.51% | ○ |

上位株主には180日間(2023年9月17日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。ロックアップ率は高いようです!

この他、新株予約権を保有する佐藤雄一氏、赤堀由紀雄氏、その他38名はロックアップ期間中の売却は基本的にできないことになっています。

親引けは60,000株を上限としてSHINKO従業員持株会が引受ける予定です。

SHINKO(シンコー)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が2,060円~2,200円に決定し想定発行価格から上振れしています。上場による吸収金額は2,200円算出で約22.1億円、時価総額約39.5億円になります。

IT機器等の保守・販売を行う企業となっていますが、卸売業に分類されているため上値は限定的だと考えられています。

上場日は単独上場になり、IPO空白期間があったため公開価格割れは考えられていません。需給不安はないとの観測が出ています。事業よりも久しぶりのIPOのため期待されています!

公募組は積極的に抽選に参加しておくとお小遣い程度の利益が期待できそうです。上場後の株価は地合い次第なのかもしれません。IPOが続くため逃げ足も速そうです。

修正値2,200円~2,500円

直前予想2,200円

※注目度B、修正値は公開価格決定後の数値

業績を確認すると2023年3月期の単独予想が出ています。売上150.90億円となり前期比8.67%増、経常利益6.61億円となり前期比8.01%増となります。

四半期利益は4.22億円となり前期比0.24%減となっています。業績はしっかりしているようです。

公開価格が2,200円決定の場合の指標はEPS246.04からPER8.94倍、BPS867.64からPBR2.54倍になります。配当金が70円出るため配当利回りは3.18%になります。

IPOとしてはスタンダード市場で卸売業のため人気はあまり見込めないようです。上場規模も小さいわけでもありません。

ベンチャーキャピタル保有株がなく公開株式以外の株流通がないことは好感できます。

ソリューション事業の売上げが多く一時的なフローが大きいとされていますが、祖業の保守サービス事業が年間契約のため継続的な収益となるそうです。

創業から70年近く経ってスタンダード市場に上場することを考えるとIPO的には面白みはありません。成熟した企業となり類似企業比較と似たような指標に落ち着きそうです。

増収増益傾向にあっても成長率が1桁台のため新興銘柄のように大きな収益期待はなさそうです。初値で数万円儲かれば公募組は勝利パターンだと思います。

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 830,600株 | 95.03% |

| SBI証券 | 8,700株 | 1.00% |

| 松井証券 | 8,700株 | 1.00% |

| 楽天証券 | 8,700株 | 1.00% |

| マネックス証券 | 8,700株 | 1.00% |

| 丸三証券 | 4,300株 | 0.49% |

| あかつき証券 | 4,300株 | 0.49% |

スタンダード市場への上場で卸売業のため人気はあまりないと感じます。また売出株中心の上場となっているため懸念材料もあります。

一方で業績がしっかりしているため安心材料になりそうです。大手企業との取引実績もあり企業規模も大きいことで一定の需要が見込めそうです。

IPO的には物足りなさはありますが、当選しやすいIPOなのでよく考えて申込を行いたいと思います。大和証券主幹事なのでCONNECT(コネクト)からの申込みは行っておきたいと思います。

意外と松井証券あたりからの当選報告も多いかもしれませんね。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

Funds(ファンズ)でAmazonギフト券が貰えるキャンペーンが行われています。詳細をまとめたのでよかったら参考にしていただけたらと思います。最大1万円になります!

上場企業を中心とした貸付先なので人気があります。1円から投資できるため分配金の再投資でもメリットがあります。

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| キーウェアソリューションズ(3799) | PER8.01倍 | PBR0.58倍 |

| セラク(6199) | PER19.88倍 | PBR3.74倍 |

| ヒューマンクリエイションホールディングス(7361) | PER9.08倍 | PBR3.92倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年12月21日~2028年12月20日 | 40,000株 | 108円 |

ストックオプション(新株予約権)は40,000株が上場時に行使期限を迎えます。発行済株式総数1,714,000株に対する新株予約権の割合は2.33%に相当します。

ただしロックアップ対象となっています。

SHINKO(シンコー)IPOの評価と申し込みスタンス!まとめ

SHINKO(シンコー)のIPOは無理をして申込むような銘柄ではないと思います。ただIPOに飢えている投資家は参加してきそうですね。機関投資家の評価が高ければ私も参加したいと思います!!

![SHINKO(シンコー)[7120]IPOのまとめ](https://ipokimu.jp/wp-content/uploads/2023/02/70afe2d0fb4f40678da123429eeb56c1.jpg)

※シンコー公式サイト引用

業績がしっかりしていて割安であればIPOで利益が見込めそうです。気になるのはオファリングレシオが高いことだと思います。

10億円規模の上場であれば人気だと思いますが、想定ベースの約20.7億円の吸収はやや大きめだと思います。

前期売上は約138.9億円で四半期利益が約4.2億円となっています。利益率は低いようですが機関投資家から見ると買われる材料があるかもしれません。仮条件発表後に追記したいと思います!

また、親会社のヒューマンサービスはMBOによりファンドから株式を取得している流れを確認できました。売出株により今回は市場から資金調達を行います。

そう考えると上場ゴール感が出てきますね。

IPO初値予想や個別株の情報を無料購読できる方法をご存知でしょうか?モーニングスターの株式新聞を無料購読できるため知っておくと便利かもしれません。

DMM.com証券に口座開設するだけで無料購読できます。本来は税込52,800円を1年間に支払わないといけません。その方法を下記記事でまとめています!

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。