gooddaysホールディングス(4437)IPOがマザーズに新規上場承認されました。主幹事はSMBC日興証券が務め公開株式数が少なく273,400株しかありません。またオーバーアロットメントは32,800株になり、上場による市場からの吸収額は約7億円と小粒上場です。

純粋持株会社になりますが、システム開発等のITソリューションを提供しているためIPOでも人気になると考えています。この他、不動産のリノベーション及び不動産仲介・オペレーション、不動産仲介サイト及び地域情報サイトの運営を行います。

会社設立から間もないため業績データが少なく今後の業績不安はありますが、前期売上38.2億円で純利益が1億円となります。利益率が低いように思いますが、上場による吸収額が低くある程度の利益が狙えそうです。

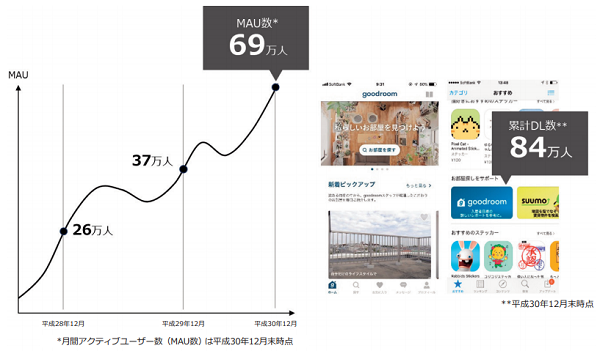

今期は最高益となるようですが、経営戦略的には賃貸物件の紹介サイト「goodroom」のMAUを増加させることで、当社グループのエンジンとすることを想定しています。また、MAUとはソーシャルアプリなどで実際の利用者数を示す値として使われる指標で、月当たりのアクティブユーザー数を示します。

gooddaysホールディングス(4437)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 「暮らしTechセグメント」として賃貸物件のリノベーション事業、仲介事業及びメディア事業子会社、「ITセグメント」として流通分野に強みを持つシステム開発やグループ企業向けにシステム開発を行う事業子会社の経営管理及びそれに付帯する業務 |

| 公開予定 | 3月25日 |

| ブックビルディング期間 | 3月07日~3月13日 |

| 想定価格 | 2,280円 |

| 仮条件 | 2,000円~2,280円 |

| 公開価格 | 3月14日 |

| 企業情報 | https://gooddays.jp/ |

【手取金の使途】

差引手取概算額392,285千円に本第三者割当増資の手取概算額上限68,560千円を合わせた、手取概算額合計上限460,845千円については、全額子会社3社への投融資へ充当する予定であります。なお、投融資の内訳は、以下の通りであります。

①ITセグメントにおける研究開発(goodroomプラットフォームの開発)に係る費用等として、216,000千円(平成32年3月期:72,000千円、平成33年3月期:144,000千円)

②暮らしTechセグメントにおけるgoodroomプラットフォームの認知度向上のための広告宣伝費として、193,000千円(平成32年3月期:73,000千円、平成33年3月期:120,000千円)

残額については、暮らしTechセグメントにおける平成33年3月末までの運転資金に充当する予定であります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 189,400株 |

| 売出株数 | 84,000株 |

| 公開株数(合計) | 273,400株 |

| オーバーアロットメント | 32,800株 |

| 上場時発行済み株数 | 1,620,000株(公募分を含む) |

| 想定ベースの時価総額 | 約36.9億円 |

| 幹事団 | SMBC日興証券(主幹事) 野村證券 みずほ証券 SBI証券 東海東京証券 ←幹事増加中! エイチ・エス証券 丸三証券 岡三証券 岡三オンライン証券 ←前受け金不要 |

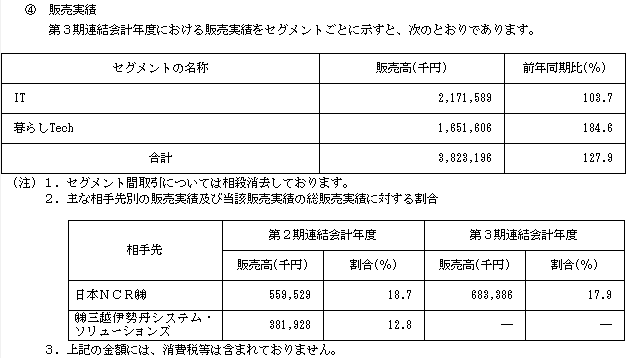

gooddaysホールディングス(4437)上場評判とIPO分析

想定発行価格2,280円を基に吸収金額を算出すると約6.2億円となり、オーバーアロットメントを含めると約7億円規模の上場となります。軽量級の上場になり初値利益が狙えそうです。同社グループは純粋持株会社であるgooddaysホールディングスと連結子会社3社の計4社で構成されています。「ITセグメント」と「暮らしTechセグメント」の2つのセグメントに分類され、ITセグメントではシステム開発のITソリューション等の提供、暮らしTechセグメントでは不動産のリノベーション・入居者のための不動産仲介サイトの運営を通じた仲介等に係る事業を行っています。

「暮らしTechセグメント」に関わる市場動向については、少子高齢化、所得の伸び悩み等、社会構造的要因により、不動産リフォーム市場は平成29年時点で6.3兆円と言われる市場規模があります。暮らしTechセグメントは、中古住宅の有効活用が果たす役割が考えられます。

もう1点は、住宅利用のあり方においても、従来の所有から賃貸へとシェアリングの受け入れ、「与えられた物から選ぶ」から「自ら自分の嗜好で選ぶ」顧客層が増えており、今後ますます増えていくことが予想されています。このことは、シェアリング思考の高まりの中、賃貸の空き室を対象とした「リノベーション」ビジネスの増加が見込めることを示しているそうです。

ITセグメントではビジネスカテゴリーをSEサービスビジネス、請負ビジネス、物販ビジネスに分類し、「SEサービスビジネス」はシステム・エンジニアを顧客に常駐させ、システムの要件を顧客と協議しながら顧客内で開発及び維持まで実現するサービスになります。契約は時間をベースとした契約形態となります。

請負ビジネスは、業務の範囲と要件を顧客と決定した上で開発の請負金額を合意し実施するサービスです。対象はエンドユーザー向けとSIer向けがあり、エンドユーザー向けについてはソフトウェアの保守・運用までをその範囲としており、通常、開発終了後に顧客と年間保守契約を結んでいます。

物販ビジネスは、請負ビジネス時に付随するハードウェア・ソフトウェアの販売及びサーバー等の環境設定・端末の設定等を行なっています。

暮らしTechセグメントは、連結子会社のハプティック株式会社とグッドルーム株式会社が行っています。内容としては、リノベーションビジネス、不動産仲介・オペレーションビジネス、メディアビジネスの3つに大別されます。

平成31年3月期より、仲介だけでなく不動産仲介・オペレーションビジネスとしてリーシングに関わる運営も取り扱うことでリノベーションから仲介、運営までの一体サービスを開始しています。

gooddaysホールディングス(4437)の企業財務情報と配当性向

| 回次 | 第2期 | 第3期 |

| 決算年月 | 平成29年3月 | 平成30年3月 |

| 売上高 | 2,988,057 | 3,823,196 |

| 経常利益又は経常損失 | 2,988,057 | 3,823,196 |

| 親会社株主に帰属する当期純利益又は親会社株主に帰属する当期純損失 | △27,777 | 99,840 |

| 包括利益 | △27,554 | 101,629 |

| 純資産額 | 502,683 | 599,816 |

| 総資産額 | 1,272,065 | 1,601,595 |

| 1株当たり純資産額 | 405.20 | 484.75 |

| 1株当たり当期純利益 金額又は当期純損失金額 | △22.60 | 80.57 |

| 自己資本比率(%) | 39.5 | 37.4 |

| 自己資本利益率(%) | △5.8 | 18.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △93,210 | △73,294 |

| 投資活動によるキャッシュ・フロー | △14,736 | △26,038 |

| 財務活動によるキャッシュ・フロー | 183,245 | △31,550 |

| 現金及び現金同等物の期末残高 | 414,986 | 284,103 |

第4期第3四半期連結累計期間(平成30年4月01日~平成30年12月31日)

売上高3,606百万円

営業利益196百万円

経常利益198百万円

親会社株主に帰属する四半期純利益130百万円

ITセグメントの置かれた環境、情報産業とりわけITセグメントの主要分野である流通・金融サービス分野におきましては企業収益の改善を背景に、ネットとリアルの融合に見られる新しいビジネスモデルの模索が始まる等、新しいビジネスの芽が生まれつつあります。請負ビジネスでは、特定顧客より受注した「業務コアモデル」の開発を行い、進行基準分の売上を計上し、平成30年12月で開発を完了しております。また、流通・金融分野へのSEサービスビジネス及びサーバー機器等を販売する物販ビジネスにおいては、受注が順調に推移しております。

暮らしTechセグメントの置かれた環境においては、近年の少子高齢化に伴う人口減を背景に空き家は全国で平成30年の予測が1,026万戸、空き家率は16%であり(出展:株式会社野村総合研究所「2018年6月13日付ニュースリリース」)、平成45年にはそれぞれ1,955万戸、27.3%になると予想され、これから先にさらに増えることが推定されます。

空き家、空室は大きな社会問題になっており、これを改善し需要を喚起する賃貸住宅のリノベーションのニーズは高く、客付けサイトとしてのgoodroomを持つことで根強い根強い受注が継続しております。

gooddaysホールディングス(4437)従業員と株主の状況

会社設立は2016年3月01日、東京都千代田区六番町7番地4に本社を構えます。社長は小倉博氏(昭和23年1月13日生まれ)、株式保有率は17.14%です。従業員数は17人で平均年齢38.7歳、平均勤続年数7.7年、平均年間給与5,028,000円です。連結従業員数は282人となり、セグメント別ではIT176人、暮らしTech89人、全社共通17人となります。臨時雇用者は連結で26人です。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| CASABLANCA | 810,903 | 46.43 |

| 小倉 弘之 | 368,184 | 21.08 |

| 小倉 博 | 299,355 | 17.14 |

| 佐藤 孝幸 | 105,000 | 6.01 |

| 東急不動産ホールディングス | 30,000 | 1.72 |

| 三菱地所 | 28,500 | 1.63 |

| GDHグループ社員持株会 | 27,750 | 1.59 |

| 小田急電鉄 | 22,500 | 1.29 |

| 池田泉州キャピタルニュービジネスファンド5号投資事業有限責任組合 | 12,000 | 0.69 |

| 髙尾 秀四郎 | 7,500 | 0.43 |

【目論見抜粋】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である小倉博、当社株主かつ当社役員である小倉弘之並びに当社株主であるCASABLANCA株式会社、当社役員かつ当社新株予約権者である髙尾秀四郎、当社新株予約権者である渡邊秀樹、杉山博完、伊藤和澄及び佐藤志穂は、SMBC日興証券株式会社(以下「主幹事会社」といいます。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年9月20日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社株主である東急不動産ホールディングス株式会社、小田急電鉄株式会社、株式会社オフィス扇、塩見紀昭、加藤光孝、福本尚利及び村井恒雄は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の平成31年6月22日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

上位株主には90日間(平成31年6月22日まで)と180日間(平成31年6月22日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。大手企業名が株主に入り、ベンチャーキャピタル出資は2社で18,000株(1.03%)となっています。

gooddaysホールディングス(4437)IPO大手初値予想と各社配分

仮条件は想定発行価格を上限として2,000円~2,280円に決定しました。上場規模は想定と変わらず約6.2億円、オーバーアロットメントを含め約7億円です。株数も少ないことから需給面の心配はありません。2019年3月期の連結業績予想は売上28.9%増、経常利益89.1%増(1.3億円増)の増収増益見込みとなります。EPS134.95からPERを算出すると約16.89倍、BPS820.52からPBRを算出すると約2.78倍となります。

初値予想3,000円~4,000円

| 幹事名 | 配分単位(株) |

| SMBC日興証券(主幹事) | 240,900 |

| 野村證券 | 10,900 |

| みずほ証券 | 5,400 |

| SBI証券 | 5,400 |

| 東海東京証券 | 2,700 |

| エイチ・エス証券 | 2,700 |

| 丸三証券 | 2,700 |

| 岡三証券 | 2,700 |

| 類似企業 | PER | PBR |

| スター・マイカ(3230) | PER15.44倍 | PBR1.45倍 |

| イーグランド(3294) | PER9.19倍 | PBR0.69倍 |

| インテリックス(8940) | PER6.98倍 | PBR0.61倍 |

当選を狙うならSMBC日興証券の口座は必須となります。株数から考えると主幹事以外の当選は難しそうですが、口座数が少ない証券会社からの申し込みは有効でしょう。

東海東京証券は口座数が他社に比べて少ないと思います。丸三証券も幹事を引き受けるため持っておいて損はありません。丸三証券の口座開設者はかなり少ないはずです。

SBI証券からはポイント狙いでとりあえず申し込みのスタンスでしょう。公開株数とオーバーアロットメントを含め306,200株しかないため当選は厳しでしょうが出来ることを行っておきましょう。面倒だと感じても主幹事からの申し込みだけは忘れてはなりません。

gooddaysホールディングスのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成30年4月21日~平成38年4月08日 | 13,800 | 400 |

| 平成28年4月11日~平成38年4月10日 | 180,000 | 400 |

| 平成31年7月14日~平成39年6月28日 | 7,500 | 1,500 |

| 平成31年6月01日~平成40年8月05日 | 105,000 | 1,500 |

| 平成32年9月15日~平成40年9月14日 | 9,600 | 1,500 |

行使期限を迎えているストックオプション株数は193,800株となります。この中には含まれていませんが、一部のストックオプション(新株予約券)は取引先にも付与されています。

gooddaysホールディングス(4437)IPO私見と申し込みスタンス

gooddaysホールディングスはとりあえず申し込んでおいて問題ないIPOでしょう。売上や利益が伸びていますがインパクトに欠けるように思います。公開株数が少ないため買い先行で売買が始まると予想できますが、何倍にもなるような銘柄ではないと思います。株主に東急不動産ホールディングス(3289)や三菱地所(8802)、小田急電鉄(9007)の名前があるため多少安心感はあります。この3社とは資本提携や業務提携を行っています。

初値利益を狙いに行くならば問題ない銘柄なので全力申し込みを行いたいと考えています。申し込んでも当選する可能性は低いと思いますが、当選すれば初値2倍程度は望めそうです。

ITセグメント事業では継続的ビジネスにつなげるために「アプリケーション保守・運用」や特定客先と共同開発中の「業務コアモデル」をベースとして、新規の顧客獲得を目指した営業活動を行い、サービス提供を行える顧客数を拡大することが課題となっています。

暮らしTechセグメント事業では取扱件数や取扱高を増やすことを実行し、入居者にとって賃貸住宅を探しやすく手続きを便利にすること、そして入居者に入居後の生活への様々な提案ができるようにしたいとあります。

gooddaysホールディングスIPO主幹事です! 【私はネット口座だけで当選しています】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」yutori(ゆとり)[5892]の上場データと初値予想を考察!ZOZOの売出株](https://ipokimu.jp/wp-content/uploads/2023/11/e65dcb665e2f08d8802e55f334bd2fa7.jpg)