アクリート(4395)IPOが東証マザーズに新規上場承認されました。主幹事はSMBC日興証券となり、公開株数が少し多めの920,000株、オーバーアロットメントは138,000株で上場による市場からの吸収金額は約7.3億円となります。1枚当たりの単価が低いため盛り上がりに欠けるような気もしますが、まずは当選狙いのIPOでしょう!

同社の位置づけは「SMS配信サービスを提供する企業向けSMS配信マーケットのリーディングカンパニー」になるそうです。さらに、SNS市場では2年連続シェアNO1になるようです。同社のサービス導入企業には、リクルート(6098)やソフトバンク(9984)、ミクシィ(2121)や楽天(4755)、ローソン(2651)やディー・エヌ・エ(2432)などメジャー企業が多いようです。

アクリート(4395)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 個人認証、マーケティング、コミュニケーション等を目的とした企業から個人向けSNS(ショートメッセージ)配信サービス事業 |

| 公開予定 | 7月26日 |

| ブックビルディング期間 | 7月10日~7月17日 |

| 想定価格 | 690円 |

| 仮条件 | 690円~770円 |

| 公開価格 | 7月18日 |

| 企業情報 | https://www.accrete-inc.com/ |

【手取金の使途】

手取概算額335,792千円及び本第三者割当増資の手取概算額上限87,295千円については、①SMS配信サービス事業の強化のためのソフトウエア開発費、②本社オフィス移転に関する設備投資資金、③借入金の返済資金及び④事業拡大に伴う人件費に充当する予定であります。具体的には以下のとおりであります。

①SMS配信サービス事業の強化のためのソフトウエアの開発委託費及び人件費として164,803千円(平成30年12月期18,803千円、平成31年12月期73,000千円、平成32年12月期73,000千円)を充当する予定であります。開発するソフトウエアは、主に既存システムの機能の強化を計画しており、それにより配信の品質とスピードの向上及びサービスの多角化の一因となると認識しております。ソフトウエアを早期に開発するために、外部への開発委託や多数の社内開発エンジニアが必要になるため、そのための開発資金に充当する予定であります。

②現本社オフィスでは今後事業を拡大するに当たって必要な人員を収容することが困難になることから、人員拡大への対応を目的とした本社オフィスの移転を計画しております。当該移転にかかる差入保証金及び建物設備等の設備投資資金46,400千円を平成31年12月期に充当する予定であります。

③事業運営上の運転資金及び設備資金として調達した長期借入金の返済資金として、平成30年12月末までに23,000千円を充当する予定であります。

④事業拡大のための優秀な人材確保を目的とした人件費(人材採用費を含む)の増加を計画しており、人件費(人材採用費を含む)188,884千円(平成30年12月期19,000千円、平成31年12月期83,000千円、平成32年12月期86,884千円)を充当する予定であります。

| 項目 | 株数データ |

| 公募株数 | 540,000株 |

| 売出株数 | 380,000株 |

| 公開株数(合計) | 920,000株 |

| オーバーアロットメント | 138,000株 |

| 上場時発行済み株数 | 5,300,000株(公募分を含む) |

| 想定ベースの時価総額 | 約36.6億円 |

| 幹事団 | SMBC日興証券(主幹事) ←口座必須 みずほ証券 SBI証券 岩井コスモ証券 エース証券 マネックス証券 ←完全平等抽選 |

アクリート(4395)上場評判とIPO分析

想定発行価格690円を基に吸収金額を算出すると約6.3億円となり、オーバーアロットメントを含めると約7.3億円規模の上場となります。業績は黒字化しており、第4期の伸び率が前期の経常利益比較で約4.35倍の伸び率となっています。同社の事業は、主に企業から個人向けのSNS配信を代行するサービスを直接販売、販社・代理店経由もしくは海外SNSアグリゲーター向けのSMPP国際ゲートウェイサービスを通して提供しています。SNSとは相手先の電話番号だけで全角70文字の文字情報を送受信できるショートメッセージサービスのことです。

電話の不通率が高いこと、郵便・Eメール等の通信手段の即時性、閲覧率の低下等により、企業から個人へのコンタクトが困難となりつつある状況の中、SMSは近年、携帯電話を保有する全ての人に対して、個人が特定されている携帯電話番号へ送信することが可能であること、変更されにくく一般的に即時閲覧率が高い通信手段であることから、各企業が様々な用途により利用を進めています。

同社では、携帯電話事業者である株式会社NTTドコモ、KDDI株式会社、ソフトバンク株式会社と接続先に大量配信を可能にする法人向けSMS配信サービス専用の方式による接続を行い、大量配信・MNP対応を可能とした当社開発のSMS配信システムによりサービスを行っています。

SMS配信サービスとしては、単純な企業から個人への一方向のSMS配信だけではなく、個人からの返信が可能な双方向サービス、電話自動対応により顧客の目的ごとに異なるSMS配信を行うIVRサービスも行っているそうです。

アクリートが行っている事業の特徴は色々とありますが、下記のようなことが考えられます。

【事業の特徴】

- 携帯電話事業者との直接接続による国内正規ルートだから確実に届く

- 国内最大級のSMS配信を支える高い信頼性の大規模配信プラットフォーム

- 直感的に利用できる高機能かつユーザーフレンドリーなウェブ管理画面によるSMS配信

- グローバルIT企業と国内大手企業での豊富な導入実績と経験に基づくSMSに関する様々なノウハウ

- 安心のセキュリティ体制第三者機関からの認証取得による信頼性の高いサービスを提供

- システム開発に強いSMS配信事業者スピーディかつ柔軟にシステムに関する要望に対応

今後の経営戦略としては、益々SMS市場が拡大する見込みということで同社にとって波に乗れるチャンスのようです。国内企業の普及率が低く拡大余地があるとのことです。個人的には携帯に送られてきても迷惑なのでフィルターが必要だと感じますが、抵抗がない世代も多いのでしょうか。LINEのような使い方ならまだよいと思います。

最近は広告媒体のネイティブ化や様々な手法で個人が手にする情報量が多すぎるような気がしています。同社の場合は広告だけではなく、個人認証やコールセンター、人材サービス、債権回収、ユーザーサポート、マーケティング等の他、今後は金融機関、流通・物流業界、行政機関、IoT、仮想通貨、C2C取引等の市場拡大が期待される分野での用途開発を行い、市場拡大とシェア獲得を目指すようです。

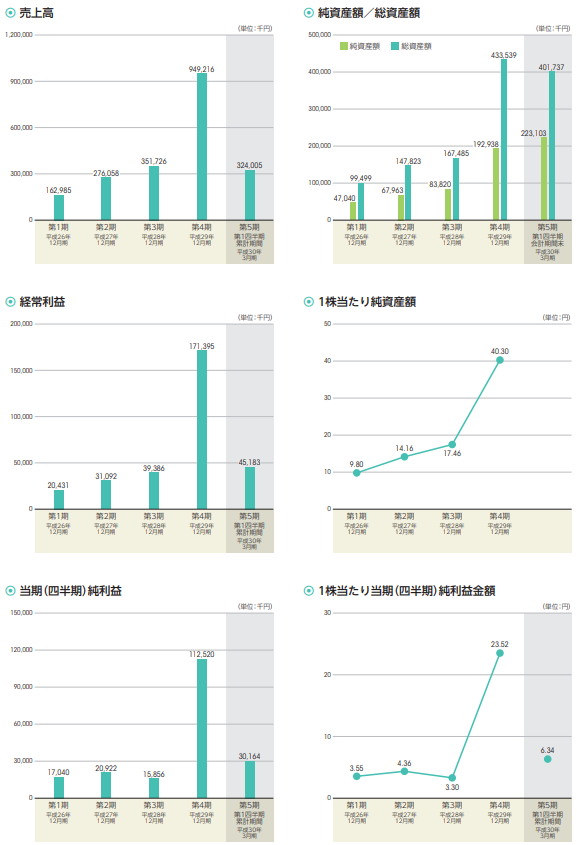

アクリート(4395)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 平成28年12月 | 平成29年12月 |

| 売上高 | 351,726 | 949,216 |

| 経常利益 | 39,386 | 171,395 |

| 当期純利益 | 15,856 | 112,520 |

| 持分法を適用した場合の投資利益 | – | – |

| 純資産額 | 83,820 | 192,938 |

| 総資産額 | 167,485 | 433,539 |

| 1株当たり純資産額 | 17.46 | 40.30 |

| 1株当たり当期純利益金額 | 3.30 | 23.52 |

| 自己資本比率(%) | 50.0 | 44.2 |

| 自己資本利益率(%) | 20.9 | 81.6 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 22,461 | 170,826 |

| 投資活動によるキャッシュ・フロー | △17,731 | 5,584 |

| 財務活動によるキャッシュ・フロー | △11,155 | △13,578 |

| 現金及び現金同等物の期末残高 | 60,273 | 223,106 |

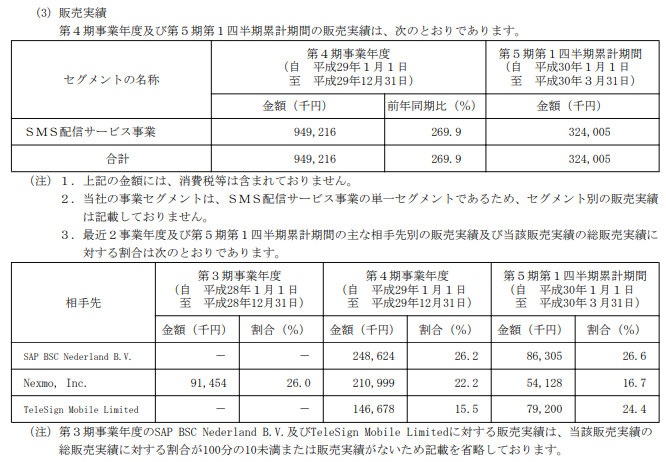

第5期第1四半期累計期間(平成30年1月01日~平成30年3月31日)

売上高324,005千円

営業利益50,790千円

経常利益45,183千円

四半期純利益30,164千円

※大手グローバル企業が国内向けに配信するSMSを対象としたSMPP国際ゲートウェイサービスの有用性が海外SMSアグリゲーターに浸透し、配信数が増加。国内企業向け直接販売にでは債権回収、人材サービス、仮想通貨取引所等の分野でのSMS配信サービスの利用が拡大し、販社・代理店におきましては、システム開発会社、マーケティング関連企業等の配信数が増加したことにより堅調に推移。

アクリート(4395)従業員と株主の状況

会社設立は2014年5月01日、東京都世田谷区太子堂一丁目12番39号に本社を構えます。社長は伊藤彰浩氏(昭和43年11月13日生まれ)、株式保有率は11.76%です。

従業員数は10人で臨時雇用者数2人、平均年齢39.9歳、平均勤続年数2.2年、平均年間給与5,419,000円となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| BANA1号有限責任事業組合 | 2,008,000 | 38.09 |

| 伊藤 彰浩 | 620,000 | 11.76 |

| Chin Yeu Yao | 480,000 | 9.10 |

| Rolf Lumpe | 240,000 | 4.55 |

| 田中 優成 | 240,000 | 4.55 |

| 谷間 真 | 120,000 | 2.28 |

| フラッシュワン | 80,000 | 1.52 |

【目論見抜粋】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である伊藤彰浩、売出人であるBANA1号有限責任事業組合、並びに当社役員かつ当社新株予約権者である田中優成は、SMBC日興証券株式会社(以下「主幹事会社」といいます。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年1月21日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

売出人であるRolf Lumpe、株式会社ダブリュコーポレーション、白根泰子及び新井栄吉並びに当社株主であるChin Yeu Yao、株式会社フラッシュワン、日置健二、株式会社オークファン、GA1号投資組合、GA2号投資組合、小原聖誉、合同会社NOB、フジ総合印刷株式会社、吉住謙、望月明人、田宗道弘、大岩伸行、茂呂眞、美澤臣一、本田泰代子、白根一成、小林和人、平尾良枝、重冨光泰、株式会社アイシーピー、株式会社レジェンド・パートナーズ、NK Fund第1号投資事業有限責任組合、藤井宏幸、林令史、吉川浩永、金秀奉、岩永知久、株式会社コンフロント、田子広美、丹藤寛、山下武大、後藤知英美、佐竹康峰、石川智明及び今川信宏は、主幹事会社に対して、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等(ただし、その売却価格が募集における発行価格又は売出における売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

上位株主には180日目(平成31年1月21日まで)のロックアップが付与されています。ロックアップ解除倍率は売出人やその他の株主に対して1.5倍で解除されることになっています。ベンチャーキャピタルが筆頭株主となっているようです。オークファン(3674)などの名前もあるようです。

筆頭株主のBANA1号有限責任からは「取引関係及び役員の兼務等なし」となっているようです。

アクリート(4395)IPO大手初値予想と各社配分

仮条件は想定発行価格の690円を下限として、上限方向へ広げられています。仮条件上限は770円となりこれに伴う吸収額は約7.1億円となり、オーバーアロットメントを含めると約8.1億円となります。上場規模が小さく初値は高くなりそうです。NTTドコモ、KDDI、ソフトバンクなど大手携帯電話事業者を通したSNS配信サービスを行っており、個人が特定される配信にビジネス妙味があります。今後同社のサービスは製品に組み込んだり、アプリを通して拡大する見込みであり市場は急拡大する見込みとなっています。

初値予想1,400円~1,700円

初値予想(第2弾)1,400円~1,700円

2018年12月単独業績予想は売上46.5%増、経常利益17.5%増(3,000万円増)の増収増益予想が出ています。EPS26.15を基にPERを算出すると約29.4倍、BPS124.08を基にPBRを算出すると約6.2倍となります。類似企業のPERは高く同社も似たような価格で落ち着く可能性があります。ニッチ分野かつ新奇性が感じられるためIPOマーケットにおいて需要は多そうです。

| 幹事名 | 配分単位(株) |

| SMBC日興証券(主幹事) | 828,000 |

| みずほ証券 | 36,800 |

| SBI証券 | 27,600 |

| 岩井コスモ証券 | 9,200 |

| エース証券 | 9,200 |

| マネックス証券 | 9,200 |

| 類似企業 | PER | PBR |

| fonfun(2323) | PER113.43倍 | PBR3.47倍 |

| エイジア(2352) | PER23.64倍 | PBR3.97倍 |

| LINE(3938) | PER193.51倍 | PBR6.51倍 |

株数も多いことから主幹事のSMBC日興証券からの申込みは必要でしょう。当選確率はいつもより高そうですが、1枚当たりの単価が低いためまとまった利益とは言いにくそうです。

今年は個人的に相性がよいSMBC日興証券主幹事なので今回も頂きたいところです!小粒銘柄でも当選できると嬉しいですからね。

アクリートのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成31年3月29日~平成38年12月31日 | 232,000 | 225 |

| 平成30年12月01日~平成39年11月30日 | 240,000 | 429.575 |

上場時点でストックオプションにおいて行使期限に入る株はないようです。

アクリート(4395)IPO私見と申し込みスタンス

アクリートの事業は大手企業とのつながりが高く、今後伸びるとされる事業のようです。企業から個人へのコンタクトが難しい時代に入り同社のサービス期待が高いことが伺えます。同社のホームページにもありますが、SNS配信市場では2年連続で1位とあり競合内する企業との差別化ができているようです。大手携帯電話事業者との直接接続といった国内正規ルートによりユーザーに確実に内容が届くためクライアントにとっては期待できるサービスだと思われます。また同社の会社設立は2014年となっていますが、インディゴ株式会社のSMS配信サービス事業を会社分割していることから事業自体は15年以上になるようです。

調べると色々と出てきますが、IPOの申込み自体は全力申し込みでしょう!VC保有はありますが当選することを考えて良さそうです。当選チャンスでもあるため主幹事からの申込みは忘れないようにしておきたいところです。

アクリート(4395)IPO主幹事です! 【私はネット口座だけで当選しています】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。