ちょこっと不動産が不動産投資型クラウドファンディングを行っているため詳しく調べてみました。今回も評判と評価をまとめ投資を行っても良い企業なのか深掘りしています。

メリットとデメリットについても調べ得意とする分野についても調べています。また口コミ系の情報もまとめています!スペックが良いため個人的にも気になる企業です。

※ちょこっと不動産公式サイト引用

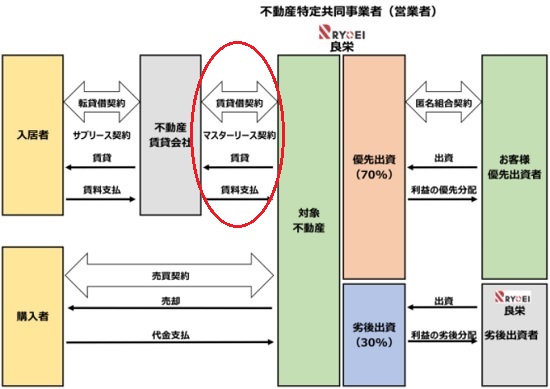

ちょこっと不動産への投資で「これ良い!」と思ったのはマスターリース契約が付いている案件があることです。ファンドの運用対象不動産が賃貸物件の場合はマスターリース契約の締結が行われます。

このスキームを取り入れている企業は少ないため投資先として魅力があると思います。もちろん不動産投資型クラウドファンディングになるため劣後出資の設定も行われます。

組成されたファンドから直感的に思ったのは、投資家登録者が増えるまで大規模なファンド組成が行われないと感じました。対象となる不動産を絞っていることから手堅い運用が可能だと思います。

唯一の不安は企業の知名度だと思います。最近は不動産特定共同事業法(不特法)を用いた事業者が増えているため、投資家も投資先に悩むことが多くなっていると思います。

そこで投資判断になる材料をまとめてみたので投資の際に利用して頂けたらと思います。今回も詳しく調べたのでよかったら参考にしてください!!

- サービスの特徴をまとめて説明している

- 劣後出資とマスターリース契約で投資リスクを軽減していると説明している

- メリットとデメリットをわかりやすくまとめている

- 投資家の口コミをリサーチしている

- 投資を行っても良い企業なのか自分なりの答えを書いている

ちょこっと不動産の不動産投資型クラウドファンディングは優先劣後出資だから儲かる?

不動産投資型クラウドファンディングは投資家から小口化された資金を集め、その資金をもとに不動産を取得・運用し、得られた利益を投資家に分配する投資方法です。同社は1口1万円からの投資ができるため気軽に投資できると言えそうです。

1万円未満の投資ができる企業は殆どないためスペック的には標準だと思います。10万円や50万円が最低投資金として設定されている企業もなかにはあります。

※ちょこっと不動産公式サイト引用

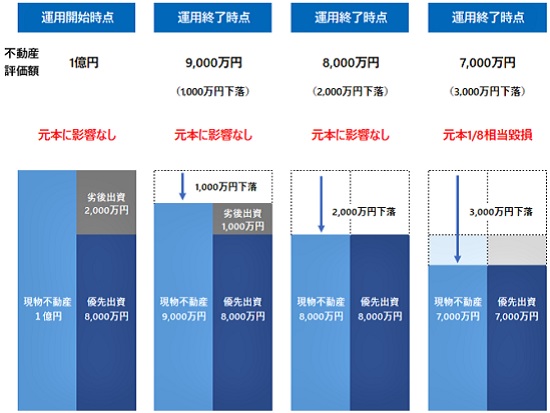

儲かるという目線よりも安心材料として優先劣後出資の仕組みを知っておくとよいと思います。多くの企業で採用されていますが、企業により劣後出資の割合が異なります。

同社の場合は3割~4割程度の劣後出資を想定しているようです。1号案件は劣後出資が30%に設定されていました。

上記の画像で説明すると不動産取得額が1億円の場合に「ちょこっと不動産」が負担する金額は2,000万円になります。何が言いたいかというと、取得した不動産が売却時に8,000万円の評価額しかなくても投資家の元本は毀損しないと言うことです。

そもそも不動産に特化した企業がクラウドファンディングを行っているため、自社が損失を被るような投資は行わないはずです。

しかし、不動産市場の大きな下落に見舞われた場合に投資家の元本を守るため、劣後出資を取り入れている企業が多く見受けられます。投資家にはメリットしかないためありがたい仕組みです。

分配金に関しても劣後出資が適用されることが殆どのため、投資を行ったあとも一定の安心感があります。

逆に優先劣後出資を行っていない企業への投資や、劣後出資割合が低い企業への投資は不安があると言えます。

- 1口1万円からの小額投資ができる

- インターネットで投資が完結し運用の手間が掛からない

- 劣後出資設定の割合が高め

- ファンド組成金額がまだ大きいとは言えない

- 穴場的な投資先だと考えられ先着順でも投資できる環境

簡単に投資のポイントをまとめると上記のようになります。マスターリース契約については別にまとめたいと思います。

投資スペックは大手に負けませんが、知名度の問題が少しあるかもしれません。ファンド組成金額も少しずつ大きくなっているため、登録投資家(口座開設者)が増えていると考えられます。

運営企業は東京都新宿区⻄新宿にある不動産に特化した企業です。都心の企業なので安心感は高いと思います。地方だと人口の問題などが発生し不安が出てきますからね。

配当利回りとマスターリース契約の内容を考察!実は凄い保証なんです

同社の配当利回りを確認してみました。1号案件のファンドが6.0%の予定分配率となっていることから6%前後の配当利回りが期待できると思います。その後組成されたファンド状況を確認すると予定分配率が4.5%~7.0%となっていました。

この利回りは想定された数値なので確定値ではありません。ただし不動産に特化した企業が想定しているためそれほどブレることはないと思います。

※ちょこっと不動産公式サイト引用

海外ファンドへの投資だと為替が絡むため、配当利回りが上下にブレる確率が高くなります。同社は日本国内に対して投資を行うためそれほど利回りのブレがないと考えられます。

あまりにも予定分配率(配当利回り)が低い場合は信用を失うためそのようなことは行わないでしょう。劣後出資も設定されているためリスクは低いと思います。

また基本的に先着順で投資を行うようです。抽選方式の記載はホームページ上にありませんが、投資家登録者が多くなると採用される可能性があります。

インカム型の分配金は毎月となっているため資金回収を第一に考えている投資家には好評だと思います。キャピタル型は償還時一括になります。

1号案件の運用期間は6ヶ月と短いようです。また1万円からの投資となっていますが、募集額が840万円とかなり小さいようです。投資家登録者が増えるとそれに見合った募集を行ってくると思います。

1号案件の劣後出資は30%とカバー率が高いと思います。30%の不動産価値が下落しても投資家の出資金が守られることになっています。

ファンド組成数が増加し最新の運用金額を確認すると3,000万円程度まで増加しています。やはり投資家登録者が多くなり運用金額を上げてきたようです。さらに劣後出資45%ファンドも確認できました!

※ちょこっと不動産公式サイト引用

マスターリース契約の状況を調べると契約締結となっています。

詳しく説明すると、マスターリース契約が行われたファンドは入居率の影響を受けることなく、一定の賃貸収入を安定的に確保できます。所有者から建物を一括して借り上げる賃貸借契約にるため、投資家の配当が守られる構造になります。

ただし、不動産が賃貸物件の場合にのみマスターリース契約が締結されるため、ファンド毎に確認を行っておきましょう。

一般的には不動産会社がオーナーの所有する不動産を丸ごと1棟借り入れ、不動産会社が一定の賃料を支払う構造になります。劣後出資同様に投資家にはメリットしかないと思います。ただし利回り低下につながる可能性があります。

投資家の元本や分配金を守ると考えた場合は、マスターリース契約がある事でリスクが軽減されると言えます。

マスターリース契約を行っている類似企業も増えいますが採用していない企業もあります。この辺りは各自チェックが必要なところなので注意してください。信用不安があるファンドにだけ付けるパターンも増えています。

ちょこっと不動産の投資内容は結構良いと思いますが、不安がる投資家もいるかもしれません。逆の発想をする募集が先着順のため競争相手が少ないと言えます。既に投資を行った投資家の評判は良いみたいです。

あとは組成されるファンドが増えてくると、どんな領域に強みを持つ企業なのかわかってくるはずです。ファンド組成数が増えることに期待したいと思います。

最近は借地権付新築分譲住ファンドが出てきているためこの辺りに強みを持つのかもしれません。運営会社の良栄は不動産開発事業で戸建住宅なども得意としているようなのでファンド組成には困らないと思います。

アパートやマンションの他、オフィスビルやテナントビルなどの開発も行っています。面白いファンドにも期待できそうですね。

運営企業の良栄について企業概要を調べました

同社の運営企業は株式会社良栄です。本店と支店が複数あるため事業規模は大きそうです。また関連会社には株式会社ハウジングスクエアがあり、建売分譲や不動産賃貸を行っている企業となっていました。久米川支店と同じ住所となっているため戦略があるのでしょう。

企業概要は下記のようになります。

| 項 目 | その内容 |

| 企業名 | 株式会社 良栄 |

| 所在地 | 〒160-0023 東京都新宿区西新宿6丁目14-1 新宿グリーンタワービル22F |

| 設立 | 1991年2月18日 |

| 資本金 | 3億8,982万円(資本準備金を含む) |

| 代表取締役 | 森田良人 |

| 事業内容 |

|

| 登録番号 |

|

| 所属加盟団体 |

|

| 支店 |

|

創業から33年以上の事業実績がある企業なので信頼はあると考えられます。

これまでは戸建てやアパート・マンション、テナントビル等の不動産開発事業及び不動産賃貸事業を行っていたそうです。

そして新たに不動産クラウドファンディング事業を開始し、時代にマッチした事業スタイルの確立と収益を目指すようです。新しいビジネスを始めるからには企業規模拡大につなげたいはずです。

劣後出資30%~45%は業界でも最大規模です。さらにマスターリース契約締結を行う独自性を前面に出してきていると感じています!!

kimu

kimu 公式サイト発表によれば全ファンド平均で優先出資60%、劣後出資40%になるそうです。劣後割合が高いため安全性を考えると魅力があります。

ちょこっと不動産の口座開設手順を調べてみました

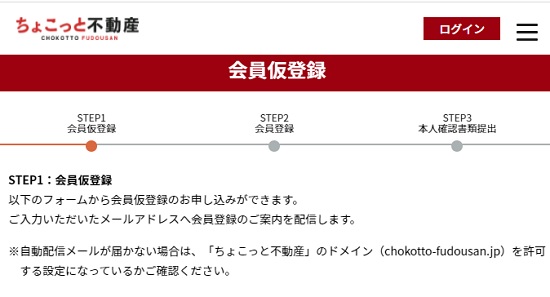

口座開設の手順を調べていると個人登録の他、法人登録ができることを発見しました。最近は法人登録できる企業が増えているように思います。また同社の場合は口座開設の年齢が20歳以上80歳未満となっています。多くの企業で70歳までとなっているため少し驚きました。

これまで他社で断られる環境の方は投資を試してみるとよいかもしれません。また80歳以上の方も「お問い合わせフォーム」から連絡を行うことで口座開設の相談に乗ってくれるようです。

※ちょこっと不動産公式サイト引用

投資を行う手順は下記のようになります。

- 会員仮登録

- 会員登録

- 本人確認

- 投資申込み

- 成立時書面確認

- 出資金振込

- 運用開始

- 分配・償還

公式サイトには上記の流れだと書かれていますが、要約すると会員仮登録でメールアドレスとパスワード設定を行い、その後会員登録申込受付メールが配信されるため手順に沿って登録するだけです。

口座開設ができたら登録した住所に本人確認ハガキが郵送され「本人確認コード」を入力し取引が可能になります。他社と同じ流れなので間違うようなところはないと思います。

また、出資金のタイミングはファンドに申込んだ後で構わないため楽です。前受け金の必要がありません。

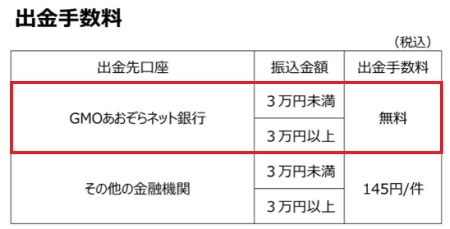

分配金は投資家口座に入金される仕組みになっていました。そこで出金する際の振込代金を調べたところ下記のようになっています。

※ちょこっと不動産公式サイト引用

GMOあおぞらネット銀行を利用すれば出金手数料が無料になることがわかりました。

この辺りを調べる人はあまりいませんが重要なことだと考えています。特に大きな資金を運用している方は分配金を出金したいと考えていることが多いですからね。

殆どの方は出金せずに再投資に回すと思いますが、GMOあおぞらネット銀行を利用している方は出金先を登録しておくと良さそうです!

税金は20.42%(所得税+復興特別所得税)の源泉徴収が自動的に行われます。ただし分配金は雑所得となり、総合課税扱いになるため確定申告が必要になる方もいらっしゃいます。

ちょこっと不動産のメリットとデメリットを考察!

ちょこっと不動産のメリットとデメリットをまとめてみました。公式サイトの「よくあるご質問」を詳しく確認していると様々なことが書かれているため勉強になります。驚いたのはファンドを譲渡できることです。譲渡ってなに?と思い調べると同社が認めた譲渡先(第三者)に譲渡することが可能だそうです。ただし手数料が必要になります。

手数料を調べると11,000円となっていました。また相続事務手数料も11,000円となっています。ファンド運用中に万が一のことが起きても手数料さえ支払えば相続などが可能のようです。

ファンド運用期間中の解約にも応じているそうですが「やむを得ない事由が存在する場合のみ解約が可能」と表記されています。書かれていると安心できますよね。

- 1口1万円から投資ができる

- 投資後は償還期日まで何もすることがない

- 劣後出資が設定されるため元本毀損リスクを軽減できる

- 賃貸物件の場合はマスターリース契約の締結が行われるため分配金が安定する

- ファンドに申し込を行い成立した場合に入金すればよいため楽

- 分配金が投資口座に入金されるため再投資に回せる

- ファンドのラインナップが多い

- ファンドは短期~中期案件が多いため投資しやすい環境

- 口座開設や口座維持管理が無料

- 元本保証の投資ではない(元本毀損の可能性がある)

- 運営企業が上場企業ではない

- 運営企業の倒産がないとは言えない

- 分配金は予定された数値なので確定値ではない

- 入出金で振込代金が発生する場合がある

メリットの中では優先劣後出資構造とマスターリースのダブル保証が特徴になります。費用を掛かているため利回り低下につながると思いますが、投資家には安心材料になります。

また、投資目線だとファンドが成立した後に入金すればよいため楽です。他社だと入金をしたけれど投資できない場合もあります。

人気がある企業だと投資を行うのも投資家同士で競争しなければなりません。投資家登録者が多い企業だと数分で売り切れるファンドもなかにはあります。

だらか先着方式だけではなく抽選方式を導入している企業もあります。その分、ファンド組成数を増やせば良いのですがそんなことができる企業は限られます。

デメリットの内容は殆ど他社と変わらないと思います。

ちょこっと不動産で投資を行った投資家の口コミを調べてみた結果

ちょこっと不動産に投資を行っている投資家の口コミを調べてみました。実際に投資を行っている方の意見は参考になりますからね。同社はPR TIMESを利用しているため、ある程度本気で情報公開してくると感じました。公式サイトのTwitterもあるようです。

TASUKI FUNDS応募しました😊

— 乃打算🍥時給1200円投資家 (@fOPQnzewXH9wrKo) April 9, 2024

ちょこっと不動産は償還金で再投資☺ pic.twitter.com/RCKANDDvxP

ちょこっとゲット!

— タロウ@ソシャレン・クラファン投資家 (@viviri_man) July 16, 2024

操作間違うわ、画面固まるわで焦りました

完了時点で残り4万だったので危なかったです😵#ちょこっと不動産#ソシャレン#ソーシャルレンディング#不動産クラファン#不動産クラウドファンディング pic.twitter.com/5cNyKTMS8n

ちょこっと不動産31号と32号が無事償還。入金も確認。

— imk (@imk107234811401) July 1, 2024

今月分の投資資金確保ー。

ちょこっと不動産 投資しました〜💨 pic.twitter.com/iyJ9Ebh4tW

— Rabbits*** (@rabbits7766) June 11, 2024

口コミは同社の評判や評価にもつながるため問題がない企業なのか確認しておきましょう!

投資家の生の声がわかるため投資前に人気がある企業なのか調べることもできます。

ファンド組成金額はまだ大きくありませんが、投資家が増えるまであえて募集金額を低くしている場合もあります。同社もそうなのかもしれません。

だんだんと投資家登録者も増えているようなので今後に期待できそうです。

ちょこっと不動産の評判と評価のまとめ!!

ちょこっと不動産の投資スキームは後発企業とあって申し分ないと思います。大手でない限り入金手数料無料などにはならないため他社同等だと思います。上記でも説明しましたが優先劣後構造にマスターリースのセットは独自性があると思います。

※賃貸物件のイメージ画像

- 1万円から投資ができる

- 劣後出資とマスターリースのダブル保証付き

- 利回りは標準より高め

- ファンドは短期~中期の運用が多い

- 口座開設などは無料だけど出金手数料が発生する場合がある

- 知名度の問題をクリアーすれば投資先として面白い

投資を行う際にどんな方に向いているのか?と考えた場合、大手企業の競争申込みが面倒だと思う方だと思います。リスク面の心配は知名度なのでこれから実績を積むことで軽減されると思います。

ネガティブな意見よりもポジティブな意見のほうが多いと思います。口コミを確認すると投資できない方もちらほら見かけます。

不動産特定共同事業の許可を得ている時点で評価できると思いますが、同社の場合は首都圏の不動産にも投資できる特徴があります。

融資型クラウドファンディングよりも不動産投資型クラウドファンディングのほうが安心して投資できるため、これから投資を考えている方は不動産投資型のクラウドファンディングをお勧めします。

投資対象としている不動産はレジデンス(戸建て、マンション、アパート)、オフィスビルテナントビル、店舗等となっています。

利回りは比較高めなので投資妙味はあると思います。

不動産投資型クラウドファンディングは土地や建物を実際に取得するスキームのため元本(元金)が全額毀損する可能性はかなり引くいと個人的に考えています!!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。