AIメカテック(6227)のIPOが東証2部に新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め売出し株数(公開株数)3,427,000株、オーバーアロットメント514,000株です。上場規模は想定発行価格1,920円から計算すると約75.7億になります。

東証2部上場でファンド売出し案件かつ、上場規模が大きいため人気が見込めそうにありません!

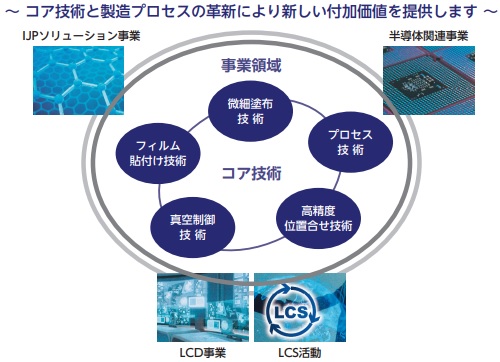

※AIメカテック公式サイト引用

悪条件が勢ぞろいし業績にも勢いが感じられれません。波に乗る半導体関係の事業も手掛けていますが厳しそうです。

もとは日立製作所の工場だったけれど時代の変化により、ポラリス・キャピタル・グループに株式の大半を売却しています。ポラリス・キャピタル・グループは、企業の事業再編や再構築を支援するプライベートエクイティファンドです。

今回の上場により資金回収の意味合いが大きく投資家には懸念材料になりそうです。

AIメカテックという社名はIPO向きなんですが公募組には残念なIPOだと思います。では内容をチェックしてみたいと思います。

AIメカテック(6227)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証2部 |

| 業種 | 機械 |

| 事業内容 | 半導体パッケージ製造装置、有機ELパネル製造装置及び液晶パネル製造装置等の開発・製造・販売及びアフターサービス |

| 上場日 | 7月30日 |

| ブックビルディング期間 | 7月12日~7月16日 |

| 想定価格 | 1,920円 |

| 仮条件 | 1,900円~1,920円 |

| 売出価格 | 1,920円 |

| 初値結果 | 1,941円(公開価格1.01倍) |

| 企業情報 | https://www.ai-mech.com/ |

| 監査人 | 監査法人A&Aパートナーズ |

【経営基本方針】

- 不断の技術開発によりディスプレイ分野の技術革新に貢献

- 当社コア技術を活かした新たな用途、新たな事業領域の開拓

- きめ細かなLCS活動による顧客満足度向上

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 0株 |

| 売出株数 | 3,427,000株 |

| 公開株数(合計) | 3,427,000株 |

| オーバーアロットメント | 514,000株 |

| 上場時発行済み株数 | 5,630,000株(公募分を含む) |

| 想定ベースの時価総額 | 約108.1億円 |

| 幹事団 | みずほ証券(主幹事) 野村證券 大和証券 SBI証券 楽天証券 SMBC日興証券 岡三証券 岩井コスモ証券 極東証券 水戸証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 |

AIメカテック(6227)上場評判とIPO分析

想定発行価格1,920円を基に吸収金額を算出すると約65.8億円となり、オーバーアロットメントを含めると約75.7億円規模の上場となります。東証2部でこのサイズだとかなり厳しい印象を受けます。同社は1990年に茨城県龍ケ崎市向陽台で操業を開始し、日立テクノエンジニアリング(現日立製作所)竜ヶ崎工場をその母体としています。

2013年に日立製作所に同社が吸収合併されましたが、合併後も液晶パネル製造設備、有機ELパネル製造設備、実装・マイクロボール関連製造設備(半導体関連応用設備)等の事業を手掛けてきたそうです。

その後、日立製作所はパネルの高精細化やデジタル機器の高機能化・小型化が急速に進展するなど市場環境の変化が激しさを増していく中で同社を切り離し、2016年7月に新設分割を行いAIメカテックが誕生しています。

その際に、VCに株式譲渡を行っているため今回の上場により株式を市場で売却しゴールを狙うようです。

またグループ企業は同社と連結子会社1社で構成され、フラットパネル・ディスプレイ(FPD)製造装置や半導体パッケージ製造装置の開発・製造・販売及びアフターサービスを行っています。

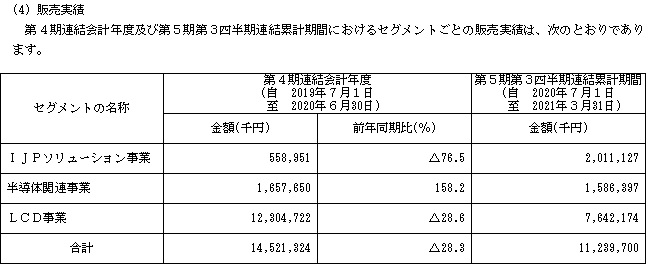

※有価証券届出書引用

IJPソリューション事業では、IJP(インクジェット・プリンティング)応用分野、フィルム応用分野の研究開発成果を製品に展開し、先端のプロセスと設備を提案しています。

有機ELパネルを始めとする次世代パネルの量産化に向けたプロセスと設備の提案を行っています。

IJP技術は微小な液滴を対象物に非接触でダイレクトに塗布、印刷する技術で、液晶ディスプレイに代わる有機ELディスプレイや量子ドットディスプレイなど次世代プレミアム・ディスプレイの製造に用いられています。

必要な量を必要な場所に塗布できることからローコスト・プロセスの実現につながるなど様々な分野での利用が期待されています。

この他、フレキシブルデバイスやデジタルサイネージに向けたプロセスと設備の提案を行います。

※有価証券届出書引用

半導体関連事業では、半導体パッケージの実装に用いられる、はんだボールマウンタ装置の開発・製造・販売及びアフターサービスを行っています。

はんだボールマウンタ装置では、ボール搭載技術とリペア技術を応用し高歩留まりの量産設備を提供しています。今後更なる高機能・小型化・薄型化が要求される半導体関連の応用設備となっています。

※有価証券届出書引用

LCD事業では、テレビやスマートフォン等の液晶ディスプレイパネル生産工程で使われるシール塗布装置、液晶滴下装置、真空貼合せ装置等の開発・製造・販売及びアフターサービスを行っています。

シール塗布装置とは細線塗布技術を応用し、対象となる基板上にシール剤(接着剤)を高速・高精度に塗布する装置です。

液晶滴下装置とは液晶剤をパネルに高精度に塗布する装置で、真空貼合せ装置とは真空中で2枚のガラス基板の間に液晶を封じ込めるための装置だそうです。

一般人にはわかりにくいと思いますが、装置を作っている事だけはわかります。LCD事業は中国の子会社で行っています。

AIメカテック(6227)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2019年6月 | 2020年6月 |

| 売上高 | 20,261,486 | 14,521,324 |

| 経常利益 | 1,257,178 | 396,810 |

| 親会社株主に帰属する当期純利益 | 791,714 | 291,396 |

| 包括利益 | 757,796 | 262,300 |

| 純資産額 | 6,465,425 | 6,727,575 |

| 総資産額 | 20,137,195 | 20,049,988 |

| 1株当たり純資産額 | 1,148.00 | 1,194.59 |

| 1株当たり当期純利益金額 | 140.62 | 51.76 |

| 自己資本比率(%) | 32.1 | 33.5 |

| 自己資本利益率(%) | 12.0 | 4.4 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △2,246,781 | △2,389,857 |

| 投資活動によるキャッシュ・フロー | △231,112 | △603,808 |

| 財務活動によるキャッシュ・フロー | 1,289,714 | 2,489,626 |

| 現金及び現金同等物の期末残高 | 2,989,453 | 2,471,594 |

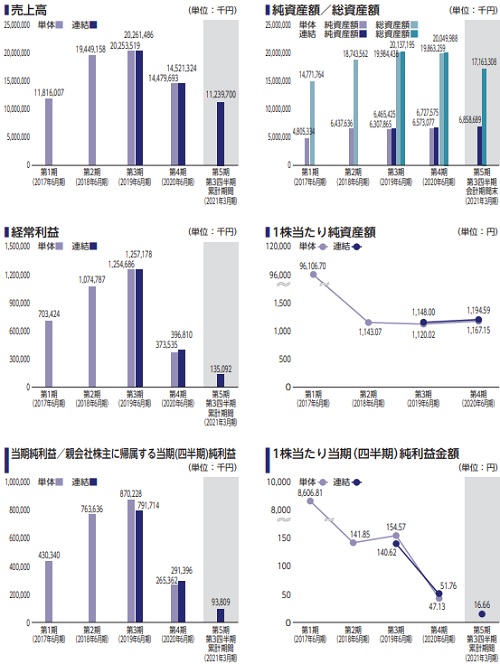

- 売上高11,239百万円

- 営業利益193百万円

- 経常利益135百万円

- 親会社株主に帰属する四半期純利益93百万円

コロナ禍においてテレワークや巣ごもり需要の増大によりFPD(フラットパネル・ディスプレイ)の需給改善やテレワークなどに必要な情報通信・コミュニケーションツールのニーズが高まっているそうです。

国内外の新型コロナウイルス感染拡大により景気の下振れが懸念されている状況下となっていますが、事業を取り巻く環境は回復基調にあるそうです。

AIメカテック(6227)の株主状況とロックアップについて

会社設立は2016年7月01日、茨城県龍ケ崎市向陽台五丁目2番地に本社を構えます。社長は 阿部猪佐雄氏(1956年3月6日生まれ)、株式保有率は1.08%(62,700株)です。従業員数202人で臨時雇用者0人、平均年齢47.9歳、平均勤続年数18.4年、平均年間給与6,854,000円です。連結従業数は238人で臨時雇用者数は0人です。

連結従業員のセグメント別人数はIJPソリューション事業41人、半導体関連事業27人、LCD事業129人全社共通41人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| ポラリス第三号投資事業有限責任組合 | 4,233,300株 | 73.03% | ○ |

| Tiara CG Private Equity Fund 2013,L.P. | 1,396,700株 | 24.09% | ○ |

| 阿部 猪佐雄 | 62,700株 | 1.08% | × |

| 石田 茂 | 31,350株 | 0.54% | × |

| 村上 克宏 | 31,350株 | 0.54% | × |

| 小菅 忠男 | 13,950株 | 0.24% | × |

| 土屋 敬三 | 13,950株 | 0.24% | × |

【ロックアップについて】

引受人の買取引受による売出しに関連して、売出人かつ貸株人であるポラリス第三号投資事業有限責任組合及びTiara CG Private Equity Fund 2013, L.P.は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年10月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第2売出要項」における売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年10月27日まで)のロックアップが付与されています。ロックアップ解除倍率は売出価格の1.5倍以上となっています。

IPOの内容から初値で売出価格(発行価格)の1.5倍以上になることはないと思います。

親引けは行われません。

AIメカテック(6227)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,900円~1,920円に決定し想定発行価格が上限となっています。事業内容や経営成績、財務状況などから総合的に判断され仮条件範囲が決定します。機関投資家の意見や需要見通しなども関係しています。

個人的には事前評価の低さから仮条件が大幅に引き下げられるのでは?と考えていましたが殆ど変化ありませんでした。

上場による吸収金額はOAを含め最大で75.7億円になり時価総額は108.1億円です。直近のIPOは資金が入らず苦戦を強いられている状況なので、公開価格割れも可能性としてあります。有料情報サイトもそのように考えているように感じます。

シンジケートカバーによる買い支え期待と言った感じでしょう。東証2部で100%VC案件、そして株価設定も割安とは言えない水準でありながら配当金も未定となっています。

長期的には株価が上向く可能性はあると思いますが、上場時点で買われる材料が少なすぎます。業績もコロナ禍以前に回復できない状況となっています。

修正値1,750円~2,000円

※注目度B、修正値は7月12日に追記

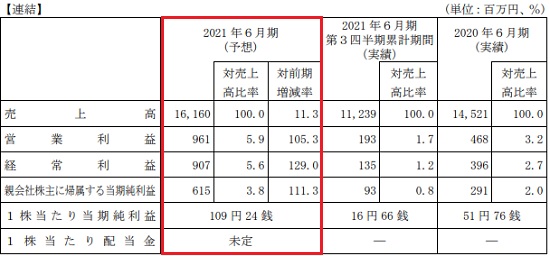

最新の業績予想は下記のように発表されています。

2021年6月期の連結業績予想は売上161.60億円となり前期比11.3%増、経常利益9.07億円となり129.0%増となります。

四半期利益は6.15億円となり前期比111.3%増を予想しています。EPS109.24からPERは17.56倍、BPS1,310.45からPBRは1.47倍になります。株価設定は悪くないかもしれませんが初値需要が見込めないようです。

ロックアップは90日間で公開価格の1.5倍であれば解除されます。新株予約権は上場後に2,500円を上回らないと行使できず1,000円を切ると失効します。

半導体でも液晶関連のため需給に不安があると観測が出ています。中国や韓国、さらに台湾企業との競争優位性などが見出せない状況下の中で同社が買われるのか不安しかありません。

機関投資家の評価は低くないため初値後は買われるのかもしれません。直近では日本電解(5759)がニッチ事業でありながら初値後に買われて公開価格の2倍を超えて株価が推移しています。

そのため、VC出口案件でありなが一気に人気化する可能性も残されています。

日本電解の場合はテレビ東京のワールドビジネスサテライト(WBS)で取上げられたことで人気化したように思いますが、AIメカテックの場合はどうでしょうか。

公募組の多くは不参加だと思うので当選しやすい銘柄だと思います。基本的に不人気だと考えられますが、セカンダリーに資金が入れば面白い?と言った期待は多少持てそうです。

個人的にSBI証券のIPOチャレンジポイント狙いのIPOだと考えています。みずほ証券主幹事なので上場後に期待でしょうか。初値利益を狙って当選を掴みに行く銘柄ではないと考えています。

海外への販売は実施されず、今期業績発表も現時点で行われていないとあり、投資家が買い向かうのは2022年6月期の予想値が出て彼ではないか?との観測があります。またLCD事業はジャパンディスプレイ(JDI)を見てもわかるように収益に苦戦を強いられる可能性があるようです。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 3,084,800株 | 90.01% |

| 野村證券 | 85,600株 | 2.50% |

| 大和証券 | 85,600株 | 2.50% |

| SBI証券 | 51,400株 | 1.50% |

| 楽天証券 | 51,400株 | 1.50% |

| SMBC日興証券 | 34,200株 | 1.00% |

| 岡三証券 | 10,200株 | 0.30% |

| 岩井コスモ証券 | 10,200株 | 0.30% |

| 極東証券 | 6,800株 | 0.20% |

| 水戸証券 | 6,800株 | 0.20% |

今回はIPOに参加するのか迷います。上場数が減っているため株価設定によっては参加するかもしれません。ただスルーする可能性が高いでしょう。

運試しで野村證券あたりから抽選に参加される方もいると思います。入金しなくても抽選に参加できましからね。

また、吉報になりますがなんとGMOクリック証券で読者のヨップさんがHCSホールディングス(4200)のIPOに当選しています。私は抽選が行われていることに気がつきませんでした。

HCS当選来てた~!(^^)!

— ヨップ (@yo4jap) June 22, 2021

やっとまともなのゲット🤣

6月ラッシュ長かった。長かった。。 pic.twitter.com/eVYNMk0jmO

委託幹事になるため取扱い銘柄は少なくなりますが、IPOに参加する方も少ないのかもしれません。逆に気が付いて申し込みを行っていることが既に凄いです!!

見習うべきですね。面倒でも当選する可能性があるのであれば申込を行っておきましょう。「まじスゲー」と私もツイートを見て驚きました。

GMOクリック証券のIPOルールは下記記事でまとめています!ご当選おめでとうございます。

GMOクリック証券のIPO取扱いについて詳しく調べてみました。抽選ルールやメリット・デメリット、そして手数料を安く抑える裏技について調べました。またIPO目的の口座開設者は少ないと考えられるため、IPO取扱いが行われると …

また、面白い情報を掴みました。クラウドバンクで金(ゴールド)の取引ができるようになります。保管料や年間費は0円になり最低1,000円から取引ができます。

新しいことを行ってくる企業は面白いですよね。資産の保管は特定保管になるためクラウドバンクが倒産しても守られる仕組みになっています。

ソーシャルレンディングを行いながら分配金を利用し、1,000円単位で金を購入するのも面白そうです。とにかく取引を行ってみたいと思います。

クラウドバンクは一番初めに口座開設を行ったクラファン事業社なんですよね。かれこれ4年~5年くらい投資を行っています。

IPOで得た利益を利用して投資を行ったりしています!!

クラウドバンクに投資を初めて行ったのは8年前です。それから分配金や償還金を受け取りながら投資金も増やしてきました。最近ではソーシャルレンディングと言われる投資に目覚め投資金額が400万円を超えています。単純計算で年利6% …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| テクノスマート(6246) | PER20.16倍 | PBR0.96倍 |

| マルマエ(6264) | PER30.46倍 | PBR4.69倍 |

| タツモ(6266) | PER16.5倍 | PBR1.98倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年3月30日~2028年3月29日まで | 73,900株 | 1,000円 |

| 2018年3月30日~2028年3月30日まで | 93,300株 | 1,000円 |

ストックオプション(新株予約権)は167,200株全てが行使期限を迎えています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。AIメカテック(6227)IPOの評価と申し込みスタンスまとめ

AIメカテックのIPOは基本的にスルーでよいと考えています。

※AIメカテック公式サイト引用

さらに、同社グループ売上高の大半は海外向けとなっていて中国、台湾、韓国に集中しているそうです。

上場後は政治状況の急変や法律、税制、為替など予期しない変更や政策などの影響を受ける可能性があります。

また主要顧客であるディスプレイ・半導体市場は、需給動向を反映した価格変動が激しいことが特徴となっているため原価のコストダウンなどが必須でしょう。

価格競争も常に起こっている業態である事から海外事業社との競争激化となる可能性もあります。日立製作所グループとの関係は販売契約や委託契約などがあるものの、殆ど同社事業に関りがないようです。

次世代通信規格(5G)やIoT、AIなど半導体市場は好調となっていますが、同社業績は下火のようです。

また、岡三証券が幹事入りしているため前受け金不要の岡三オンラインでもIPOの取扱い期待があります。当選の文字が見たいため申込んでみたいと思います。

タイアップ特典を付けて頂いています。株式売買のついでに現金3,500円をよかったら頂いてください!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。