うるる(3979)IPOが新規上場承認されました。株数が多く野村證券主幹事案件で人気化と思いましたが、業績に不安を覚える内容なので人気化する事はないのか?公開株数は128万株弱あるため当選は容易かもしれません。地合いによる影響が強そうな銘柄となっています。

業種:情報・通信業

市場:東証マザーズ

公開予定:03/16

BB期間:02/28~03/06

【事業内容】

当社グループは、クライアントから受託したデータ入力業務を国内・国外協力会社へ外注し、その協力会社への作業指示や納期管理といった管理業務を務めて納品を行うデータ入力サービス」の提供を平成15年11月に開始いたしました。

その後、クラウドソーシング・プラットフォーム「シュフティ」を開始、さらにはプラットフォーム運営企業である当社自身がクラウドワーカーをリソースとして活用する事業として、「CGS事業」を平成20年9月より展開して参りました。現在では入札情報速報サービス「NJSS」を筆頭にCGS事業が当社グループの主力事業と捉えております。

当社グループは、当社及び連結子会社2社で構成されており、セグメントは上記に記載の、CGS事業、クラウドソーシング事業及び当社の100%子会社である株式会社うるるBPOにて運営するBPO事業の3つとしており、これは「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項」に掲げるセグメントの区分と同一であります。

まとめると⇒ CGS事業(クラウドワーカーを活用した事業)の運営等

【資金使途】

手取概算額642,200千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限499,828千円と合わせて、①広告宣伝費、②CGS事業に係る人件費、③システム開発に係る人件費、④システム開発に係る業務委託費、⑤その他、採用費、外注費並びに通信費等の運転資金に充当する予定であります。

① 主に、CGS事業における入札情報速報サービス「NJSS」の新規クライアント獲得やその他CGSサービスの顧客獲得に係る広告宣伝費に充当する他、BPO事業、クラウドソーシング事業の顧客獲得及び当社グループ全体PR活動のための広告宣伝費へ199,000千円(平成30年3月期に87,000千円、平成31年3月期に112,000千円)を充当します。

② 主に、CGS事業に係る入札情報速報サービス「NJSS」における営業、マーケティング及びユーザーサポートに係る人件費として、278,000千円(平成30年3月期に136,000千円、平成31年3月期に142,000千円)を充当します。

③ 主に、全社システムに係る機能維持のための補修を目的としたシステム開発に係る人件費として、112,000千円(平成30年3月期に54,000千円、平成31年3月期に58,000千円)を充当します。

④ 主に、CGS事業に係る入札情報速報サービス「NJSS」におけるユーザビリティ向上のための追加機能開発やWebデザイン改良、新規CGSを立ち上げるためのプロトタイプ制作、クラウドソーシング事業に係る「シュフティ」におけるユーザビリティ向上のための追加機能開発やWebデザイン改良、及び全社システムに係る機能維持のための補修を目的としたシステムに係る業務委託費として、135,000千円(平成30年3月期に70,000千円、平成31年3月期に65,000千円)を充当します。

⑤ 企画・営業・開発・管理人材の採用費、事業規模拡大に伴い増加する外注費並びに通信費等の運転資金として、平成30年3月期以降に上記以外の残額を充当する予定であります。

100株単位

公募株数 250,000株

売出株数 1,025,800株

合計株数 1,275,800株(12,758枚) ←当選期待は高いです!

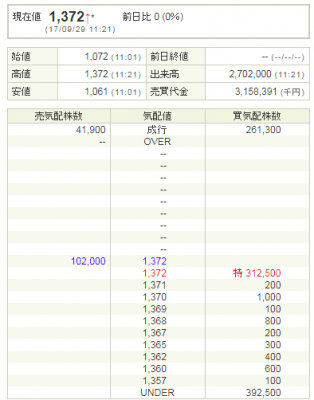

想定価格 2,840円 → 28.4万円必要

仮条件 2840円~3000円に上振れ決定しました !

公開価格 03/07に決定予定です

【幹事団】

野村證券

SMBC日興証券 ←SMBC日興証券のIPOとは相性が良い

大和証券

みずほ証券

いちよし証券

エース証券

丸三証券

マネックス証券 ←完全平等抽選なんです

岩井コスモ証券

岡三証券 岡三オンライン

■ うるるIPOの評判と分析

オーバーアロットメントによる売出し191,300株

想定発行価格2,840円を基に吸収金額を算出すると約36.2億円となり、オーバーア

ロットメントを含めると約41.7億円となります。

マザーズ上場にしては荷もたれ感が発生する吸収金額になります

うるるHP⇒ アウトソーシングサービスを通じてビジネスの・・・・

↑クリックで拡大します ⇒ 立花証券のIPO抽選ルールを調べてみました

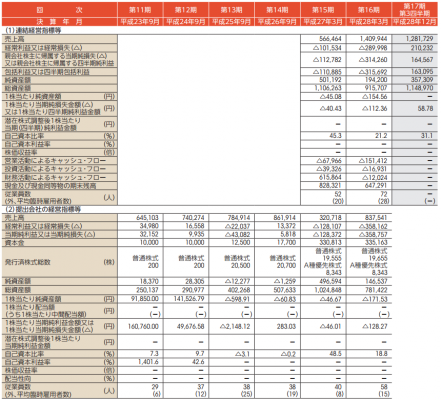

業績を見る限り厳しいですね。

今期第3四半期累計期間の売上約12.8億円に対し、利益は約1.6億円です。

やっと黒字化している訳ですが、前年度の大赤字を見ると気が引けてしまいます。

クラウドワーカー登録をし、クライアントにサービスを提供するスタイルは悪くありません。

しかしながら今後の業績見通しはどうなのだろうか?

その他事業はありますが、業績予想を確認した後に初値予想を判断したいと思います。

会社設立は2001年08月、東京都中央区晴海に本社を構えます。

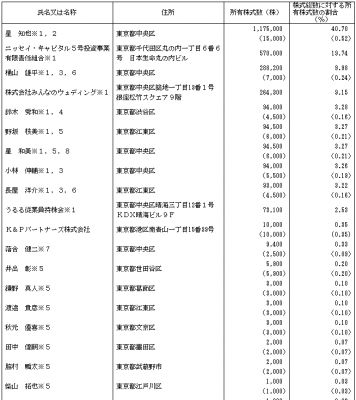

社長は星知也氏(40歳)、株式保有率は40.7%です。

従業員数は47人となり平均年齢は34.1歳、平均勤続年数3.3年、平均年間給与

は495万円です(連結従業員数は67人、臨時雇用は26人)

↑クリックで拡大します ⇒ SBIネオトレード証券がIPO取扱い開始(前受金不要)

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である星知也、売出人である桶山雄平、鈴木秀和、野坂枝美、小林伸輔、及び落合健二並びに当社株主である長屋洋介は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年6月13日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)は行わない旨合意しております。

また、売出人であるニッセイ・キャピタル5号投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年6月13日までの期間中は、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

ロックアップは90日間(平成29年6月13日)、ロックアップ解除倍率は1.5倍となります。

ベンチャーキャピタルのニッセイ系が19.74%の保有、みんなのウェディング(3685)が

9.15%保有です。みんなのウェディングは既にPTSでかなり上げているようです

同日上場にほぼ日(3560)があります。

断然ほぼ日IPOの方が人気だと思いますし、芸能人が筆頭株主という事で話題性が

高いですね~

うるるIPOには無理をして参加する必要はないでしょう(当選しやすいけど)

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。