ほぼ日(3560)IPOが新規上場承認されました。話題の糸井重里氏が代表を務める企業がIPOをする事になりました!業績も安定しているようです。他企業とはすこし変わった事業内容のため初値は相当高くなると考えています。当選すれば数十万円が手に入る可能性は高いと思います。

業種:小売業

市場:ジャスダックスタンダード(JQS)

公開予定:03/16

BB期間:02/28~03/06

【事業内容】

当社グループは、当社(株式会社ほぼ日)、子会社1社(株式会社気仙沼ニッティング)(注1)、及び関連会社1社(株式会社エイプ)(注2)により構成されています。当社はオリジナルコンテンツ中心の無料ウェブサイト「ほぼ日刊イトイ新聞」を企画運営して集客し、オリジナル企画の文具及び日用雑貨等を、「ほぼ日刊イトイ新聞」内のインターネット通販で直接個人に販売し収益を得ることを主要事業としています。主力商品の『ほぼ日手帳』並びにその他一部の商品及び書籍は、卸販売も行っています。

まとめると⇒ インターネットを利用したコンテンツ提供及び商品の企画・販売

【資金使途】

手取概算額509,000千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限126,960千円と合わせた、手取概算額合計上限635,960千円について、既存のサービスの拡充、及び、既存サービスとは異なるコンセプトの新事業立ち上げに必要な人件費及び、システム開発者及びクリエイター等の外部の協力者への人件費(=業務委託費)等、その他諸費用に充当する予定です。具体的には、以下の通りです。

既存サービス①

ウェブサイト「ほぼ日刊イトイ新聞」の運営、店舗兼イベントスペース「TOBICHI(とびち)」の運営及び『ほぼ日手帳』等の商品開発の規模拡大に必要な人材を確保するための人件費として385,862千円

既存サービス②

犬や猫の写真SNSアプリ「ドコノコ」の運営及び付加サービス開発のためのシステム開発者及びクリエイター等の外部の協力者への人件費(=業務委託費)及びサーバー使用料として168,475千円

新事業①

新しい顧客層を開拓することを目指したスマートフォンアプリと連動する新商品開発のためのシステム開発者及びクリエイター等の外部の協力者への人件費(=業務委託費)として52,200千円

新事業②

新しい顧客層を開拓することを目指した新コンセプトの展示イベントの会場使用料及び設営費として23,000千円

100株単位

公募株数 250,000株

売出株数 150,000株

合計株数 400,000株(4000枚) ←当選は厳しいが爆益になるかも?

想定価格 2,300円 ⇒ 23万円必要

仮条件 2250円~2350円に決定しました!

公開価格 03/07に決定予定です

【幹事団】

みずほ証券

三菱UFJモルガン・スタンレー証券 (auカブコム証券)

SMBC日興証券

岡三証券

SMBCフレンド証券

丸三証券

マネックス証券 ←完全平等抽選なので期待

SBI証券 ←SBI証券IPOチャレンジポイントを貯めるといずれIPOに当選!

■ ほぼ日IPOの評判と分析

オーバーアロットメントによる売出し60,000株

想定発行価格2,300円を基に吸収金額を算出すると約9.2億円となり、オーバー

アロットメントを含めると約10.6億円となります。

ほぼ日ホームページ⇒ やさしく、つよく、おもしろく。

↑クリックで拡大します ⇒ 東海東京証券のIPO抽選ルール詳細

業績は安定感があるように思います。

平成26年(第36期)が赤字となっていますが、決算期変更により5ヶ月分の

収支となります。今期の利益は過去7期において最高益かも?

ほぼ日刊イトイ新聞により集客し、オリジナル商品をインターネット通販という形

で販売し収益を得る構造のようです。

売上の7割はほぼ日手帳や書籍、アパレル、食品、家庭用品等の生活関連ジャンル

になるようです。また日本での売上は83.3%ですが、中国10.1%、アメリカ3.1%

となっています。

会社設立は1979年12月と実績があります。

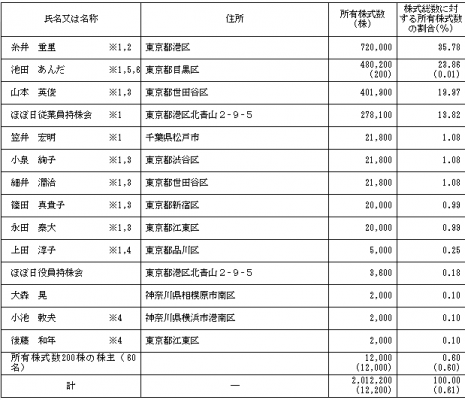

会社住所は東京都港区北青山になり、社長は糸井重里氏(68歳)

株式保有率は35.78%です。

従業員数は68人となり平均年齢は38.4歳、平均勤続年数は6年7ヶ月、平均年間

給与は約680万円です!

↑クリックで拡大します ⇒ 岡三オンライン証券は前受金不要で当選可能

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である糸井重里、売出人である山本英俊及び当社株主である池田あんだ、小泉絢子、細井潤治、篠田真貴子、永田泰大、上田淳子、小池敕夫及び後藤和年は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日を経過する日(平成29年6月13日)までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却は除く。)等は行わない旨合意しています。

ロックアップは90日間(平成29年6月13日)となり、ロックアップ解除倍率は1.5倍

の設定となります。

ベンチャーキャピタル出資は無く株主構造は単純です。

ジャスダック上場なので、マザーズよりも安定感がある企業が多いですが、

ほぼ日も安定感がありそうです。

株数がやや少ない印象ですが、ある程度の価格帯になり公募取得者は大きな

利益が転がり込んでくる可能性は個人的に高いと考えています。

既存株主は会社関係者のためロックアップ1.5倍を軽く超え初値形成か?

どうしても欲しい株主もいるでしょうからお祭りになると良いですね。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。