アイドママーケティングコミュニケーション(9466)初値予想とIPO分析記事になります。同日6社上場でなければ買いが見込めたかもしれませんが、資金分散が痛いIPOですね。マザーズ上場でやや吸収金額的に荷もたれ感があります。主幹事はみずほ証券となっています。

業種:情報・通信業

市場:東証マザーズ

公開予定:03/18

BB期間:03/02~03/08

100株単位

公募株数 700,000株

売出株数 900,000株

合計株数 1,600,000株(16000枚) ←結構多いので当選期待がある

※オーバーアロットメントによる売出240,000株

想定価格 1540円 ⇒ 15.4万円必要

仮条件 1300円~1440円に決定しました!

【幹事団】

みずほ証券

野村證券

SBI証券 ←IPOをするなら早めに口座開設です

岩井コスモ証券 ←後期型申込で忘れがちです

SMBC日興証券

SMBCフレンド証券

マネックス証券 ←完全平等抽選で人気

仮条件が大幅に引き下げられました。上限の1440円算出で吸収金額は

約23億円となり、オーバーアロットメントを含めて算出すると約26.5億円

となります。上場日程を考えると少しきつい吸収ですね~

↑クリックで拡大します IPOチャレンジポイントを貯めるとIPOに当選する

↑クリックで拡大します 1回取引15,000円GETタイアップ~

食品スーパーマーケット等の流通小売業向けの広告代理店を行う企業です。

企画から提案、デザイン、販促物の制作まで全てをサポートするサービスを

行い、マーケティングやデータ分析なども行います。

原則としてクライアントオフィスに常駐する販売促進支援チームを組成し、販売

促進の企画提案からデザイン制作までをトータルで支援する制作支援体制を

構築することにより、クライアントの要請に応じて、組み合わせて提供することで

販売促進支援委託料を収受している構造です。

【トレーダーズ・ウェブ】

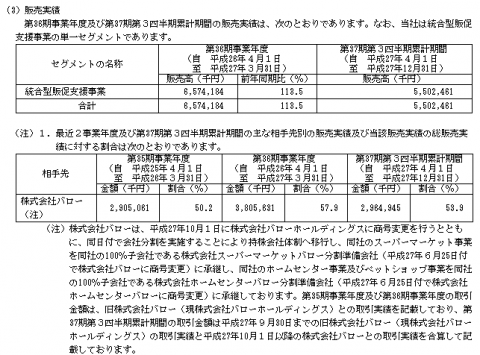

2015年3月期の売上高構成比は統合型販促支援事業100%

主な販売先はバロー(現バローホールディングス)57.9%

アイドマMC初値予想1460円

【幹事配分】

みずほ証券1,392,000株

野村證券 80,000株

SBI証券 48,000株

岩井コスモ証券

SMBC日興証券16,000株

SMBCフレンド証券16,000株

マネックス証券16,000株

【業績等の概要】 平成26年4月1日~平成27年3月31日

売上高は6,574,184千円(前期比13.5%増)

営業利益は479,616千円(前期比3.7%減)

経常利益は483,364千円(前期比4.5%減)

当期純利益は235,646千円(前期比11.0%減)

【類似企業】

セーラー広告(2156)PER37.42倍

レッグス(4286)PER10.73倍

アルファ(4760)PER22.88倍

ロックアップは90日間となりロックアップ解除倍率は1.5倍です。

ベンチャーキャピタル保有株は無く、ストックオプションもありません。

配当や優待もありまあせん。

⇒ アイドママーケティングコミュニケーション(9466)IPOが新規上場承認

EPS79.99を基に仮条件上限1440円でPERを算出すると約18倍になります。

積極的に参加しなくても良い銘柄かな?と考えていますが、普段みずほ証券で

当選されていない方には当選のチャンスです。 手数料負けか?

16年3月期での経常利益は49.9%増との事ですが、地方(富山県)ですから

厳しいでしょうか。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。