エンカレッジ・テクノロジ(3682)IPO初値予想の考察記事になります。

業種:情報・通信業

市場:マザーズ

公開予定:12/11

BB期間:11/25~11/29

【事業内容】

当社は、企業や官公庁の基幹業務を担っている情報システムの運用管理、セキュリティ対策及び内部統制に資するパッケージソフトウエア製品の開発・販売と当社製品の保守サポートサービス、製品導入に係るコンサルティングサービス、及び当社製品を活用したSIO常駐サービスを提供する事業を展開しております。

まとめると⇒ セキュリティ対策及び内部統制に対応したパッケージソフトウエアの開発・販売

【資金使途】

手取概算額441,328千円については、クラウドを利用した新事業の研究開発費として54,000千円、その内訳といたしましては、平成27年3月期(平成26年4月~平成27年3月)の研究開発に係る外注費、データセンター利用料、諸経費に充当する予定であります。また、設備資金として8,350千円(平成26年3月中の完成を目指し、支払時期としては、平成26年4月を予定)を事務効率化のため販売管理の財務連携システムに充当する予定であります。残額及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限132,211千円につきましては、当社の課題である優秀な人材獲得のため、及び既存製品の補完のため、既存事業とのシナジー効果の高い企業買収・事業買収の資金に充当する予定です。なお、現在検討しておりますが、内容、金額等について具体化しているものはありません。上記研究開発、設備投資及び企業買収・事業買収の資金への実際の充当時期までは、安全性の高い金融商品で運用していく方針であります。

100株単位

公募株数 330,000株

売出株数 317,600株

合計枚数 647,600株(6476枚)

想定価格 1480円 ⇒ 14.8万円必要!

仮条件 1550円~1730円

【幹事団】

野村證券(主幹事)

みずほ証券

SMBC日興証券

岡三証券

いちよし証券

SBI証券

SMBCフレンド

藍澤證券

---------------------------------------------------

エンカレッジ・テクノロジIPOの仮条件が1550円~1730円決定しました。

これにより吸収金額もアップしますので、計算しますとオーバーアロット込みで

約11億円 ⇒ 約12.9億円となります。

現在のIPO環境は良好で仮条件アップでも買いが殺到しているので問題は無い

でしょう。

↑クリックで拡大します

情報システムの運用管理やセキュリティ対策及び内部統制に資するパッケージ

ソフトウエア製品の開発・販売などを手掛け販売先は主に企業や官公庁となって

います。

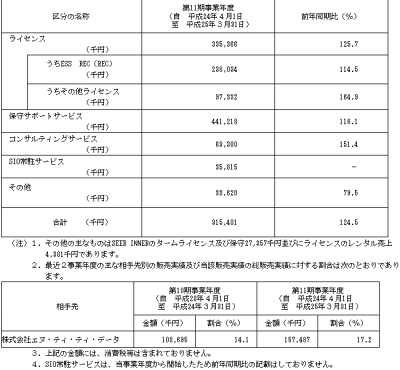

大手顧客はエヌ・ティ・ティ・データとなり17.2%の売上先となっています。

爆発的利益が伸びてはいませんが順調だと思われます。

今年の年末IPOはマザーズ上場で情報通信業はかなりの人気を集めているので

エンカレッジ・テクノロジも初値良好だと確信しています。

オウチーノIPOと重なっている事はお忘れなく ^^

【幹事配分】

野村證券(主幹事) 550,900株

みずほ証券 32,300株

SMBC日興証券 19,400株

岡三証券 12,900株

いちよし証券 12,900株

SBI証券 6,400株

SMBCフレンド 6,400株

藍澤證券 6,400株

【業績等の概要】

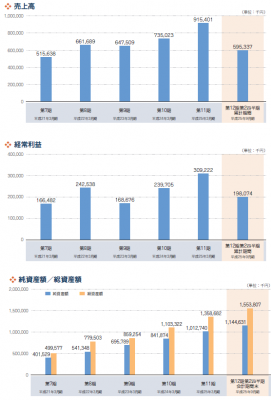

以上の結果、当第2四半期累計期間における業績は、売上高は595,337千円となりました。主な内訳は、ライセンス売上が255,545千円、保守サポートサービス売上が245,660千円となりました。営業利益は196,444千円、経常利益は198,074千円、四半期純利益は125,815千円となりました。

【売上構成】

積極的な事業活動により新規ライセンスの売上は、SIO製品の寄与によって前年同期比25.7%増加したほか、保守サポートサービスも同16.1%増加となりました。コンサルティング分野(注)では、コンサルティングサービスが同51.4%増加、新たにSIO常駐サービスが加わりました。これにより当事業年度の売上高は915,401千円となり同24.5%の増加となりました。

※目論見の書き方がいまいち理解に苦しむ

↑クリックで拡大します

【類似企業】

エイジア(2352)PER24.9倍

プロシップ(3763)PER10.36倍

ラック (3857)PER15.6倍

ロックアップは90日間で1.5倍解除となります。

詳細⇒ エンカレッジ・テクノロジ(3682)IPO新規上場承認記事へ

売上は確実に伸びている事は評価できると思いますし、軽量級なので

エンカレッジ・テクノロジIPOの初値予想は現段階で4000円と強気に

したいと思います!

先に上場した銘柄のセカンダリー相場が好調であればあるほど初値は

伸びる傾向にありますので、頑張ってIPO当選したいですね♪

PERを算出してみましたが1730円で約20.3倍となり

4000円だと約47倍となります。

公募組は何でもIPOならいいと思っているかもしれませんが、12月18日と19日だけ

は選別したほうがよいでしょうね。

エンカレッジ・テクノロジー幹事のSMBC日興証券 【私はネットだけで当選しています】

SMBC日興証券公式

※SMBC日興証券のIPO概要はこちらの記事へ

-------------------------------------------------------

【IPOは口座が命です】

① 口座毎に完全抽選される証券会社はこちらの記事へ【マネックス証券】

② 2013年も大活躍、ネット証券で幹事もこなす記事へ 【SBI証券】

③ 2012年大活躍の証券会社はこちらの記事へ【エイチ・エス証券】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。