富士山マガジンサービス(3138)IPOが新規上場承認されました。

久々のみずほ証券主幹事案件ですが、公開株が少ないようです。

業種:小売業

市場:マザーズ上場

公開予定:07/07 ←七夕ですね

BB期間:06/19~06/25

【事業内容】

当社グループは、当社及び非連結子会社1社(Fujisan Magazine Service USA,INC.)により構成されております。また、当社グループは、当社のその他の関係会社であるカルチュア・エンタテインメント株式会社及び同社の親会社であるカルチュア・コンビニエンス・クラブ株式会社の企業グループ(以下、「CCCグループ」という。)に属しており、CCCグループにおいて、インターネットを活用した雑誌の定期購読サービスを提供しております。

まとめると⇒ 自社Webサイトを用いた、雑誌の定期購読斡旋サービスの提供

【資金使途】

手取概算額117,900千円については、「1.新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限65,582千円と合わせた、手取概算額合計上限183,482千円について、定期購読者獲得のための広告宣伝費として、平成27年12月期において138,790千円、平成28年12月期においてその残額を充当する予定であります。具体的には、各雑誌の誌面上での当社定期購読サービスに係る広告、定期購読申込特典の提供、定期購読申込キャンペーン等の定期購読者獲得のためのプロモーション実施に係る経費に充当する予定であります。なお、上記調達資金につきましては、具体的な支出が発生するまでは安全性の高い金融商品等で運用していく方針であります。

100株単位

公募株数 50,000株

売出株数 129,800株

合計株数 179,800株(1798枚) ←かなり少ないです

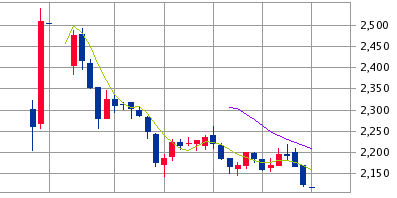

想定価格 2650円 ⇒ 26.5万円必要

仮条件 2500円~2650円に決定しました!

【幹事団】

みずほ証券

大和証券

SBI証券

東海東京証券

岡三証券 岡三オンライン

いちよし証券

岩井コスモ証券

SMBCフレンド

マネックス証券

東洋証券

■ 富士山マガジンサービスIPOのポイント

オーバーアロットメントによる売出し26,900株

想定発行価格2650円を基に吸収金額を算出すると約4.76億円となり

オーバーアロットメントを含めて算出すると約5.48億円となります。

上場規模が小さくいい感じですね♪

富士山マガジンサービスHP⇒ 日本最大級!取扱い10,000誌以上~

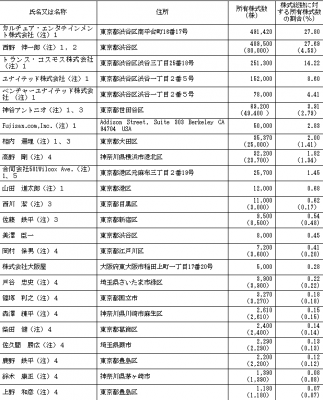

↑クリックで拡大します 委託経由でIPO取扱い多い⇒ 岡三オンライン証券 ・ 安藤証券

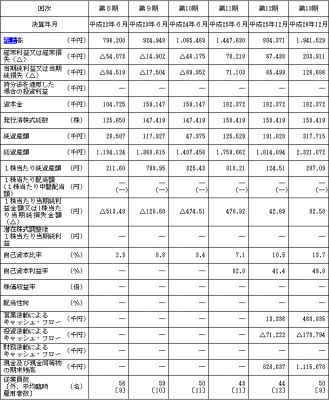

売上・利益は赤字から脱却し黒字化に成功しています。

インターネットを活用した雑誌の定期購読サービスを行っている企業です。

Fujisan.co.jpを通じて購読者と出版社を繋ぐ流通プラットフォームを提供している企業で、

取扱商品については、紙媒体のみならずデジタル雑誌も取り扱っており、一部の雑誌を

除いて新刊からバックナンバーまで人々の様々なライフスタイル・趣味嗜好を反映した雑誌

を取り扱っています。

会社設立は2002年7月とな、東京都渋谷区南平台町に事務所を構えます。

代表者は西野伸一郎氏で50歳になります(株式保有率は27.69%)

従業員数は51名で平均年齢は36.6歳、平均勤続年数は5.4年、

平均年間給与は約511万円となっています(臨時雇用は年平均9名)

↑クリックで拡大します 委託でのIPO申込者は少ない⇒ 楽天証券

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、売出人であるカルチュア・エンタテインメント株式会社及び貸株人である西野伸一郎並びに当社株主であるベンチャーユナイテッド株式会社、Fujisan.com,Inc.、合同会社581Wilcox Ave.、神谷アントニオ、相内遍理、高野剛、西川潔、株式会社大阪屋、岡村保男、佐藤鉄平は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成27年10月4日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ロックアップは90日間でロックアップ解除は1.5倍となっています。

赤字から黒字転換をして上場した事はかなり評価できそうです。

株主配当や株主優待はありません。

類似企業はパピレス(3641)イーブックイニシアティブジャパン(3658)などでしょう。

株数が少ない上にある程度ネガサIPOとなっており、IPO初値利益が高いのでは

ないかと思いますので、全力申込決定ですね!!

IPO引受数が多く穴場の証券会社! 【主幹事もあるけど申込に特徴あり】

東海東京証券

※東海東京証券のIPO抽選ルール詳細はこちら

【IPOは口座が命です】

① 口座毎に完全抽選される証券会社はこちらの記事へ【マネックス証券】

② 2014年も大活躍、ネット証券で幹事もこなす記事へ 【SBI証券】

③ 主幹事もする店頭系ネットでお勧めしている記事へ【SMBC日興証券】

■ 富士山マガジンサービス(3138)初値予想とIPO分析記事へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。