visumo(ビジュモ)[303A]がグロース市場に新規上場承認されたのでご紹介したいと思います。小粒IPOなので利益が狙えそうです。事業は情報通信業です!

主幹事は大和証券が務め公開株数669,000株、オーバーアロットメント100,300株です。上場規模は想定発行価格750円から計算すると約5.8億円になります。

![visumo(ビジュモ)[303A]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2024/11/25cfb48985870dba082bfbe9171fd785.jpg)

※ビジュモ公式サイト引用

親会社がソフトクリエイトホールディングス(3371)で親子上場になります。

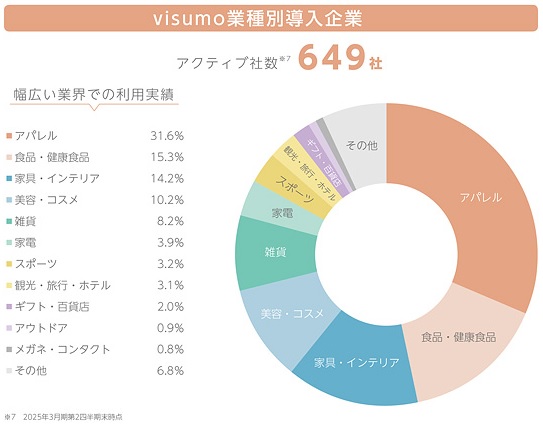

デジタルコンテンツを扱うIT企業になり、自社でECサイトを持つアパレルや食品・健康食品、美容・コスメ、家具・インテリア業界等を中心に同社サービスが利用されているそうです。

ストック比率については80%以上を維持し、EC用途以外の市場についても幅広い業種で利用価値があると考えているようです。

オウンドメディアにタグを貼り付けるだけで利用できるとあり人気みたいです。上場効果で売上伸長が期待できそうです!

ただし公募よりも売出株が多く、資金使途が広告費ではなく人件費となっています。内容よりも上場規模の小ささや話題性で個人投資家を中心に人気になると予想します。

visumo(ビジュモ)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月26日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | ビジュアルマーケティングプラットフォームの開発及びサービス提供 |

| ブックビルディング | 12月11日~12月17日 |

| 想定価格 | 750円 |

| 仮条件 | 750円~770円 |

| 公開価格 | 770円 |

| 初値結果 | 1,036円(公開価格1.35倍) |

| 企業情報 | https://visumo.asia/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 137,000株 |

| 売出株数 | 532,000株 |

| 公開株数(合計) | 669,000株 |

| オーバーアロットメント | 100,300株 |

| 上場時発行済み株数 | 1,637,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約12.3億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 |

| 委託見込 | 大和コネクト証券 SBIネオトレード証券 DMM.com証券 |

visumo(ビジュモ)の事業内容と上場に伴う評判を考察してみました

想定発行価格750円を基に吸収金額を算出すると約5.0億円となり、オーバーアロットメントを含めると約5.8億円規模の上場となります。同社はビジュアルマーケティングプラットフォームの開発及びサービス提供を行っています。

写真や動画等のデジタルアセットを一元管理し有効活用できる仕組みを提供し、専門知識を持たない人でもオウンドメディアのコンテンツ作成に携わることを可能とすることで、ビジュアルを活用したマーケティングを推進しています。

事業者は一方的な情報発信ではなく、一人一人に合わせたコンテンツを提供し、ユーザー・店舗スタッフ・アンバサダーなどによる多角的なデジタルコンテンツを拡充することで消費者への訴求・ニーズの把握を行っているそうです。

※有価証券届出書引用

同社提供のvisumoは「デジタルアセットを簡単に集め、集積し、活用するしくみ」としての単一プラットフォームになります。

代表的な機能に加え、visumoに集めたコンテンツをAIを用いてユーザーの閲覧行動に合わせてレコメンド表示させる機能もあり、ユーザーが気になるコンテンツが次々と現れることにより、偶発的な出会いをユーザーに提供することが可能となっています。

代表的な機能とは、Instagramに投稿されている写真や動画を事業者のオウンドメディアに転載する機能、スマートフォンから写真や動画をアップロードできる機能、動画データの管理と活用に特化した機能などになります。

※有価証券届出書引用

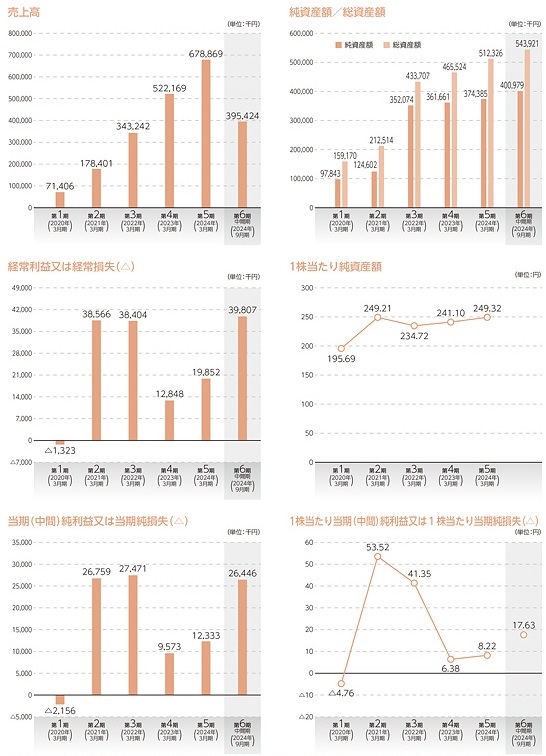

同社の売上高は、ストック売上とフロー売上、スポット売上に分かれています。

ストック売上は月額費用から発生する売上であり、オプションを含めた固定の月額費用であるストック売上とリクエスト数やCDN流量等に応じた従量課金であるストック売上に分かれています。

フロー売上は初期費用(アカウント開設、導入支援、オプション)から発生する売上、スポット売上は契約期間1~2ヶ月程度のサービスである支援業務の売上となっています。

同社のような企業は数多く存在するためストック売上がポイントになりそうです。ストック比率は今期82%以上で推移し利用者が伸びているそうです。

ただ上場を維持するだけでも負担は大きそうです。2024年3月期の純利益が約1,230万円しかありません!

※有価証券届出書引用

visumo(ビジュモ)の株主状況とロックアップについて調べました

会社設立は2019年4月01日、東京都渋谷区神宮前六丁目10番11号原宿ソフィアビル4階に本社を構えます。社長は井上純氏(1986年3月05日生まれ38歳)、株式保有率は0.26%(4,000株)です。※2024年11月23日調べ従業員数35人で臨時雇用者8人、平均年齢31.9歳、平均勤続年数1.9年、平均年間給与5,499,971円です。

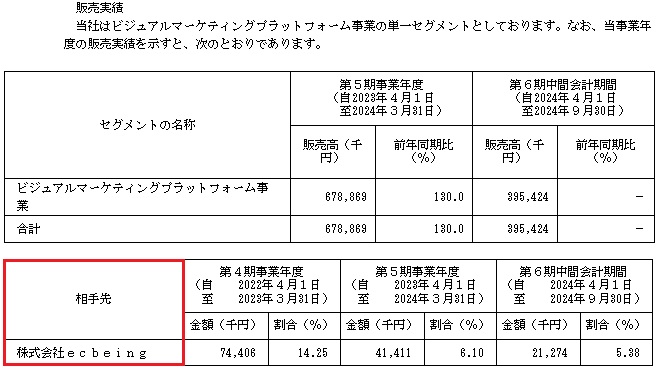

セグメントはビジュアルマーケティングプラットフォーム事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社ソフトクリエイトホールディングス | 1,000,000株 | 65.61% | ○ |

| 株式会社ecbeing | 475,000株 | 31.16% | × |

| 株式会社イー・エージェンシー | 25,000株 | 1.64% | × |

| 井上純 | 4,000株 | 0.26% | △ |

| 千林正太朗 | 3,250株 | 0.21% | △ |

| 見城壮彦 | 2,000株 | 0.13% | △ |

ソフトクリエイトホールディングスには180日間(2025年6月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

株式会社ecbeingと株式会社イー・エージェンシーは売出株で全株式を処分します。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはありません。

visumo(ビジュモ)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。

- 第一弾900円~1,300円

- 第二弾1,000円~1,200円

仮条件が750円~770円に決定し上場による吸収金額は最大で約5.9億円、時価総額は約12.6億円になります。

VC出資がなく独自性ある事業のため人気が見込めると観測されています。業績規模が小さいのは仕方ありませんが親会社が上場企業のため黒字を意識した経営がプラス評価に動いているようです。

SaaS形式のため先行投資が本来必要になりますが利益の範囲内で上手くやっていたのでは?と観測されているようです。もしそうであれば今後も業績を意識した経営になりそうです。

株価設定は競合に比べ割安となっていますが業績規模が小さいため上場後しばらくは注意が必要でしょう。

修正値1,000円~1,150円

最終予想1,100円

※注目度B、幹事引受価額708.40円

業績を確認すると2025年3月期の単独予想を確認することができました。売上8.21億円となり前期比21.09%増、経常利益0.58億円となり前期比205.26%増となります。

四半期利益は0.41億円となり前期比241.67%増を予想しています。

公開価格が770円決定の場合の指標はEPS26.75からPER28.79倍、BPS314.05からPBR2.45倍になります。配当や株主優待の設定は現時点でありません。

この調子で業績が拡大すれば面白そうですが競合の株価は冴えません。

ただ個人投資家に人気が見込める事業なので初値だけは高いと考えています。少し不安でしたが公開価格比で1.5倍程度の初値が見込まれています。

kimu

kimu 広告宣伝費の負担がまだ大きいようですね。来期業績が伸びないと上場維持費も大きな負担になりそうです!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 655,700株 | 98.01% |

| SBI証券 | 13,300株 | 1.99% |

ソフトクリエイトホールディングスとの親子上場になります。売上は伸びていますが利益が低く吸収額を考えると意外に妥当な気もします。

公開価格割れはないと思うので上場時に他のIPOが賑わっているのかが問題です。吸収額だけ考えると個人投資家でも買い上がる規模ですからね。

幹事構成を確認すると大和証券とSBI証券の2社だけです。それと大和コネクト証券の取扱い期待があります。SBIネオトレード証券はSBI証券への配分次第でしょう。

ということで大和コネクト証券からの申込みは忘れないようにしておきましょう!

証券口座を持っていない方は2,500円貰えるためチャンスです。IPOルールをまとめた記事があるため参考になればと思います。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

当サイトで一番大きな還元率のFunds(ファンズ)では口座開設だけで2,500円分のプレゼントが貰えます。

12月末までに口座開設するだけで現金1,500円とアマギフ1,000円分が貰えます。1円から投資できる企業なので入金しなくても投資可能です。詳しくは下記記事にまとめています。

公式サイトにはタイアップ表記しかないため下記記事のはじめだけでも確認してください。既存キャンペーン表記がタイアップページにありません。勝手に参加することになりお得です。

期間限定でFunds(ファンズ)と限定タイアップを実施させていただきます。しかも既存キャンペーンとの併用が可能なのでとても魅力的だと思います。過去のタイアップ比較で最強レベルだと思います!特典は …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ライスカレー(195A) | PER13.10倍 | PBR1.89倍 |

| トレンダーズ(6069) | PER11.33倍 | PBR1.73倍 |

| サイバー・バズ(7069) | PER9.46倍 | PBR14.07倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2024年6月17日~2032年6月16日 | 20,150株 | 312円 |

| 2025年6月02日~2032年6月16日 | 4,100株 | 423円 |

ストックオプション(新株予約権)は20,150株が上場時に行使期限を迎えます。

発行済株式総数1,500,000株に対する新株予約権の割合は1.62%に相当します。新株予約権による潜在株式数は24,250株です。

visumoのIPO評価と申し込みスタンス!まとめ

最近はあまり問題視されませんが親子上場は基本的に不人気です。また、収益性の問題があっても約5.8億円の吸収なので公募組は利益が狙えると思います。そのため全力で参加する予定です!

※ビジュモ公式サイト引用

複数のオウンドメディアの運用を素人ができるため人気が見込めそうです。ただある程度の知識が必要なので完全に素人では難しい気もします。

若ければ利用していくうちに把握できる程度なのかもしれません。この手のサービスは複数あるためどこが良いのかわかりにくい気がします。そのため上場という冠が欲しいのかもしれません。

前面にストック売上を出している企業なので安心感もあります。アクティブ社数や解約率なども目論見に出ています。今期に入り解約率が1%台になっていることは気がかりですが誤差の範囲かもしれません。

ECサイト構築支援サービス市場は今後拡大すると日本では考えられています。日本のEC化率は海外に比べてまだ低い水準だそうです。

kimu

kimu 競合は既に複数存在していますが現時点では競争力の維持向上に努めるそうです。上場で得た資金は「人材」に利用するそうなので期待しましょう。

AGクラウドファンディングで新キャンペーンが始まりました。キャンペーン参加期限が撤廃されたため参加しやすくなっています。口座開設費用などは無料です!

タイアップ特典が付き2,000円分の特典をプレゼントしています。Vプリカとアマギフを1,000円分ずつ貰うことができます。投資キャンペーンも既存顧客向けに行われるため重宝します。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。