トライト(9164)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。売出株100%のため不人気だと思います。

グローバルオファリングになり、国内販売の主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券が務めます。

売出株数40,000,000株、オーバーアロットメント6,000,000株です。上場規模は想定発行価格1,620円から計算すると約745.2億円と巨額です!

※トライト公式サイト引用

医療福祉分野に特化した人材紹介などを行う企業になります。

業績は拡大傾向にありますがIPOとしては人気があまりないと考えています。人材紹介や人材派遣業界は、参入障壁が低くいとされ競争が激しい状況にありますからね。

同社の場合は全国規模で人材紹介などを行っています。新味はありませんが利益はしっかり出ているようです。

医療福祉分野は慢性的な人材不足とも言われています。優秀な人材の獲得競争は益々激化していると言われているためどうでしょうか。

また、M&Aを繰り返し事業規模を拡大しているようです。では詳しくIPOとしての内容を確認してみたいと思います。

トライト(9164)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 7月24日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | 人材サービス及びデジタルソリューションサービスを中心とした事業を行うグループ会社の経営管理及びそれに付帯する業務 |

| ブックビルディング | 7月06日~7月11日 |

| 想定価格 | 1,620円 |

| 仮条件 | 1,100円~1,300円 |

| 売出価格 | 1,200円 |

| 初値結果 | 1,133円(騰落率-5.58%) |

| 企業情報 | https://tryt-group.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

| 項目 | 株数データ |

| 公募株数 | 0株 |

| 売出株数 | 40,000,000株 国内売出株式数21,600,000株→ 17,000,000株 海外売出株式数18,400,000株→ 23,000,000株 |

| 公開株数(合計) | 40,000,000株 |

| オーバーアロットメント | 6,000,000株 |

| 上場時発行済み株数 | 100,000,000株 |

| 想定ベースの時価総額 | 約1,620.0億円 |

| 幹事団 | SMBC日興証券(共同主幹事) BofA証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) UBS証券(共同主幹事) SBI証券 マネックス証券 楽天証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 |

トライト(9164)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,620円を基に吸収金額を算出すると約648億円となり、オーバーアロットメントを含めると約745.2億円規模の上場となります。日本国内分はOAを含め約447.1億円になります。売出株になり吸収できるのか?と不安もあります。

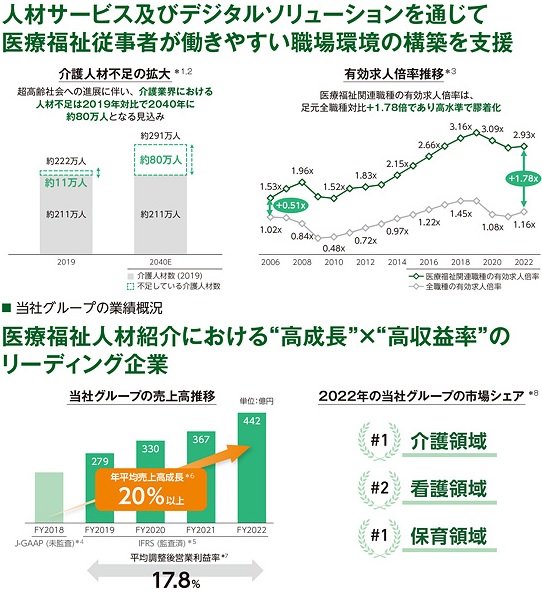

同社グループは持続的に強い求人需要が見込まれる介護・看護・保育領域を中心とした医療福祉分野の人材事業を積極的に拡大しています。

効率的な登録求職者の獲得やその蓄積されたデータベース、採用意欲の高い法人顧客の獲得、事業を経て蓄積された業界知見、卓越した営業戦略と組織、モチベーションの高い若手人材等を強みとして急成長を遂げているそうです。

※有価証券届出書引用

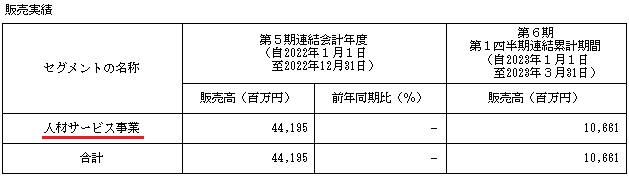

2018年12月期~2022年12月期までの4年間における連結売上収益の年平均成長率は20%以上となります。

新型コロナウイルス感染症の感染者数が最も多かった2022年12月期でも、連結売上収益の成長率は前年度比20%以上となったそうです。

2022年12月期の連結営業利益率(IFRSベース)は13.5%だそうです。

ダイレクト・リクルーティング型採用支援サービス、介護施設へのICT人材派遣やICT商材の販売等をはじめとした新サービスの導入も行っています。

※有価証券届出書引用

創業以来人材事業で培った経験やノウハウ等を活かし、非医療福祉分野でも「建設人材紹介」「建設人材派遣サービス」を提供しています。

2022年4月01日~2022年10月31日までの期間でCA型人材紹介サービスを利用して転職した方の採用後6ヶ月時点での定着率は約81%になるそうです。

同社グループは、持株会社のトライトと子会社4社(株式会社トライトキャリア、株式会社トライトエンジニアリング、株式会社HAB&Co.及び株式会社bright vie)の計5社で構成されています。

※有価証券届出書引用

人材紹介サービスは、2022年12月末現在の登録求職者数は約170万人、契約施設(介護施設、医療施設、保育施設等)は約7万件となっています。

同社グループは登録求職者及び契約施設の獲得と地域密着型のサービスを目的として、日本全国に営業拠点があり、2023年5月末時点で28都道府県に営業拠点を有しています。

トライト(9164)の株主状況とロックアップについて調べました

会社設立は2019年2月05日(実質上2016年1月04日)、大阪府大阪市北区曽根崎二丁目12番7号に本社を構えます。社長は笹井英孝氏(1967年10月17日生まれ)、株式保有率は0%です。従業員数234人で臨時雇用者23人、平均年齢34.2歳、平均勤続年数3.1年、平均年間給与6,183,916円です。連結従業員数は7,016人です。

セグメントは人材サービス事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| LIFE SCIENCE & DIGITAL HEALTH CO. LIMITED | 100,000,000株 | 97.13% | ○ |

| コタエル信託株式会社 | 2,951,514株 | 2.87% | △ |

「LIFE SCIENCE & DIGITAL HEALTH CO. LIMITED」には180日間(2024年1月19日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

トライト(9164)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が1,100円~1,300円に決定しました。想定発行価格が1,620円だったことを考えると大幅なディスカウントになります。

上場規模は最大で約598.0億円、時価総額は約1,300.0億円になります。吸収金額が147.2億円くらい減ったことになります。

ただそれでも人気がないと観測されています。

類似企業比較だと依然として割高な株価水準にあり急いで投資するような案件ではないようです。ターゲットになるのはエス・エム・エス(2175)になるようですがこちらは東証プライム市場に上場し、少ないながら配当も出ます。

同社は財務基盤が悪く無配が続くと見られています。

期待できるのは業績水準が大きく、見た目の利益がしっかり出ていることだと思います。

修正値1,200円~1,350円

再修正1,100円~1,200円

最終予想1,134円

※注目度A、最終予想の1,134円はシンジケートカバー

業績を確認すると2023年12月期の連結予想を確認することができました。営業収益526.76億円となり前期比19.19%増、税引き前利益65.89億円となり前期比18.53%増となります。

四半期利益は43.09億円となり前期比19.00%増を予想しています。

公開価格が1,300円決定の場合の指標はEPS43.09からPER30.17倍、BPS253.35からPBR5.13倍になります。配当や株主優待の設定は現時点でありません。

医療福祉分野を主力とした人材サービスのため今後も収益期待ができそうです。しかし財務面の改善ができるのは数年後になるのでは?と感じます。

どうやら海外では債務超過が上場廃止基準ではないためファンドの考え方の違いもあるようです。のれんは総資産の約7割で有利子負債比率は6割程度になるようです。

無理してIPO抽選に参加することはないと思うため私は消極的に参加したいと思います!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同) | 7,918,600株 | 46.58% |

| BofA証券(共同) | 673,200株 | 3.96% |

| 三菱UFJモルガン・スタンレー証券(共同) | 7,371,200株 | 43.36% |

| UBS証券(共同) | 588,200株 | 3.46% |

| SBI証券 | 149,600株 | 0.88% |

| マネックス証券 | 149,600株 | 0.88% |

| 楽天証券 | 149,600株 | 0.88% |

とりあえず様子見のIPOで良いと思います。上場規模が大型で売出株案件のためどうでしょうか。

上場承認時は日本国内販売株数が多いようですね。

この手のIPOはまだ早い気がしますが地合いが良いためこのタイミングを逃すまいとしているのかもしれません。仮条件まで何も考えずに待ちましょう。

IPOに当選したいのであればSMBC日興証券からだと当選確率が高いと思います。

IPOルールは下記記事にまとめています。銘柄毎に資金拘束されるためブックビルディングが重なると当選しやすいと思います!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

マリタイムバンクで新しいファンドが登場しました。船舶に投資できるクラウドファンディングです。

会員登録でAmazonギフト券が1,000円分貰えます!

船舶は抵当権の設定ができ万が一の際は保険が適用されるそうです。詳しい内容は下記記事を参考にしていただけたらと思います。投資した船の現在地もわかるそうです。

マリタイムバンク(Maritime Bank)の会員登録でAmazonギフト券(アマギフ)が1,000円分貰えるキャンペーンが始まりました。 独自性あるクラウドファンディングを行っている企業になり、投資対象は日本初となる …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| エス・エム・エス(2175) | PER33.12倍 | PBR6.29倍 |

| クイック(4318) | PER12.83倍 | PBR3.13倍 |

| コプロ・ホールディングス(7059) | PER16.27倍 | PBR2.70倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2022年3月31日~2029年3月31日 | 2,951,514株 | 400円 |

ストックオプション(新株予約権)は2,951,514株が上場時に行使期限を迎えます。

発行済株式総数100,000,000株に対する新株予約権の割合は2.95%に相当します。新株予約権による潜在株式数は2,951,514株です。

トライト(9164)IPOの評価と申し込みスタンス!まとめ

トライトのIPOは個人投資家には人気がないと思います。それに他にもイグジットと思えるIPOが出てきています。損失を出したくない方は同社のような銘柄は避けたほうがよいと思います。

※トライト公式サイト引用

医療福祉業界では社会保障費の増大や深刻な労働力不足のほか、精神的又は肉体的負担などの問題もあります。

また、建設業界では急速に高齢化が進んでいると言われています。

同社の場合は、豊富な登録求職者データベース及び法人顧客との強固な関係性があるため強い競争力を有しているそうです。

2022年の介護・看護・保育領域の有料人材紹介サービス分野でトップクラスのシェアを実現しています。介護分野で1位となる約28%、看護分野で2位となる約18%、保育分野で1位となる約33%になります。

機関投資家に人気があることを祈りたいですね。

主に上場企業に貸付を行うFunds(ファンズ)でAmazonギフト券が最大5,000円分貰えるキャンペーンが行われています。

手堅い投資を行いたい方には魅力がある内容だと思います。投資を行うと自動でランクアップする仕組みなので簡単です。詳しくは下記記事でまとめています!

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。