日本ナレッジ(5252)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。IT系企業で公開株数が少ないためかなり人気だと思います。

主幹事はSBI証券が務め公開株数375,000株、オーバーアロットメント56,200株です。上場規模は想定発行価格1,310円から計算すると約5.6億円になります。

上場1日目は初値つかずとなる可能性もありそうです!

※日本ナレッジ公式サイト引用

同日上場にハルメクホールディングス(7119)があるのは残念だと思いますが、日本ナレッジは個人投資家中心の売買となりそうなので向かう資金が異なると考えています。

時期的にIPOが集中する懸念もありますが人気化すると考えています。

元々受託開発からスタートしている企業のため開発エンジニアが多数在籍し、その開発エンジニアのノウハウをソフトウエアの検証にも利用できることで競合と差別化ができているそうです。

また、自社開発製品を販売しているため高い利益率が見込めるそうです。

これまでは大手SIerの二次請けとしてテスト支援での参画が主となっていましたが、今後は事業会社との直接契約の比率を上げていくそうです。そすることで単価が高くなりより収益を狙えるそうです!

日本ナレッジ(5252)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 3月23日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | ソフトウェアのテスト・品質検証サービス、またシステム受託開発や業務系のパッケージソフトウェアの開発・販売 |

| ブックビルディング | 3月07日~3月13日 |

| 想定価格 | 1,310円 |

| 仮条件 | 1,350円~1,500円 |

| 公開価格 | 1,500円 |

| 初値結果 | 3,750円(公開価格2.5倍) |

| 企業情報 | https://www.know-net.co.jp/ |

| 監査人 | PwC京都監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 190,000株 |

| 売出株数 | 185,000株 |

| 公開株数(合計) | 375,000株 |

| オーバーアロットメント | 56,200株 |

| 上場時発行済み株数 | 1,376,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約18.0億円 |

| 幹事団 | SBI証券(主幹事) 野村證券 岩井コスモ証券 極東証券 東洋証券 水戸証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

日本ナレッジ(5252)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,310円を基に吸収金額を算出すると約4.9億円となり、オーバーアロットメントを含めると約5.6億円規模の上場となります。同社は業務系アプリケーションソフト開発を目的として設立されています。鋼材業向けのパッケージソフトを柱に素材関係業種のシステム開発を行い、その後は映像処理技術を使ったシステム開発も行なっています。

2001年からシステム開発の中のテスト工程を専門に請け負う事業をスタートし現在に至ります。

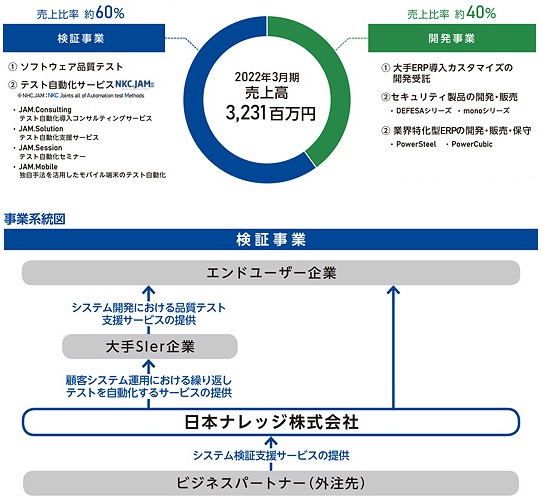

事業は主にソフトウエアシステムの検証サービスを提供する「検証事業」、システム受託開発や業務系パッケージソフトウエアの開発・販売等を行う「開発事業」を行います。

ソフトウエアは複雑化しており、仕様書通りに機能するかの確認のみならず、連携するシステム全体における結合テストやテストの自動化、セキュリティテスト等、テスト工程に求められる専門性が高度になっているそうです。

同社によればメーカーやソフトウエア開発会社からのテスト工程のアウトソーシングが加速しているそうです。高品質なソフトウエア開発を総合的に支援できなければ生き残っていけないようですね。

※有価証券届出書引用

検証事業では、ソフトウエアの不具合により顕在化するリスクを回避・軽減するため、ソフトウエアの開発工程のなかのテスト工程において、品質計画の立案、テストの分析設計、テストの実行といった一連のプロセスやコンサルティングを行っています。

ソフトウエアの不具合を発見して報告を行い、その不具合の修正をソフトウエア開発に促すことで品質向上に寄与しているそうです。

対象ソフトウエアは、スマートフォンやカーナビゲーションのハードウエアに組込まれて動作する「組込みソフトウエア」、

法人向けの販売管理や会計等の業務系システムやパッケージソフトウエア製品などの「エンタープライズ系」、WEB上で動作するシステム全般をあらわす「WEBシステム」となっています。

※有価証券届出書引用

開発事業では、大手ベンダー製のパッケージソフトウエア導入に伴うカスタイマイズの受託開発や、セキュリティ製品の開発・販売、パッケージソフトウエアの開発・販売・保守を中心に行っています。

具体的にはERPパッケージソフトウエア導入に伴うカスタイマイズの受託開発、業種テンプレートの開発・販売、セキュリティ製品の開発・販売を行っています。

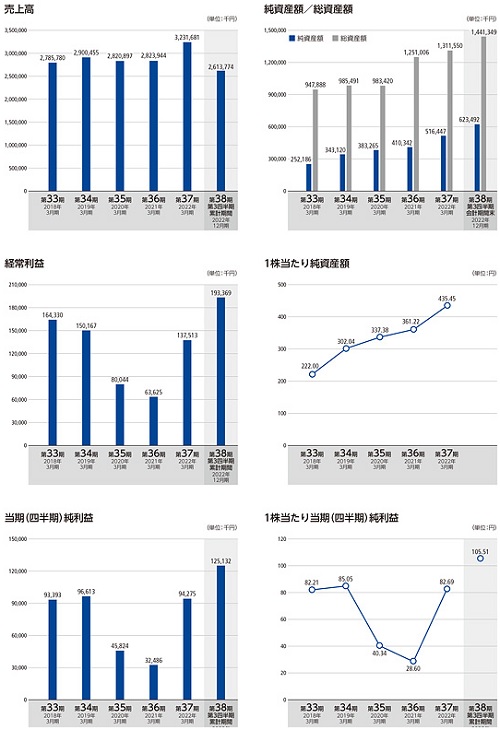

売上は検証事業60%で開発事業40%になります。2022年3月期売上が32.31億円となっていることから中堅事業者と言えそうです。

※有価証券届出書引用

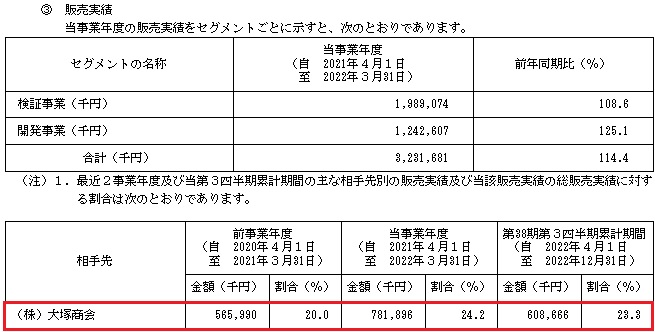

検証事業の主要顧客は、大手SIer(エスアイヤー)の情報システム部門やパッケージソフトベンダーなどの事業会社系となります。

開発事業では販売会社や一般企業へ製品を販売しています。SIerへはシステム開発製品の販売となっています。

日本ナレッジ(5252)の株主状況とロックアップについて調べました

会社設立は1985年10月22日、東京都台東区寿三丁目19番5号に本社を構えます。社長は藤井洋一氏(1957年10月15日生まれ)、株式保有率は10.11%(120,000株)です。従業員数331人で臨時雇用者0人、平均年齢38.4歳、平均勤続年数5.3年、平均年間給与4,172,000円です。連結従業員数は331人で臨時雇用者は2人です。

連結のセグメント別従業員数は検証事業181人(臨時2人)、開発事業102人、全社共通48人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| ウィステリアトラスト株式会社 | 652,000株 | 54.97% | ○ |

| 株式会社大塚商会 | 224,000株 | 18.89% | ○ |

| 藤井 洋一 | 120,000株 | 10.11% | ○ |

| 日本ナレッジ従業員持株会 | 80,000株 | 6.75% | ○ |

| みずほ成長支援第4号投資事業有限責任組合 | 50,000株 | 4.22% | ○ |

| 長谷川 貴志 | 20,000株 | 1.69% | ○ |

| 大熊 浩 | 15,000株 | 1.26% | ○ |

上位株主には180日間(2023年9月18日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

ベンチャーキャピタルのみずほ成長支援第4号投資事業有限責任組合はロックアップ対象外となっています。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは26,200株を上限として日本ナレッジ従業員持株会が引受ける予定となっています。

【追記】

みずほ成長支援第4号投資事業有限責任組合の50,000株は第三者割当により取得した株式になり継続所有確約に当てはまります。そのため初値時に売却は行われないと考えられます。よって公開株式以外の株式の流通は少ないと推測されます。※2023年3月07日

日本ナレッジ(5252)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が上振れし1,350円~1,500円に決定しています。上限の1,500円で公開価格が決定した場合の吸収金額は約6.5億円、時価総額20.6億円になります。

業務ソフト系テストを行う企業の株価は高く評価される傾向にあり、日本ナレッジも高く評価されると言われています。予想ではPER30倍~60倍程度が許容されるようです。

同社は受託開発も手掛けることで株価を何処まで伸ばせるのか見ものです。2022年3月期の売上は検証事業61.1%、開発事業38.9%となっています。

しかし業績予想を確認すると営業利益は伸びていますが利益率の鈍化が伺えます。

修正値4,500円~5,200円

再修正3,500円~4,500円

直前予想4,000円

※注目度B、再修正は公開価格決定後の価格

業績を確認すると2023年3月期の単独予想を確認することができました。売上34.57億円となり前期比6.99%増、経常利益1.68億円となり前期比22.63%増となります。

四半期利益は1.10億円となり前期比17.02%増の予想が出ています。

公開価格が1,500円決定の場合の指標はEPS92.82からPER16.16倍、BPS607.89からPBR2.47倍になります。配当金が15円予定されているため配当利回りが1.00%になります。

IPOチャレンジポイントのボーダーラインはかなり高いと思います。しかし、値が飛ばない可能性もあると思います。時価総額も最大で約20.6億円しかありません。

機関投資家がセカンダリーに参加すれば爆上げだと思います。ただ規模が小さいため難しいとの観測があります。

kimu

kimu 本当に公開価格比で3倍を超えられるのか?と考えています。

しかしながら上場2日目はIPOがなく日本ナレッジに資金が集中する可能性は十分あります。日程が良いため上場2日目も買い気配となる可能性は高いでしょう。あとは何処まで株価が引っ張られるかだと思います。

公募組はきりのよい5,000円希望だと思いますが、上場2日目は成売りも多くなるため落としどころが難しそうです。初値5,000円だとPER53.87倍になります。

ちなみにSHIFTは株価22,840円でPER61.95倍になりますが企業規模が違い過ぎます。普通に考えると初値3,500円あたりだと思います。4,500円まで届くのだろうか?と疑問ですね。

同日上場のアイビス(9343)も初値持越しとなる可能性があるためIPOチャレンジポイントを使われる方は悩みそうです。使わない方は淡々と申込むだけですね!!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 337,700株 | 90.05% |

| 野村證券 | 22,500株 | 6.00% |

| 岩井コスモ証券 | 3,700株 | 0.99% |

| 極東証券 | 3,700株 | 0.99% |

| 東洋証券 | 3,700株 | 0.99% |

| 水戸証券 | 3,700株 | 0.99% |

利益が大きく狙えそうなIPOが登場しました。しかもSBI証券が主幹事のためIPOチャレンジポイント枠当選を狙えそうです。

コロナ禍となった期間では業績を落としているようですが現在は回復しています。コロナ禍でも売上はそれほど変化がないように思います。

今期で38期目となるためスピード上場と考えた場合にデメリットがあります。

基本的にIT系の企業のため資金流入が期待できそうです。上場規模も小さく投資妙味がありそうです!VC出資も少ないため資金が集中すれば面白い展開も期待できそうです。

ただ主幹事のSBI証券で落選すると株数的に厳しそうですね。また今回も委託販売経由でSBIネオトレード証券から抽選に参加できるはずです。

口座開設後に資金不要でIPO抽選に参加できるため面倒でも申込んでおきましょう!当選すれば大きな利益となるはずです。IPOルールについては下記記事で詳しくまとめています。20万円くらいは利益が期待できそうですね。

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

日本ナレッジのIPOチャレンジポイントのボーダーラインを予想してみました

IPOチャレンジポイントのボーダーラインを予想してみました。過去のデータを確認してみると日本ナレッジのボーダーラインは高いと思います。事業的に新味はなさそうですが個人投資家が好きそうなキーワードを含んでいる企業です。

IPOチャレンジポイントによる当選は100株だと考えています。

プライム・ストラテジー(5250)では200株の複数株当選でしたが、今回は公開株数が少ないため100株配分だと思います。200株配分も捨てきれませんがよく考えてポイントを利用しておきましょう。

大手初値予想次第だと思いますが、IPOチャレンジポイントのインフレが起きているため使いたい方が多いはずです。20万円~30万円程度の利益期待の銘柄だと思います。

仮条件が上振れすると面白そうですね。ボーダーラインは仮条件上振れで600P超えでしょうか?

市場に勢いが感じられないため1万円からETF投資ができるTHEO+docomoへ投資を行ってみませんか?

dポイントも期間限定で貰えるためドコモユーザーには特に人気だと思います。私はドコモユーザーではありませんが利用しています。長く運用しているため利益が出ています!!

THEO(テオ)+docomoが凄い勢いで伸びています。ドコモユーザー限定のサービスになり大手通信事業者が投資環境を提供しているため手軽に始めることができます。そして最大の魅力はdポイントが貰える事とおつり投資ができるこ …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ポールトゥウィンホールディングス(3657) | PER33.99倍 | PBR1.96倍 |

| デジタルハーツホールディングス(3676) | PER16.38倍 | PBR3.94倍 |

| SHIFT(3697) | PER61.95倍 | PBR15.73倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしとなり上場時点でありません。

上場後の売り圧力にならず好感できます。VC保有率も低いためセカンダリーにも期待ができるかもしれません!

需給不安はないため公募組は全力で当選を狙って良いと考えています。

日本ナレッジ(5252)IPOの評価と申し込みスタンス!まとめ

日本ナレッジのIPOは爆上げ銘柄だと思います。公開価格割れはなさそうなのでIPOチャレンジポイントを使うのかどうか考えておけばよさそうです。ボーダーラインは600ポイント以上でしょうか。

※日本ナレッジ公式サイト引用

コロナ禍以前であれば初値3倍~4倍の期待があるIPOだと思います。

ただ地合いが良いとは言えない環境が続きIPOのセカンダリーも飛ばなくなっています。しかも初値後に資金が続かず下げる銘柄も多いため初値買いリスクが高まっているように思います。

その反面、割安銘柄には資金が向かうため過去とは状況が異なるようです。

今期業績は期待できそうですが、SBI証券主幹事の銘柄は公開価格が割高となる場合が多いため詳しく調べる必要があります。今後この記事に追記する形で分析したいと思います。

大塚商会への売上げが多いことが評価されればと思いますが、どうでしょうね。需要ある事業なので期待したいと思います!

マリタイムバンクに会員登録を行うとAmazonギフト券が1,000円分貰えます。

新しい投資先をお考えの方は船舶に投資を行ってみませんか?抵当権が取れるため万が一のことが起きても回収見込があるそうです。私も投資予定です!

マリタイムバンク(Maritime Bank)の会員登録でAmazonギフト券(アマギフ)が1,000円分貰えるキャンペーンが始まりました。 独自性あるクラウドファンディングを行っている企業になり、投資対象は日本初となる …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。