フルハシEPO(9221)のIPOがスタンダード市場に新規上場承認されたのでご紹介したいと思います。名古屋証券取引所にも同日上場予定となっています。

主幹事は大和証券が務め公開株数530,000株、オーバーアロットメント79,500株です。上場規模は想定発行価格1,100円から計算すると約6.7億円になります。

上場規模が小さく業績がしっかりしていることで買われると思います。

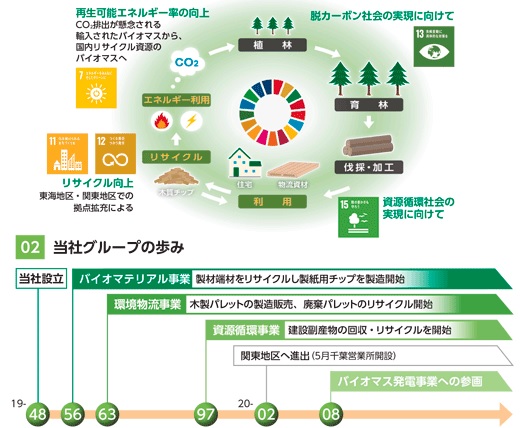

※フルハシEPO公式サイト引用

事業はやや地味だと思いますが、SDGs関連のIPOなのでイメージがよいです。前期売上約79.6億円で四半期利益が4.1億円と好調のようです。

吸収金額の低さから考えても需要はあると思います。

持続的に調達可能な木質資源を回収、そして加工生産した木質リサイクルチップを紙やパルプ原料、ボード等の建材原料、及び木質バイオマス発電等への石油代替燃料として供給しています。

また、カーボンニュートラルの実現に貢献するため、建設現場から生じる木質系以外の建設副産物の再資源化など環境ソリューションにも取り組む企業です!

昨年はGreen Earth Institute(9212)でさえ買われたので同社は人気が見込めると思います。

フルハシEPO(9221)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 4月21日 |

| 市場 | スタンダード市場 ※名古屋証券取引所へも同時上場 |

| 業種 | サービス業 |

| 事業内容 | 木質系廃材のリサイクル処理、木質リサイクルチップの販売、建設副産物の処理受託、各種物流機器の製造販売 |

| ブックビルディング | 4月06日~4月12日 |

| 想定価格 | 1,100円 |

| 仮条件 | 1,100円~1,140円 |

| 公開価格 | 1,140円 |

| 初値結果 | 1,733円(公開価格1.52倍) |

| 企業情報 | https://www.fuluhashi.co.jp/ |

| 監査人 | 有限責任あずさ監査法人 |

| 手取金の使途 | 新規の設備投資資金に充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 400,000株 |

| 売出株数 | 130,000株 |

| 公開株数(合計) | 530,000株 |

| オーバーアロットメント | 79,500株 |

| 上場時発行済み株数 | 4,880,000株(公募分を含む) |

| 想定ベースの時価総額 | 約53.7億円 |

| 幹事団 | 大和証券(主幹事) 野村證券 岡三証券 三菱UFJモルガン・スタンレー証券 SBI証券 楽天証券 松井証券 |

| 委託見込 | CONNECT(コネクト) 岡三オンライン auカブコム証券 |

フルハシEPO(9221)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,100円を基に吸収金額を算出すると約5.8億円となり、オーバーアロットメントを含めると約6.7億円規模の上場となります。同社グループはフルハシEPOと連結子会社6社、持分法適用関連会社2社の合計9社で構成されています。

木質系廃材のリサイクル処理を行い、その過程で発生する木質チップを燃料又は原料製品として販売しています。

その他、建設現場から生じる建設副産物の再資源化、回収からリサイクルまで考慮した物流機器の製造・販売、中古物流機器の買取販売等、各種環境ソリューションを展開しています。

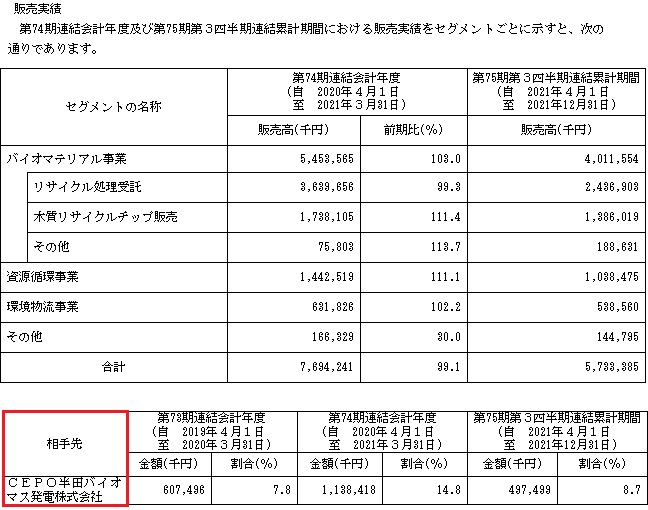

事業は「バイオマテリアル事業」「資源循環事業」「環境物流事業」「その他」に分かれます。

※有価証券届出書引用

バイオマテリアル事業は、木質系廃材のリサイクル処理受託及び木質リサイクルチップの販売を展開しています。売上から察するに主力事業になります。

木質系廃材の処理受託において顧客となる排出事業者等より処理料を受領し、リサイクル処理過程において製造する木質リサイクルチップ販売による収入の双方で収益を獲得する事業モデルになります。

資源循環事業は、住宅建設現場等から排出される廃棄物のリサイクル処理を受託しています。

※有価証券届出書引用

環境物流事業は、木製パレット等の物流機器の製造・仕入・販売を展開しています。その他では、必要となる各種サービスのグループ内製化を目的として子会社等で事業を展開しています。

同社は愛知県を中心とする東海地区を基盤とした事業を展開している企業です。

バイオマテリアル事業と資源循環事業は、解体現場や建設現場から発生する建設廃棄物を主たる取扱い対象としています。

そのため、需要は主に都市部及びその近郊において発生するため事業拠点は東海地区に加えて、関東地区に注力しているそうです。

※有価証券届出書引用

バイオマテリアル事業では、木質リサイクルチップ製品の安定供給先確保を目的として、国内における複数の木質バイオマス発電事業への参画を実施しているそうです。

投資市場でも環境を意識した企業への投資が人気化しています。

同社も国際社会の目標達成に貢献するべく資源リサイクル事業に取り組んでいるそうです。海外子会社を調べるとタイとベトナムに1社ずつありました。

フルハシEPO(9221)の株主状況とロックアップについて調べました

会社設立は1948年2月05日、愛知県名古屋市中区金山一丁目14番18号に本社を構えます。社長は山口直彦氏(1954年10月13日生まれ)、株式保有率は26.95%(1,203,112株)です。従業員数253人で臨時雇用者0人、平均年齢40.0歳、平均勤続年数8.07年、平均年間給与4,603,000円です。連結従業員数は433人で臨時雇用者は83人です。

連結のセグメント別従業員数はバイオマテリアル事業172人(臨時5人)、資源循環事業69人(臨時26人)、環境物流事業77人(臨時1人)、その他36人(臨時46人)、全社共通79人(臨時5人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 山口 直彦 | 1,203,112株 | 26.95% | ○ |

| 有限会社ヤマグチ | 940,000株 | 21.05% | ○ |

| 山口 昭彦 | 661,856株 | 14.82% | ○ |

| フルハシEPO従業員持株会 | 308,238株 | 6.90% | ○ |

| 高取 陽子 | 203,152株 | 4.55% | ○ |

| 山口 郁子 | 171,000株 | 3.83% | ○ |

| 山口 まどか | 120,000株 | 2.69% | ○ |

上位株主には180日間(2022年10月17日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは従業員持株会が53,000株を上限として引受ける予定となっています。

フルハシEPO(9221)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,100円~1,140円に設定され想定発行価格が下限となっています。上限は40円高に設定されていますがPERが低いため問題なさそうです。吸収金額は最大で約6.9億円、時価総額約55.6億円を見込みます。

産業廃棄物処理や再資源化関連のIPOはたまに人気になることがあります。同社の場合はバイオマス需要拡大による環境関連として買われる可能性があります。

ただ設立から70年を超える企業のため老舗感があり、競合も多く存在するためこの辺りがデメリットになりそうです。総合的に考えるとあまり人気化しないと考えられています。

上場による吸収金額が6.9億円しかないことで需給面の心配はなさそうです。また直近の業績は木質チップの需要が好調のため増収増益傾向にあります。

修正値1,250円~1,500円

※注目度B

業績を確認すると2022年3月期の連結予想を確認することができました。売上73.77億円となり前期比4.12%減、経常利益7.98億円となり前期比28.09%増となります。

売上減となっていますが改正会計基準適用に伴う売上高の一部変更により、実質的には1.6%程度増収になる予定だそうです。

四半期利益は5.65億円となり前期比37.47%増を予定しています。

公開価格が1,140円決定の場合の指標はEPS126.61からPER9.00倍、BPS472.78からPBR2.41倍になります。配当金が40円出るため配当利回りが3.51%になります。株主優待の設定はありません。

配当利回りが高いため公開価格割れになることはないと思います。3月決算となり配当金は殆ど関係ないと思いますが多少は意識されると思います。

産業廃棄物処理や再資源化関連の銘柄はPERにばらつきがあるため同社が割安なのかは判断が難しい状況です。大手によれば成長性が低いためではないか?との指摘があるようです。

個人的には吸収金額が低いため1万円~3万円程度の利益が狙える可能性があると考えています。ブックビルディングには申込める証券会社から参加する予定です。

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 477,000株 | 90.00% |

| 野村證券 | 15,900株 | 3.00% |

| 岡三証券 | 10,600株 | 2.00% |

| 三菱UFJモルガン・スタンレー証券 | 10,600株 | 2.00% |

| SBI証券 | 5,300株 | 1.00% |

| 楽天証券 | 5,300株 | 1.00% |

| 松井証券 | 5,300株 | 1.00% |

SDGs関連銘柄で吸収金額が低いため人気が見込めそうです。業績も好調に推移しています。

主幹事の大和証券からの申し込みを中心として徹底して申込を行う予定です。大和証券からの委託販売が行われるCONNECT(コネクト)からも申込み予定です。

その他、岡三オンラインでも委託経由の抽選が行われるはずです!

まだ口座開設していない投資家も多いため当選期待はあると思います。IPOルールは下記記事でまとめています。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

この他、SDGsへの投資と言うことでTHEOグリーン(テオグリーン)への投資を考えてみては如何でしょうか?

THEO+docomoに口座開設を行いTHEOグリーンモードを設定するだけです。既に投資を行っている方も簡単に設定可能です。私もTHEOグリーンモードで投資をはじめました!

THEOグリーン(テオグリーン)について評判と評価目線で内容をまとめてみました。ESG投資に興味がある方は必見となっています。英語表記だと「THEO GREEN」になります。これまでTHEO(テオ)やTHEO+docomo …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| エンビプロ・ホールディングス(5698) | PER13.94倍 | PBR2.31倍 |

| リファインバースグループ(7375) | PER28.82倍 | PBR11.76倍 |

| ダイセキ(9793) | PER25.09倍 | PBR2.91倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は上場承認時点でありません。

フルハシEPO(9221)IPOの評価と申し込みスタンス!まとめ

フルハシEPO(9221)IPOは資源の循環利用の促進を行う企業です。事業としては地味ですが需要はあると考えています。日本のエネルギー政策とも関係ある企業のため、温室効果ガス削減や二酸化炭素削減目標などにも関係してきます。

※フルハシEPO公式サイト引用

同社の場合は植林により持続的に調達可能な資源というところが一つのポイントになります。

石油などの燃料利用で大気中に二酸化炭素として放出されても、森林の成長過程で二酸化炭素を再度吸収されるカーボンニュートラルを行える資源として注目されています。

事業を行うには廃棄物処理法等の重要な各種許認可等を取得しなければなりません。管理体制強化及び法令順守徹底に努めているため取消や停止などはないそうです。

競合は複数社あるようですが、中小企業が多く同社には優位性があるようです。

高度な廃棄物処理と再資源化の設備投資実施、廃棄物循環処理サービスの構築の推進により競合事業者との差別化を図っているそうです。

現時点で利益がしっかりでているため期待したいと思います。新型コロナウイルス感染症拡大の影響を受けても利益は伸びているようです。IPOで一番魅力なのは上場規模の小ささでしょう。

ベンチャーキャピタル出資もないため上場後の売り圧力も殆どないと思います!!

COZUCHIさんとのタイアップが延長されました。口座開設だけでAmazonギフト券を2,000円分プレゼントしています!

不動産投資型のクラウドファンディングなので比較的安心した投資が可能だと思います。詳しい内容は下記記事で確認をお願いします。公式サイトにタイアップ表示はありません。

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。