エクサウィザーズ(4259)のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。巨額な上場規模かつ赤字企業なので個人投資家には人気がなさそうです。

主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券が共同で務め、海外販売も行われます。

公開株数29,607,200株、オーバーアロットメント2,800,000株です。上場規模は想定発行価格1,050円から計算すると約340.3億円になります。普通にこれ大丈夫なの?と思っています。

※エクサウィザーズ公式サイト引用

大企業との提携や協働が多いとされているため実力ある企業だと思いますが不安です。

顧客のDXやAI導入を推進し、そこで得られた技術や知見をもとに自社でAIを用いたサービスを開発している企業です。

大手だからできることだと思いますが、顧客企業との契約期間が長期化することが多いようです。

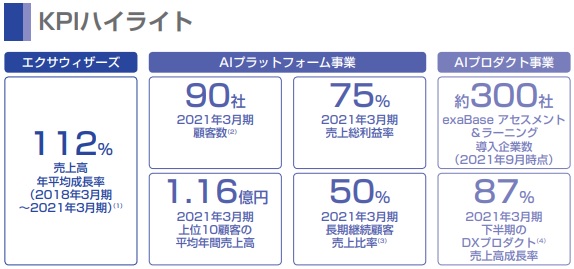

上場時点で同社グループでは4四半期以上の継続契約企業顧客からの売上が2021年3月期で50%水準となっています。今後もこの比率の上昇に努めるそうです。

大手の提携って凄いですよね。実績が出ているからこそなのかもしれませんが、AIプラットフォーム導入は儲かるのか?と感じます。

同社サービスの「exaBase コミュニティ」は合計で300社以上あり、国内の時価総額上位10社のうち80%となっています。IPOで利益が見込めるのか難題です。

エクサウィザーズ(4259)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月23日 |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | AIを利活用したサービス開発による産業革新と社会課題の解決 |

| ブックビルディング | 12月08日~12月14日 |

| 想定価格 | 1,050円 |

| 仮条件 | 1,050円~1,150円 |

| 公開価格 | 1,150円 |

| 初値結果 | 1,030円(騰落率-10.43%) |

| 企業情報 | https://exawizards.com/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 4,000,000株 |

| 売出株数 | 25,607,200株 |

| 公開株数(合計) | 29,607,200株 |

| オーバーアロットメント | 2,800,000株 |

| 上場時発行済み株数 | 79,308,000株(公募分を含む) |

| 想定ベースの時価総額 | 約832.7億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) 大和証券 みずほ証券 SBI証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

エクサウィザーズ(4259)の事業内容と上場に伴う評判を考察してみました

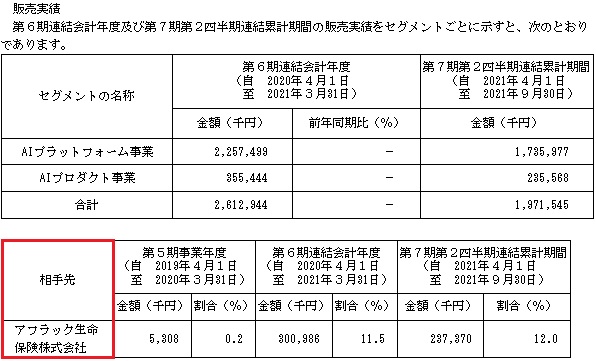

想定発行価格1,050円を基に吸収金額を算出すると約310.9億円となり、オーバーアロットメントを含めると約340.3億円規模の上場となります。巨額な吸収なので懸念されます。同社グループは、エクサウィザーズと事業開発や研究拠点機能を担う子会社5社で構成されています。

独自開発のAIアルゴリズムと、様々な業界や業務に関する知見を組み合わせたAIサービスを顧客及び事業提携先に開発・提供しています。

具体的には、個別企業を顧客としそのデジタル・AI化を推進し産業・社会革新を図るAIプラットフォーム事業と、広範な顧客向けに、業務プロセスに簡易に導入・活用可能なAIソフトウエアを提供するAIプロダクト事業を行っています。

独自開発のAIアルゴリズムと様々な業界や業務に関する知見やデータを「exaBase」に蓄積することで、サービスの効率化及び高付加価値化を実現しているそうです。

※有価証券届出書引用

同社のようなAI系の企業は目論見を見るだけで嫌気がさすほど難しいですよね。なので記事更新を後回しにしました。

AIプラットフォーム「exaBase」に蓄積されたデータ基盤を用いたコンサルティングやアルゴリズム・ソフトウエア開発を通じて、顧客企業のデジタル・AI戦略やDX等の推進体制の立案・実行及び投資効果の最大化を支援しています。

昨今、デジタル化やDXなど複合的なサービスを行う企業が増えています。同社の場合は前期で6億円弱の赤字となっています。

※有価証券届出書引用

AIプラットフォーム事業は主に大企業に対してサービスを提供し、銀行や証券、保険、製薬、製造、通信・インフラ、不動産等に対して190社を超える企業にサービスを提供しています。

それぞれの企業が抱える業界固有の課題等の解決に向け、コンサルティングやAIアルゴリズム開発、サービス設計、顧客業務プロセスへの実装までの一連のソリューションを提供しています。

大企業の「あるある」状態ですね。

※有価証券届出書引用

AIプロダクト事業では、多くの企業に共通した業務課題に向けて、顧客の業務プロセスに簡易に導入・活用可能なAIソフトウエア群を提供しています。

顧客は自社で新規にAIアルゴリズムを設計・開発することなく、完成度の高いAIを業務において活用することが可能となっています。

エクサウィザーズ(4259)の株主状況とロックアップについて調べました

会社設立は2016年2月08日、東京都港区東新橋一丁目9番2号に本社を構えます。社長は石山洸氏(1982年2月03日生まれ)、株式保有率は4.83%(4,184,000株)です。従業員数233人で臨時雇用者27人、平均年齢35.4歳、平均勤続年数2.0年、平均年間給与8,145,000円です。連結従業員数は310人で臨時雇用者は27人です。

連結のセグメント別従業員数はAIプラットフォーム事業130人(臨時9人)、AIプロダクト事業49人(臨時5人)、全社共通131人(臨時13人)となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 春田 真 | 9,212,000株 | 10.64% | ○ |

| 古屋 俊和 | 8,750,000株 | 10.11% | ○ |

| 株式会社ベータカタリスト | 8,685,000株 | 10.03% | ○ |

| 株式会社INCJ | 6,891,400株 | 7.96% | ○ |

| アイエスジーエス1号投資事業有限責任組合 | 6,793,000株 | 7.85% | ○ |

| D4V1号投資事業有限責任組合 | 4,966,500株 | 5.74% | ○ |

| 坂根 裕 | 4,720,000株 | 5.45% | ○ |

上位株主には180日間(2022年6月20日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はありません。

またベンチャーキャピタル等に対して90日間(2022年3月22日まで)のロックアップ、またロックアップ解除倍率が売出価格(発行価格)の1.5倍となっています。

エクサウィザーズ(4259)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格を下限として1,050円~1,150円に決定しています。吸収金額は最大で372.7億円、時価総額912.0億円になります。

公募組は積極的にエクサウィザーズIPOに参加するのか決めかねていると思います。複数の評価サイトでは公開価格を超えてくるとされているため、一定の安心感があると思います。

株価設定が高い理由は事業評価されているからだと推測されています。また仮条件引上げも好印象です。既に海外ファンドに親引けが120億円分行われることが決定しているため、海外販売率が何処まで伸びるのか注目されています。

また、海外勢の参戦により上場ラッシュの影響はあまりないとの観測もあるようです。個人投資家主体の売買ではなく、海外投資家や機関投資家が期待するIPOと言うことでしょう。

海外からの参戦はクリスマス前になるため読みずらいようです。結局は海外頼みのIPOだと思いますが大手情報によれば旺盛な買い需要が発生する期待が高いようです。

修正値1,300円~1,500円

再修正1,200円~1,400円

※注目度S、再修正は12月16日に追記

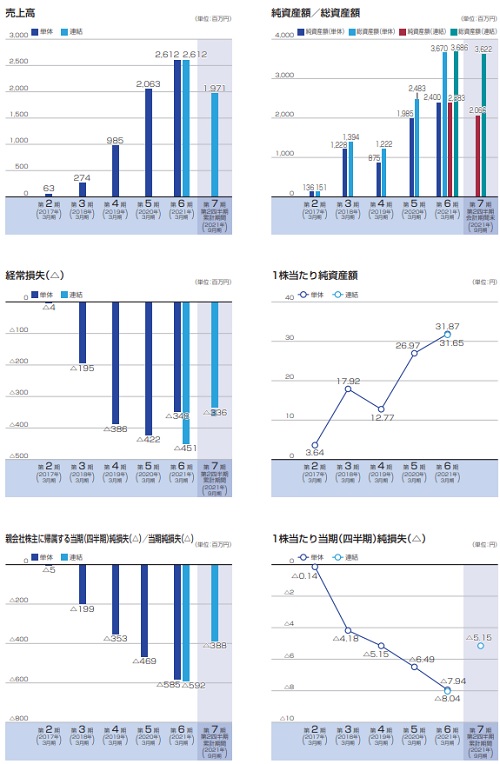

業績を確認すると2022年3月期の連結予想を確認することができました。それによれば売上47.38億円となり前期比81.39%増、経常利益-0.75億円となり前期-4.51億円からの赤字縮小となっています。

四半期利益は-0.95億円となり前期-5.92億円から大幅な赤字縮小となります。来期は黒字化する可能性が高いためそれを織り込んだ株価設定のようです。

公開価格が1,150円決定の場合の指標はEPS-1.24からPERは算出不可、BPS80.25からPBR14.33倍になります。配当や株主優待の設定は現時点でありません。

セーフィーのように海外販売率が大きい場合は初値が高くなると予想されています。その可能性は高いと思いますがどうでしょうか。

オミクロン株も落ち着きを見せNYダウ平均もV字回復となっていることから、今の地合いが続けば利益見込みは高いようです。

ネット組は申込を行い当選を狙うだけですが店頭組は微妙ですよね。今のところロックアップが外れる公開価格1.5倍までは期待できるようですが、きりのよい1,500円目処が現実的のようです。

この数値はPSR20倍を意識しているようです!!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | 18,504,600株 | 62.50% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 9,622,300株 | 32.50% |

| 大和証券 | 592,100株 | 2.00% |

| みずほ証券 | 592,100株 | 2.00% |

| SBI証券 | 207,300株 | 0.70% |

| 楽天証券 | 88,800株 | 0.30% |

このIPOは個人レベルではどうなるのか見当がつきません。上場ラッシュとなっている環境も良くありません。

そのため機関投資家の動向や大手有料情報を確認して参加スタンスを決めたいと思います。それまで考えないことにします。初値予想などはこの記事に追記するので随時確認をお願い致します。

当選狙いだとSMBC日興証券だと思いますが、さっぱりわかりません。参考までに資金不要でIPO抽選に参加できる企業をまとめてみました。

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| Appier Group(4180) | PER-倍 | PBR7.42倍 |

| ニューラルポケット(4056) | PER2,570倍 | PBR18.6倍 |

| PKSHA Technology(3993) | PER308.47倍 | PBR2.82倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年6月01日~2026年4月30日 | 300,000株 | 1円 |

| 2018年8月01日~2026年6月30日 | 1,700,000株 | 17円 |

| 2019年1月01日~2026年11月30日 | 50,000株 | 17円 |

| 2019年12月20日~2027年11月19日 | 2,320,000株 | 22円 |

| 2020年2月14日~2028年1月13日 | 110,000株 | 22円 |

2021年9月末確認の発行済株式総数に対する新株予約権(ストックオプション)の割合は約15.0%となっています。

エクサウィザーズ(4259)IPOの評価と申し込みスタンス!まとめ

エクサウィザーズのIPOは不参加の可能性が高いと思います。何処に魅力があるのかわかりません。IPO的に人気化するキーワードは入っていますが、高いAI技術力やビジネス適用力が伝わってきません。

※エクサウィザーズ公式サイト引用

少子化が今後も進むとされているためAIにより人口減少を補う役割もあるそうです。労働不足が顕著化しているため同社サービスも社会貢献につながるようです。

AIやソフトウエアの利活用が人手不足解消につながるとされいますが、まだまだ実労働社会だと個人的には思います。試算だけでは語れないものがある気がしています。

2019年3月期の企業顧客数は54社で、2021年3月期は90となったそうです。そして上場規模が想定で約340.3億円ですよね。

とりあえず保留です。と言うよりもIPOに参加しない方向で気持ちが動いています。個人投資家の売出株も多いため上場ゴール感が半端ないです。

どうやら利益が見込める銘柄のようです。そのため方向転換しIPOに参加することにします。来期は黒字化できる可能性が高く株価設定はそのあたりも織り込んでいるそうです。海外勢に人気がなければ公開価格割れかもしれませんが、現状では人気になる可能性が高いそうです。私は自己責任で参加したいと思います。

COZUCHIさんとタイアップが始まりました。口座開設でAmazonギフト券が貰えるためクラウドファンディングに興味があればお勧めできそうです。

不動産投資型のクラウドファンディングなので安心感があります。詳しくは下記記事でまとめています。

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。