紀文食品(2933)のIPOが東証1部に新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数4,144,000株、オーバーアロットメント621,600株です。上場規模は想定発行価格1,310円から計算すると約62.4億円になります。

東証1部への直接上場になり吸収額が少ないため公開価格割れはないと思います。

※紀文食品公式サイト引用

しかし、新奇性が全くない事業となり設立から73年以上が経過しています。水産物類の製造や加工から事業を出発しこれまで事業が続いていることは評価できます。しかし収益性があまりよいとは思えません。

国内外の食品事業を手掛け、物流事業も行っています。従業員数が多いため頑張って頂きたい企業だと思いますが、今更感がどうしてもあります。

同社グループ商品の主原料は、国内外から調達するスケソウダラのすり身をはじめとした水産資源となっています。日本ブランドを活かした事業展開だとは思いますが、水産資源の減少や漁獲規制による水揚げ数量の減少の影響がありそうです。

業績を確認しても安定の低空飛行のため人気化することはないと考えています。同社グループの借入依存度は2020年3月期で54.9%、自己資本比率6.6%となっています。

為替レートの変動も受けるため色々と気になることがあります。上場を行いその先にビジョンがあればと思います!

紀文食品(2933)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部 |

| 業種 | 食料品 |

| 事業内容 | 水産練り製品類、惣菜類、水産珍味類等の食品製造販売及び仕入販売 |

| 上場日 | 4月13日 |

| ブックビルディング期間 | 3月24日~3月30日 |

| 想定価格 | 1,310円 |

| 仮条件 | 1,060円~1,160円 |

| 公開価格 | 1,160円 |

| 初値結果 | 1,271円(公開価格1.096倍) |

| 企業情報 | https://www.kibun.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額3,609百万円、及び「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限753百万円と合わせた手取概算額合計上限4,362百万円について、①既存商品生産設備の更新及び新規商品生産設備の新設費用、②当社連結子会社への投融資に充当する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 3,000,000株 |

| 売出株数 | 1,144,000株 |

| 公開株数(合計) | 4,144,000株 |

| オーバーアロットメント | 621,600株 |

| 上場時発行済み株数 | 22,208,181株(公募分を含む) |

| 想定ベースの時価総額 | 約290.9億円 |

| 幹事団 | みずほ証券(主幹事) 野村證券 大和証券 SMBC日興証券 SBI証券 極東証券 エース証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

紀文食品(2933)上場評判とIPO分析

想定発行価格1,310円を基に吸収金額を算出すると約54.3億円となり、オーバーアロットメントを含めると約62.4億円規模の上場となります。東証1部への直接上場を考えると吸収額が小さいと思います。同社グループは紀文食品と連結子会社14社(国内7社、海外7社)、非連結子会社1社(国内1社)、持分法適用関連会社3社(国内1社、海外2社)で構成されています。

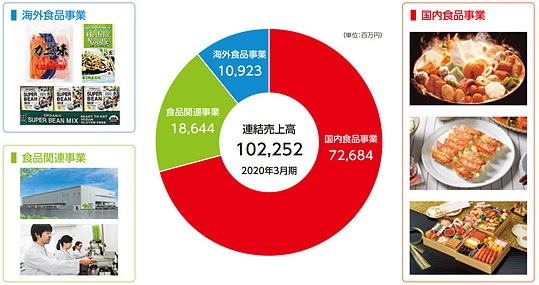

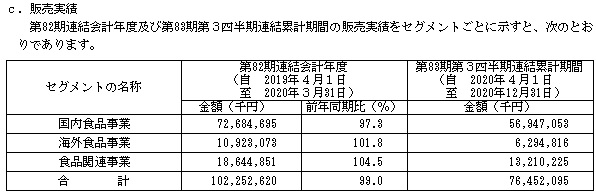

事業は水産練り製品類や惣菜類、水産珍味類の食品製造販売と食品の仕入販売を主たる業務としています。セグメントは国内食品事業、海外食品事業、食品関係事業の3つになります。

国内食品事業では、日本国内において水産練り製品、惣菜、水産珍味類等の食品の製造販売及び水産練り製品の原材料となるすり身及び水産練り製品等の水産品、農畜産品の輸出入と国内仕入販売を行っています。

食品の製造販売は水産練り製品、惣菜及び水産珍味類に分けられます。

水産練り製品の主な製品は蒲鉾、カニ風味かまぼこ、竹輪、はんぺん、伊達巻、さつま揚げ等であり、惣菜の主な製品は中華惣菜、糖質0g麺等、玉子加工惣菜等となっています。日本全国に安定供給できる体制を整えているそうです。

食品の輸出入や国内仕入販売は、すり身、冷凍魚等の水産品、卵、穀物、大豆、胡麻等の農畜産物、水産練り製品に分かれ、紀文産業が食品加工メーカーと食品商社に供給していると目論見にあります。

※有価証券届出書引用

海外食品事業では、海外において水産練り製品等の食品の製造販売及び水産練り製品やすり身等の農畜水産品の輸出入及び仕入販売を行っています。

食品の製造販売は子会社や関連会社で行っています。主な製品は、カニ風味かまぼこを中心とした水産練り製品であり、大半を北中米、アジア、オセアニア、欧州に商社経由で供給しています。

食品の輸出入及び仕入販売は、すり身や魚介類、穀物、大豆、胡麻等の農産物、水産練り製品、惣菜が主な取扱商品となっています。

※有価証券届出書引用

食品関連事業では、紀文フレッシュシステムが行うロジスティクス事業となっています。

同社グループのチルド食品の国内物流を核に、荷主から物流を一貫して請け負う3PL(サードパーティ・ロジスティクス)ビジネス及び複数の顧客と同社が車両を共有して配送する共同配送事業等を行っています。

また同社は情報システム事業も行っており、チルド物流に関する情報と全国に配置した物流センターによるネットワークにより、国内取引先への確実な配送を可能にしているそうです。

※有価証券届出書引用

他の事業では、豊珠興産が行っている同社グループ内の生産設備・自動車等のリース事業・飲食事業・広告宣伝事業・オフィスサービス事業があります。

また、豊珠保険サービスが行っている損害保険・生命保険の代理業、紀文安全食品センターが行っている食品安全衛生検査受託事業などがあるそうです。

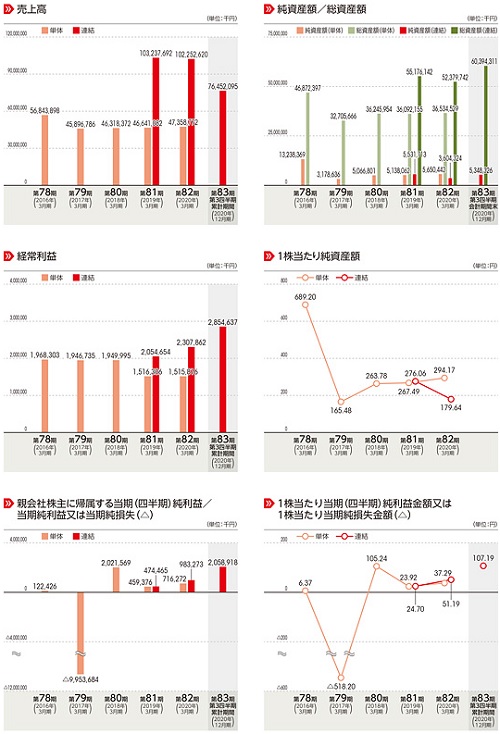

グローバル企業となっていますが前期の連結売上が1,022億円で利益が9.8億円しかありません。今期の利益は伸びるようですが評価しにくい企業だと思います。

初値は老舗で地味なグローバルメーカーなので地合い次第でしょう。

紀文食品(2933)の企業財務情報と配当性向

| 回次 | 第81期 | 第82期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 103,237,692 | 102,252,620 |

| 経常利益 | 2,054,654 | 2,307,862 |

| 親会社株主に帰属する当期純利益 | 474,465 | 983,273 |

| 包括利益 | △1,728,582 | △1,806,818 |

| 純資産額 | 5,531,713 | 3,604,324 |

| 総資産額 | 55,176,142 | 52,379,742 |

| 1株当たり純資産額 | 276.06 | 179.64 |

| 1株当たり当期純利益金額 | 24.70 | 51.19 |

| 自己資本比率(%) | 9.6 | 6.6 |

| 自己資本利益率(%) | 8.9 | 22.5 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △641,959 | 124,519 |

| 投資活動によるキャッシュ・フロー | △994,370 | △1,031,593 |

| 財務活動によるキャッシュ・フロー | △378,436 | △473,628 |

| 現金及び現金同等物の期末残高 | 3,982,630 | 2,560,759 |

- 売上高764億52百万円

- 営業利益32億29百万円

- 経常利益28億54百万円

- 親会社株主に帰属する四半期純利益は20億58百万円

同社グループ関連業界では、国内外とも小売市場では消費者の生活様式と購買動向の変化を背景とした内食需要が引き続き増加しています。しかし、飲食店向け等の業務用市場は低迷を続けており、物流コストや人件費の上昇等も見込まれる等、依然として厳しい経営環境となっているそうです。

同社では付加価値の高い魅力ある商品開発に取組み、高まる健康志向や簡便志向、ロングライフ需要にお応えする製品を投入することで売上の確保を図り、原材料の安定した購入や生産性向上、コスト削減に取組み利益の拡大に努めたとあります。

紀文食品(2933)の株主状況とロックアップについて

会社設立は1947年9月26日、東京都中央区銀座五丁目15番1号に本社を構えます。社長は堤裕氏(1956年7月12日生まれ)、株式保有数は44,290株です。株主名簿にも名前が載らないくらい保有株式数が少ないようです。従業員数1,063人で臨時雇用者493人、平均年齢40.6歳、平均勤続年数17.3年、平均年間給与4,897,000円です。

連結従業員数は2,695人で臨時雇用者1,381人になります。セグメント別従業員数は国内食品事業1,358人(臨時736人)、海外食品事業888人(臨時5人)、食品関連事業449人(臨時640人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 保芦 將人 | 4,954,450株 | 25.79% | ○ |

| 紀鳳産業 | 1,872,181株 | 9.75% | ○ |

| みずほ銀行 | 910,000株 | 4.74% | ○ |

| 匠屋松兵衛 | 790,000株 | 4.11% | × |

| 紀文グループ社員持株会 | 736,819株 | 3.84% | × |

| 落合 正行 | 589,035株 | 3.07% | ○ |

| キッコーマン | 568,181株 | 2.96% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人である株式会社紀鳳産業及び渡部 靖男、貸株人である保芦 將人並びに当社株主である株式会社みずほ銀行、キッコーマン株式会社、野村ホールディングス株式会社、株式会社大和証券グループ本社、日新火災海上保険株式会社、~省略~ は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年10月09日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

当社株主であるみずほキャピタル株式会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価額が「第1募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通じて行う東京証券取引所での売却等を除く)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年10月09日まで)のロックアップが付与されています。

みずほキャピタルに対してだけロックアップ90日間とロックアップ解除倍率1.5倍の設定が設けられています。また、ロックアップ対象株式数は合計すると12,247,956株になるそうです。

親引けは行われません。

紀文食品(2933)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,060円~1,160円と下振れし印象はあまり良くありません。ただ機関投資家の買いが見込める東証1部上場のため公開価格割れはないと考えています。

上場規模は株価1,160円算出で約55.3億円になり時価総額は257.6億円になります。軽量感が強く海外への進出も行っていることで需要が見込めそうです。

修正値1,300円~1,500円

※注目度A

初値予想も仮条件引下げにより下げていますが公開価格割れ予想は出ていません。ただし来期業績不安はあるように思います。類似企業に比べて割安なのは安心材料です。

練り製品世界最大手という武器を海外で浸透させ、今後は日本よりも世界へ進出することが想定されているようです。

長期的には期待が持てるのかもしれません!あとは海外に工場を作るコストなどが発生するでしょう。タイには既に工場があるそうです。

2021年3月期の連結業績予想は売上1,005.9億円となり前期比1.6%減、経常利益29.6億円となり前期比28.3%増になります。四半期利益は20.4億円になり前期比107.4%増を予想しています。

公開価格が1,160円に決定した場合のPERはEPS106.20から10.92倍、PBRはBPS268.10から4.33倍になります。配当が12円予定されていますが株主優待はありません。また配当利回りは1.03%しかありません。

トレーダーズ・ウェブのレポートを確認してみたところ、納得できる材料がありました。人間味ある内容が書かれているためお勧めできます。今回は有利子負債や企業価値目線で評価していることに凄さを感じます。

1ヶ月単位で購読できるため必要な時だけ利用する方法もありだと思います。

結局、公開価格割れはなく上限1,500円あたりくらいまでなら買われる可能性があるようですね!!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 3,481,200株 | 84.01% |

| 野村證券 | 248,600株 | 6.00% |

| 大和証券 | 248,600株 | 6.00% |

| SMBC日興証券 | 41,400株 | 1.00% |

| SBI証券 | 41,400株 | 1.00% |

| 極東証券 | 41,400株 | 1.00% |

| エース証券 | 41,400株 | 1.00% |

店頭系証券がズラリと幹事に並んでいます。このパターンは公開価格割れしないことが多いと思います。積極的に当選を狙いに行けるように証券口座の準備だけは行っておきたいと思います。

東証1部上場と考えると超軽量級なので楽観視しています。ただ地合いだけは常に確認しておきたいと思います。

野村證券からだと資金不要でIPO抽選に参加できます。当選後に購入を行うのか悩んでもよいでしょう。ネット抽選だとキャンセルを行ってもペナルティーはないとされています。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

ペナルティーがあるのはSMBC日興証券くらいでしょう。当選後にキャンセルを行うと1ヶ月間IPO抽選に参加できません。そのため当選した場合は購入しておいたほうが無難だと思います。

微妙なIPOだと当選確率が上がる傾向にあります。今回は株単価も低いためキャンセル者は殆どいないかもしれません。ただ当選していることに気が付かない投資家もたまに見かけます。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

朗報!!SBIネオトレード証券でベビーカレンダー(7363)とSharing Innovations(4178)の取扱いが決定しました。

証券口座を開設している方は資金不要でIPO抽選に参加できるため申し込んでおきましょう。当選後に入金すれば買付けができます!またタイアップ中なので2,000円をプレゼントさせて頂いています。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 一正蒲鉾(2904) | PER17.33倍 | PBR1.82倍 |

| あじかん(2907) | PER23.3倍 | PBR0.56倍 |

| STIフードホールディングス(2932) | PER23倍 | PBR7.1倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしのためありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。紀文食品(2933)IPOの評価と申し込みスタンスまとめ

紀文食品のIPOは微妙だけど参加すれば利益が多少見込めると考えています。完全に地合い頼みだと思いますが、地合いが良ければ公開価格の20%くらいは利益が見込める可能性があります。

※紀文食品公式サイト引用

スーパーで見かけるメーカーなので応援したいとは思いますが、あまり儲かっていない企業だとわかりました。

業績から魅力的だとは感じませんが株主優待の設定期待はあると思います。現時点では株主優待の設定はありません。配当は前期5円となっており配当性向13.4%です。

私は紀文食品のIPOに参加するつもりですがリスク面も多少あると思います。ファンド売出し案件ではなく殆どが公募になるため印象は悪くありません。

収益性が悪いことが問題だと思います。来期業績予想が出れば安心できるため、追記を行うまでに調べておきたいと思います。損益は他の銘柄に比べて少ないと思います!

未上場企業に投資を行えるイークラウドで口座開設キャンペーンが行われています。Amazonギフト券が1,000円分貰えるため興味がある方はチャンスです。

この他、ファンディーノさんでも同様にAmazonギフト券が1,000円分貰えます。こちらは当サイト限定のため他のサイトでは取扱いがありません。公式サイトに詳しく情報を掲載しているため参考になればと思います。

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。