スパイダープラス(4192)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数7,645,200株、オーバーアロットメント1,146,700株です。上場規模は想定発行価格1,010円から計算すると約88.8億円になります。

株数が多く当選確率が高そうです!SaaSの開発や販売を行っているため気になる銘柄です。

※スパイダープラス公式サイト引用

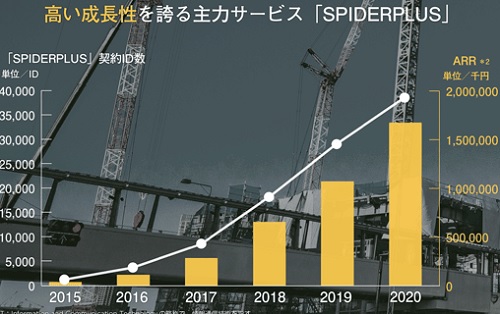

主力ICT事業の「SPIDERPLUS」利用者数が前年同月比で32%増加しているため業績拡大となっています。SPIDERPLUSはサブスクリプションモデルで提供しているため、IPOでは人気があります。

ただ公開株数が多く吸収額が大きいため初値売却益を考えるとあまり期待できない展開なのか?と承認段階で感じています。ターゲットとなる領域は建設業です。

今後はAI(人工知能)や各検査における測定機器を取り入れた検査記録の自動入力や、プロジェクト進捗管理といった新機能開発にも着手するそうです。

手取金の使途にもありますが、テレビCMやWeb広告を通じたオンラインマーケティングを強化するとあります。前向きに参加する方向で考えています!

スパイダープラス(4192)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 建設業を主な対象とした建築図面・現場管理アプリ「SPIDERPLUS」の開発・販売 |

| 上場日 | 3月30日 |

| ブックビルディング期間 | 3月15日~3月18日 |

| 想定価格 | 1,010円 |

| 仮条件 | 1,010円~1,160円 |

| 公開価格 | 1,160円 |

| 初値結果 | 1,722円(公開価格1.48倍) |

| 企業情報 | https://spiderplus.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額2,971,024千円については「1新規発行株式」の(注) 5.に記載の第三者割当増資の手取概算額上限1,065,513千円と合わせて、設備資金として、①システムリニューアル費、運転資金として、②広告宣伝費、③借入金返済、④採用費及び人件費、⑤システム開発費に充当する予定であります。

①システムリニューアル費

「SPIDERPLUS」の開発環境や、既存のユーザーインターフェースを改良するための、システムリニューアルに充当する予定

②広告宣伝費

「SPIDERPLUS」の成長のためには、取引社数を増やし、市場シェアを拡大する事が重要であると考えております。そのため、先行投資として、認知拡大とリード(見込み顧客)獲得を目的とした、Web広告やTVCMなどに要する広告宣伝費に充当する予定

③借入金返済

「SPIDERPLUS」の開発費や、人員増強などによる運転資金の増加について、一時的な資金不足を金融機関からの借入金により運用しております。財務体質の強化を図るために、その借入金の返済資金に充当する予定

④採用費及び人件費

当社の主たる事業であるICT事業の成長のために、システム開発に従事するエンジニアや、営業並びに顧客サポートに従事するビジネス人員を含め、優秀な人材の確保、定着及び育成が重要であると考えており、採用費及び人員増加による人件費に充当する予定

⑤システム開発費

「SPIDERPLUS」の、より一層の建設現場の業務効率化への貢献を目指した、機能の開発を行うための開発費として充当する予定

残額につきましては、当社の事業規模拡大のための運転資金に充当する方針。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 3,220,000株 |

| 売出株数 | 4,425,200株 |

| 公開株数(合計) | 7,645,200株 |

| オーバーアロットメント | 1,146,700株 |

| 上場時発行済み株数 | 31,808,100株(公募分を含む) |

| 想定ベースの時価総額 | 約321.3億円 |

| 幹事団 | 野村證券(主幹事) 大和証券 SBI証券 いちよし証券 岩井コスモ証券 SMBC日興証券 岡三証券 みずほ証券 三菱UFJモルガン・スタンレー証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 auカブコム証券 |

スパイダープラス(4192)上場評判とIPO分析

想定発行価格1,010円を基に吸収金額を算出すると約77.2億円となり、オーバーアロットメントを含めると約88.8億円規模の上場となります。マザーズ上場としては大きな吸収額になります。同社は創業者の伊藤謙自氏が、1997年9月に埼玉県戸田市で個人事業として熱絶縁工事を営む伊藤工業を創業したところから始まり、組織変更や社名変更を行い現在のスパイダープラスの商号になっています。

同社は、熱絶縁工事を提供するエンジニアリング事業にて創業し、自社の生産性改善に真摯に向き合った結果、ITを活用する必要性を感じ、自社のみならず建設業全体の生産性改善に貢献すべくICT事業を開始したそうです。

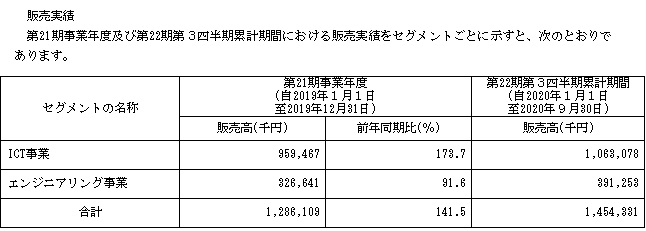

その結果、ICT事業及びエンジニアリング事業の2つのセグメントを構成しています。

ICT事業では、建設業の現場業務をDX(デジタルトランスフォーメーション)によって生産性向上に寄与するSaaSを開発・販売しています。

具体的には総合建設業及び電気・空調設備業に対して、建築図面・現場管理アプリ「SPIDERPLUS」を中心としたサービスの提供を行います。

※有価証券届出書引用

SPIDERPLUSは、タブレットやスマートフォンで建設現場の図面のペーパーレス化を図るとともに、検査機器と連携してアプリの中で計測値を取り込むことで業務の効率化ができるサービスです。

2014年から2019年にかけて建設業界のIT投資額は3.7倍に増加しているそうです。

SPIDERPLUSは1ID毎に月額利用料が発生するサブスクリプションモデルとなっており、利用開始後は継続的な売上高になります。

※有価証券届出書引用

契約社数に対する2020年12月期の月次平均解約率は0.6%と低い水準となっています。導入初期及び日々の問合せ対応について顧客満足度が高く、2020年12月期における既存顧客のNRRは145%となっています。

今後も建設業界のプラットフォームとなるべく、IoT(様々な機器との連携)やAIの活用によって、音声入力や検査記録の自動入力といった新機能開発を行うことで、建設業界の業務効率最大化を図るそうです。

※有価証券届出書引用

エンジニアリング事業は、創業期から熱絶縁工事を中心に運営している事業です。熱絶縁工事とは、熱を使うビルや工場などでエネルギー効率を高める(省エネルギー)ために装置や配管に断熱材を取付ける工事です。

従来のガラス繊維でできたグラスウールなどの断熱材の他に、「アーマフレックス」も取り扱っています。アーマフレックスの特徴は難燃性、耐湿性、圧縮クリープ特性が高い、フロンを使用していないので環境に優しいなどが挙げられます。

同社はアーマセル社の日本認定工事店として、2002年より多くのアーマフレックスを使用した工事を施工しているそうです。

エンジニアリング事業により、建設現場で直接従事しているため建設現場の情報をタイムリーに把握することができ、これをICT事業と密な情報共有を図ることで、「SPIDERPLUS」の実務への落とし込みを図っているそうです。

スパイダープラス(4192)の企業財務情報と配当性向

| 回次 | 第20期 | 第21期 |

| 決算年月 | 2018年12月 | 2019年12月 |

| 売上高 | 909,077 | 1,286,109 |

| 経常利益又は経常損失 | △123,809 | 59,458 |

| 当期純利益又は当期純損失 | △124,899 | 63,142 |

| 資本金 | 306,997 | 100,000 |

| 純資産額 | 282,864 | 346,607 |

| 総資産額 | 724,971 | 866,466 |

| 1株当たり純資産額 | 9.82 | 12.01 |

| 1株当たり当期純利益又は当期純損失 | △4.59 | 2.19 |

| 自己資本比率(%) | 39.0 | 39.9 |

| 自己資本利益率(%) | – | 20.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △97,146 | 20,509 |

| 投資活動によるキャッシュ・フロー | △417 | △17,497 |

| 財務活動によるキャッシュ・フロー | 261,969 | △6,113 |

| 現金及び現金同等物の期末残高 | 368,582 | 365,480 |

- 売上高1,454,331千円

- 営業利益181,907千円

- 経常利益178,819千円

- 四半期純利益173,208千円

新型コロナウイルスの影響により、リード獲得やアポイント獲得の遅れ、また顧客企業内での検討の長期化等といった影響が顕在化しているそうです。同社が関連する建設業界では人手不足や働き方改革の影響から、デジタルトランスフォーメーションによる効率化を推進する企業が増加するなど、IT投資への意欲は引き続き旺盛に推移しているそうです。

スパイダープラス(4192)の株主状況とロックアップについて

会社設立は2000年2月09日、東京都豊島区東池袋一丁目12番5号に本社を構えます。社長は伊藤謙自氏(1973年8月04日生まれ)、株式保有率は59.24%(19,481,800株)です。従業員数95人で臨時雇用者23人、平均年齢33.7歳、平均勤続年数2.7年、平均年間給与5,110,000円です。

セグメント別ではICT事業62人(臨時18人)、エンジニアリング事業8人(臨時0人)、全社共通25人(臨時5人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 伊藤 謙自 | 19,481,800株 | 59.24% | ○ |

| 株式会社CHIYOMARU STUDIO | 2,024,800株 | 6.16% | ○ |

| DCIベンチャー成長支援投資事業有限責任組合 | 1,818,100株 | 5.53% | ○ |

| 安藤 龍平 | 1,500,000株 | 4.56% | ○ |

| 増田 寛雄 | 925,000株 | 2.81% | ○ |

| 大村 幸寛 | 890,000株 | 2.71% | ○ |

| 野田 隆正 | 645,000株 | 1.96% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関連して、売出人かつ貸株人である伊藤謙自、売出人である株式会社CHIYOMARU STUDIO、増田寛雄、野田隆正、鈴木雅人、村商株式会社、酒寄直人、当社株主である大村幸寛、吉田淳也及び川合弘毅並びに当社新株予約権者である安藤龍平及び石戸祐輔は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年6月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

売出人であるDCIベンチャー成長支援投資事業有限責任組合、SMBCベンチャーキャピタル3号投資事業有限責任組合、西武しんきんキャピタル企業投資3号投資事業有限責任組合、りそなキャピタル4号投資事業組合、三菱UFJキャピタル6号投資事業有限責任組合、あしかが企業育成ファンド三号投資事業有限責任組合及びみずほ成長支援第2号投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年6月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等を除く)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年6月27日まで)のロックアップが付与されています。また売出人となっているベンチャーキャピタルには発行価格1.5倍でロックアップ解除となる条件が設けられています。

上記にはありませんが、スパイダープラス従業員持株会は180日間(2021年9月25日まで)の期間中、普通株式の売却等を行わない合意が主幹事との間で交わされています。

さらに上場前の第三者割当等による募集株式等の割当等に関し、新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは107,800株を上限として従業員持株会に対して行われる予定となっています。

スパイダープラス(4192)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。今期は黒字から大赤字になると予想が出ているため心配していましたが、初値では利益が出ると言われているようです。SaaS関連のIPOになるため今の地合いであれば買い先行となるようです。

契約社数やID数が伸び続けているため今後の業績期待があるようです。営業利益が落ち込むため内容を調べると、新型コロナウイルス感染症の流行に伴うデジタルマーケティングへの移行や人員採用で費用が発生しているようです。

さらにソフトウエアのリニューアルを行うため赤字になるようです。

修正値1,500円~1,800円

再修正1,700円~2,000円

※注目度A、3月22日に再修正を追記

2021年12月期の業績予想は売上22.16億円となり前期比12.3%増、経常利益-5.90億円となり前期1.06億円から赤字に転落します。EPSは-19.11になり、BPSは94.59になるようです。PBRは12.26倍です。

建設現場向けのアプリは競合が多く存在するものの同社はゼネコンをターゲットにしているようです。また建設現場アプリの企業が上場するのはこれまでなかったようなので、初物意識も多少あるかもしれません。

最大の懸念はAppier Group(4180)と同日上場で資金分散が起きやすいことです。個人的にはどちらも当選を狙って積極的に参加したいと考えています。

株数で利益を稼ぐ方法になりますが、割れたら大きな損失にもつながるため考えて参加しましょう!大手では公開価格1.5倍までの上昇は期待ができるとされているようです。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 6,498,600株 | 85.00% |

| 大和証券 | 764,500株 | 10.00% |

| SBI証券 | 152,900株 | 2.00% |

| いちよし証券 | 38,200株 | 0.50% |

| 岩井コスモ証券 | 38,200株 | 0.50% |

| SMBC日興証券 | 38,200株 | 0.50% |

| 岡三証券 | 38,200株 | 0.50% |

| みずほ証券 | 38,200株 | 0.50% |

| 三菱UFJモルガン・スタンレー証券 | 38,200株 | 0.50% |

株数が多いため野村證券から申し込めば当選確率が高そうです。平幹事からも申し込を行うことで複数株の当選期待もあります。ネット申込だとキャンセル可能なのでとりあえず申し込んでおく方法でも良さそうです。

今回は当選チャンスなので積極的に当選を狙う予定です!!

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

幹事にネット証券が1社しか入っていないため意外に人気化しそうな気がしています。ネット証券だと初値売り圧力が高いと言われています。

岩井コスモ証券

後期型抽選はBBに参加だけしておいて、ネットで当選報告が上がった後に購入申し込みができます。そのため人気なのか不人気なのか大体わかります。是非チャレンジしてみてください。詳しくは下記記事でまとめています。

岩井コスモ証券のIPOルールをわかりやすく解説したいと思います。後期型抽選方式を採用していますが「いまいちわかりにくい」と思う読者も多いようです。 通常のIPOとの大きな違いは需要申し込みの他に「購入申し込み」を行わなけ …

SMBC日興証券は当選後のキャンセルでペナルティーがあるため意外と当選できるかもしれません。微妙なIPOは申込者が減る傾向にあるようです。また、岡三証券が幹事入りしているため岡三オンラインからも抽選参加できると思います。

まだ口座開設していないかはタイアップ中なので興味があれば3,500円を頂いてください。取引手数料が100万円まで無料となっています。取引でも使えます!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| オロ(3983) | PER44.39倍 | PBR8.56倍 |

| チェンジ(3962) | PER58.06倍 | PBR26.24倍 |

| シーティーエス(4345) | PER27.74倍 | PBR4.52倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年11月21日~2027年10月27日 | 800,000株 | 120円 |

| 2019年12月20日~2027年10月27日 | 150,000株 | 120円 |

| 2021年3月30日~2029年3月28日 | 100,000株 | 165円 |

| 2021年11月16日~2029年3月28日 | 750,000株 | 165円 |

| 2022年4月01日~2029年12月24日 | 1,500,000株 | 181円 |

| 2022年3月01日~2030年2月13日 | 1,000,000株 | 180円 |

ストックオプション(新株予約権)は950,000株が行使期限に入っています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。スパイダープラス(4192)IPOの評価と申し込みスタンスまとめ

スパイダープラスIPOは黒字でサブスクリプションモデルのサービスを行っています。普通に考えると人気が見込めると思います。懸念材料はVCによる売出株数が多いことです。さらにVC保有株が残るため将来の売り圧力になります。

※スパイダープラス公式サイト引用

サブスクの「SPIDERPLUS」の売上が全体の7割程度だそうです。今後は更に高まっていくと推測しているそうです。

すぐに契約が解約される性質のサービスでなく、併せて現場説明会の実施や、カスタマーサポート及びカスタマーサクセス体制の強化によって顧客満足度を高める施策を実施しているため、安定的な収益を見込んでいるそうです。

システムが販売開始から10年以上稼働しており、改修を重ねたことでシステムが複雑化しているそうです。そのためシステムリニューアルを控えているそうです。

新型コロナウイルスの影響はあまりないようです。オンラインでの顧客面談による営業活動も行われています。

ストック・オプションによる潜在株式数は4,300,000株あり、発行済株式総数28,588,100株の15.0%に相当しています。上場後1年以内に行使可能な潜在株式数は933,200株となっています。

解約率が低いことから建設現場では必須ツールなのかもしれません。類似企業などを調べて最終的に全力申し込みを行うのか判断したいと考えています。野村證券からの当選チャンスは活かしたいですよね。

コツコツ利益を得たい方はクラウドファンディング投資もよいと思います。投資額が400万円を超えてきました!

また投資家が殺到していないバンカーズに投資を行ってみました。2021年も安定的に利益を出したいと考えています。実際に投資を行ってみたのでよかったら下記記事も参考にして下さい。

バンカーズ(Bankers)が融資型クラウドファンディングサービスを開始したため特徴をまとめました。評判や評価の目線で内容をまとめているため参考になると思います。もちろんメリットやデメリットについても調べています。 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。