ヒューマンクリエイションホールディングス(7361)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券が務め公開株数1,619,400株、オーバーアロットメント200,100株です。上場規模は想定発行価格2,020円から計算すると約36.8億円になります。

上場内容はそれほど悪くないと思いますが、コロナ禍で人材派遣を行う事業に資金流入となるのか疑問があります。また最終的にファンド案件だとわかりやや残念な気もします!

※ヒューマンクリエイションホールディングス公式サイト引用

上場時に発行株式の殆どが市場に流通することになっているようです。発行株式から公開株数(OA含む)を差し引くと約8万株程度しか残らないため、売出人のBSHが儲かる仕組みですよね。上場ゴール感が感じられます。

同社は人材派遣や請負などを行っており、システムの開発・保守と言ったITに特化した人材のためある程度期待ができそうです。上場規模は多少荷もたれ感が感じられますが初値利益は狙えると思います。

売出し株中心なのは残念ですが、株高の機会を狙って大株主は資金を得る考えでしょう。

同社は企業の買収等も積極的に推進しているためこの辺りには気を付けたほうがよさそうです。俗に言うのれんの計上がどのようになっているのか調べる必要があります。ということで今回も詳しく内容を調べてみました。

ヒューマンクリエイションホールディングス(7361)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | システムの開発・保守を行う技術者派遣に特化した人材派遣事業 |

| 上場日 | 3月16日 |

| ブックビルディング期間 | 3月01日~3月05日 |

| 想定価格 | 2,020円 |

| 仮条件 | 2,020円~2,120円 |

| 公開価格 | 2,120円 |

| 初値結果 | 3,505円(公開価格1.65倍) |

| 企業情報 | https://hch-ja.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

差引手取概算額85,920千円に本第三者割当増資の手取概算額上限51,482千円を合わせた、手取概算額合計上限137,402千円については、①人材採用費、②エンジニアの人件費に充当する予定

①ITエンジニアの供給不足数は今後も増加傾向にあり、当社グループとしては経営理念にも掲げておりますIT人財の育成によって事業を成長させていくため、システム開発の各工程に派遣可能な人財の確保が必要であると認識しております。そのため、今後の事業拡大に伴うプロジェクトマネージャー、プロジェクトリーダー等の確保、経験豊富なエンジニア等の確保を積極的に進めるための人材採用費として59,202千円を充当する予定

②確保したエンジニア等の人件費の増加分の一部として78,190千円を充当する予定。なお、残額については既存のエンジニア等の人件費の一部として、2021年9月期に充当する予定

また上記調達資金は、具体的な充当時期までは安全性の高い金融商品等で運用する方針。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 1,569,400株 |

| 公開株数(合計) | 1,619,400株 |

| オーバーアロットメント | 200,100株 |

| 上場時発行済み株数 | 1,898,750株(公募分を含む) |

| 想定ベースの時価総額 | 約38.4億円 |

| 幹事団 | SMBC日興証券(主幹事) 三菱UFJモルガン・スタンレー証券 ひろぎん証券 SBI証券 マネックス証券 |

| 委託見込 | SBIネオトレード証券 |

ヒューマンクリエイションホールディングス(7361)上場評判とIPO分析

想定発行価格2,020円を基に吸収金額を算出すると約32.7億円となり、オーバーアロットメントを含めると約36.8億円規模の上場となります。前身である株式会社バンキング・システムズの設立は1974年となっています。設立当時は金融機関向けのハード販売・開発・保守運用を行い、設立間もないころから派遣事業を開始しています。

同社グループは純粋持株会社であるヒューマンクリエイションホールディングス社と、事業を担う連結子会社4社の計5社で構成され、エンジニア派遣に特化した技術者派遣事業を主たる事業としています。

グループ企業が行う事業の契約形態には派遣契約、請負契約等があります。同社グループは、主として派遣契約を顧客企業と締結することで事業を展開していますが、一部の顧客企業に対しては請負契約等を締結しているそうです。

また持株会社としてグループ全社の戦略策定の他、各子会社に対し業務委託契約に基づく経営管理業務を行っています。

※有価証券届出書引用

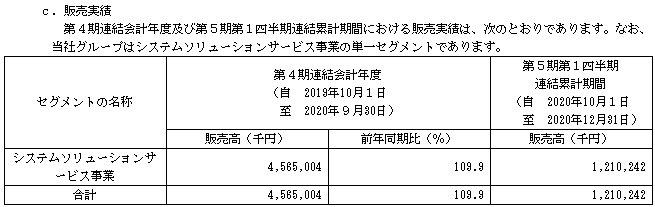

単一セグメントになっているシステムソリューションサービス事業は、主要顧客であるシステムインテグレーターやメーカーを経由して受託した企業向け社内システム構築などの開発案件に参画し、エンジニアの顧客企業先常駐を基本としてシステムの開発・保守を行う技術者派遣事業です。

また、システムの利用者となるエンドユーザーから直接受託したシステムの構築についても行っています。

システムソリューションサービスの提供先は金融サービス業界、製造・流通業界、エネルギー業界、公共・医療業界、通信・メディア業界など幅広く、開発領域についても物流、製造、マーケティング・販売、サービスなど多岐に渡ります。

※有価証券届出書引用

2019年7月にシステムコンサルティング・受託に特化した株式会社アセットコンサルティングフォースを設立、2019年10月にはシステム開発後の保守運用を主とする株式会社セイリングがグループ入りしています。

これによりグループ内で、システム開発における上流工程から最終工程まで全工程に対して、エンジニア派遣を通じたソフトウエア開発における技術の提供が可能となっています。

※有価証券届出書引用

子会社4社を通してグループ内で、コンサルティングから運用保守までシステム開発全工程に必要なエンジニアを保有しています。また上流から下流まで、それぞれ各工程に対して人材派遣を通したフレキシブルなエンジニアの提供が可能となっています。

主力とする派遣業における、エンジニアの技術力底上げを通したより上流の工程の案件参画拡大に加え、今後は子会社の株式会社アセットコンサルティングフォースを中心に、コンサルティング業など利益率の高いシステム開発の上流工程領域の獲得拡大も目指すそうです。

新型コロナウイルス感染症の拡大の影響により一時的な減少は見込まれるものの、働き方改革を契機に業務効率化を目的とした新規システムの受注が堅調となっているそうです。

ヒューマンクリエイションホールディングス(7361)の企業財務情報と配当性向

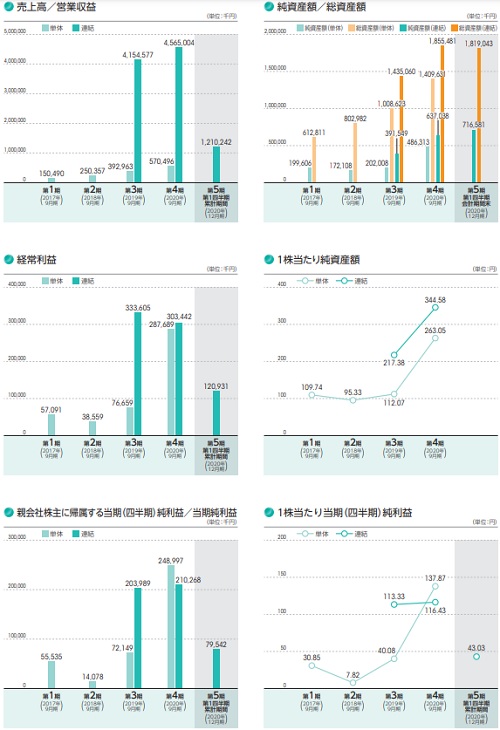

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2019年9月 | 2020年9月 |

| 売上高 | 4,154,577 | 4,565,004 |

| 経常利益 | 333,605 | 303,442 |

| 親会社株主に帰属する当期純利益 | 203,989 | 210,268 |

| 包括利益又は四半期包括利益 | 205,542 | 210,181 |

| 純資産額 | 391,549 | 637,038 |

| 総資産額 | 1,435,060 | 1,855,481 |

| 1株当たり純資産額 | 217.38 | 344.58 |

| 1株当たり当期純利益金額 | 113.33 | 116.43 |

| 自己資本比率(%) | 27.3 | 34.3 |

| 自己資本利益率(%) | 65.9 | 40.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 308,403 | 338,924 |

| 投資活動によるキャッシュ・フロー | △70,126 | △269,546 |

| 財務活動によるキャッシュ・フロー | △214,480 | 118,445 |

| 現金及び現金同等物の期末残高 | 398,279 | 586,016 |

- 売上高1,210百万円

- 営業利益120百万円

- 経常利益120百万円

- 親会社株主に帰属する四半期純利益79百万円

中途採用市場が活性化しており競争激化の影響で採用数が鈍化しているため、媒体広告や宣伝等に投下する費用を増加して候補者へのアプローチを広く行い、成果報酬型採用等のエージェントを活用した採用活動も積極的に行っているそうです。

また、グループ全体で注力している人脈活用による新規取引先の拡大と、取引先峻別によりコンサルタントやエンジニアの付加価値提供先の選択肢が増加しているそうです。さらに同社で取り組んでいる階層別eラーニングカリキュラムや対話を重視した研究会・勉強会の補助等社内教育プログラムの拡充等にも継続して取り組むそうです。

ヒューマンクリエイションホールディングス(7361)の株主状況とロックアップについて

会社設立は2016年10月03日、東京都千代田区霞が関三丁目2番1号に本社を構えます。社長は富永邦昭氏(1970年8月15日生まれ)、株式保有率は2.33%(43,050株)です。従業員数9人で臨時雇用者0人、平均年齢33.9歳、平均勤続年数3.5年、平均年間給与4,293,000円です。連結従業員数は765人でシステムソリューションサービス事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社BSH | 1,741,749株 | 94.21% | ○ |

| HCHグループ従業員持株会 | 51,351株 | 2.78% | ○ |

| 富永 邦昭 | 43,050株 | 2.33% | ○ |

| 下田 昌孝 | 12,000株 | 0.65% | ○ |

| 渡部 峻介 | 600株 | 0.03% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である株式会社BSHは、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2021年6月13日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

貸株人かつ当社役員である富永邦昭、下田昌孝及び渡部峻介並びに当社株主であるHCHグループ従業員持株会は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年9月11日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

BSHには90日間(2021年6月13日まで)のロックアップが付与されています。また、その他の株主には180日間(2021年9月11日まで)のロックアップが付与されています。

ロックアップ解除倍率の記載は目論見にありません。また全株主がロックアップ対象となっています。

親引けは売出株式のうち一定の株数を上限に、株式会社リサ・パートナーズが引受けるそうです。株数は決まっていません。

株式会社リサ・パートナーズが上限284,700株、HCHグループ従業員持株会が取得金額101,000千円に相当する株式数を上限として親引けを予定しています。

ヒューマンクリエイションホールディングス(7361)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が上振れし2,020円~2,120円に決定しました。吸収額レンジは32.7億円~38.6億円となり、時価総額は38.4億円~40.3億円になります。上場規模がやや大きいようですが初値需要は見込めるようです!

修正値3,000円~3,500円

※注目度B、3月01日に修正値追記

ベンチャーキャピタルファンド売出し株になるため警戒していましたが、利益見込みが強いようです。公開株数が多いため主幹事のSMBC日興証券からの抽選申込を忘れないようにしましょう。

2021年9月期の連結業績予想が発表されていたため確認すると売上50.83億円で前期比11.3%増、経常利益5.03億円で前期比66.0%増になります。四半期利益は3.09億円で前期比47.1%増の増収増益になります。

EPS165.24からPERは12.83倍、PBRは3.90倍になります。また配当金が48.98円出る予想が出ているため配当利回りを計算すると約2.31%になります。

類似企業比較だと割安だと思いますが上値も限定される気がしています。

コロナによりエンジニア派遣は人気となっているようですが、そもそもがファンド出口案件のIPOのため警戒する投資家も多いかもしれません。初値1.5倍あたりで初値形成しその後は横ばい展開か!?

大手予想はやや警戒している内容となっています。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 1,555,000株 | 96.02% |

| 三菱UFJモルガン・スタンレー証券 | 16,100株 | 0.99% |

| ひろぎん証券 | 16,100株 | 0.99% |

| SBI証券 | 16,100株 | 0.99% |

| マネックス証券 | 16,100株 | 0.99% |

公開株数が多いためSMBC日興証券からの申込みを行っておくと当選期待があります。新規口座開設の場合はブロンズランクになるため、通常よりも当選確率が高くなります。3月のIPOラッシュで当選を狙える可能性があるでしょう!詳しくは下記記事で説明しています。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

次に当選確率が高いのは微妙だと思いますが、引受けた株数を全て抽選に回すマネックス証券でしょう。株数が多いため抽選に参加しておきましょう。銘柄毎に資金拘束される特徴があります。

そのためIPOラッシュに入ると当選しやすいと考えています。SMBC日興証券も銘柄毎に資金拘束されます!

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

また、株式投資型クラウドファンディングで強烈な人気があったディビイがなんとユニコーンで2回目の資金調達を行います。どうなるのかわかりませんが、リベンジのため申込を行いたいと思います。

また2月28日まで口座開設時に使える当サイト限定コードを発行して頂きました。「angel02」のコードを口座開設時に入力することで1,500円のAmazonギフト券を頂くことができます。

1ヶ月限定でユニコーンさんから発行して頂きました。よかったら利用してください。口座開設だけで貰えることになっています!!

株式投資型クラウドファンディング(ECF)を行うユニコーンに口座開設を行うとAmazonギフト券がプレゼントされるキャンペーンが始まりました。キャンペーン期間は約1ヶ月間の予定です。 口座開設で貰えるAmazonギフト券 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アルトナー(2163) | PER13.58倍 | PBR3.09倍 |

| アトラエ(6194) | PER116.48倍 | PBR9.56倍 |

| Branding Engineer(7352) | PER100.37倍 | PBR14.01倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしとなります。その他の新株予約権もないようです。

配当政策を調べてみると上場後は連結配当性向30%を目途に継続的な配当を実施する方針となっています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ヒューマンクリエイションホールディングス(7361)IPOの評価と申し込みスタンスまとめ

ヒューマンクリエイションホールディングスIPOはそれほど人気化しないと思います。しかし初値利益は狙えると思うので全力申し込みを行いたいと思います。人気が高い銘柄よりもやや不安材料があるIPOのほうが当選す安いため期待したいと思います。株数も多めですからね。

※ヒューマンクリエイションホールディングス公式サイト引用

業績は単体と連結で伸びているため上場時で問題はないと思います。新型コロナウイルス感染症の不安はありますが、どの業種でも関係がありますからね。

また調べていて気が付きましたが、株式会社BHSとは株式会社リサ・パートナーズの運営するリサ・コーポレート・ソリューション・ファンド3号投資事業有限責任組合が同社株式の保有を目的として設立した法人となっています。

結局ファンド案件になるんかよ!と最後に見つけました。なるほど、だから殆どの株式を売出すわけですね~

ということでファンド案件になりファンドが儲かる仕組みのIPOとなっています。まあそれでも初値利益は20%~30%くらい狙える可能性が今の地合いならあると思います!!

超得!株式投資型クラウドファンディング最大手のファンディーノさんとタイアップが始まりました。口座開設だけでAmazonギフト券1,000円分を貰えることになっています。有望な企業がIPOを目指して資金調達を行っているためIPOに興味があれば面白い投資だと思います。

EXIT(イグジィット)できた企業はファンディーノ案件だけとなっています。これから他社でも取扱い数が増えるとEXIT案件が増えると思います。先行投資で投資額の数倍~数十倍の利益を狙う投資です!

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。