アールプランナー(2983)のIPOが東証マザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村証券が務め公開株数400,000株、オーバーアロットメント60,000株です。上場規模は想定発行価格2,090円から計算すると約9.6億円になります。

再承認案件になり吸収額が前回よりも引き上げられています!

※アールプランナー公式サイト引用

前回の上場予定日は2020年4月22日でした。新型コロナウイルス感染症の影響などにより上場中止が相次いでいた時期です。今回も緊急事態宣言となるタイミングでの承認となりが、株式市場は前回承認時と異なります。

調べてみると前回承認の想定発行価格が1,680円となっています。今回は想定ベースで410円も価格を引き上げてきたことになります。

IPO市場の環境が良いことや日経平均の上昇などを考慮したものだと考えられます。

類似企業が多いセクターでもあるため、初値が上昇しても将来的には類似企業とあまり変わりない指標で落ち着くことが考えらえます。緊急事態宣言により同社も一時的な業績悪化となってもおかしくないでしょう。

アールプランナー(2983)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 不動産業 |

| 事業内容 | 戸建住宅事業、その他不動産事業 |

| 上場日 | 2月10日 |

| ブックビルディング期間 | 1月25日~1月29日 |

| 想定価格 | 2,090円 |

| 仮条件 | 2,090円~2,210円 |

| 公開価格 | 2月01日 |

| 初値結果 | 5,000円(公開価格2.26倍) |

| 企業情報 | https://www.arrplanner.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

手取概算額509,156千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限115,368千円と合わせて、2022年1月期に運転資金(不動産仕入及び建築費用)として全額充当する予定であります。

当社は、分譲住宅用地及び分譲土地の土地仕入れ、注文住宅及び分譲住宅の建築を行っており、付随費用を含む土地仕入費用及び住宅建築費用の一部に資金を充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 270,000株 |

| 売出株数 | 130,000株 |

| 公開株数(合計) | 400,000株 |

| オーバーアロットメント | 60,000株 |

| 上場時発行済み株数 | 1,270,000株(公募分を含む) |

| 想定ベースの時価総額 | 約26.5億円 |

| 幹事団 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 みずほ証券 SBI証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

アールプランナー(2983)上場評判とIPO分析

想定発行価格2,090円を基に吸収金額を算出すると約8.4億円となり、オーバーアロットメントを含めると約9.6億円規模の上場となります。本社が愛知県と言うこともあり自動車産業とも関係がある企業だと思います。同社グループは、アールプランナーと連結子会社1社(アールプランナー不動産)により構成されており、「戸建住宅事業」及び「その他不動産事業」を展開しています。わかりやすい事業だと思いますがIPOではあまり人気が見込めません。

同社は「デザイン力・商品力×不動産情報力×集客力×販売力」を強みとすることで、戸建住宅事業における「注文住宅」×「分譲住宅」×「不動産仲介」のビジネス展開が可能となり他社との差別化ができているようです。

注文住宅や分譲住宅で培ったノウハウを相互に利用することで、顧客ニーズに合った住宅の提案を行っています。また、不動産仲介を取扱う中で土地情報が蓄積されることで、「注文住宅」を希望している顧客に対しては最適な土地情報を提供できる仕組みが整っているそうです。

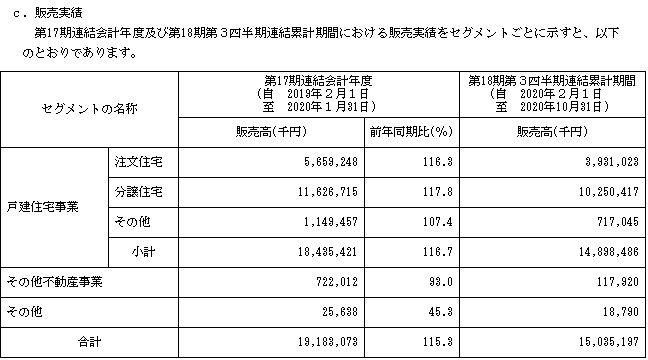

※有価証券届出書引用

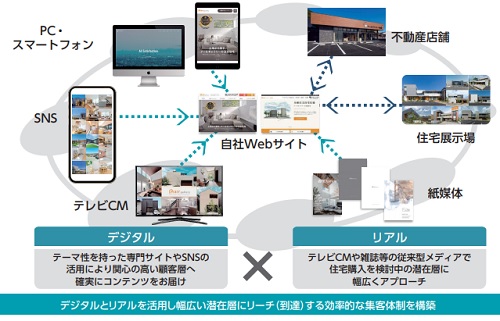

これまで住宅を持ちたいと思っていた顧客は、土地の所有状況や目的に応じて不動産業者や工務店、モデルハウスや住宅展示場へと足を運ぶことが必要でした。

しかし、同社の場合は土地を探すこと(立地の提案)から住宅のデザイン、性能、価格等の相談までワンストップで対応することで、希望の立地にデザイン性・機能性を兼ね備えた住宅を適正な価格で提供することを可能としているそうです。

ワンストップ・プラットフォーム戦略により顧客の囲い込みが行え、住宅展示場と不動産店舗を往来する顧客の利便性の向上にもつながっているそうです。

同社は営業拠点を愛知県を中心として23拠点(愛知県20拠点、東京都3拠点)構えており、住宅一次取得者のボリュームゾーンを主要顧客層として、住宅・不動産に関わるサービスを提供しています。

※有価証券届出書引用

集客については「デジタル」と「リアル」の両方で行っており、顧客が不動産店舗や住宅展示場、ショールーム、Webサイト、SNS、広告等どの手段を使っても同社グループにたどり着くような包囲型の集客戦略を実行しています。

「アールギャラリー」「アールギャラリーの分譲住宅」「アールプランナー不動産」「Fの家」「A Gallery」といった用途別に専門サイトを開設し、Web広告やSNSを活用して見込み客の獲得に努めています。

※有価証券届出書引用

今後の成長戦略ではこれまでの主要マーケットである愛知県に加えて、東京都、神奈川県、埼玉県及び千葉県の首都圏エリアでも展開を強化するそうです。

首都圏(1都3県)は、注文住宅及び分譲住宅の新設住宅着工戸数が全国で上位1位~5位を占める、優良な市場だそうです。

新型コロナウイルス感染症により首都圏から離れる方もいるようですし、住宅購入をためらう方も出てくるはずです。また既に住宅を手放す方も出てきていると報道が行われているため、長期的に成長できるのか不動産業全般に不安もあると思います。

戸建住宅事業の売上は全体の96%を占めています。※2020年1月期データから算出

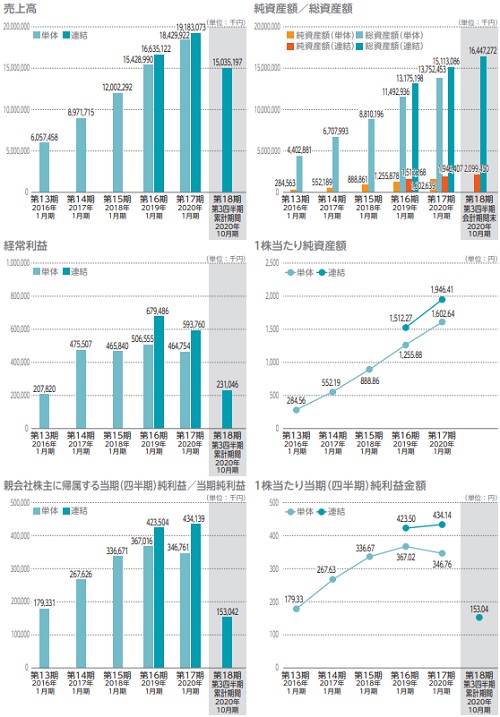

アールプランナー(2983)の企業財務情報と配当性向

| 回次 | 第16期 | 第17期 |

| 決算年月 | 2019年1月 | 2020年1月 |

| 売上高 | 16,635,122 | 19,183,073 |

| 経常利益 | 679,486 | 593,760 |

| 親会社株主に帰属する当期純利益 | 423,504 | 434,139 |

| 包括利益 | 423,504 | 434,139 |

| 純資産額 | 1,512,268 | 1,946,407 |

| 総資産額 | 13,175,198 | 15,113,086 |

| 1株当たり純資産額 | 1,512.27 | 1,946.41 |

| 1株当たり当期純利益金額 | 423.50 | 434.14 |

| 自己資本比率(%) | 11.5 | 12.9 |

| 自己資本利益率(%) | 32.6 | 25.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △950,312 | △1,092,383 |

| 投資活動によるキャッシュ・フロー | △280,579 | △301,154 |

| 財務活動によるキャッシュ・フロー | 2,211,177 | 925,119 |

| 現金及び現金同等物の期末残高 | 2,596,972 | 2,128,554 |

- 売上高15,035,197千円

- 営業利益307,896千円

- 経常利益231,046千円

- 親会社株主に帰属する四半期純利益153,042千円

住宅業界では国土交通省発表による全国の新設住宅着工戸数が、2020年1月から10月の累計で前年同期比89.4%となっています。同社グループでは新築一戸建ての建設を主な事業としており、これに関連する「持家」の新設着工戸数につきましても前年同期比88.2%、「分譲住宅(一戸建)」の新設着工戸数につきましては同88.3%となったそうです。

新型コロナウイルス感染症の影響による社会経済活動の縮小に伴い、新設住宅着工戸数は前年比マイナスが続く傾向だそうです。

また同社が拠点としている愛知県でも全国同様に需要は弱含んむ状況だそうです。しかしながら、コロナ禍でテレワークに対応可能な環境を求める消費者が、購入しやすい価格帯の分譲住宅を求める傾向もみられそうです。

同社では郊外を中心に戸建住宅の需要は増加しており、分譲住宅の販売件数増加に牽引され、順調に推移していると目論見にあります。

アールプランナー(2983)の株主状況とロックアップについて

会社設立は2003年10月03日、 愛知県名古屋市東区東桜一丁目13番3号に本社を構えます。社長は梢政樹氏(1975年7月26日生まれ)、株式保有率は28.53%(290,000株)です。従業員数240人で臨時雇用者14人、平均年齢32.6歳、平均勤続年数3.0年、平均年間給与5,136,000円です。

連結会社のセグメント別従業員数は戸建住宅事業258人(臨時18人)、その他不動産事業0人、全社共通32人(臨時1人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 梢 政樹 | 290,000株 | 28.53% | ○ |

| 古賀 祐介 | 260,000株 | 25.58% | ○ |

| Ko.International | 250,000株 | 24.59% | ○ |

| TreeTop | 200,000株 | 19.68% | ○ |

| 安藤 彰敏 | 2,000株 | 0.20% | ○ |

| 舟橋 和 | 2,000株 | 0.20% | ○ |

| 森川 祐次 | 1,500株 | 0.15% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である梢政樹、売出人である古賀祐介、当社株主であるKo.International株式会社及びTreeTop株式会社、並びに当社新株予約権者である安藤彰敏、舟橋和、森川祐次、山崎寛征、楯純二、廣角祐輔、桒原辰哉、村上和也、当社従業員4名及び子会社従業員2名は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2021年5月10日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年5月10日まで)のロックアップが付与されています。ロックアップ解除の設定はありません。

またロックアップ率が高くベンチャーキャピタル保有株もないことから需給の心配はなさそうです。

親引けは20,000株を上限として実施される予定です。

アールプランナー(2983)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が想定発行価格を下限として2,090円~2,210円に決定しました。これにより吸収額レンジが約8.4億円~約10.2億円になります。上場規模は軽いようですが大手予想は低めの予想を出してきました。

理由としては減益予想となっている事や戸建て不動産がIPOで不人気だからです。個人的には2021年第2号になるためQDレーザの初値上昇による恩恵を受けると考えています。

修正値2,500円~2,800円!

※注目度C

再承認案件になり前回よりも利益が低いのは残念な事実です。前回の想定発行価格が1,680円なので今回の仮条件上限との差は530円にもなります。金額にすると約2.44億円程の差があります。これを考えると初値期待は低そうですね。

ただしベンチャーキャピタル出資がなく業績も来期は期待ができるようです。あくまでも推測の範囲だと思いますが業績改善の可能性は高いようです。しかし現状を考えると思ったほど初値が伸びない予想となっています。

2021年1月期の連結業績予想は売上220億円となり前期比14.7%増、経常利益4.28億円で前期比27.8%減の増収減益になります。四半期利益は2.77億円で前期比36.2%減となる見込みです。しかも不動産業なのに配当なし(無配)なので印象が悪いようです。

EPS277.50からPERは7.96倍、BPS1,750.72からPBRは1.26倍になります。指標の類似企業比較では妥当なところかもしれませんが実績が乏しいため初値が高く寄り付けば下落する可能性が高いでしょう。

公募組は儲かってセカンダリー組はスキル次第でしょうか。類似企業は配当による買い支えで評価されている面もあるため同社の無配が問題のようです。

ただし今後は首都圏へ事業展開してくるそうなので業績期待がないわけではありません。従業員数も相当増えているそうです。IPOだけ考えると公募組は早めに撤退したほうが賢いのかもしれません。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 364,000株 | 91.00% |

| 三菱UFJモルガン・スタンレー証券 | 12,000株 | 3.00% |

| みずほ証券 | 12,000株 | 3.00% |

| SBI証券 | 12,000株 | 3.00% |

前回承認時にはSBI証券が幹事入りしていませんでしたが、今回幹事入りしています。ポイント狙いで申込を行っておきたいと思います!

前回の承認時は94%を野村證券が引受けていたため今回も90%以上の配分傾向だと思います。主幹事からの申込みを徹底しておきましょう。株数が少ないため激戦となるはずです。

また今年からSBIネオトレード証券でIPO取扱いが多くなると考えられます。旧ライブスター証券では取扱いが多いとは言えませんでしたが、2021年から期待できそうです。前受け金不要でIPO抽選に参加できます!

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

取扱いが多い企業で前受け金不要だと岡三オンラインもIPO抽選に参加できます。これまで躊躇していた方は3,500円のプレゼント特典が付いたのでよかったら頂いてください。タイアップ特典を付けて頂きました!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

同時期に始まったタイアップもあるためご紹介させて頂きます。将来IPOを行ってくる企業に投資ができるファンディーノともタイアップさせていただく事になりました。

口座開設でAmazonギフト券がプレゼントされることになっています。取引などが不要なので興味があれば公式サイトをチェックしてみてください。詳しくは下記ページで内容をまとめています。

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ランディックス(2981) | PER13.27倍 | PBR1.07倍 |

| グランディーズ(3261) | PER17.09倍 | PBR0.77倍 |

| フォーライフ(3477) | PER10倍 | PBR0.93倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年2月01日~2028年1月28日 | 12,500株 | 600円 |

| 2020年12月19日~2028年12月12日 | 4,000株 | 1,040円 |

ストックオプション(新株予約権)は16,500株全てが上場時点で行使期限を迎えています。

ただし、新株予約権を付与された対象者は上場から1年間は2分の1しか売却できない条件が設定されています。1年後は全株式の売却が可能だそうです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。アールプランナー(2983)IPOの評価と申し込みスタンスまとめ

アールプランナー(2983)のIPO評価は吸収金額が低いため安心して投資ができそうです。不動産セクターのため人気は限られると思いますが、初値買いで参戦してくる投資家は多いと考えています。DX(デジタルトランスフォーメーション)を強化しオンライン商談やウェビナーの開催、デジタルマーケティングなどにも注力しているそうです。コロナ禍でも事業継続ができると考えられます。

※アールプランナー公式サイト引用

当たり前になったWebサイトやSNS、Web広告などの取扱いもあり今風の企業だと思います。最先端だとAI(人工知能)などを用いてビジネスの効率化を図る企業も出てきています。

同社ではAIの取扱いはないようです。売上は前期まで伸びているため業績期待はあると思います。

不動産業のIPOは初値が伸びても投資家の逃げ足が特に早い印象があるため、セカンダリー投資には気を付けたい銘柄だと思います。

株主上位は全て役員や役員が所有する会社などが株を占めているため、初値後の売り圧力は基本的に弱いと考えられます。そして野村證券主幹事なので初値売りが少なく高騰パターンの期待も残っているかもしれません。

イークラウドの口座開設キャンペーンが延長されました!株式投資型クラウドファンディングに興味があればお勧めの企業です。投資を実行するとAmazonギフト券が上乗せになります!

条件は投資家登録なのでハードルがかなり低いと思います。将来IPOを行ってくる企業に先行投資ができる企業さんです。

株式投資型クラウドファンディングを手掛けるイークラウドに口座開設を行うとAmazonギフトカード(アマギフ)を貰うことができます。投資家登録完了で貰えるキャンペーンなので簡単です。ECFへの投資に興味があればお勧めのキャンペーン …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。