アクシージア(4936)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は大和証券が務め公開株数6,600,000株、オーバーアロットメント990,000株です。上場規模は想定発行価格1,360円から計算すると約103.2億円になります。

当選チャンスのIPOが登場しました。OAを合わせると7,590,000株になり、簡易的なグルーバルオファリングになるそうです。

※アクシージア公式サイト引用

海外販売は売出株式3,600,000株の一部が販売されることになっています。2020年12月に上場した銘柄のように海外配分が多いと、国内IPO投資家への配分が少なくなることが予想されます。

ただ母数が大きいためそれなりに当選者が出てくることが予想されます。是非当選を狙って抽選に参加したいと思います。

同社は日本よりも中国で販売を伸ばしている企業になります。2019年のデータでは中国ECサイトで化粧品購入率が29.7%となっており、日本の11.9%よりも高いいことが業績好調につながっているようです。

中国は人口も多く、日本製品として販売しているのであれば買われるでしょう。公式サイトでは中国国内での模倣品(海賊版)の注意事項も書かれているため、それなりに人気があるブランドだと思います。

と言うことで今回も深掘りしてみたいと思います!

アクシージア(4936)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 化学 |

| 事業内容 | 化粧品及びサプリメント製造・販売事業 |

| 上場日 | 2月18日 |

| ブックビルディング期間 | 2月02日~2月08日 |

| 想定価格 | 1,360円 |

| 仮条件 | 1,360円~1,450円 |

| 公開価格 | 1,450円 |

| 初値結果 | 2,051円(公開価格1.41倍) |

| 企業情報 | https://axxzia.co.jp/ |

| 監査人 | PwCあらた有限責任監査法人 |

【手取金の使途】

手取概算額4,055,000千円については、①新工場建設のための設備投資資金、②直営店の新規出店のための設備投資資金、③製品上市のための研究開発投資資金、④事業拡大に伴う増加運転資金に充当する予定であります。

①新工場建設のための設備投資資金

新工場建設のための設備投資資金に2,000,000千円を充当する予定

②直営店の新規出店のための設備投資資金

直営店の新規出店のための設備投資資金に100,000千円を充当する予定

③製品上市のための研究開発投資資金

製品上市のための研究開発投資資金に30,000千円を充当する予定

④事業拡大に伴う増加運転資金

当社グループの業容拡大に伴う運転資金に274,000千円を充当する予定

残額については具体的な資金需要の発生及び充当までは、安全性の高い金融商品等で運用していく方針

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 3,000,000株 |

| 売出株数 | 3,600,000株 |

| 公開株数(合計) | 6,600,000株 |

| オーバーアロットメント | 990,000株 |

| 上場時発行済み株数 | 25,800,000株(公募分を含む) |

| 想定ベースの時価総額 | 約350.9億円 |

| 幹事団 | 大和証券(主幹事) 野村證券 三菱UFJモルガン・スタンレー証券 SBI証券 楽天証券 丸三証券 岡三証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 auカブコム証券 DMM.com証券 |

アクシージア(4936)上場評判とIPO分析

想定発行価格1,360円を基に吸収金額を算出すると約89.8億円となり、オーバーアロットメントを含めると約103.2億円規模の上場となります。マザーズとしては上場規模が大型になるため初値が伸び悩む可能性があります。ただ類似企業のプレミアアンチエイジング(4934)やI-ne(4933)の初値が良かったため、アクシージアも買われる可能性が高いと思います。

同社の場合は日本よりも中国で販売を伸ばし、売上の86.0%が中国となっています。中国Eコマースだけで67.6%となりサロン18.0%、リテール0.5%になります。日本での販売は10.8%と低く、その他の地域が3.2%となっています。※2020年7月期データ

同社の前身は2011年12月に美容施設向け化粧品開発・製造を目的とする会社として、オリエンティナ化粧品株式会社が設立されています。

2012年11月に社名を株式会社アクシージアに改めています。同社グループは、アクシージアと海外子会社2社で構成され、化粧品及び健康補助食品の製造・販売を主な事業としています。

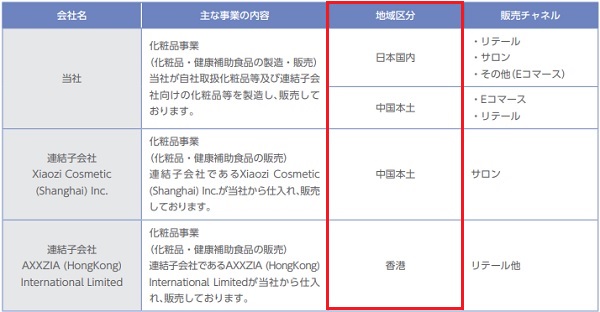

※有価証券届出書引用

同社単体では日本国内と中国本土の販売チャネルが唯一あり、子会社は中国本土と香港で販売を行っています。

日本国内ではエステサロン運営事業者への直接販売やエステサロン運営事業者への卸売販売を行います。また、国内外インターネット通信販売事業者の運営するECサイトを通じた一般消費者への直接販売を行います。

この他、百貨店や化粧品小売店舗、国内免税店、量販店運営事業者への直接販売や卸売りも行っているそうです。

中国本土ではインターネット通信販売事業者の運営するECサイトを通じた一般消費者への直接販売、インターネット通信販売事業者への卸売販売、免税店への卸売販売などを行います。

※有価証券届出書引用

取扱製品はエステサロンなど幅広い美容施設向け専用スキンケアラインの他、リテール市場向けでは、年齢に応じたエイジングケアとして食生活、運動など「糖化ケア」を意識したトータルな美容ライフ提案をコンセプトとするスキンケアの取扱いを行います。

さらに、美容ドリンクを融合させたエイジングケアシリーズ、ニッチでありながら悩みの多い目もとケアに特化したスキンケアシリーズなど、様々な製品を展開しているそうです。

※有価証券届出書引用

同社グループは自社が強みを活かせるセグメントを発見し、局所的ナンバーワンとなることで競争優位を創出する考えだそうです。

消費市場としてのアジアが注目される中、化粧品人口の拡大と消費の高度化で高成長が期待される中国市場に事業機会を見出し、中国本土での販売力強化に努めています。

「中国市場で唯一無二の強みを持つ化粧品会社」を目指し事業運営を行うそうです。日本市場向けに投入した製品を中国市場に展開するのではなく、中国現地での市場調査を基に、中国での消費者ニーズが高いと想定される製品を企画、開発しているそうです。

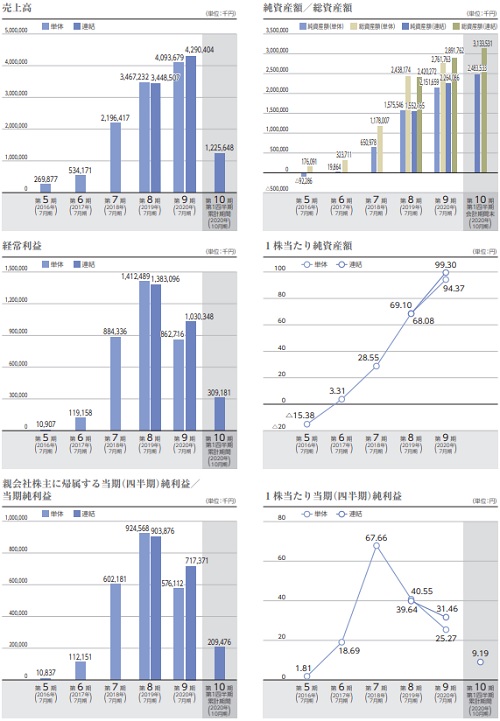

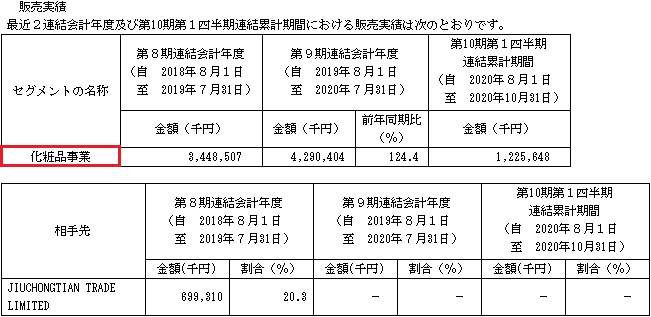

なぜ販売先が「中国?」と思っていましたが戦略的に行っていたわけですね。前期売上は連結で約42.9億円で当期利益が約7.17億円となっています。

アクシージア(4936)の企業財務情報と配当性向

| 回次 | 第8期 | 第9期 |

| 決算年月 | 2019年7月 | 2020年7月 |

| 売上高 | 3,448,507 | 4,290,404 |

| 経常利益 | 1,383,096 | 1,030,348 |

| 親会社株主に帰属する当期純利益 | 903,876 | 717,371 |

| 包括利益 | 901,186 | 712,029 |

| 純資産額 | 1,552,165 | 2,264,086 |

| 総資産額 | 2,420,272 | 2,891,762 |

| 1株当たり純資産額 | 68.08 | 99.30 |

| 1株当たり当期純利益金額 | 39.64 | 31.46 |

| 自己資本比率(%) | 64.1 | 78.3 |

| 自己資本利益率(%) | 82.1 | 37.6 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 749,553 | 161,517 |

| 投資活動によるキャッシュ・フロー | △317,000 | △90,704 |

| 財務活動によるキャッシュ・フロー | 246,316 | △105,182 |

| 現金及び現金同等物の期末残高 | 976,052 | 924,558 |

- 売上高1,225,648千円

- 営業利益305,298千円

- 経常利益309,181千円

- 四半期純利益209,476千円

国内化粧品市場においては、新型コロナウイルス感染症による入国規制によるインバウンド需要は依然として回復の見通しがたたず、消費マインドの冷え込みが継続し、先行き不透明な状況が続いています。

海外化粧品市場においても、新型コロナウイルスの感染拡大の影響等により先行きは不透明な状況が続いていますが、中国市場においては感染者数減少を受けて、Eコマース市場を中心に回復傾向が見られるそうです。

2019年からスタートした3ヵ年中期経営計画(2019年~2022年)に基づき、中国本土において広告投資を強化、販売力の強化を図るとともに、次世代の成長製品を創出すべく取り組みを進めたそうです。

アクシージア(4936)の株主状況とロックアップについて

会社設立は2011年12月21日、東京都新宿区西新宿六丁目3番1号に本社を構えます。社長は段卓氏(1966年6月18日生まれ)、株式保有率は24.84%(5,760,000株)です。従業員数75人で臨時雇用者0人、平均年齢33.2歳、平均勤続年数1.2年、平均年間給与5,092,000円です。連結従業員数は97人になりセグメントは化粧品事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 段 卓 | 5,760,000株 | 24.84% | ○ |

| 王 暁維 | 5,760,000株 | 24.84% | ○ |

| 株式会社イーグルファイナンス | 3,000,000株 | 12.94% | ○ |

| 創維科技實業有限公司 | 3,000,000株 | 12.94% | ○ |

| 段 世純 | 2,400,000株 | 10.35% | ○ |

| 武 君 | 1,725,000株 | 7.44% | ○ |

| 雑賀 俊行 | 1,200,000株 | 5.17% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人である段卓、王暁維(通称名 天野暁維)、段世純、武君、雑賀俊行及び株式会社イーグルファイナンス、並びに当社の株主である創維科技實業有限公司は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年8月16日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く)を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年8月16日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは12,000株を上限として行われる予定になっています。

アクシージア(4936)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。アクシージアの仮条件が1,360円~1,450円となり機関投資家の評価も高いようです。今後数年間は増収増益になる期待が高いとされているため、機関投資家や個人投資家の参戦期待があるそうです。

今回の上場による吸収金額は約89.8億円~110.1億円となり、時価総額は350.9億円~374.1億円になります。日本は人口減少となりますが、同社は中国をターゲットとしているため成長する見込みです。この差は大きいでしょう!

修正値2,000円前後

※注目度A

あまりIPOでは人気化しない分野でしたが、一昨年から注目される事業になっています。コロナ禍による消費変化が起きているからかもしれません。大手化粧品メーカーも中国への販路を拡大する傾向にありますからね。

機関投資家は強気姿勢だと観測されています!!

2021年7月の連結業績予想は売上51.72億円で前期比20.6%増、経常利益12.52億円で前期比21.6%増になります。四半期利益は8.83億円で前期比23.2%増です。

EPS36.59からPERは39.63倍、BPS284.77からPBRは5.09倍になります。配当や優待は現在のところありません。上場後は株主優待に期待できるでしょう。

代表者が中国の方なので気になっていましたが影響はなく買われると考えられています。コロナ禍や緊急事態宣言でも心配はないようです。

同社の最大の武器は中国をターゲットにしていることだと有料情報各社で見受けられます。目論見を見れば多くの方がそのように感じることでしょう。VC出資がないこともプラス材料です!

海外配分率によっては国内投資家への配分が少ない可能性があります。株数が多いため当選を目指して申込を行っておきたいと思います。複数株の配分を得る方も多いかもしれません。

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 6,072,000株 | 92.00% |

| 野村證券 | 198,000株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 66,000株 | 1.00% |

| SBI証券 | 66,000株 | 1.00% |

| 楽天証券 | 66,000株 | 1.00% |

| 丸三証券 | 66,000株 | 1.00% |

| 岡三証券 | 66,000株 | 1.00% |

主幹事の大和証券からの抽選を申込みつつ、株数が多いため他の証券会社でも当選が狙えそうです。野村證券からの申込みだと前受け金不要なのでとりあえず申し込みを行っておきましょう!

申込続けていれば1年に1回~2回くらいは当選できるかもしれません。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

株数が多いため委託でIPO抽選が行われる企業からも抽選に参加しておきたいと思います。ダメもとで申込んでおいて当選するパータンを期待します。auカブコム証券からの取扱いが期待できそうです。三菱UFJモルガン・スタンレー証券からの委託販売になります。

また、岡三オンラインからもIPO抽選に参加できると考えられます。野村證券と同じで前受け金不要でIPO抽選に参加できるため入金の必要がありません。ちなみに3,500円が貰えるタイアップをさせて頂いています。取引でも使える証券会社なので便利です!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

SBIネオトレード証券でIPO取扱いが急増しています。SBIグループになりIPO取扱いが拡大される期待が高まっています。公式ページにも「IPO銘柄の取り扱いが拡大」と書かれているため個人的にも期待しています。

IPOルールについては下記記事でまとめています。株数が多いとSBI証券主幹事以外でも取扱いが期待できるのかもしれません。2021年から本格始動!?となる期待があります。

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 新日本製薬(4931) | PER25.77倍 | PBR4.12倍 |

| I-ne(4933) | PER34.55倍 | PBR27.46倍 |

| プレミアアンチエイジング(4934) | PER32.49倍 | PBR39.06倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2022年8月01日~2027年7月31日 | 362,000株 | 780円 |

| 2022年8月01日~2027年7月31日 | 24,000株 | 780円 |

| 2022年8月01日~2027年7月31日 | 4,000株 | 780円 |

ストックオプション(新株予約権)で行使期限に入る株はありません。株数は390,000株あります。

ベンチャーキャピタルの資本が入っていないことも上場時点でメリットがありそうです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。アクシージア(4936)IPOの評価と申し込みスタンスまとめ

アクシージアIPOは販売先が中国となっていることで業績期待ができそうです。コロナ禍により様々な企業で業績悪化となっていますが、同社の経営陣のうち4名が中国籍となっていることで中国ビジネスを展開するうえで強みとなっているそうです。株主名簿からもわかりますよね。

※アクシージア公式サイト引用

ただ、反日抗議行動や治安悪化、感染症の流行による社会的混乱等のリスクが潜在していることも気になります。そもそも中国人が好む化粧品等の製造を行っているため、一定のブランド力があれば売れるはずです。

中国の主要販売チャネル(Eコマース)ではアリババグループのプラットフォームで販売しているため、運営方法や経営状況等の影響を受ける可能性は否定できません。

あとは日本国内で考えると化粧品市場は成熟しているためあまり初値期待はできません。類似企業のプレミアアンチエイジングやI-neの初値買い意欲を考えると同社も20%~30%高の初値が付く可能性はあると思います。

地合い頼みなのは間違いなさそうですが、日経平均が続伸しているためこの調子であれば問題ないでしょう。

単元未満株でIPO抽選に参加できるSBIネオモバイル証券が盛り上がっています。IPOに当選しなくても毎月Tポイントを貰えるため私も取引しています。メリットやデメリットをまとめているので興味があれば参考にしてください。

最近ネットショッピングでTポイントの2重取りをよく忘れています。TポイントでFX取引も行ってみたので当選確率上がるのかな?と少し期待しています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。