ティアンドエス(4055)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事はいちよし証券が務め公開株数247,000株、オーバーアロットメント30,000株です。上場規模は想定発行価格2,650円から計算すると約7.3億円になります。株数が少ないためプラチナ株と言えそうです。

かなり人気が見込める銘柄だIPOだと思うので積極的に抽選参加のスタンスでよさそうです!

※ティアンドエス公式サイト引用

事業の主力は特定の企業で請負(開発・運用保守)を行っている事から新奇性はなさそうです。ただAI市場を中心とした新規案件を獲得する意欲と、2019年7月から東北大学との共同研究を開始していることは材料視されそうです。

ティアンドエスが事業展開するIT産業はビッグデータ、IoT等の新しい技術やサービスの登場や進展により、企業のIT投資は旺盛な状況で推移しているそうです。

上場承認時点では新型コロナ感染症による影響も出ていないと言うことで初値への期待感があります。

ティアンドエス(4055)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 大手企業及び半導体工場向けシステム開発・運用保守・インフラ構築、AI関連のソフトウエア開発 |

| 上場日 | 8月07日 |

| ブックビルディング期間 | 7月20日~7月28日 |

| 想定価格 | 2,650円 |

| 仮条件 | 2,650円~2,800円 |

| 公開価格 | 2,800円 |

| 初値結果 | 7,010円(公開価格2.5倍) |

| 企業情報 | https://www.tecsvc.co.jp/ |

| 監査人 | 双葉監査法人 |

【手取金の使途】

手取概算額406,460千円及び「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限72,840千円を合わせた手取概算額合計上限479,300千円については、今後の事業拡大に向けた人材及び設備並びに当社としての次世代AIプロセッサ用ソフトウエア技術の獲得のため、①研究開発費に248,640千円、②人材採用費及び人件費として131,000千円、③設備資金として99,660千円を充当する予定であります。

①研究開発費

国立大学法人東北大学国際集積エレクトロニクス研究開発センターとの共同研究における研究開発費として118,640千円、また共同研究の成果を踏まえたソフトウエア開発に使用するReference Boardの開発に係る研究開発費として130,000千円を充当する予定

②人材採用費及び人件費

大船事業所開設に伴う人件費に25,000千円、先進技術ソリューションカテゴリーにおいてAI、画像認識に関する専門技術者の人材採用費に8,000千円、人件費に48,000千円を充当する予定です。また、事業拡大に伴う人件費に50,000千円を充当する予定

③設備資金

先進技術ソリューションカテゴリーにおいてAIプロセッサ開発等に使用するサーバの取得費用に50,000千円、これに伴い本社サーバルームを拡張するための建物附属設備購入及び保証金に29,500千円、大船事業所開設のための建物附属設備購入及び保証金に11,000千円、社内経営管理システムの導入資金に9,160千円を充当する予定

なお、上記調達資金は具体的な充当時期までは安全性の高い金融商品等で運用していく方針

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 170,000株 |

| 売出株数 | 77,000株 |

| 公開株数(合計) | 247,000株 |

| オーバーアロットメント | 30,000株 |

| 上場時発行済み株数 | 1,750,700株(公募分を含む) |

| 想定ベースの時価総額 | 約46.4億円 |

| 幹事団 | いちよし証券(主幹事) 野村證券 SBI証券 極東証券 東洋証券 マネックス証券 ←完全平等抽選 岡三証券 楽天証券 |

| 委託見込 | 岡三オンライン証券 |

ティアンドエス(4055)上場評判とIPO分析

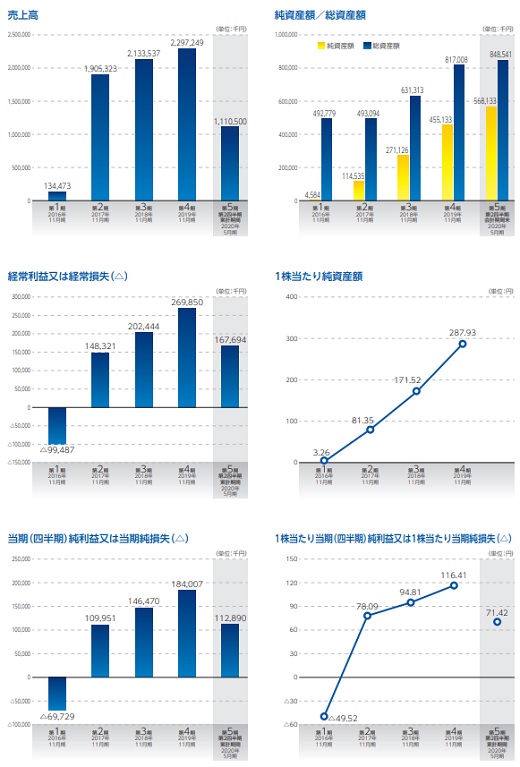

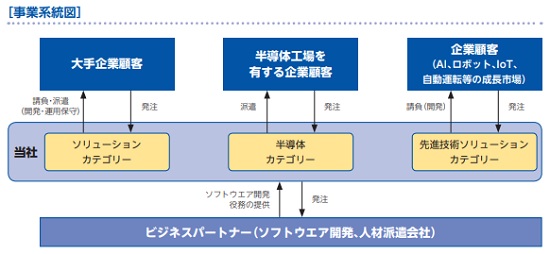

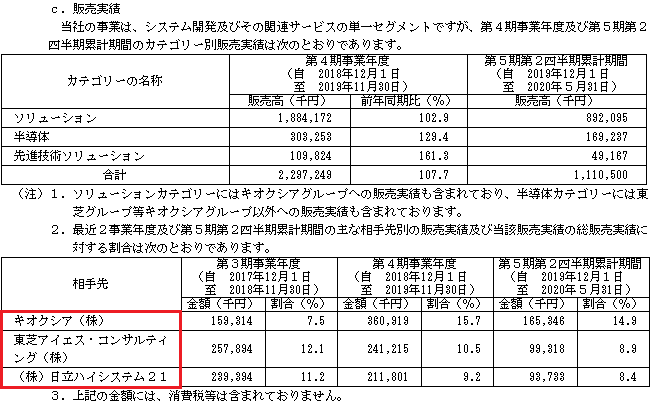

想定発行価格2,650円を基に吸収金額を算出すると約6.5億円となり、オーバーアロットメントを含めると約7.3億円規模の上場となります。前期売上が約23億円、四半期利益が1.8億円と規模こそ小さめですが、業績が拡大傾向にあるため人気だと思います。ティアンドエスは、システム開発及びその関連サービスの単一セグメントになります。事業の構成を「相対的に安定したベースロード的な利益体質の事業基盤:ソリューションカテゴリー」と「半導体工場内システムの運用・保守を支援する安定分野:半導体カテゴリー」及び「高度なソフトウエア技術により新市場を創出する成長分野:先進技術ソリューションカテゴリー」の3つのカテゴリーによる構造としています。

ソリューションカテゴリーは、大手企業顧客向けの請負(開発・運用保守)を中心としたサービスを展開しています。現在はキオクシアグループ、東芝グループ、日立グループ等の大手企業グループを対象にサービス展開しているそうです。また、その経験と実績をもとに他の大手企業や中堅企業への事業開拓を行っています。

ソリューションカテゴリーでは産業領域に特化せず製造業、サービス業など様々な業種のユーザ企業をターゲットとしてサービスを展開しており、請負及び派遣の形態で提供しています。

その割合は売上比で「請負:派遣=3:1」であり、請負が主な事業モデルとなっています。顧客の要望に応じて、どの形態でも対応できる社内体制と人材を用意するよう努めているそうです。

※有価証券届出書引用

半導体カテゴリーが提供するサービスは、半導体工場内のシステム運用やシステム保守になります。同社の前身である旧株式会社テックジャパンは、20年以上前から工場を建設する顧客との関係強化に努めてきており、安定的に人員を提供できる体制を整えています。

半導体工場における同社の役割は、工場内システムの保守及び運用サービスや、ITヘルプデスク等半導体工場のITインフラストラクチャー運用支援を担当することであり、キオクシアグループ及び東芝グループ各社より受嘱しています。

本事業の特徴は、工場に常駐する形態で工場システムの運用や保守業務に従事することであり、工場が存続する限り安定的に事業が継続できると考えているそうです。

※有価証券届出書引用

先進技術ソリューションカテゴリーでは、ネットワーク・画像認識・ハードウエア制御・メモリ高速化等最新の高度技術を駆使して、ソフトウエアの高機能化及び品質向上を実現するサービスを提供しています。

現在はAIテクノロジー業務として論文調査、論文アルゴリズムの実装・評価、アノテーションサービス、メモリ高速化業務としてアルゴリズムレベルの最適化、ハードウエアレベルの最適化、さらには画像認識ソフトウエア開発などを行っています。

その事業規模は、2019年11月期実績で売上高の4.8%と他カテゴリーと比較すると小さい状況です。そのためさらなる事業規模の拡大を目指して、今後市場拡大が見込まれ、かつ高度なソフトウエア開発能力が必要とされる領域をターゲットに新規開拓を行っています。

※有価証券届出書引用

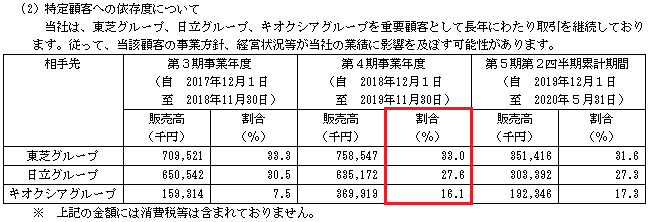

事業的なリスクは東芝グループや日立グループ、キオクシアグループを重要顧客として長年にわたり取引を継続していることでしょう。逆に安定しているとも言えそうです。

前期ベースで販売高を企業別に比較すると東芝グループ33.0%、日立グループ27.6%、キオクシアグループ16.1%になっています。

※有価証券届出書引用

人材の確保に関しては、IT開発事業の伸びからIT人材不足が懸念され中長期的に困難になることが予想されるそうです。

新型コロナウイルス感染症の直接な影響は現在のところ発生しておらず、派遣契約の打ち切りや請負契約の案件取消しはないそうです。今後の状況によっては影響が出る可能性もあるそうです。上場時点で影響がないことは安心材料だと思います。

また新株予約権による潜在株数が157,300株であり、発行済株式総数の9.95%に相当するそうです。

ティアンドエス(4055)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2018年11月 | 2019年11月 |

| 売上高 | 2,133,537 | 2,297,249 |

| 経常利益 | 202,444 | 269,850 |

| 当期純利益 | 146,470 | 184,007 |

| 資本金 | 74,120 | 74,120 |

| 純資産額 | 271,126 | 455,133 |

| 総資産額 | 631,313 | 817,008 |

| 1株当たり純資産額 | 171.52 | 287.93 |

| 1株当たり当期純利益金額 | 94.81 | 116.41 |

| 自己資本比率(%) | 42.9 | 55.7 |

| 自己資本利益率(%) | 76.0 | 50.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 150,248 | 168,033 |

| 投資活動によるキャッシュ・フロー | △12,601 | △1,056 |

| 財務活動によるキャッシュ・フロー | △76,276 | △44,438 |

| 現金及び現金同等物の期末残高 | 200,638 | 323,177 |

- 売上高1,110,500千円

- 営業利益164,693千円

- 経常利益167,694千円

- 四半期純利益112,890千円

ティアンドエスでは新型コロナウィルスの直接的な影響はなく、派遣契約の打ち切りや請負契約の案件取消は発生していません。しかしながら、引き続き感染拡大による国民生活及び経済環境への影響には十分に注意する必要がある状況だそうです。

「ソリューションカテゴリー」では産業領域に特化せずIT人材の供給を継続し、IT開発を支える事業の拡大を図ってきたそうです。「半導体カテゴリー」では工場内システムの保守及び運用サービスや、ITヘルプデスク等半導体工場のITインフラストラクチャー運用支援の事業拡大を行っています。「先進技術ソリューションカテゴリー」ではAI市場に特化した戦略行っています。

ティアンドエス(4055)の株主状況とロックアップについて

会社設立は2016年11月01日、神奈川県横浜市西区みなとみらい三丁目6番3号に本社を構えます。社長は武川義浩氏(1961年8月12日生まれ)、株式保有率は39.87%(693,000株)です。従業員数は264人で臨時雇用者はありません。平均年齢36.8歳、平均勤続年数5.3年、平均年間給与4,613,121円です。セグメントはシステム開発及びその関連サービスの単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 武川 義浩 | 693,000株 | 39.87% | ○ |

| 渡辺 照男 | 248,600株 | 14.30% | ○ |

| 日下 理 | 187,000株 | 10.76% | ○ |

| 遠藤 玲 | 122,100株 | 7.03% | ○ |

| 日下 寛之 | 111,100株 | 6.39% | ○ |

| ティアンドエス従業員持株会 | 38,500株 | 2.22% | × |

| 木村 実 | 37,400株 | 2.15% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人である渡辺照男並びに当社株主であり貸株人かつ当社役員である武川義浩並びに当社株主であり当社役員である遠藤玲及び長谷川智彦並びに当社株主である日下理、日下寛之、木村実、日下藍子、渡辺貴美子、矢ノ下美樹、渡辺一樹及び渡辺奈緒は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年11月04日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

また、当社の新株予約権保有者であり当社役員である福田悦生及び木下洋は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社株式の売却等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年11月04日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは20,000株を上限として福利厚生を目的にティアンドエス従業員持株会に対して行われます。また従業員持株会のロックアップ記載はありません。

ティアンドエス(4055)IPOの初値予想と幹事引受け株数

大手初値予想は2社掲載予定です。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,650円~2,800円に決定しました。これにより市場からの吸収額が約7.3億円から約7.8億円に引き上げられました。公開株数が277,000株しかないため軽量級のIPOのままとなっています。需給面の心配は必要ないと思います。

修正値7,500円~8,500円

※注目度B、7月28日追記

※注目度5段階中上から1番目、7月28日追記

2020年11月の単独業績予想は売上24.3億円となり前期23.0億円を6%上回るそうです。経常利益は3.0億円となり前期2.7億円を11.5%上回る予想が出ています。業績は増収増益となる予想となっています。また、四半期利益は2.3億円計上で前期1.8億円から26.1%増を見込んでいるそうです。

EPSが142.00なのでPERは19.72倍、BPSが624.66なのでPBRは4.48倍になります。計算は仮条件範囲の上限2,800円で算出しています。

いちよし証券が主幹事のため公募株を手にした投資家の成売りが少ないことが予想されます。また株数が少なく、他のIPOもないことから初値高騰のパターンになる可能性も期待できるでしょう。

機関投資家よりも個人投資家主体の売買が行われると思っています。サービス全般が半導体業界向けとなっており類似企業が多く存在します。新奇性などはありませんが大手企業との提携から上場後の業績も期待できそうです。

マザーズ上場にしては少し地味な企業だと思います。しかし公開株数や上場規模に魅力があるため買い先行で始まると考えています。いちよし証券主幹事は初値高騰になりやすい銘柄が多いと感じています。

ベンチャーキャピタル出資はなく、ロックアップも90日間かかっていることから公開株式以外の株流通は少ないでしょう。セカンダリーは上がり過ぎると急激に下げる傾向が見受けられるそうです。業種全般でこのような傾向にあるそうです。

| 幹事名 | 配分単位 | 引受割合 |

| いちよし証券(主幹事) | 185,500株 | 75.10% |

| 野村證券 | 22,200株 | 8.99% |

| SBI証券 | 12,300株 | 4.98% |

| 極東証券 | 7,400株 | 3.00% |

| 東洋証券 | 7,400株 | 3.00% |

| マネックス証券 | 7,400株 | 3.00% |

| 岡三証券 | 2,400株 | 0.97% |

| 楽天証券 | 2,400株 | 0.97% |

公開株数が少ないことを考えると当選は難しそうです。設立から間もない状況で業績が伸び続けています。またIPO投資家に最近好まれている事業となっていることで、IPOに当選すれば大きな利益になると予想できます。

8月は例年IPOも少ないことで予想外の高値を付ける可能性もあると思います。ただし当選しにくいIPOとなっています。強運の持ち主、もしくは証券会社に手数料を大きく落としている方が当選できそうです。

いちよし証券のIPO抽選ルールは下記記事でまとめています。申込は前受け金不要なので気軽に参加できそうです!

いちよし証券のIPO抽選ルールについて詳しく説明します。前受け金不要でインターネット経由のIPO抽選に参加ができるため口座を開設しておきたい証券会社です。IPO取扱い実績が増え今後もコンスタンスに取扱いが期待できそうです …

その他の証券会社だとSBI証券でIPOチャレンジポイントをつぎ込めば当選期待ができそうです。IPOチャレンジポイントのボーダーラインは500ポイント程度は必要だと思います。

500ポイントで30万円~50万円利益だと少し寂しいのでもう少し初値が飛ぶのかもしれません。その期待は十分あるでしょう。またマネックス証券は引受けた株数を全て抽選に回しているため、抽選に参加するだけしておきましょう。

完全に運による当選になりますが1撃数十万円の利益が狙えるため目の色を変えて申込む方は多いと思います。誰に当選するのかわかりませんがそれが自分であることをみなさん望んでいると思います!

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

また当選確率が凄く低いと思いますが、岡三証券の委託販売で岡三オンライン証券もIPOの取扱いがあると思います。こちらも主幹事いちよし証券と同じで前受け金不要でIPO抽選に参加できます。

前受け金不要の証券会社は下記記事でまとめているのでよかったら参考にしてください。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| クエスト(2332) | PER12.89倍 | PBR1.51倍 |

| システムリサーチ(3771) | PER14.01倍 | PBR2.61倍 |

| インフォメーションクリエーティブ(4769) | PER11.88倍 | PBR1.23倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年4月17日~2028年4月16日 | 93,500株 | 81円 |

| 2021年5月18日~2029年5月17日 | 39,600株 | 175円 |

| 2021年5月18日~2029年5月17日 | 5,500株 | 175円 |

| 2020年4月24日~2030年4月23日 | 12,100株 | 476円 |

| 2022年4月24日~2030年4月23日 | 5,500株 | 467円 |

| 2022年4月24日~2030年4月23日 | 1,100株 | 467円 |

上場時点でストックオプション(新株予約権)を行使できる株数は93,500株となっています。ロックアップ条件に新株予約権保有者の福田悦生氏と木下洋氏はロックアップ90日間に応じていると記載があります。

93,500株の内訳は、取締役1名と従業員31名になっています。

新株予約権の割当てを受けた者は、権利行使時においても、当社または当社子会社の取締役、監査役および従業員の地位にあることを要するものとする。

ベンチャーキャピタル出資は確認できないため安心できます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ティアンドエス(4055)IPOの評価と申し込みスタンス

ティアンドエスIPOは需給面の心配はないでしょう。上場規模も小さく株数も少ないため上場1日目は初値付かずになる可能性があります。気になるのは新型コロナ感染症の第2派です。また自粛となればIPO市場も危ういかもしれません。世界の感染者と日本の状況を簡単に比較はできないため第1波のように上場中止にはならないと思います。

※ティアンドエス公式サイト引用

しかし、株高となっている現在の状況も違和感があるように思います。アメリカに始まりヨーロッパ諸国の株価も回復傾向にあります。できればこのまま回復してほしいと思います。

ティアンドエスのIPOに当選することは少し難しいと感じています。しかし申込まなければ当選しないため利益を獲得するべく行動を行いましょう。

最近、読者のお問い合わせが増えている中で気が付いたことがあります。それは意外と当選してもIPOに注力していない方は購入忘れが多いことです。

IPOに当選しても購入を忘れる方がいるため補欠当選の繰上りも期待できます。私も過去に1度だけ20万円の利益を取逃がしたことがあるので強くは言えませんけどね。

また、IPOになかなか当選できない方は小額からクラウドファンディングを始めてみてはいかがでしょうか?私は好んで投資を行っています。

融資型でNO.1の地位にあるクラウドバンクだといつもで好きな時に投資できます。イメージキャラクターも変わって益々人気のようです。

テレビCMも行っているためご存知の方も多いと思います。また東証一部上場企業とのコラボレーションファンドも新しく始まっています。利回りが若干低めですが安定した運用期待ができそうです。これまでの取引実績などは下記記事でまとめてみました。

クラウドバンクに投資を初めて行ったのは8年前です。それから分配金や償還金を受け取りながら投資金も増やしてきました。最近ではソーシャルレンディングと言われる投資に目覚め投資金額が400万円を超えています。単純計算で年利6% …

それにインタビューも直接させて頂いています。ご興味があればこちらもお勧めします。IPOの他に収益がでると嬉しいですからね。ただし元金保証ではありません!

クラウドバンク(Crowd Bank)の代表取締役社長である金田創氏に直接インタビューさせて頂きました。このような機会を与えて頂き大変感謝しております。しかし、この機会を逃しまいと今回も普段は聞けないようなことを突っ込ん …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。