ミクリード(7687)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事はみずほ証券が務め公開株数932,000株、オーバーアロットメント139,800株です。想定発行価格は890円と手掛けやすく上場による吸収額は約9.5億円になります。

ただミクリードの親会社がSKYグループホールディングスとなっています。2019年12月23日に上場したカクヤス(7686)の親会社にあたるためイメージが悪いです。

2012年にカクヤスがミクリードを設立しています。同社はカクヤスのフード事業を承継し株式移転が続き2016年1月にカクヤスグループの再編でSKYグループホールディングスが同社の株式を継承しています。

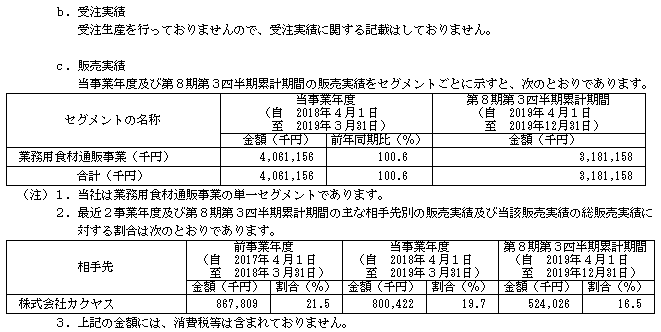

さらに現在もカクヤス(7686)への売上げが継続しているようです。カクヤスは野村證券主幹事でしたが今回は違いましたね。

WEBサイトによる集客力向上が今後の事業発展につながると考えられるため、上場による知名度アップで取引先も一気に増える可能性があります。従業員15人となっていることが少し気がかりですね。

ミクリード(7687)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 卸売業 |

| 事業内容 | 飲食店向け業務用食材等の企画・販売 |

| 公開予定 | 3月16日 |

| ブックビルディング期間 | 2月27日~3月04日 |

| 想定価格 | 890円 |

| 仮条件 | 790円~890円 |

| 公開価格 | 3月05日 |

| 企業情報 | https://corp.micreed.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

手取概算額37,940千円に、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限114,468千円を合わせた手取概算額合計上限152,408千円について、以下のとおり充当する予定であります。

①ECサイトの機能・魅力度を高めるシステム開発100,000千円

②上記①にて機能・魅力度が高まったECサイトへの訪問数を増やすためのWEB広告費用31,408千円

③IT組織強化のための採用費・人件費21,000千円

※なお具体的な支出が発生するまでは安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 882,000株 |

| 公開株数(合計) | 932,000株 |

| オーバーアロットメント | 139,800株 |

| 上場時発行済み株数 | 2,050,000株(公募分を含む) |

| 想定ベースの時価総額 | 約18.2億円 |

| 幹事団 | みずほ証券(主幹事) 大和証券 三菱UFJモルガン・スタンレー証券 SBI証券 マネックス証券 岡三証券 エース証券 |

| 委託見込 | 岡三オンライン証券 auカブコム証券 |

ミクリード(7687)上場評判とIPO分析

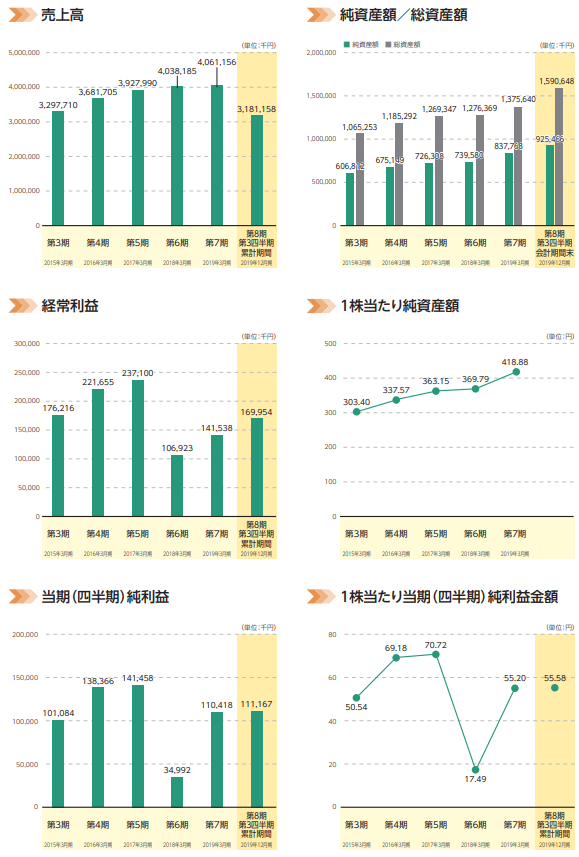

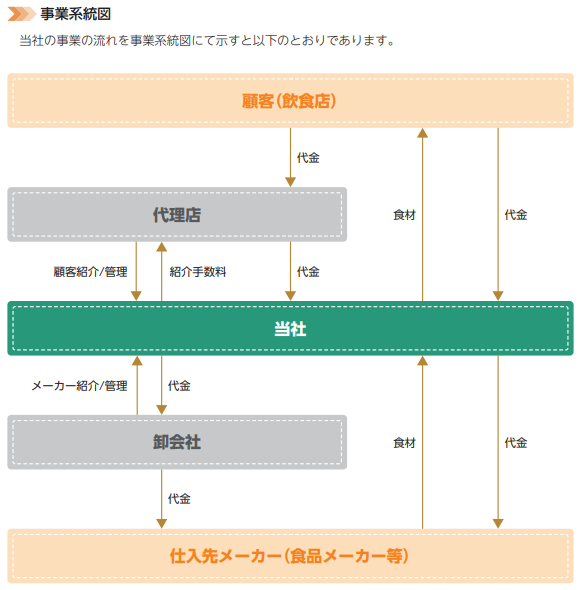

想定発行価格890円を基に吸収金額を算出すると約8.3億円となり、オーバーアロットメントを含めると約9.5億円規模の上場となります。売上は増収が続いていますが利益面はやや不安定のようです。ミクリードは個人経営の居酒屋をメインとした中小飲食店への業務用食材の通信販売を主な事業としています。個人経営の居酒屋をはじめとした中小飲食店は、人手が不足する中で仕入・調理・接客・決済など多様な仕事に対応しなければならず、一つ一つの仕事の手間を削減したいというニーズが生じているそうです。

中小規模事業者には食品卸売企業の営業担当者が訪問してくれることも少なく、仕入れは自社で行ったり、下ごしらえも自社で行う必要があります。結果、大手に比べより手間がかかる現状があります。

同社はこのような小規模経営や個人経営の飲食店の事業発展に対し、手間を削減し飲食店に関わる皆様を笑顔にする商品・サービスの提供を行っているそうです。

同社は肉・魚・野菜・串・揚物・デザートなど4千点の商品を即日出荷できる体制を敷いています。これらは全て見積り不要の統一価格で発注でき、一部地域を除いて翌日には店舗へ届くことから顧客の仕入に関わる手間削減に大きく貢献しています。

これらの商品には短時間で簡単に調理できる冷凍食品も多く含まれ、調理の手間・時間削減と飲食店への来店客の待ち時間削減にも大きく寄与しています。味については好評だそうです。

また中小飲食店で使用する量に合わせた小パックやバラ凍結、シート入りパック販売も顧客からの評価が高く、食材ロスの削減などにもつながっているようです。

同社は365日受注・出荷ができる販売体制を敷いています。顧客にあたる飲食店は「土・日・祝日」がかき入れ時にあたるため飲食店が閉店後に足りない食材を発注できるよう、受注センターは深夜2時まで注文ができるようになっています。

販売先は日本全国で1万店舗を超える顧客に利用されているそうです。居酒屋の他には和系・洋系の飲食店や喫茶店、食事を提供する施設など運営効率を最大化したい周辺業態においても取引があるそうです。

また、一部の顧客は代理店経由で同社商品を購入しているそうです。代理店経由の取引であっても注文と配送は直接最終顧客との間で行っています。代金回収については代理店経由で行っています。

商品共有体制については1千社のメーカーから商品の供給を受けています。各メーカーにおける品質管理や自社倉庫における賞味期限管理を含めた在庫管理なども徹底して行うことで4千点の商品を安心・安全に即日出荷しています。

ミクリード(7687)の企業財務情報と配当性向

| 回次 | 第6期 | 第7期 |

| 決算年月 | 2018年3月 | 2019年3月 |

| 売上高 | 4,038,185 | 4,061,156 |

| 経常利益 | 106,923 | 141,538 |

| 当期純利益 | 34,992 | 110,418 |

| 資本金 | 50,000 | 50,000 |

| 純資産額 | 739,580 | 837,768 |

| 総資産額 | 1,276,369 | 1,375,640 |

| 1株当たり純資産額 | 369.79 | 418.88 |

| 1株当たり当期純利益金額 | 17.49 | 55.20 |

| 自己資本比率(%) | 57.94 | 60.90 |

| 自己資本利益率(%) | 4.77 | 14.00 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | 25.58 | 20.00 |

| 営業活動によるキャッシュ・フロー | 130,340 | 154,292 |

| 投資活動によるキャッシュ・フロー | △37,229 | △238,486 |

| 財務活動によるキャッシュ・フロー | △21,720 | △13,097 |

| 現金及び現金同等物の期末残高 | 517,113 | 419,822 |

- 売上高3,181,158千円

- 営業利益169,130千円

- 経常利益169,954千円

- 四半期純利益111,167千円

将来的な更なる事業発展を目指し経営体制および管理体制を大幅拡充すると共に、効率的な通販ビジネスを支える基幹システムの入れ替えを実施し、顧客向けWEBサイトの刷新を進めています。これらの先行投資的支出に伴い減価償却費が増加しておりますが、これらの先行投資により大幅に魅力度を上げた顧客向けWEBサイトやサービスが寄与し、事前の想定を上回るペースで新規顧客を獲得できています。

ミクリード(7687)の株主状況とロックアップについて

会社設立は2012年11月30日、東京都中央区日本橋二丁目16番13号に本社を構えます。社長は片山礼子氏(1965年3月17日生まれ)、株式保有率は3.47%(75,000株)です。従業員数15人で臨時雇用者1人、平均年齢44.5歳、平均勤続年数4.2年、平均年間給与7,177,474円です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社SKYグループホールディングス | 1,020,000株 | 47.22% | ○ |

| 国分グループ本社株式会社 | 780,000株 | 36.11% | ○ |

| 株式会社トーホー | 200,000株 | 9.26% | ○ |

| 片山 礼子 | 75,000株 | 3.47% | × |

| 石井 文範 | 40,000株 | 1.85% | × |

| 長島 忠則 | 5,000株 | 0.23% | × |

| 青木 秀治 | 5,000株 | 0.23% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社SKYグループホールディングス、売出人である国分グループ本社株式会社及び当社株主である株式会社トーホーは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年9月11日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年9月11日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見に書かれていないため設定はありません。また、親引け設定はないようです。

ミクリード(7687)IPOの初値予想と幹事引受け株数

仮条件が790円~890円に決定し吸収額はOAを含め約9.5億円です。卸売業という業態のため業績拡大に結び付くような大手企業と提携を行わなければ大幅に利益を増やすことは難しそうです。体力が弱い個人経営との取引が多いため新型肺炎による倒産などが気になります。上場段階ではそれほど業績にダメージはないと思われますが、上場後ジワジワ効いてくる可能性があります。商品の在庫リスクもあり得ると思います。

目論見にWEBサイトの刷新と書かれていたため調べるとクレジットカードと代引き決済などを導入しているようです。さらにMICstore上で請求書を見ることが可能になっています。これらにより売上がかなり上がったようです。ただ、先ほども言ったように個人経営の居酒屋などをメーンとしているあたりに心配があります。

2020年3月期の単体業績では売上42億円で前期比3.5%増、経常利益1.6億円で14.9%増を予定しています。業績アップにつながったのはWEBサイト改良の効果ということです。四半期利益は1.2億円で前期比7.3%増になるよです。

EPS58.93からPERは15.10倍、BPS473.28からPBR1.88倍になります。配当は11.8円予定され配当利回り1.33%になります。配当が出るのは予想外ですね。

修正値1,500円~1,800円

kimu

kimu 初値予想が引き上げられました。私は上場までに新型肺炎による影響が拡大すると考えているため初値1.5倍になれば大成功だと考えています。もしかすると1.1倍~1.2倍あたりか?

飲食業を対象にしたサービスになるため場合によっては思ったような買いが見込めないかもしれません。公開価格割れはないと考えているため申し込み予定です。

ベンチャーキャピタル出資がないため需給は良さそうです。

| 幹事名 | 配分単位 | 引受割合 |

| みずほ証券(主幹事) | 839,000株 | 90.02% |

| 大和証券 | 18,600株 | 2.00% |

| 三菱UFJ・モルガンスタンレー証券 | 18,600株 | 2.00% |

| SBI証券 | 18,600株 | 2.00% |

| マネックス証券 | 18,600株 | 2.00% |

| 岡三証券 | 9,300株 | 1.00% |

| エース証券 | 9,300株 | 1.00% |

株数が多いため当選チャンスだと思います。またマザーズ上場となっていますが卸売業なのであまり人気は見込めない気がします。しかし、少しでも利益が見込めるのであれば個人的に全力申し込みを考えています!

幹事構成からauカブコム証券にも三菱UFJ・モルガンスタンレー証券から委託販売が行われそうです。後期型抽選になるため申し込み忘れに気を付けましょう。詳細は下記時事にまとめています。

auカブコム証券のIPOルールを詳しく調べてみました。同社は三菱UFJフィナンシャル・グループなので基本的には三菱UFJモルガン・スタンレー証券引き受け分をauカブコム証券に回します。 …

また岡三証券が幹事入りしているため岡三オンライン証券からもIPO抽選に参加できると思います。こちらは前受け金不要になっているため口座開設している方は申し込みを行っておきましょう!

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

この他には、引受けた株数を全て抽選に回すマネックス証券から抽選に参加しておきたいと思います。幹事構成から今回も主幹事の次にネット抽選株数が多くなる見込みです。

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

エース証券を除くすべての証券会社から申し込みを行うつもりです。株単価が低いため数万円の利益は狙えると思います。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| Mマート(4380) | PER23.97倍 | PBR3.76倍 |

| トーホー(8142) | PER34.67倍 | PBR0.78倍 |

| 加藤産業(9869) | PER14.64倍 | PBR1.01倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年5月02日~2026年5月01日 | 38,000株 | 255円 |

| 2019年5月02日~2026年5月01日 | 41,000株 | 255円 |

| 2020年12月21日~2028年12月20日 | 81,000株 | 366円 |

ストックオプション(新株予約権)は79,000株が行使期限を迎えています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。ミクリード(7687)IPOの評価と申し込みスタンス

ミクリードIPOは評価があまり高くないと思われるだけに参加者が少ないことに期待したいと思います。個人経営の居酒屋などを含む外食業界は、訪日外国人観光客の増加を背景に外食売上が堅調に推移する一方で、運送費値上げや原材料価格の高騰、人手不足に伴う人件費等のコスト増など経費の面で苦しむことも多くなっています。

年中無休365日受注出荷や深夜2時までの電話注文、WEB注文による利便性の向上など利用者を考えた手法により提携企業を増やしています。知名度の問題はあるようですが、手不足などから同社では「飲食店の手間削減ニーズ」が高まり続けると予想しているようです。

食材の一部は海外から輸入されるものがあるため、仕入価格は為替変動の影響を受けるそうです。また仕入価格の上昇を極力抑えるため、国内業者から食材調達を行い食材価格の変動による影響を一定程度吸収するなど対策も講じているそうです。

仕入に関しては総仕入金額の43.9%(2019年3月期)を大株主である国分グループからの仕入れているそうです。

親会社のSKYグループホールディングスとの関係は上場時による売出し実施により親会社に該当しなくなります。しかし上場後も保有比率を25%程度維持する方針だそうです。またSKYグループホールディングスの子会社であるカクヤス(7686)との取引は継続されたままになります。

大手予想などでSKYグループHDのことがまた書かれると思いますが、収益を考えると凄いですよね。新株予約権を調べると発行済株式総数2,000,000株に対する割合は8.0%でした。

今期の四半期利益は期待ができそうですが現状の利益を継続するのが精一杯かも?と思うところがあります。東京オリンピック・パラリンピック開催によるインバウンド効果も見込めると思いますが、コロナウィルスにより訪日外国人も減っています。今期は予想したような収益が上がるのか微妙だと思います。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。