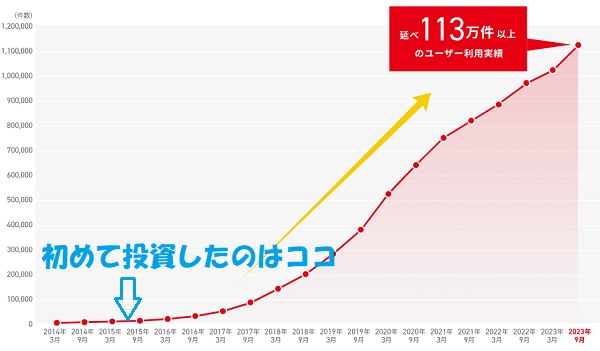

クラウドバンクに投資を初めて行ったのは8年前です。それから分配金や償還金を受け取りながら投資金も増やしてきました。最近ではソーシャルレンディングと言われる投資に目覚め投資金額が400万円を超えています。単純計算で年利6%とした場合の年間利益は24万円にもなります。

通常の投資と違い投資金が上下に動くことはなく元金(元本)はそのままで運用利益を受け取る形になります。利益が投資先からの分配金になります。

また、投資における最大のリスクは投資先のデフォルトになります。ただし、投資案件を各自で確認することでデフォルトリスクを下げることができます!

※クラウドバンク公式サイト引用

これまで数十件のファンドに投資を行ってきましたが一度もデフォルトになったり、元金(元本)が償還されなかったことはありません。類似企業では投資先のファンドが破綻したり、企業そのものが破綻した事例もあります。

一番重要なことは、大事な資金を預けるからには「企業の信頼性が高い」ことが重要です。私がクラウドバンクへ投資を行った頃は投資をしながら自分でも少し怪しいかも?と思っていました。

同社の前身はディー・ブレイン証券になることがわかると少し安心したことを思い出します。昔からIPO投資を行っている方は「ディー・ブレイン証券」と聞くと懐かしく感じるはずです。過去にはIPOで幹事入りすることもありました。

そのうちクラウドバンク上場(IPO)します!と案内があるかもしれないため期待しています。最近ではテレビCMも行われ企業規模をどんどん広げています。昔から知っているためなぜか嬉しいと感じます。

企業収益も黒字転換しているため運営状況もよさそうです。色々と新しいことにもチャレンジしているため期待している企業です。

個人的には海外ファンドよりも為替リスクがない日本国内のファンドに期待しています!!

クラウドバンクに投資をするポイントをご紹介します

同社へ投資を行うには最低1万円の投資金が必要になります。1万円以上であれば1,000円単位の投資が可能になります。100円単位の投資はできませんが1,000円単位で投資が出来れば十分だと思います。投資期間が他社に比べ比較的短い商品が多いため資金をグルグル回転させることで1,000円単位の投資も頻繁に出来ることを経験済みです。

1万円単位だけの投資だと使い勝手がわるいですからね。

【クラウドバンクのコンセプト】

- 待つだけの資産運用

- 実質平均利回り5.80%(2024年8月確認では5.82%)

- 投資先を選んだらあとは待つだけの投資

- 少ない元金(元本)でも着実にお金を増やしたい

- 投資のリスクは抑えたい

- 手間や時間をかけたくない

同社へ投資をするには投資先が用意されているのでそこから自分で商品を選んで投資を行います。取扱いファンドで一番多いのは「太陽光発電ファンド」になります。

この他にも「不動産担保型ローンファンド」「代替エネルギー特化型ローンファンド」「風力発電ファンド」「中小企業支援型ローンファンド」「バイオマスファンド」などの取扱いがあります。

最近では「上場企業事業拡大支援ファンド」「米ドル建カリフォルニア不動産ローンファンド」なども登場しています。どれに投資をするのかは利回りと担保設定などの内容を確認して投資を行いましょう。

投資案件も数多く登場していますし、投資案件がきれることもあまりないため積極的に運用すれば大きな利益も望めそうです。ただし元金保証ではないことを理解しておきましょう。

さらに金取引(ゴールド取引)も始まっているため内容をまとめてみました。1,000円から購入できるサービスのため安全資産を求める方には良いかもしれません!

クラウドバンクが金取引(ゴールド取引)を開始します。そのため投資家目線でサービス内容をまとめたいと思います。口コミとしてご利用いただけたら幸いです。 もちろん取引を行いその実績も追いかけていきます。その前にサービス内容を …

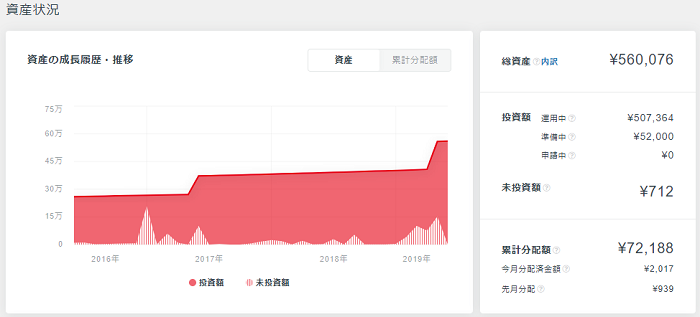

実際に投資を行った結果の利益と運用額について公開

同社に8年間投資を行い現在の運用額は約68万円程度になり、さらに増やす方向で考えています。先日キャンペーンが行われていたので15万円入金してみました。入金した資金は即投資に回しています。これまで受け取った利益は20万円以上となっています。この他にもキャンペーンやキャッシュバックで数千円頂いていると思います。

当初は10万円から投資を行い様子を見ていた期間が長いため総入金額も低くなっていますが資金的な余裕が出ればさらに運用資金を増やしたいと考えています。

投資的にはミドルリスク・ミドルリターンといった位置づけになると思いますが、現在のところはローリスク・ミドルリターン状態だと感じています。

単純に現在の利回り平均で68万円を1年間投資したとすると39,440円の利益になるため私の場合は少ないと思います。※実績平均利回り5.80%で計算

読者の中には100万円以上の運用を行っている方も多いようです。

上記がリアルな資産状況になります。累計分配金が72,188円になっていますがこれは税金を引かれてこの数値だと思います。

一度投資を行うとファンド償還が行われない限りあまりログインしないため、頻繁に見ることは少ないかもしれません。分配金や償還金が発生した場合はメールでお知らせも届きます。

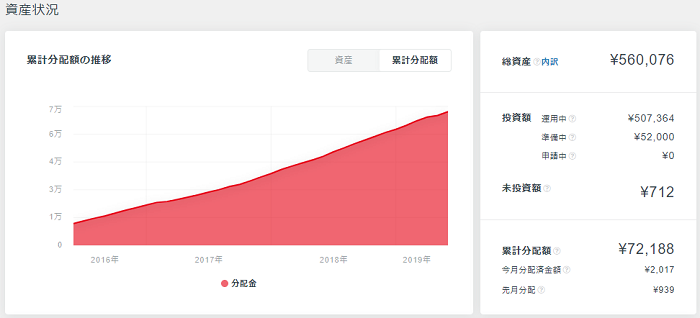

累計分配金につていは上記のように右肩上がりになっています。資金を入金したことも関係があり、分配金が昔に比べるとだいぶ多くなっているように思います。追加入金しなくても投資金が増えているため右肩上がりになっているはずです。

米ドル建カリフォルニア不動産ローンファンドに投資をした場合は、為替レートが関係してくるため円に換算した数値が累計分配金額に表示されます。

私はこれまで一度も米ドル建カリフォルニア不動産ローンファンドに投資をしたことがありませんでしが、日本円で投資が出来るようになったため投資を実行しています。

累計分配金が10万円を超えてきました!コロナ禍でも安定した収益を出し続けているため継続した投資が成功しているようです。ただ海外ファンドへの投資よりも国内投資を優先しています。

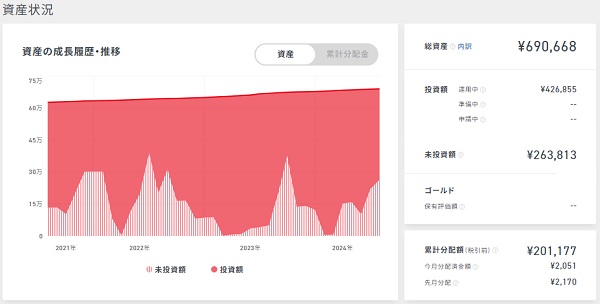

そして最新の資産状況は下記画像になります。コツコツ投資を続けています!!

※2024年8月31日の資産状況

たまにファンドを選択して投資をしているだけなので、あまり深く考えずに投資ができています。入出金に費用がかからない企業なのでありがたいです。

他社だと入金手数料が発生しますからね。

またファンド償還が一度に行われ未投資額が増えているのでこれから投資を行いたいと思います。少しさぼってしまいました。

米ドル建カリフォルニア不動産ローンファンドに投資をすると為替で税金発生?

実はしばらく前に、同社にメールを送って聞いてみました。これまで海外ファンドへ投資を行ったことがない理由は、確定申告に複雑な事柄か発生するのではないかといった疑問があったからです。回答を要約すると確定申告で特別な手続きはないとのことです。ただし、為替損益が発生した場合はファンドの損益ではないため各自で申告が必要になるようです。

【メールの内容】

期間損益報告書には、分配金や源泉徴収税額等が米ドル建てファンドの取引分につきましても合わせて記載されていますので、確定申告においてそのままご利用いただけます。

米ドル建ファンドの源泉徴収税額につきましては、米ドル建ての分配金の20.42%が米ドル建てで源泉徴収され、源泉徴収した米ドルは、クラウドバンクにて分配当日のレートで円に両替し、税務署に支払います。(この方法が適切であることは税務署に確認しております。)

税務署に支払われた金額(円)は、お客様が納付すべき所得税額の前払いとしての納税となりますが、分配金は雑所得として総合課税されますので、最終的な税率や納税額はお客様の1年間の所得により変わります。

なお、米ドル建ファンドへ投資するための米ドルへの両替や、米ドルの分配金や償還金を円に両替した際の為替差損益につきましては、ファンドの損益ではありませんのでお客様にて管理していただくことになります。

税務に関するご質問につきましては、当社では一般的な回答しかできませんので、最寄りの税務署または税理士にお願いいたします。

余程大きな投資を行わない限り為替益の発生は見込めないと思いますが、逆に損失となることも覚えておいたほうがよさそうです。

結局、大きな投資を行う方で確定申告をされる方は一手間かかると言えそうです。

米ドル建カリフォルニア不動産ローンファンドの円建てに投資を行ってみて気が付いたこと

米ドル建カリフォルニア不動産ローンファンドに円建てで投資が出来るようになったので投資を実行してみました。投資金額は122,000円になります。ファンドが償還され分配金も少し貯まっていたため口座にあった全額を再投資しました!

年率は5.2%と少し低めですが日本円で投資が出来るのであればリスクが少ないと感じました。また昔から興味があったためファンドの内容を確認しながら投資を行いました。

そこで気が付いたことがあるんです。

ファンドは日本円で出資し「分配金」「償還金」も日本円で行われます。ただし運用は米ドルで行われるため分配金と償還金は両替コストが発生してしまします。

これって少しリスクがあるため安定を重視する方は考える必要がありそうです。ヤバイとは言えませんが知らないと損しますよね。

投資金が多く分散投資を行いたい方はありだと思います。1万円から投資できるため数万円を投資して様子を見るのもありでしょう。

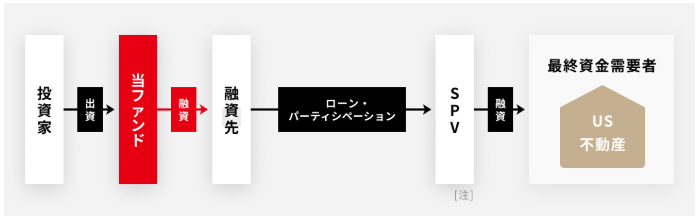

米ドル建カリフォルニア不動産ローンファンドの投資の仕組みがローン・パーティシペーション・アグリーメントになっていた。

ローン・パーティシペーション・アグリーメントとは貸主と借主との間に生じた権利義務関係はそのままに、参加割合に相当する資金を支払うことで融資債権から生じる利益とリスクを参加者に移転させることだそうです。

これって金融機関が貸出債権を細分化して投資家に販売しているようなものですよね。何となくリスクが少し高い気がします。

kimu

kimu だって単純に考えるとアメリカで税金を徴収されて、さらに日本で税金を取られる仕組みですよね?

しかもアメリカの税金徴収は日本よりも高いですよね。そう考えると日本円で海外に投資を行ってもメリットが低い気がします。だったらクラウドバンクで国内向けの金融商品を選択したほうが賢そうです。

上場企業事業拡大ファンドなどへの投資が良いですよね。なかには保証付きとなっているファンドもありますからね。

たまにイベントが行われるためその時に投資を行うと利回りが高めだったりキャンペーンで少しお金が貰えたりします。

気になってキャッシュバックを調べると定期的に頂いていました。あまり記憶にありませんが数百円程度を何度も頂いているようです。

詳しく調べたりはしませんでしたが、もしかして投資を行うたびに何かしらキャッシュバックがあるのかも?私は利回りと投資期間を中心に考えているためキャッシュバックを重視したことがあまりありませんでした。

贅沢言わずに頂いておきたいと思います!

運用中のファンド実績と画像

記事作成時の投資実績と運用中のファンドをご紹介します。分配金の支払い方法が「毎月分配」となっていることが特徴の一つにもなっています。他社へ投資をしたことがある方は「四半期分配」や「償還と同時に分配」されることがあったかと思います。

毎月分配になると分配金だけを毎月引出し生活費や趣味に充てることだって可能です。昔は出金手数料が必要でしたが現在は出金手数料が無料になっています。これは投資家に助かる情報です。

運用資産が多い方は毎月数万円にもなる分配金を受け取っている方もいるのではないでしょうか。最低出金額は1,000円単位となっています。

【公式サイト出金申請から抜粋】

出金手数料は無料です。営業日の15時よりも前の出金申請につきましては原則翌営業日に、営業日の15時以降の出金申請につきましては原則2営業日後に、登録された銀行口座への出金手続きを行います。

最低出金額: 原則 1,000円(1円単位)。ただし全額出金の場合には1,000円未満の出金が可能です。

米ドル出金を行いたい方は米ドル用の口座を登録すれば外貨出金もできます。

日本円はリスクがあると考える投資家は米ドルで受け取ればよいでしょう。もしくは海外旅行に頻繁にいかれる方もメリットがありそうです。

赤枠のところは先日入金をして投資を行った2つのファンドです。太陽光よりも他のファンドが良かったのですがタイミング的に太陽光ファンドしかありませんでした。

太陽光ファンドは現在の売電価格ではなく過去に認定された発電事業になるため、認定された年度の調達単価が維持されます。少し新聞などでも問題となっていますが、同社へ投資を行う投資家にはメリットがある話です。

ファンドへの投資をする際は利回りや運用期間だけではなく、ファンド概要や会員限定の情報もしっかり確認を行っておきましょう。

特に会員限定情報を確認し、融資先の概要や財務情報、担保設定や保証内容などをしっかり確認しておきましょう。

これまでデフォルトとなった案件はありませんが、借り入れ企業の財務は気を付けるところだと思います。※現在遅延案件が出ています

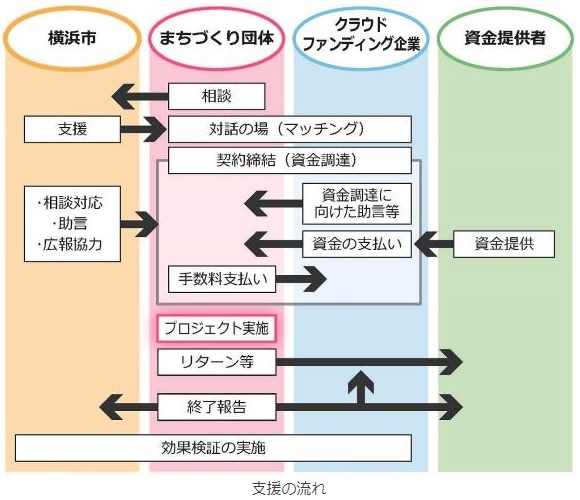

クラウドバンクが異次元の取り組みを発表!横浜市と地域まちづくり活動

同社から発表された内容で横浜市と地域まちづくり活動を対象としたクラウドファンディング活用支援事業の試行実施というものがあります。横浜市のホームページにも書かれているため支援の流れを抜粋下記に掲載しておきます。地域への支援プロジェクトになりすでに実行されているようです。

【クラウドバンク公式サイト抜粋】

日本クラウド証券株式会社(本社: 東京都港区、代表取締役社長: 橋村純、以下「日本クラウド証券」)は、横浜市と「地域まちづくり活動を対象としたクラウドファンディング活用支援事業の試行実施」に関する協定を締結いたしました。

横浜市は、市民による自主的な地域まちづくり活動を支援するため、新たな支援策として、民間資金であるクラウドファンディングを活用した支援事業を試行します。まずは、平成25年以降のヨコハマ市民まち普請事業による整備団体を対象に支援事業を試行し、支援の実施状況を踏まえ、順次対象の拡大を検討します。

それに伴い、日本クラウド証券はインターネットを介して「地域まちづくり活動」を対象とした活動に対する資金を募るため、融資という形態でのクラウドファンディングによりファイナンスを行うサービスを提供します。

同社の他にも横浜市と協定締結したクラウドファンディング企業が数社あり、朝日新聞社やアカデミック・リソース・ガイド、READYFORやエンジョイワークスなどの名前が挙げられています。

地域活性化につながりこのような取り組みが成功すればよいと思います。

自治体で考え方が異なると思いますが、ソーシャルレンディング業界の発展につながる切欠になるかもしれません。

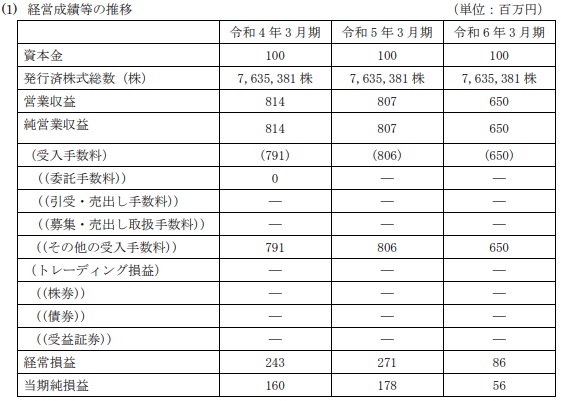

クラウドバンクの最新決算情報は黒字化している

最新の業務及び財産の状況に関する説明書を確認してみました。これによると黒字化していることがわかります。2017年は2,100万円の赤字となっていましたがその辺りが底だったようです。最近はCMなども始まったので利益は減るかもしれませんが、一気に他社を突き放す狙いもあり費用を計上してくるでしょう。

※最新の開示資料に差し替えました

同社は上場企業ではありませんが、公式サイトに開示情報の掲載があります。気になる方は確認してみると良いかもしれません。

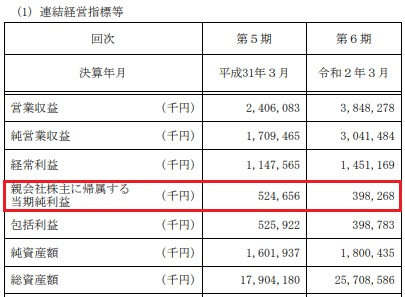

連結業績はわかりやすい画像があったので掲載しておきたいと思います。

※2022年までの表記となっています

コロナ禍で少し苦戦したようですが現在は持ち直しています。赤字転落にはならず黒字を維持できていることで安心感があります。

子会社は再生可能エネルギー発電事業を行っている会社が2社あるそうです。CB事業開発1号合同会社とクラウドバンクEI1号合同会社です。

事業内容は2社とも再生可能エネルギー発電事業100%となっています。

kimu

kimu 財務報告書が掲載されたので追記という形でここに掲載しておきます!

利益は下げていますが上記で説明した当期利益から推測すると、コロナ禍による一時的な収益減からは脱したように思います。

※最新の連結財務情報調べ(2024年8月31日確認)

【業績等の概要から抜粋】

当社の重要な完全子会社である日本クラウド証券株式会社による、融資型クラウドファンディング事業におけるファンドの募集の取扱いは順調に拡大しており、当期40,178百万円の募集の取扱いを行っております。また、当社の重要な完全子会社であるクラウドバンク・フィナンシャルサービス株式会社は、融資型クラウドファンディング事業におけるファンドの運用として、当期末、連結ベースで13,723百万円の融資残高を計上しました。

これらにより、当社の企業集団としての各事業部門の業績は、融資型クラウドファンディング事業等による営業収益は1,863百万円、投資・コンサルティング事業による営業収益は1,175百万円となりました。

これらの結果、当事業年度における当社の純営業収益は3,041,484千円(前事業年度は1,709,465千円)、経常利益は1,451,169千円(前事業年度は1,147,565千円)、当期純利益は398,268千円(前事業年度は524,656千円)となりました。

上記画像では包括利益と書かれていますが、包括利益は「当期純利益」に保有している有価証券の含み損益や為替差益、土地の損益などを合算したものとなります。

わかりやすく当期純利益と書けばよいのですが元々証券会社なのでこのような書き方に変わったのかもしれません。

国際的流れを受けて多くの企業で包括利益という書き方が増えているように思います。開示情報を確認すると「有価証券の売買等業務の状況」で売買された株はないようです。

※連結財務情報については令和2年3月期以降を確認できませんでした

ソーシャルレンディング事業者で黒字化している企業はまだ少ないため、投資をする際にリスクが軽減できる材料だと個人的に考えています。

ソーシャルレンディング(クラウドファンディング)で業績を開示している企業は少ないのが現状です。同社は証券会社のため業績開示は必須だと考えられます。透明性があるため投資家にも人気のようです。

追加投資も今後考えて資産運用を行いたいと思います。運用資産はクラファンだけで400万円を超え500万円に迫ろうとしています!

クラウドバンクの会社概要について調べてみました

| 項 目 | その内容 |

| 会社名 | 日本クラウド証券株式会社 英語表記:Crowd Securities Japan, Inc. |

| 所在地 | 〒150-0013 東京都渋谷区恵比寿1丁目18番14号 恵比寿ファーストスクエア9F |

| 代表取締役 | 安達哲也 |

| 資本金 | 100,000,000円 ※平成31年3月31日現在 |

| 金融商品取引業登録 | 第一種・第二種金融商品取引業:関東財務局長(金商)第115号 |

| 金融商品取引業における苦情処理措置および紛争解決機関 | 証券・金融商品あっせん相談センター 〒103-0025 東京都中央区日本橋茅場町2-1-1 第二証券会館 Tel:0120-64-5005 |

また少しふれておきますが、殆どの企業が顧客の資産を分別管理しています。分別管理とは事業者の資産と顧客の資産を別の口座で管理するという仕組みです。

投資家から言わせれば当たり前のことですが、昔は殆どの企業で行われていませんでした。また信託保全という仕組みは基本的にソーシャルレンディング投資では行われません。

極論になりますが、事業者が倒産するとお金が返ってこない可能性があります。

ただし、貸し出しには担保設定などがあるため全額返済不能になることはないでしょう。これは大手に投資しても同じ仕組みです。

kimu

kimu ソーシャルレンディング事業者は100億円以上の運用額がないと黒字化できないと一般的に言われているみたいです。

だからそのあたりを考えてみると良いかもしれません!

上記にも書いたよに黒字化している企業でなければ安全とは言えないのかもしれません。

また、企業の資本に注目してみたり株主構成などを考えると、比較的安全な投資先なのか判断材料になることがあります。

私が同社へ初めて投資を行った時は業績開示などはありませんでしたから、今考えるとリスクが高かったように思います。結果問題なさそうですけどね。

ヤバイ理由!?元本回収率が100%だから安心して投資できるかも

ソーシャルレンディング投資の元本回収率が100%になっているため現在のところは安心できると思います。しかし他社を見回すと元本回収100%とはならない場合もあるようです。利益が出ないだけでなく元本(元金)が減る可能性も実はあります。

同社の100%回収率は実は凄いことなんです!これヤバイ事実ですよね。

現在、一部のファンドで償還遅延が起きている状況にあります。2023年10月に提訴され現在も償還遅延が続いています。2024年6月07日に連帯保証人に対し判決が言い渡され営業者の勝訴判決となっています。時間を要していますが解決に向かっているようです。※状況によっては元本回収率が100%にならない可能性があります。

同社によれば融資(運用)先ごとに、融資額を上回る評価額の担保等を全案件に設定しているそうです。

このことにより融資先から万が一回収できない場合でも、担保等による回収可能性が高く見込める仕組みになっているそうです。類似企業でもこのような傾向にあると思いますが、担保設定されていない場合も案件によってあります。

分配金保証や元本保証といっている企業は詐欺なのでは?と疑ってしまいます。同社では分配や元本返還の保証はないとサイト上に書いてあります。

kimu

kimu 投資するのが心配ならクラウドバンクに口座を開設してファンドごとに詳細を確認してみるとよいでしょう。口座がなくてもある程度情報は開示されているけど、一番大事なところは会員限となっています。

口座開設していないと見れないけれど、口座開設や維持管理費用などは一切かかりません。

ちなみに大手銀行のスーパー定期が年利0.105%~0.300%になっていることを考えると運用利益率に大きな差があることがわかります。※三井住友銀行を参考

スーパー定期も投資信託と抱き合わせたり色々と仕組みがありますが、投資商品にはすべてにおいてリスクがあります。

10万円の投資でも1年間で6千円程度のリターンが見込めるため、ソーシャルレンディングへ投資する方は増えています。同社にはこれからもデフォルト案件ゼロに取り組んでほしいと思っています。

クラウドバンクを使っている利用者の声は参考になることがある

同社を利用している方の声が公式サイトに掲載されていたのでいくつかご紹介したいと思います。スマートフォンアプリもリリースされているため気になる方はダウンロードしてみると良いかもしれません。また、これまで知りませんでしたが未成年口座の開設もできるそうです。

子供のために運用してくれる親御さんがいらっしゃるようですね。羨ましいですが私は株式投資で子供のためにお金を運用しています。

どちらが確実なのかわかりませんが、株のほうが上下に動くため不安があるかもしれません。

30歳男性

30歳男性 証券会社が運用しているため少し安心感があります。また他社にはない米ドル建ても魅力の一つです。

30歳男性

30歳男性 現状リターンにて諸々の費用をカバーできる為、非常にありがたく感じており、ある程度自分にブレーキをかけながら投資をしています。

50代女性

50代女性 投資が短期~長期が選べる事。投資先の数が多くて選べる事。マイページも見やすいです。

40代男性

40代男性 可能であれば1年以上の長期投資商品だけでなく半年以内の短期投資商品をもっと増やして欲しい。

私も半年程度の短期投資だと安心できるため、取扱いが増えると嬉しく思います。さらに利回りも高くなると嬉しいですが投資家は言いたい放題ですよね。

同社には損失が出ないように頑張って頂き、改善できるところは改善してほしいと思います。

クラウドバンク投資のメリットは利回りが高くファンド内容確認が出来ること

クラウドバンクは他社と違い証券会社が取り扱うソーシャルレンディングです。このため第一種金融商品取引業を取得しています。もちろん第二種金融商品取引業も取得しています。

【自己資本比率規制とは】

自己資本規制比率証券会社の財務の健全性を測る重要な指標です。金融商品取引法等において、証券会社は自己資本規制比率を一定水準以上に保つことが義務付けられています。「自己資本規制比率」の算出方法は、金融商品取引法等において定められおり、120%を下回った場合、金融庁は証券会社に対して改善命令等を発することができることになっています。

また、同社の自己資本規制比率は2022年3月末時点で286.1%、2023年3月末時点で298.8%と安定水準を維持しているようです。

ファンドの種類や実質利回りは上記画像が参考になりそうです。公式サイトでは多くのファンドが見れるため公式サイトで確認する方法もよいと思います。

上記では利回り7.5%というファンドもあります。しかも運用期間が3ヶ月と短いため短期投資を好む方にお勧めできそうです。

ただし利回りが高いということは、リスクも少し高くなるということを知っておきましょう。

キャンペーン期間などで通常よりも利回りが高く設定されていることもたまにありますが、基本的にリスクが高くなると思っておきましょう。私の場合はそれでも短期間で回収できるため投資を行うことが多いです。

不動産担保型のローンファンドだと利回りが低くなりますが、投資先としての安心感はあると思います。

お金を借りる側も金融機関の融資審査を受けるには、経営方針説明書(経営計画書)や商業登記簿謄本(履歴事項証明書)などに始まり、決算書類一式や月次決算表、資金繰り計画表や損益計算書、貸借対照表など多くの書類が必要になります。

さらに融資可能となるまでに時間がかかりすぎるデメリットも発生します。このようなことで借り手もソーシャルレンディングという仕組みを利用していると言われています。

maron

maron 証券会社が運用していると考えたら信頼性が高いと感じるよね。でも投資家もリスクを軽減するために資金を分散して投資を行うともっと良いと思うよ。

kimu

kimu 過去の投資履歴を調べたんだけど80個以上のファンドに投資をしていました。もちろん投資を続けているということは元金と利益(分配金)が返ってきたことになります。

僕の場合は償還金や分配金を全て再投資に回しているよ!

過去の運用履歴を確認してみると80個以上のファンドに投資していました。現在運用しているファンドもあるためこれからも増え続けると思います。

初めて投資を行ったのは2015年6月30日に5万円投資となっていました。その時は本当にこんなにおいしい投資があるわけないと思いながらの投資でした。いい思い出ですね。

kimu

kimu 分配金振込や元本償還などお金が返ってきたらそのまま投資しています。

資金を回転させながら今でも利用させていただいています!!

最新の投資実績とファンド数を確認してみました

実はコロナ禍でも継続した投資を行い現在も運用中のファンドが複数本あります。新型コロナウイルス感染症で世界が混乱中でも投資を行っていた訳です。

投資先を日本に絞って投資を行っています。海外の状況がわからないため出来るだけリスク軽減のために、上場企業関係やクラウドバンクが専門としている太陽光発電ファンドへ投資を行っています。

コロナ禍となっているためファンドを選んで投資している状況です。そのあたりの需要は同社でも掴んでいると思います。

最近では上場企業とのコラボファンドも出てきているため面白いと感じています。

このままコツコツ投資を継続していきたいと思っています!!

クラウドバンクのデメリットはただ一つ?これさえクリアーすれば最強!!まとめ

デメリットとまでは言えないかもしれませんが、入金手数料は投資家が振り込み代金を支払わなければなりません。その代わり出金手数料は無料になっています。※現在は即時入金(クイック入金)が用意されていますまだ私は出金したことがありませんが、分配金を受け取り使いたい方はメリットがあります。もしくは短期で余裕資金を回す方法もよいかもしれません。

ついに即時入金が開始されました!提携金融機関の数があり得ない程多いため殆どの方が即時入金の対象になると思われます。ゆうちょ銀行や住信SBIネット銀行、ジャパンネット銀行、楽天銀行、みずほ銀行、三菱UFJ銀行、三井住友銀行などで利用することができます。

これは好材料だと思います。小額投資の方は振込代金もロスしたくないはずです!

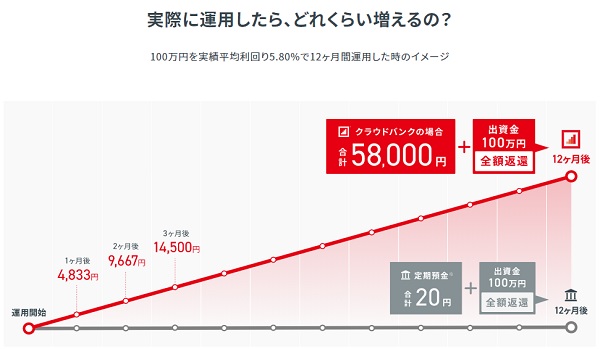

※100万円を投資した場合のシュミレーション画像

そして最大の難関となり得るかもしれないことがあります。それはCMが始まってこれまでのような投資ができない可能性があるのではないか?と考えられるからです。

類似企業のFunds(ファンズ)はかなり人気があり、「貸付ファンド」という仕組みでリスクを低く抑えることに成功しています。スキームが素晴らしいと思います!

また、詳細は下記記事でまとめているので投資の参考になればと思います。代表者にインタビューもさせて頂きました。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

そのためファンズは投資するにはよい企業なんですが、人気がありすぎて募集額に達する時間が早すぎるんです。過去には募集開始後1分~3分くらいで満額成立となり投資できない投資家が続出したこともあります。

現在はファンド本数が増えてだいぶ解消されていますけどね。

これまでは募集開始から成立まで数日間の猶予がありました。少し利回りが高かったり特典などが付いていると即完売する傾向があります。

募集案件もたくさん用意されていますが、昔に比べたら投資家の意欲が高いせいなのか気が付くと満額成立になっているパターンが多いようです。

- 1口1万円からの投資が可能

- 毎月分配金のため資金回収にメリットがある

- 投資後は償還されるまで待つだけの投資

- 証券会社が運営しているソーシャルレンディング

- 元本保証型の投資ではない

クラウドバンクも投資家が増えると早期に満額成立となり投資できないパターンも今後考えられるかもしれません。人気があることは良いことですけどね。現状だと利回りが高いと売りきれることが多いようです。

ということでさらに追加入金を行い老後の貯蓄に回したいと考えています!

私はまだ40代ですが、50歳代の貯蓄ゼロ層が3割もいるとメディアで見てびっくりしました。他人事ではありませんね。

私はクラウドファンディングへの投資金額が500万円に迫ろうとしています。お手軽に稼げる投資として人気がありますが、元本が毀損する可能性がある投資だと覚えておいてください!!

一度投資を行うと償還されるまで何もすることがなく、基本的には元本投資変動リスクがない投資になります。ほったらかし投資とも言われています。

kimu

kimu 1万円投資したら楽天ポイントが2,500円分貰えるキャンペーンも始まりました。毎日ログインするだけでも楽天ポイントが貰えるので私もログインを頑張ってます。

また、過去にクラウドバンクの金田創氏にインタビュー(取材)をさせていただいています。投資をお考えの方はインタビュー記事も参考になると思います。

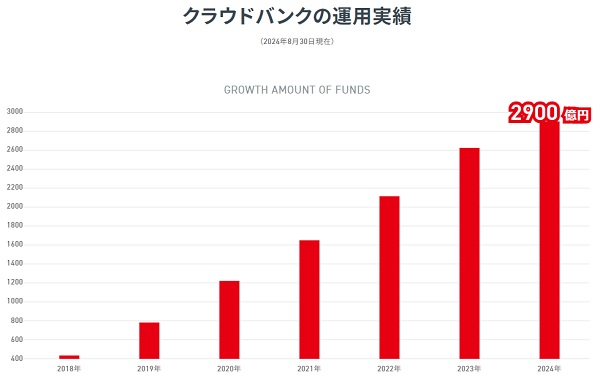

融資型クラウドファンディングのなかでクラウドバンクは最大規模と言えます。累計応募総額1,000億円を超えている企業はまだ少ないため実績ある企業と言えるでしょう。

同社は2,900億円を突破しています!!

クラウドバンク(Crowd Bank)の代表取締役社長である金田創氏に直接インタビューさせて頂きました。このような機会を与えて頂き大変感謝しております。しかし、この機会を逃しまいと今回も普段は聞けないようなことを突っ込ん …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

とても分かりやすくて参考になる内容ですので、こちらのブログを参考にされる方も多いと思いますので、元本回収率が100%と書いていると私のような者が安易に飛びついてしまうかもしれません。

supomasu様

ご指摘ありがとうございます。こちらについては注意書きにあるように私も心配しています。

ただ遅延となっており元本について問い合わせたところ進捗等があり次第連絡するとのことでした。よろしくお願い致します。