エヌ・シー・エヌ(7057)IPOがJASDAQスタンダードに新規上場承認されました。主幹事は野村證券になり、公開株数が多めの800,000株でオーバーアロットメント120,000株です。想定発行価格700円による吸収額は約6.4億円と規模が小さい銘柄なので初値利益は出ると考えています。

事業は「木造耐震設計並びにその設計に基づく構造部材の販売」を行っており、SE構法を開発し20年が経過していますが、地震による倒壊は0棟だと言うことです。また持分法適用関連会社にはMUJI HOUSEがあり「無印良品の家」で同社技術が使われています。

難しとは思いますが、MUJIラーが買い需要となる可能性もないとは言えないかも?無印良品をこよなく愛する人を「MUJIラー」と言います。さすがに無理でしょうか。

この他、公共建築物等木材利用促進法の施行により、構造計算が必要となる大規模木造建築の建設需要が高まることが期待されているため同社にはやや追い風となりそうです。

エヌ・シー・エヌ(7057)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | サービス業 |

| 事業内容 | 木造耐震設計並びにその設計に基づく構造部材の販売 |

| 公開予定 | 3月14日 |

| ブックビルディング期間 | 2月26日~3月04日 |

| 想定価格 | 700円 |

| 仮条件 | 700円~800円 |

| 公開価格 | 3月05日 |

| 企業情報 | https://www.ncn-se.co.jp/ |

【手取金の使途】

手取概算額349,140千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限77,280千円と合わせて、当社の事業拡大を見据えた設備資金等に充当する予定であります。具体的には、これまでの構造計算により蓄積された2万件以上の間取り図や構造図などのデータベースを整理し、リフォームやメンテナンスなどのサービスを既存顧客に提供するビジネスモデルの開発を目的に、基幹業務システムを再構築するための設備資金として348,200千円を充当する予定であります。

また、当社の強みである木造構造設計技術を活用した次世代構造設計システム(動画を用いた耐震シミュレーションシステム、BIM(CADコンテンツ制作)を活用して設計図からのデータ置換の効率化を図るシステム、データベースを活用した簡易設計システムなど)を開発するための設備資金として62,000千円を充当する予定であります。

上記以外の残額につきましては、当社の事業拡大を見据えた技術・営業人員の採用及び確保のための資金(求人広告、採用コンサルティング費用、研修費用及び人件費など)に充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

| 項目 | 株数データ |

| 公募株数 | 560,000株 |

| 売出株数 | 240,000株 |

| 公開株数(合計) | 800,000株 |

| オーバーアロットメント | 120,000株 |

| 上場時発行済み株数 | 3,069,000株(公募分を含む) |

| 想定ベースの時価総額 | 約21.5億円 |

| 幹事団 | 野村証券(主幹事) みずほ証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 ←後期型抽選です SBI証券 SMBC日興証券 エイチ・エス証券 |

エヌ・シー・エヌ(7057)上場評判とIPO分析

想定発行価格700円を基に吸収金額を算出すると約5.6億円となり、オーバーアロットメントを含めると約6.4億円規模の上場となります。上場規模が小さく単価も低いためまとまった買いが見込めそうです。同社は連結子会社2社(SE住宅ローンサービス株式会社、株式会社MAKE HOUSE)並びに持分法適用関連会社1社(株式会社MUJI HOUSE)により構成されています。

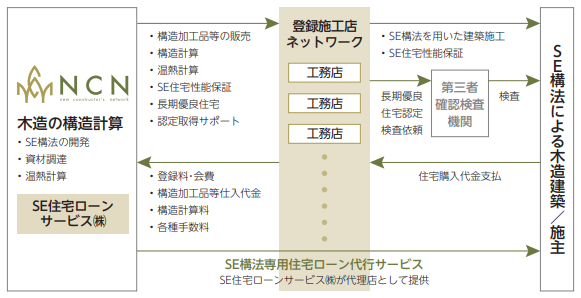

主力事業の木造耐震設計事業において、木造建築の耐震性を確保するための高度な構造計算を事業化するとともに、構造計算された耐震性の高い木造建築を実現するための同社独自の建築システムであるSE構法を、工務店を中心としたSE構法登録施工店ネットワークを通じて提供しています。

施主よりSE構法による木造建築を受注した登録施工店に対して、設計段階で構造計算書を出荷するとともに、建設段階で構造加工品等を販売しています。また登録施工店からは登録料及び月会費を受領しています。

SE構法では、鉄骨造やRC造と同じ手法である許容応力度計算による構造計算を実施しており、構造計算では構造図面作成用CADと連動した立体解析による構造計算プログラムを使用することで、構造図と構造計算の整合性を確保する形で安全性を検証しています。

登録施工店向けの勉強会を定期的に開催しており、情報誌「ネットワークSE」を定期発行(4,000部)しています。登録施工店だけでなく、設計事務所や学識経験者に定期購読されています。

生産体制の強化に向けて、全国の協力構造加工工場を現在の9拠点から2019年3月末までには10拠点体制とする予定です。また、登録施工店ネットワークの登録施工店数は2018年3月末現在514社となっているそうです。

ハウスメーカー対応では、規格型住宅を販売するハウスメーカーなどパートナー企業に対してSE構法をOEM提供しており、パートナー企業が規格型住宅を販売する際に、同社は構造計算書を出荷するとともに構造加工品等を販売しています。

同社持分法適用関連会社である株式会社MUJI HOUSEが企画・開発・販売を行う「無印良品の家」にはSE構法が標準採用されているほか、大手ハウスメーカー数社を含むパートナー企業にSE構法を提供しております。

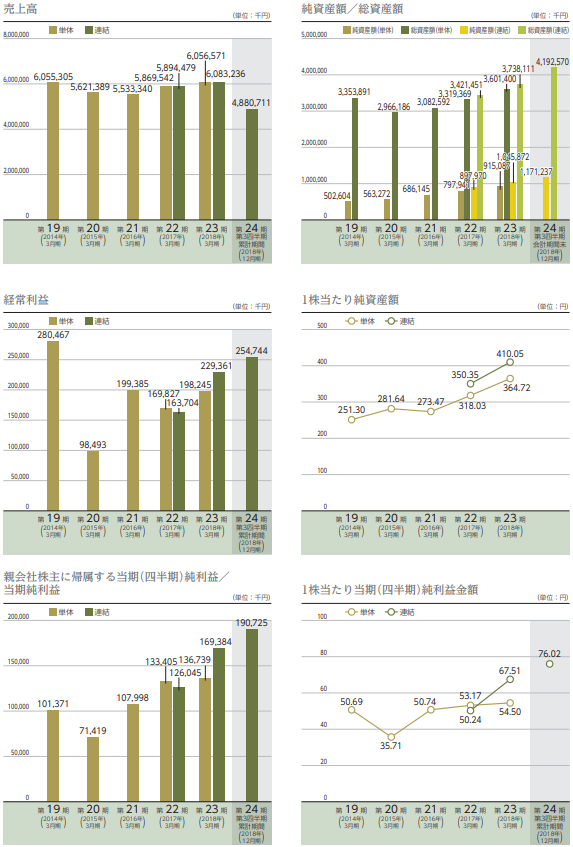

エヌ・シー・エヌ(7057)の企業財務情報と配当性向

| 回次 | 第22期 | 第23期 |

| 決算年月 | 2017年3月 | 2018年3月 |

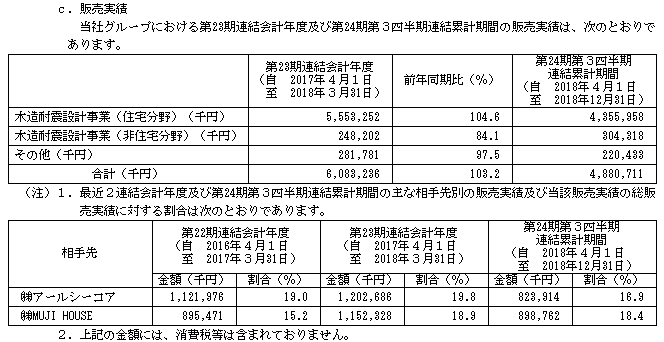

| 売上高 | 5,894,479 | 6,083,236 |

| 経常利益 | 163,704 | 229,361 |

| 親会社株主に帰属する当期純利益 | 126,045 | 169,384 |

| 包括利益 | 120,576 | 172,992 |

| 純資産額 | 897,970 | 1,045,872 |

| 総資産額 | 3,421,451 | 3,738,111 |

| 1株当たり純資産額 | 350.35 | 410.05 |

| 1株当たり当期純利益金額 | – | – |

| 自己資本比率(%) | 25.7 | 27.5 |

| 自己資本利益率(%) | 15.3 | 17.8 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 3,406 | 229,054 |

| 投資活動によるキャッシュ・フロー | △31,962 | △71,223 |

| 財務活動によるキャッシュ・フロー | △25,090 | △25,090 |

| 現金及び現金同等物の期末残高 | 1,678,148 | 1,810,889 |

第24期第3四半期連結累計期間(2018年4月01日~2018年12月31日)

売上高4,880百万円

経常利益254百万円

親会社株主に帰属する四半期純利益190百万円

連結ベースの営業利益率4.7%

ROE17.5%

わが国経済は、企業収益や雇用・所得環境の改善が続く中、政府の各種政策の効果もあり、景気は緩やかな回復基調で推移しました。しかしながら、海外経済の不確実性や金融資本市場の変動等の影響により、その先行きは依然として不透明な状況にあります。住宅業界においては、雇用・所得環境が改善したことに加え、低水準の住宅ローン金利や政府による継続的な住宅取得支援策等の効果で、当第3四半期連結累計期間における新設住宅着工戸数は堅調に推移しました。

当第3四半期連結累計期間の主な活動としては、今後注力していく集合住宅や病院・保育園等の非住宅分野での事業展開に向けて、2018年4月に大規模木造建築セミナーを開催いたしました。また、現在の住宅施策において、住宅に使われるエネルギーを減らす「ゼロエネルギー住宅」が推奨されており、当社グループはその基本となる住宅の一次エネルギー消費量を計算するサービスを前期より本格的にスタートさせております。

エヌ・シー・エヌ(7057)従業員と株主の状況

会社設立は1996年12月11日、東京都港区港南一丁目7番18号に本社を構えます。社長は田鎖郁夫氏(1965年10月09日生まれ)、株式保有率は22.67%です。従業員数は85人で臨時雇用者数7人、平均年齢39.3歳、平均勤続年数7.1年、平均年間給与5,828,394円です。連結従業員数は87名になります。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| (有)田杉総行 | 660,000 | 25.89 |

| 田鎖 郁夫 | 578,000 | 22.67 |

| 杉山 恒夫 | 410,000 | 16.08 |

| 双日建材 | 200,000 | 7.84 |

| 杉山 義久 | 199,000 | 7.81 |

| 山河 和博 | 90,000 | 3.53 |

| 伊東 洋路 | 80,000 | 3.14 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である田鎖郁夫、売出人である杉山恒夫、伊東洋路、新田和芳及び杉村幸一郎並びに当社株主である有限会社田杉総行、双日建材株式会社、杉山義久、山河和博、山川裕史、鈴間浩、中川勝人、木津正裕、藤代東、福田浩史、松延隆行、纐纈博明、松井忠三、林直美及び岡文昭は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨合意しております。

加えて、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年9月9日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行又は当社普通株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年2月7日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)を行わない旨合意しております。

上位株主には90日間(2019年6月11日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見に書かれていません。また、ベンチャーキャピタル出資はありません。

エヌ・シー・エヌ(7057)IPO大手初値予想と各社配分

想定発行価格を下限として仮条件は上限方向に引き上げられ700円~800円に決定しました。上限800円による吸収額は約6.4億円、オーバーアロットメントを含めると約7.4億円となります。上場規模は低く株価設定も妥当なので初値利益は出る方向で考えています。2019年3月期の連結業績予想は売上7.0%増、経常利益12.2%増(2,800万円増)の増収増益予想となります。EPS72.39を基にPERを算出すると約11.05倍、BPS487.86を基にPBRを算出すると約1.64倍となります。配当が23円予定されているため配当利回りが2.87%になります。

銘柄としては悪くないため公開価格前後の初値であれば保有しておいても良いのかもしれません。単価も低い単独上場のため投資初心者でも手掛けやすいでしょう。

初値予想800円~1,200円

| 幹事名 | 配分単位(株) |

| 野村証券(主幹事) | 712,000 |

| みずほ証券 | 24,000 |

| 三菱UFJモルガン・スタンレー証券 | 24,000 |

| SBI証券 | 24,000 |

| SMBC日興証券 | 8,000 |

| エイチ・エス証券 | 8,000 |

| 類似企業 | PER | PBR |

| ファーストロジック(6037) | PER16.81倍 | PBR2.92倍 |

| エスクロー・エージェント・ジャパン(6093) | PER37.25倍 | PBR4.02倍 |

| ハイアス・アンド・カンパニー(6192) | PER25.2倍 | PBR6.17倍 |

株数が通常よりも多いため当選期待は多少できそうです。上場規模が小さく初値利益が見込めそうですが、事業的にあまり好まれないため高値になれば公募組は即売コースでしょう。初値30%増しであれば満足?といった感じではないでしょうか。

三菱UFJモルガン・スタンレー証券引受け銘柄が2019年は多いようなので、委託先のauカブコム証券の口座を開設しておくとチャンスがありそうです。できるだけ口座と資金を増やすことで当選確率を引き上げましょう。

DMM.com証券がIPO取扱いを発表しています。委託幹事経由になりますが、前受け金が必要ないため口座を開設しておくとよいでしょう。取扱い発表と申し込み銘柄募集の統一をしてほしいと感じています。

ここ最近PayPay証券のIPO取扱いはどうなったのかな?と考えています。まだ入金しっぱなしなんですよね。ソフトバンク取扱い後にみずほ証券から委託販売されるのか?疑問ですね。1株でも10株でも良いから昨年の損失補填したいです!

エヌ・シー・エヌのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2018年3月01日~2026年1月31日 | 40,500 | 235 |

ストックオプション(新株予約権)は40,500株存在し、全て行使期限を迎えています。同社従業員53名が取得していますが、上場時点では行使されないと思います。

エヌ・シー・エヌ(7057)IPO私見と申し込みスタンス

エヌ・シー・エヌIPOは公開価格割れすることはなく利益が見込めます。だからと言って初値2倍は難しいと感じますが、単価が低いため地合いによっては2倍も可能か?大体この手の銘柄は初値が高くなると数日で下落し類似企業のPERと似たような株価で推移します。企業展開的に上場するメリットがあるものと思われます。株主は配当が出れば持ち続けるパターンでしょうか。気になるのはMUJIラー(ムジラー)の存在ですが、株式にはあまり興味がないのかもしれませんね。私は学生のころ無印良品を使っていました。現在はほぼ購入する商品はありません。

業績は横ばい傾向にありますが、利益が若干伸びているようです。今期は利益面で期待ができそうです。急激な売上アップは期待が出来ませんが、上場すれば新規提携が増えると思われます。私は熊本地震で自宅が被害を受け半壊となりましたが、家の耐震化はできれば行っていたほうがよいです。

IPO申し込みスタンスは全力ですね!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。