サイフューズ[Cyfuse](4892)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。再生医療ベンチャー企業になり株主名簿に大手企業名を複数確認できます。

主幹事はSBI証券が務め公開株数1,529,300株、オーバーアロットメント229,300株です。上場規模は想定発行価格1,745円から計算すると約30.7億円になります。

事業に面白みがありIPOとして「新奇性」が感じられます。ただ業績不安があるようです!

![サイフューズ[Cyfuse]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2022/10/5223940db6d5b65850223fce632a1b50.jpg)

※サイフューズ公式サイト引用

再生医療の研究開発は世界的に進んでいるためサイフューズに優位性があるのか?と考えるところはあります。

新しい知識や技術が発見されイノベーションが生まれやすい分野です。しかし莫大な費用がかかる現実も見逃せません。

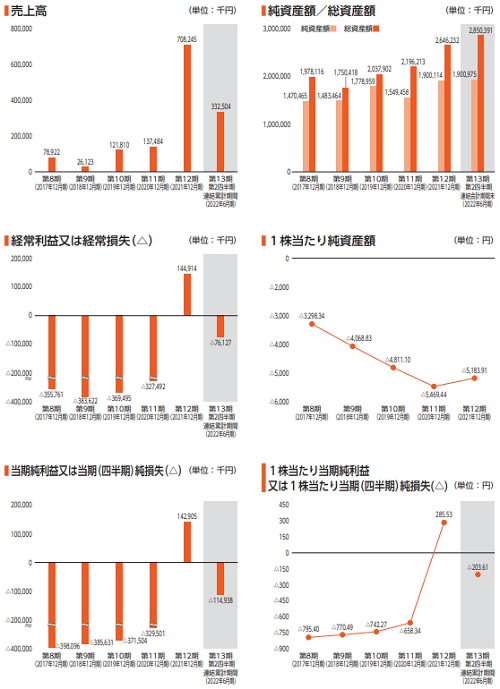

2021年12月期は約1.4億円の黒字となっていましたが、今期は目論見の実績確認でまた赤字となっています。とは言え、IPOでは新しい分野に資金が入りやすいため機関投資家の動向を確認しておきましょう。

同社の三次元細胞積層技術は「新規性」の高い再生医療技術になり、学術的にも従来の製品に比し安全性・有効性・応用可能性等が期待されているそうです。

ワクワクするIPOなのでバイオ株との位置づけでIPOをスルーするのは勿体ないかもしれません!!

サイフューズ(4892)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月01日 |

| 市場 | グロース市場 |

| 業種 | 医薬品 |

| 事業内容 | バイオ3Dプリンタを用いた、再生医療等製品の開発・製造・販売 |

| ブックビルディング | 11月15日~11月21日 |

| 想定価格 | 1,745円 ※想定仮条件1,470円~2,020円の平均価格算出 |

| 仮条件 | 1,470円~1,620円 |

| 公開価格 | 1,620円 |

| 初値結果 | 1,720円(公開価格1.06倍) |

| 企業情報 | https://www.cyfusebio.com/ |

| 監査人 | 東邦監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 1,250,000株 |

| 売出株数 | 279,300株 |

| 公開株数(合計) | 1,529,300株 |

| オーバーアロットメント | 229,300株 |

| 上場時発行済み株数 | 7,168,000株(公募分を含む) |

| 想定ベースの時価総額 | 約125.1億円 |

| 幹事団 | SBI証券(主幹事) 岡三証券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 楽天証券 アイザワ証券 東洋証券 松井証券 水戸証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 DMM.com証券 |

サイフューズ(4892)の事業内容と上場に伴う評判を考察してみました

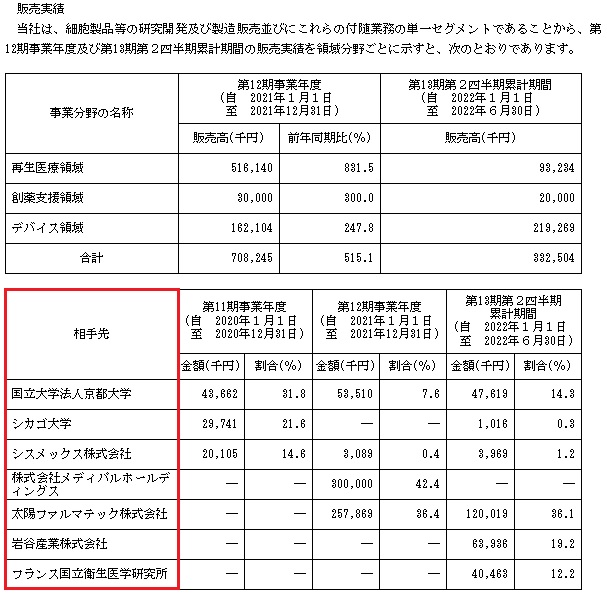

想定発行価格1,745円を基に吸収金額を算出すると約26.7億円となり、オーバーアロットメントを含めると約30.7億円規模の上場となります。同社は2010年の創業以来、細胞のみから作製した立体的な組織・臓器を新しい「3D細胞製品」として、再生医療分野・創薬分野をはじめとする先端医療の現場へ新しい治療法の選択肢としてサービスを提供しています。

再生医療領域では、再生医療等製品の承認取得へ向けたパイプライン開発及び研究用細胞製品の受託を行います。

創薬支援領域では、製薬企業等を相手方とした創薬支援用のツールとしての細胞製品の開発を行います。

デバイス領域では、基盤技術を搭載した三次元細胞積層システム機器(バイオ3Dプリンタ及び消耗品)等の開発・販売及び細胞製品開発のための技術応用や新技術開発等を行います。

カテゴリー的には再生医療ベンチャーになるようですね。面白みのある事業内容なので気になります。

※有価証券届出書引用

主力事業は再生医療等製品になり収益の柱となっています。早期マネタイズ実現を経るべく、中長期的に「再生医療等製品の承認取得」を目指しています。

現在、再生医療等製品の承認取得を目指して、末梢神経再生・骨軟骨再生・血管再生にかかる主要パイプラインの臨床開発を実施しているそうです。

このうち、末梢神経再生のための再生医療等製品の「CYF-PA1」については、現在医師主導治験を実施中となり2023年からの企業治験開始、2025年の承認申請、2026年の承認取得を予定しています。

※有価証券届出書引用

同社の企業成長を中長期的に牽引する再生医療等製品の開発は、従来の再生医療等製品とは異なるそうです。

人工の足場材料を使用せずに、患者の細胞のみで作製された再生組織や臓器を新たな再生医療等製品として製品化することを目指しています。複数のパイプラインの臨床開発を進めているようです!

末梢神経再生や骨軟骨再生、血管再生等の新たな再生医療等製品の開発品ラインナップを行っているとあります。

※有価証券届出書引用

また、大手企業が株主となっている理由にアライアンス戦略が関係しているようです。

同社が開発を進めている再生医療等製品は医薬品と異なり、個体差のある細胞採取から培養、最終製品の出荷、輸送、患者への移植までの製品が届くステップが個別具体的なものとなる特徴があるそうです。

製品開発プロセスでもバイオベンチャー1社単独で、アウトソーシングやライセンスアウトに依存しながら開発を進めていく一般的な創薬系ベンチャーでの医薬品の開発と異なるとあります。

再生医療等製品の製品化には、企業や医療機関との連携や技術・設備・装置等の共同開発体制構築が必要不可欠だそうです。

このような工程から同社では、将来の製造販売体制構築を視野に入れた共同開発体制を構築する独自のアライアンス戦略を行っているそうです。

株主には上場企業名も多くあり注目されているとわかります。

※有価証券届出書引用

サイフューズ(4892)の株主状況とロックアップについて調べました

会社設立は2010年8月11日、東京都港区三田三丁目5番27号住友不動産三田ツインビル西館に本社を構えます。社長は秋枝静香氏(1976年12月02日生まれ)、株式保有率は6.78%(460,000株)です。

従業員数21人で臨時雇用者1人、平均年齢38.5歳、平均勤続年数4.1年、平均年間給与7,131,000円です。

セグメントは研究開発及び製造販売並びにこれらの付随業務の単一セグメントになります。事業部門は「研究開発部」「システム開発部」「事業推進部」「経営管理部」にわかれます。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| SBI Ventures Two株式会社 | 490,500株 | 7.23% | ○ |

| 秋枝 静香 | 460,000株 | 6.78% | ○ |

| 富士フイルム株式会社 | 433,500株 | 6.39% | ○ |

| ニッセイ・キャピタル7号投資事業有限責任組合 | 380,000株 | 5.60% | ○ |

| 三條 真弘 | 345,000株 | 5.09% | ○ |

| 積水化学工業株式会社 | 340,000株 | 5.01% | ○ |

| CYBERDYNE株式会社 | 319,500株 | 4.71% | ○ |

上位株主には180日間(2023年5月29日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また、ベンチャーキャピタル等に対しては90日間(2023年2月28日まで)のロックアップ付与、そしてロックアップ解除倍率が発行価格の1.5倍以上となっています。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはPHC株式会社が300百万円を上限、福岡地所株式会社が130百万円を上限、サイフューズ従業員持株会が10百万円を上限として実施予定となっています。

サイフューズ(4892)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,470円~1,620円に決定しました。吸収金額は最大で約28.5億円、時価総額116.1億円になります。

バイオ3Dプリンタを用いてコストを下げつつ、将来的には再生組織や臓器を作り製品化しようとしている驚きの企業です。

しかし某紙によれば臨床試験が初期段階のため評価はしにくいようです。ネット証券主幹事のため状況によっては売りが売りを呼ぶ展開になり公開価格割れの可能性もありそうです。

また、3Dプリンターを利用して再生医療に活用しようとする企業は世界的に確認されているとのことです。同社のように臓器を作ろうとする企業は少ないようです。

その前に実現できるのか?と疑問ですよね。ただ大手企業との提携から業界では期待されているようです。

政府系の金融機関からの長期借り入れもあるそうです。しかし赤字バイオで吸収金額が大きく公開価格割れしなければと言った状況のようです。

修正値1,600円~1,780円

直前予想1,750円

※注目度B

業績を確認する2022年12月の単独予想を確認することができました。売上3.67億円となり前期比48.16%減、経常利益-4.76億円となり前期1.44億円から赤字転落となります。

四半期利益は-5.18億円となり前期1.42億円からの完全赤字予想となっています。

公開価格が1,620円決定の場合の指標はEPS-196.54からPERは算出不可、BPS486.50からPBR3.33倍になります。配当や株主優待の設定は現時点でありません。

上市されるにしても数年以上は確実に期間が空くため赤字に耐えられるのか?とも感じます。資金がなくなれば増資を検討すると思われます。

興味を示す企業は多いと思うので直近で資金には困らないのかもしれません。あとは臨床試験が勧めばと思います。

期待は高いがまだ実力が追いついておらず、化ける銘柄なのか見当がつかないと言った感じだと思います。この内容で上場することに違和感さえ感じます。

バイオ3Dプリンタを利用して臓器まで本当に作れるようになればサイフューズの株価はテンバーガーどころではないでしょう。そんな日が来るのかはわかりませんけどね。

業績は赤字ベンチャー企業のため別として、期待されている企業であることは間違いなさそうです。また、ティムス(4891)の初値が好調だったこともあり公開価格を超えてくるとされています。

海外配分は18%、親引け約4.3億円と悪くない水準のようです。夢を見るような事業だと思いますが、期待先行で買い越しスタート予想となっています。ホルダーはドキドキしているはずです。赤字バイオでも利益が出れば地合い改善も期待できそうです。有料情報を確認している方も悩ましいIPOだったと思います!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 1,300,300株 | 85.03% |

| 岡三証券 | 168,200株 | 11.00% |

| SMBC日興証券 | 15,200株 | 0.99% |

| 三菱UFJモルガン・スタンレー証券 | 15,200株 | 0.99% |

| 楽天証券 | 15,200株 | 0.99% |

| アイザワ証券 | 3,800株 | 0.25% |

| 東洋証券 | 3,800株 | 0.25% |

| 松井証券 | 3,800株 | 0.25% |

| 水戸証券 | 3,800株 | 0.25% |

公開株数が多いため主幹事のSBI証券だと当選確率が高そうです。何となく怪しい気もしますが複数の大手企業が出資していることで安心感もあります。

上場承認時は前向きに考えています。

今回のIPOは親法人等が総株主議決権の100分の15以上を保有していることから岡三証券が独立引受幹事会社となっています。このことから引受株数が多いかもしれません。

また、岡三証券からの委託販売で岡三オンラインでもIPOの取扱いが行われるはずです。IPOルールは下記記事でまとめています。タイアップ特典で3,500円をキャッシュバック中です。

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

また、期間限定でお得なタイアップ特典となっているのがAGクラウドファンディングです。

口座開設ベースで2,000円分の特典を貰うことができます。Amazonギフト券とVプリカを1,000円分ずつ貰えます。詳しくは下記記事で説明しています。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

サイフューズのIPOチャレンジポイントのボーダーラインを予想してみました

サイフューズのIPOチャレンジポイントのボーダーラインの予想を行ってみました。

SBI証券主幹事が続きます。今回の配分は100株配分が濃厚だと思います。

直近でリンカーズが100株配分だったため今回も100株配分になると思います。SBI証券は複数単元セットで当選する期待もありますが、イレギラーな配分も過去にあるため読めません。

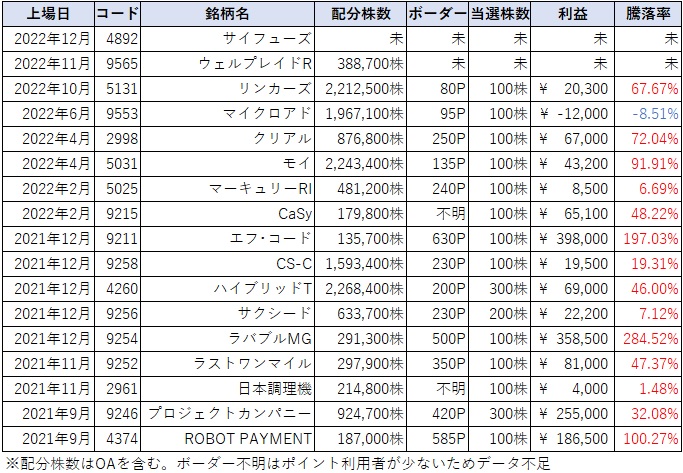

そのため100株配分と考えていたほうがよいと思います。2022年のSBI証券主幹事の1単元あたりの利益を自作の表で確認すると哀れですね。

ウェルプレイド・ライゼスト(9565)は期待できそうなので頑張って頂きたいです。

そしてIPOチャレンジポイントのボーダーラインは200P~300Pくらいでしょうか?今期黒字予想であれば良いのですが、3億円~4億円の損失を計上することが多いようなので上場承認時点では微妙です。

利益見込みが低いためボーダーラインは100P以下だと思います。

業績に関しては後程追記します。

また、SBI証券主幹事のためSBIネオトレード証券でも取扱いが行われると思います。毎回の事ですが前受け金不要でIPO抽選に参加できます。

詳しくは下記記事で説明しています。

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| セルソース(4880) | PER102.25倍 | PBR28.12倍 |

| リプロセル(4978) | PER210.00倍 | PBR2.86倍 |

| セルシード(7776) | PER-倍 | PBR2.38倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年2月18日~2024年2月17日まで | 23,000株 | 100円 |

| 2016年7月29日~2024年2月17日まで | 30,000株 | 100円 |

| 2018年1月22日~2026年1月21日まで | 47,000株 | 140円 |

| 2018年6月17日~2026年6月16日まで | 5,500株 | 140円 |

| 2019年6月17日~2027年6月16日まで | 52,000株 | 140円 |

| 2018年8月11日~2028年8月10日まで | 170,000株 | 142.8円 |

| 2020年8月11日~2028年8月10日まで | 750,000株 | 140円 |

| 2021年4月13日~2029年4月12日まで | 168,500株 | 220円 |

| 2021年7月13日~2029年7月12日まで | 5,000株 | 220円 |

| 2021年12月23日~2031年12月22日まで | 120,000株 | 255.4円 |

| 2023年12月23日~2031年12月22日まで | 58,000株 | 250円 |

| 2022年3月14日~2032年3月13日まで | 130,000株 | 255.4円 |

ストックオプション(新株予約権)は1,559,000株が上場時に行使期限を迎えます。

目論見確認では、発行済株式総数5,918,000株に対する新株予約権の割合は14.6%に相当し、新株予約権による潜在株式数は862,000株となっています。

調べたデータとは大きな開きがあるようです。上記の他「その他の新株予約権」が存在します。

上場後も優秀な人材確保のため、新株予約権付与のインセンティブプランを実施する方針だそうです。

サイフューズ(4892)IPOの評価と申し込みスタンス!まとめ

サイフューズのIPOは業績面の不安があるため大手情報を待ちたいと思います。上場規模がそれなりに大きいため油断なりませんが初値利益に期待できそうな気もします。

※サイフューズ公式サイト引用

一昔前であれば新奇性から資金が入ると思いますが今の市場はシビアですからね。

同社によれば再生医療領域に本格参入している企業はまだ比較的少ないとあります。研究開発を進めながら参入を検討している潜在的競合相手は少なくないと想定されています。

できるだけ早く製品化できることで優位性が生まれると思いますが、安全性などのハードルは高そうです。

ただ、他人の細胞を使用することによる感染症のリスクは原理的にないためこの辺りはリスク軽減につながります。同社の技術が普及し、汎用化できれば人の寿命が延びることにもつながりそうです。

再生医療ベンチャー企業のためワクワク感があります。パイプラインの上市につながるよう期待しています。IPOの初値にも期待していますけどね!!

また、欧州及びアジアを中心とする海外市場でも販売される予定となっていますが、割合や株数などはわかっていません。

クラウドバンクに1万円投資すると楽天ポイントが2,500円分貰えます。即時入金が用意されているため入金手数料も無料にできます。

毎日ログインするだけで楽天ポイントが貯まるため私もコツコツ貯めています。詳しくは下記記事でまとめているのでよかったら参考にしてください!

クラウドバンク(Crowd Bank)の口座開設で楽天ポイントが2,500円分貰えるキャンペーンが開始されました。それに楽天ポイントの付与が継続して行われる可能性もありそうです。私が初めてクラウドファンディング …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。