ソフトバンクIPOの仮条件が決定し個人投資家を中心に安堵しているところに、大手コメントが発表された。内容はあまりよくないが神髄をついているように感じます。そこでソフトバンクの人気をはかるため、SMBC日興証券の抽選に参加したところとんでもない番号が表示されました。完全に迷走している私はさらに悩んでいます。

ただ1億を超えるような資産家への配分は既に決定しているため、流石に公開価格割れはないのではないかとあまい考えも浮上しています。現在のところ2割程度ブックビルディングの申し込みが完了しています。

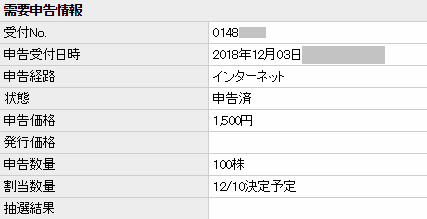

記事作成前に申し込みをしてみました。また、少しでも状況を知るために1時間ほど前に申し込み確認もしていみました。現在の番号は「148000番」を軽く超えています。そして1時間の間に1,000人以上が申し込みを行っていることがわかりました。これまでIPO投資を行いこのような申込者がいること自体が稀です。

以前、暫定的にネットへ回る数値を出してみたので下記に掲載してみます。大和証券は15%配分で計算し、SBI証券は70%で抽選配分を計算しています。

| 共同主幹事 | 予想引受株数 | ネット配分予想 |

| 野村證券 | 358,820,000株 | 35,882,000株 |

| 大和証券 | 286,314,000株 | 42,947,100株 |

| SMBC日興証券 | 229,079,600株 | 22,908,000株 |

| みずほ証券 | 229,079,600株 | 22,908,000株 |

| 三菱UFJモルガン・スタンレー証券 | 178,981,800株 | 17,898,200株 |

| SBI証券 | 105,476,500株 | 73,833,600株 |

SMBC日興証券のネットへ回る予想株数は22,908,000株になり、まだ全プレ状態だとわかります。しかし、この調子だと明日には全プレではなくなるでしょう。申込番号はある程度目安になるため抽選締め切り前に申し込みを行うと倍率の算出もできるはずです。

日本郵政グループ上場時も賑わいを見せましたが、今回のソフトバンク申込番号には驚いています。

逆に残念なのは大手レポートです。このレポートはほんとに良いことが書いてあるため見る価値があります。内容は公開できませんが、同感できる部分があります。初値は公開価格前後になるようですが、ネットではソフトバンクの話で盛り上がりを見せています。

某ニュースでは初値1,900円と言った話もあるようです。前回仮条件1,700円を出してきたところのようですが、まじかよ?ありえねーよ?と思っています。企業は生き物なので配当5%を確定しているわけではありません。業績により波が生じます。証券アナリストも話しているように1,600円の初値なら十分でしょう。

kimu

kimu 初値が付いた後は上向く力があるのかわからないけど、どうしてもソフトバンクを買わなければいけないファンドなどがあり、それを狙った買いも発生するよね。

代表的なものはTOPIXインデックス買いと言って、指数連動型のインデックスポートフォリオを運用している国内外の機関投資家などが買ってきます。

上記の主幹事配分株数を調べた時の記事は下記になります。よかったら合わせて参考にしてください。

⇒ SBI証券のIPOは当選しやすいのか?ソフトバンク上場を考察

野村證券のソフトバンク当選は200株セットだけど手数料を安くする方法が存在

野村證券のソフトバンク配分は200株になります。10万円以下の場合は200株セットになりますが、今回は異例の対応となっています。野村證券のIPO参加には「野村オンラインサービス」と「野村ネット&コール」の2つがあります。どちらがIPOに当選しやすいのかはわかりません。私はどちらにも口座を持っているため、両方から申し込みができます。だったら当選倍率が2倍になる!と思われがちですが、実際は名寄せが行われ片一方でのみ抽選が行われます。そこで、今回手数料が安いのはどちらからか?と考えた場合に「野村ネット&コール」からの申し込みを優先するのもありだと思います。

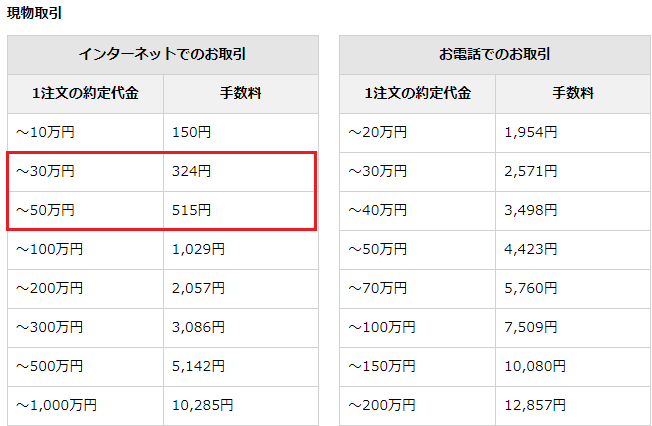

上記が野村オンラインサービス(本店・支店)の手数料になります。最低手数料が2,808円なのでかなり割高になります。ソフトバングの当選で支払う手数料も馬鹿になりません。ちなみに1億円の手数料は298,599円になります。支店経由の手数料は凄く高いんですよね。

上記は野村ネット&コールになります。200株を売却しても515円なのでかなり割安になります。ここに気が付いている方はIPO専業ですよね。と言うことで少しでも利益を残したいとお考えの方は野村ネット&コールからの申し込みがよいでしょう。

個人的な意見になりますが、野村オンラインサービスからの当選が多い気がするのはなぜだろうか?とやや疑問も残ります。結局考えても答えは出ませんが、手数料を安く済ませたい方は考えてみるとよいでしょう。過去にはどちらからもIPOの申し込みができダブル抽選に参加できた時期もありました。

ソフトバンクのブックビルディングはやや弱気でネットを中心に申し込みをする

ブックビルディングが既に始まり、良い話や悪い話が交錯し、どうしてよいいのか判断がつかない投資家は多そうです。思いのほか当選してしまうことで損失の恐怖があるからです。機関投資家もあまり積極的ではないと伝わっていることから不安になります。個人投資家だけで盛り上がりを見せているようですが、公募に漏れた方がセカンダリーに流れ込むのかがわかりません。日本郵政グループ上場ではIPOに外れた個人投資家のセカンダリー流入が凄かったと聞きましたが、ソフトバンクのIPOに外れた投資家が買いに走りますかね?メディアが煽っているだけではないか?

なんて考えが出てきました。普通に考えると約2.65兆円の上場、そして出口作戦であり再上場なわけです。12月07日まで抽選に参加できますが、このままではチキンなので全力で参戦するのは怖いです。ただ、このように考え過去に失敗しているため超大型上場は難しですね。

全て自己責任ですが、2,000株程度配分があれば満足しそな気がしています。1万円プラスだと20万円ですね。丁度メルカリの購入忘れによる利益金額と同じじゃん(涙)自己資金と口座をにらめっこしながら無理のない配分を狙いたいと思います。それと、資金移動を久々に行いキャッシュポジションを高めにしています。

なんだかんだ言いながら思うように当選しないと思われるため少し多めに申し込みをしておきます。抽選倍率は高いようなので、目指している配分が取れないことも頭に入れておきたいと思います。大手予想を見なければ7割~8割程度の力で行ったでしょう。最後まで悩みそうです。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。