ZUU(4387)が東証マザーズへ新規上場承認されました。ZUU onlineと言えばよく目にする媒体なのでIPOをするのは嬉しく思います。ソーシャルレポーター記事も配信されているためかなり身近な存在です。野村證券主幹事となっていますが、社長が野村證券にお勤めだったようです。ベンチャーキャピタル出資こそありますが、1社だけで株数も208,160株と少ないようです。

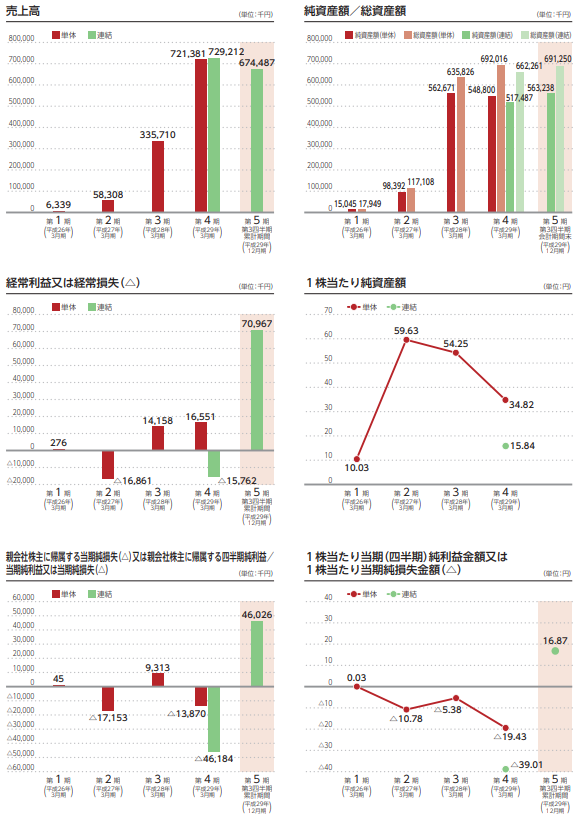

業績はやや不安定のようですが、第5期は赤字から黒字へ転換する見込みのようです。売上は急激に伸びていますが今期の見通しが気になります。上場規模は小さく約3.9億円となっているため、初値上昇率は大きくなりそうです。事業はメディア・サービスとフィンテック化支援サービス、その他に分かれます。

インターネットメディアでも生き残りをかけた戦いが行われているようです。ZUUの場合はターゲットを絞り戦略的に事業が進められているようです。金融業界におけるフィンテック化が進み上場による資金を得て、コンテンツの充実やシステム開発力の向上、ブランド力の強化が不可欠になるそうです。また人材確保も課題としてあるようです。

ZUU(4387)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 資産運用を支援するプラットフォーム「ZUU online」を中心とした金融商品やフィンテックサービスとユーザーのマッチングを行うフィンテック・プラットフォーム事業 |

| 公開予定 | 6月21日 |

| ブックビルディング期間 | 6月05日~6月11日 |

| 想定価格 | 1,370円 |

| 仮条件 | 1,440円~1,600円 |

| 公開価格 | 6月12日 |

| 企業情報 | https://zuu.co.jp/ |

【手取金の使途】

手取概算額183,060千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限47,265千円と合わせて、運転資金に充当する予定であります。具体的には、下記のとおり充当する予定であります。

① コンテンツ制作に係る外注費:当社グループの自社メディアでは、コンテンツ制作において、一部は外部のライターやデザイナー等にも業務を委託しており、当該コンテンツ制作のため、外注費に65,000千円(平成31年3月期に30,000千円、平成32年3月期に35,000千円)を充当する予定

② 開発費:自社メディア開発のため、開発人員の人件費である開発費に50,000千円(平成31年3月期に30,000千円、平成32年3月期に20,000千円)を充当する予定であります。当社グループでは、自社メディアの機能拡充に努めており、会員サービスの向上(決済機能の追加等)や広告枠の新設、アクセス数の増加を図る改修等を目的として、開発人員を増強する予定

③ 採用教育費:IT/インターネット業界の成長に伴い、有能な人員については獲得合戦の様相を呈しており、大手企業と比較しまだブランド力に劣る当社においては、人員の採用及び採用後の教育が欠かせません。当該採用及び教育のため、採用教育費に55,000千円(平成31年3月期に20,000千円、平成32年3月期に35,000千円)を充当する予定

④ 海外進出に関する費用:当社グループでは、既にシンガポールにて子会社 ZUU SINGAPORE PTE. LTD.を設立し、自社メディア『ZUU online』東南アジア向けをリリースしております。東南アジアにおける自社ビジネスの更なる強化のため、海外2ヶ国目の進出に関する費用として、平成32年3月期までに10,000千円を充当する予定

| 項目 | 株数データ |

| 公募株数 | 150,000株 |

| 売出株数 | 100,000株 |

| 公開株数(合計) | 250,000株 |

| オーバーアロットメント | 37,500株 |

| 上場時発行済み株数 | 2,036,740株(公募分を含む) |

| 想定ベースの時価総額 | 約27.9億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 みずほ証券 マネックス証券 ←完全平等抽選 松井証券 岡三証券 岡三オンライン証券 |

ZUU(4387)上場評判とIPO分析

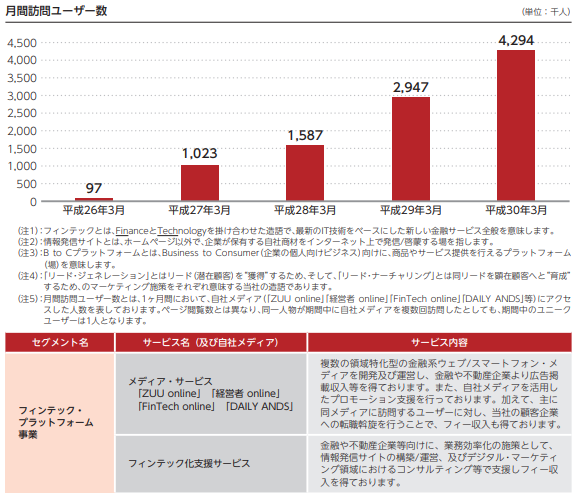

想定発行価格1,370円を基に吸収金額を算出すると約3.4億円となり、オーバーアロットメントを含めると約3.9億円規模の上場となります。上場規模が非常に小さいため初値はかなり高くなると思われます。組織は同社と連結子会社の「SINGAPORE PTE. LTD.」の2社構成となり、フィンテック・プラットフォーム事業として、金融領域特化型ウェブ/スマートフォン・メディアの運営を中心とした、金融関連市場に特化した各種サービスを展開している企業になります。月間訪問ユーザーの伸び率が高く平成30年3月では430万人にも上るようです。

メディアサービスでは、金融に興味を有する一般個人ユーザーを集客する自社メディアを広告媒体として、インターネット広告枠の販売を行います。収益モデルとしては、顧客企業向けに顧客企業乃至は顧客企業が取り扱う商材のプロモーションを行う目的で、有償にて制作され自社メディアに掲載する記事広告のテキストやバナー画像にリンクを張ることにより、当該テキストや画像をユーザーがクリックすると顧客企業のウェブサイトに誘導され、同社は広告掲載場所、広告掲載サイズ、読者数や送客ユーザー数等に応じて、広告掲載料を受け取るスタイルになります。

「ZUU online」の大きな特徴として創業以来、ターゲット・ユーザー層を金融資産3,000万円以上あるいは年収700万円以上のアッパーマス~富裕層に定め運営をしているそうです。また、質を重視した専門的分野におけるコンテンツの制作力や広告単価の水準など独自の特徴があります。

フィンテック化支援サービスでは、金融や不動産企業の業務効率化の一環として、インターネット上での広告宣伝、集客、そして購買活動を支援すべく、主に当該企業より情報発信サイトの構築及び運用の支援、デジタル・マーケティング領域におけるコンサルティング等を行っているそうです。

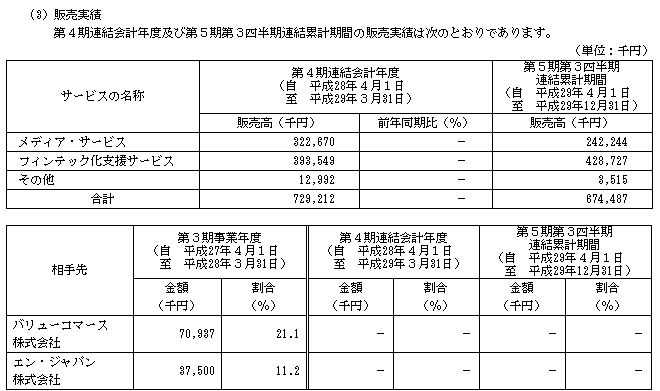

取引先大手にはバリューコマース(2491)やエン・ジャパン(4849)の名前が上がっています。また、フィンテック化支援サービスの売上が伸びているようです。

ZUU(4387)の企業財務情報と配当性向

第4期から連結財務表が作成されているため単体を下記に書いています。第4期連結は上記の業績画像をご覧ください。| 回次 | 第3期 | 第4期 |

| 決算年月 | 平成28年3月 | 平成29年3月 |

| 売上高 | 335,710 | 721,381 |

| 経常利益 | 14,158 | 16,551 |

| 当期純利益又は当期純損失 | 9,313 | △13,870 |

| 資本金 | 292,733 | 292,733 |

| 純資産額 | 562,671 | 548,800 |

| 総資産額 | 635,826 | 692,016 |

| 1株当たり純資産額 | 54.25 | 34.82 |

| 1株当たり当期純利益金額、又は1株当たり当期純損失金額 | △5.38 | △19.43 |

| 自己資本比率(%) | 88.5 | 79.3 |

| 自己資本利益率(%) | 2.8 | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △17,394 | – |

| 投資活動によるキャッシュ・フロー | △109,434 | – |

| 財務活動によるキャッシュ・フロー | 453,342 | – |

| 現金及び現金同等物の期末残高 | 418,940 | – |

第5期第3四半期連結累計期間(平成29年4月01日~平成29年12月31日)

売上高674,487千円

営業利益70,938千円

経常利益70,967千円

親会社株主に帰属する四半期純利益は46,026千円

ZUU(4387)従業員と株主の状況

会社設立は2013年04月02日、東京都目黒区青葉台三丁目6番28号に本社を構えます。社長は冨田和成氏(昭和57年9月20日生まれ)、株式保有率は65.26%です。冨田和成氏は2006年に野村證券に入社し2013年にZUU代表取締役となっています。

従業員数は49人で臨時雇用者は17人、平均年齢は若く31歳、平均勤続年数は1.4年、平均年間給与5,307,000円になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 冨田 和成 | 1,366,050 | 65.26 |

| Fenox Venture Company IX, L.P. | 208,160 | 9.94 |

| 赤羽 雄二 | 105,890 | 5.06 |

| 深田 啓介 | 47,700 | 2.28 |

| 一村 明博 | 43,450 | 2.08 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である冨田和成、売出人である赤羽雄二、当社株主である深田啓介及び佐野哲哉並びに当社新株予約権者(当社株主でもある者は除く。)である一村明博、原田佑介、樋口拓郎、財部優一、茂木久裕、森大地、押田裕太、濱田優及び山上泰史は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成30年12月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式等の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

また、当社株主である夏野剛、髙山照夫、武永修一、佐藤和与志、和出憲一郎、鈴木二郎、黒岩剛史、長原英司及び株式会社リード・リアルエステート並びに当社新株予約権者である中島貴志、楠井朋子、菅野陽平、秦大二郎、榎本和康、Rajesh Vyas、牛田文子、山梨寛弥、奈良井亮太及び魯瑶は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

株主には90日間(平成30年9月18日まで)と180日間(平成30年12月17日まで)のロックアップが付与されています。Fenox Venture Company IX,L.P.と菅下清廣氏、田路圭輔氏には90日間のロックアップと発行価格1.5倍のロックアップ解除が別途設定されています。

ZUU(4387)IPO大手初値予想と各社配分

仮条件は1,440円~1,600円に決定し、想定発行価格の1,370円を大きく超えてきました。事前人気の高さが伺えますね。事業は「ZUU online」を通した情報提供になりウェブサイトへのアクセスは順調に増加しています。このことからも業績は伸びると思いますが、上限に達する日が来るのかな?と考えています。2019年3月期の業績連結予想は売上23.9%増、経常利益115.7%増となっています。とはいえ、収益はまだまだ小さく経常利益では1.5億円予想となります。EPS51.45を基にPERを算出すると約31.1倍です。上場による吸収額も引き上がり約4億円、オーバーアロットメントを含め約4.6億円となります。VC売却可能数値は2,400円以上になるためやや警戒しておくとよいでしょう。公募組は鉄板銘柄ですね!

初値予想3,000円~3,400円

初値予想(第2弾)3,200円~4,800円に上振れ!

フィンテック系の情報になり我々にも関係があります。

たまにお世話になっている企業なだけに応援したいと思う気持ちがあります。株数的には当選という文字は見れそうにありませんが、全ての口座から申込んでおきましょう。誰かに当選しますからね。

| 幹事名 | 配分単位(株) |

| 野村證券(主幹事) | 212,600 |

| SBI証券 | 25,000 |

| みずほ証券 | 7,500 |

| マネックス証券 | 2,500 |

| 松井証券 | 1,200 |

| 岡三証券 | 1,200 |

| 類似企業 | PER | PBR |

| フィスコ(3807) | PER21.04倍 | PBR4.77倍 |

| ユーザベース(3966) | PER530.33倍 | PBR52.3倍 |

| モーニングスター(4765) | PER28.91倍 | PBR3.38倍 |

公開株数が少ないことから、野村證券以外からの当選は難しそうです。それでも申込を全ての証券会社からしたいと思います。たまに運よく当選できることがあるため期待せずに申込を行いたいと思います!引き受けた株数を全て抽選に回すマネックス証券でもこの規模だと期待は殆どないでしょう。

マネックス証券だと直近IPOではメルカリの当選期待です。松井証券も久しぶりに幹事入りですが、ライトアップ(6580)にも幹事に入っているため口座を持っておくと良いかもしれません。下記記事もよかったら見てください。

⇒ 【保存版】マネックス証券のIPOルールがヤバイ!?当たらない理由と当選実績

⇒ 松井証券で利益を出す方法とIPO抽選ルール!【決め手は一般信用取引】

ZUUのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成28年8月01日~平成36年7月30日 | 28,050 | 700 |

| 平成30年7月16日~平成38年7月15日 | 111,300 | 2,400 |

| 平成31年8月23日~平成39年8月22日 | 46,410 | 2,600 |

| 平成31年9月16日~平成39年9月15日 | 20,900 | 2,600 |

上場時に行使期限を迎える株数は28,050株のみとなっています。株数は少ないためあまり気にするようなことはないでしょう。

ZUU(4387)IPO私見と申し込みスタンス

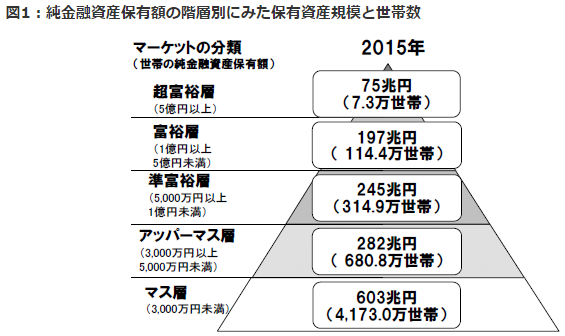

ZUUは個人的に気になる企業です。ターゲット層が金融資産3,000万円以上あるいは年収700万円以上のアッパーマスから富裕層となっているあたりには今まで気がつきませんでした。幅が広いですが、アッパーマスとはワンランク上の世帯を指します。ネットでわかりやすそうな画像がありましたのでご紹介します。

出典:野村総研(https://www.nri.com/jp/news/2016/161128_1.aspx)

見ていただくをわかると思いますが、下から2番目の層がアッパーマス層です。ここから富裕層までをターゲットにしているようです。皆さんはどのランクにいますでしょうか?早く準富裕層にたどり着きたいと思いますが、子供の学費やその他でなかなかたどり着けません。富裕層という名前が良いですよね。

ということで、ZUU(4387)IPOは当選すれば大きな利益を生みそうですが、当選確率は低そうです。そして上場当日は初値つかずになるのではないかと感じます。仮条件も引き上げられると思うため、公開価格1,500円あたりでしょう。となると目標株価は3,500円あたりか?独自判断なのでどうなるのかわかりませんが、申し込んでいれば当選する可能性はあります!

DMM.com証券が株式市場へデビューしました! 【先行口座開設キャンペーンが凄い】

⇒ 株をはじめるなら、DMM.com証券

※DMM.com証券(DMM株)の手数料は業界最低水準 【IPOはあるのか?】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」Cocolive(ココリブ)[137A]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/01/82ded0b3f042a082eb517cec4befc1df.jpg)