アップコン(5075)のIPOが名古屋証券取引所ネクスト市場に新規上場承認されたのでご紹介したいと思います。TOKYO PRO Marketに上場していた銘柄になります。

主幹事はJトラストグローバル証券が務め公開株数217,000株、オーバーアロットメント32,000株です。上場規模は想定発行価格1,280円から計算すると約3.2億円になります。

個人投資家には人気がないと考えています。業績も波があるため投資先としては不人気でしょう。

※アップコン公式サイト引用

神奈川県知事の建設業許可を受け事業活動を行う企業です。

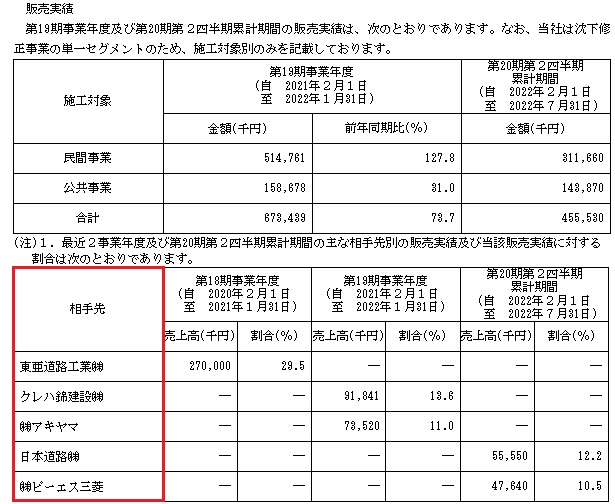

民間地盤沈下修正工事を核とした事業を展開し、公共事業等の新たな事業を展開中とあります。参入障壁を考えると高いとは言えないと思います。

しかも業績が不安定のため公共事業の割合を増やさないと存続が厳しくなる可能性があります。赤字ではありませんが売上も不安定な状況です。

民間事業からの売上げが大きいため、訴訟や顧客との大きなトラブルなどが起こった場合に業績に影響がありそうです。

目論見ではウレタンを使用した沈下修正事業はだれでも参入が可能な市場とあります。ただし、工法技術の取得には数年を要するそうです。

状況はわかりませんが大手企業で真似し始めると危ういかもしれません。一応、日本における特許は9件を保有しています!

アップコン(5075)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月26日 |

| 市場 | 名古屋証券取引所ネクスト市場 |

| 業種 | 建設業 |

| 事業内容 | 土木工事業 |

| ブックビルディング | 12月08日~12月14日 |

| 想定価格 | 1,280円 |

| 仮条件 | 1,160円~1,280円 |

| 公開価格 | 1,280円 |

| 初値結果 | 1,000円(騰落率-21.88%) |

| 企業情報 | https://www.upcon.co.jp/ |

| 監査人 | みおぎ監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 100,000株 |

| 売出株数 | 117,000株→ 100,000株 |

| 公開株数(合計) | 217,000株→ 200,000株 |

| オーバーアロットメント | 32,000株→ 30,000株 |

| 上場時発行済み株数 | 1,399,400株(公募分を含む) |

| 想定ベースの時価総額 | 約17.9億円 |

| 幹事団 | Jトラストグローバル証券(主幹事) 岡三証券 SBI証券 東海東京証券 楽天証券 マネックス証券 水戸証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

アップコン(5075)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,280円を基に吸収金額を算出すると約2.8億円となり、オーバーアロットメントを含めると約3.2億円規模の上場となります。同社は工場や倉庫、店舗や一般住宅などの建物において、地盤の不同沈下を原因として生じたコンクリート床の沈下・傾き・段差・空隙を完全ノンフロンのウレタン樹脂、及び小型機械を用いた独自の「アップコン工法」によって修正する施工を主力事業としています。

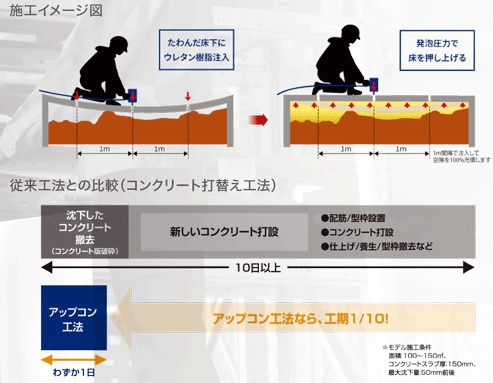

従来、コンクリート床の沈下修正時には既設のコンクリートを取り壊さなければなりませんでした。

しかし、同社のアップコン工法では既設のコンクリート床を破壊するなど大規模な解体工事が不要となっています。

さらに、機械や荷物の撤去・移動・引っ越し作業も必要としないことから、操業を止めることなく短期間でコンクリート床の傾きを修正することを可能としている特徴があります。

※有価証券届出書引用

同社では、アップコン工法を応用した技術を用いて、主に公共工事で道路や空港に生じた段差の修正や空隙充填なども行っているそうです。

上場後は、新たな事業展開推進のため多数のプロジェクトを進行させることも同時に取り組むそうです。

常に発泡ウレタンの新規応用分野の研究開発を継続し、2015年には産官学連携で共同開発した工法を用いた施工の事業化に成功しています。

※有価証券届出書引用

公共事業にも利用されており、「農業用水路・導水路トンネルウレタン空洞充填工事」「道路・橋梁部踏み掛け版等の空洞・空隙充填工事」「湾岸」などにも利用されています。

地盤沈下や地震によって生じた空港エプロンの段差や沈下にも利用できるそうです。

※有価証券届出書引用

アップコン工法は、沈下・段差・傾き・空隙などが生じた既設コンクリート床に、1m間隔で直径16mmの小さな穴を開けウレタン樹脂を注入します。

ウレタン樹脂は短時間で発泡し、その圧力でコンクリート床を床下から押し上げて傾きや段差などを修正します。

面白い技術だと思いますがIPO向きの銘柄ではなさそうです。ただ従業員数44人なので地場で活動を行う程度しかできないと思います。

アップコン(5075)の株主状況とロックアップについて調べました

会社設立は2003年6月18日、神奈川県川崎市高津区坂戸三丁目2番1号KSP東棟611に本社を構えます。社長は松藤展和氏(1958年5月11日生まれ)、株式保有率は66.40%(862,800株)です。資産管理会社のアクアプレコン株式会社を含めると1,029,800株(79.25%)になります

従業員数44人で臨時雇用者0人、平均年齢35.1歳、平均勤続年数7.0年、平均年間給与5,059,000円です。

セグメントは沈下修正事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 松藤 展和 | 862,800株 | 66.40% | ○ |

| アクアプレコン | 167,000株 | 12.85% | ○ |

| 松藤 真弓 | 60,000株 | 4.62% | ○ |

| 松藤 花梨 | 60,000株 | 4.62% | ○ |

| 松藤 南輝 | 60,000株 | 4.62% | ○ |

| 千家 道恵 | 24,000株 | 1.85% | ○ |

| 飯塚 朋子 | 16,000株 | 1.23% | ○ |

上位株主には180日間(2023年6月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けはありません。

アップコン(5075)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が1,160円~1,280円に決定し吸収金額は最大で約2.9億円、時価総額約17.9億円になります。

売出株数117,000株→ 100,000株に修正

OA32,000株→ 30,000株に修正

このため不参加でも良いと思います。SBI証券だけIPOチャレンジポイント狙いでよさそうです。

業績不安定と株価設定の高さが懸念材料となっています。そもそも流動性が低い地方上場かつ新興市場ですからね。

個人投資家にも人気が低い土木工事と言った事業内容もデメリットだと思います。

修正値1,250円~1,300円

直前予想1,280円

※注目度C

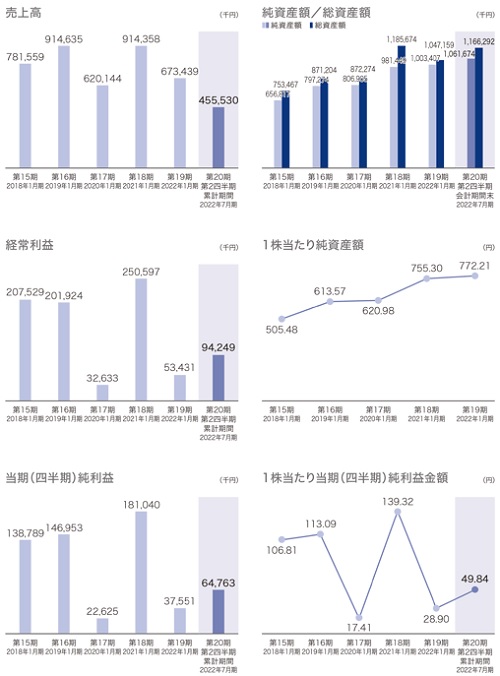

業績を確認すると2023年1月期の単独予想を確認できました。売上9.00億円となり前期比33.73%増、経常利益1.50億円となり前期比183.02%増となります。

四半期利益は0.98億円となり前期比164.86%増を予想しています。前期比較では業績が良く感じますが2021年1月期の四半期利益は1.81億円になっています。

公開価格が1,280円決定の場合の指標はEPS70.52からPER18.15倍、BPS860.84からPBR1.49倍になります。配当や株主優待の設定は現時点でありません。

公開価格は超えてくるかもしれませんが、資金が入らないと簡単に割れると思います。また上場後の流動性が低いため売却したくても希望価格で売れない可能性があります。

個人的にはスルー案件だと考えています。

| 幹事名 | 割当株数 | 引受割合 |

| Jトラストグローバル証券(主幹事) | 160,000株 | 80.0% |

| 岡三証券 | 20,000株 | 10.0% |

| SBI証券 | 8,000株 | 4.0% |

| 東海東京証券 | 4,000株 | 2.0% |

| 楽天証券 | 4,000株 | 2.0% |

| マネックス証券 | 2,000株 | 1.0% |

| 水戸証券 | 2,000株 | 1.0% |

当選を頂きたい方は別ですが、不参加のIPOでいいと思います。個人的にはほぼスルーですね。

ネクスト市場で3.2億円なので公開価格は何とかクリアーできるかも?と考えています。ただ業績水準が低く黒字を維持しているだけの企業でしょう。

IPO的な評価は低いと思います。配当は出ると思いますが魅力ある内容ではないと思います。

Jトラストグローバル証券のIPOについては下記記事で説明しています。旧エイチ・エス証券なのでご存知の方も多いはずです。

Jトラストグローバル証券(JTG証券)のIPO抽選ルールを詳しくまとめてみました。主幹事を引受けることもあるため穴場証券的な存在です。前受け金不要でIPO抽選に参加できるため口座開設を行っておくと当選チャンスがあると思い …

TECROWD(テクラウド)をご存知でしょうか?高利回りファンド組成で勢いがある企業です。

日本で組成されるファンドも用意されバリエーションが豊富です。平均利回り9%程度が魅力となっています。IPOに当選できない方は小額から投資を行ってみるとそのリーターンに驚くはずです。

私も投資をはじめています!!

TECROWD(テクラウド)が不動産投資型クラウドファンディングを行う情報を掴みました。そこで評判や評価を詳しく調べ投資を行ってよい企業なのか考察してみました。またメリットとデメリットも取上げ深掘りしています。 最大の特徴 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 日本アクア(1429) | PER17.73倍 | PBR3.47倍 |

| ベステラ(1433) | PER83.89倍 | PBR1.72倍 |

| 第一カッター興業(1716) | PER9.06倍 | PBR0.83倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしとなっています。

アップコン(5075)IPOの評価と申し込みスタンス!まとめ

アップコンは名古屋証券取引所ネクスト市場のIPOのため期待しないほうがよさそうです。同社はTOKYO PRO Marketが既存上場先となるため昇格目的だと考えていいと思います。特別な魅力はありません。

※アップコン公式サイト引用

材料や技術面で特殊ウレタンを使用した工法のため、技術者や開発者などの育成が必要のようです。

同社のアップコン工法のブランド力や知名度をアップさせる目的で上場を行うと考えられます。

ネクスト市場で3.2億円はやや大きめなのでIPOに参加される方は注意しておきましょう。私はSBI証券のみの参加を予定しています。

Jトラストグローバル証券(旧エイチエス・証券)は親会社が変更になり営業方針の模索がしばらく続くでしょう。澤田ホールディングスが株式譲渡を行い社名が変更されています。

イークラウドで2022年にイグジットした銘柄が登場したため代表の波多江直彦氏に直接質問してみました。

株式投資型クラウドファンディングに興味がある方必見の内容となっています。大和証券が関わる企業なので他社と異なり独自性があります。面白い企業なんですよね。

イークラウドでM&Aによるイグジット(EXIT)が発生したため取材を行ってきました。株式投資型クラウドファンディングに投資を行いわずか9ヶ月で投資金額の2.69倍の利益を得ることができています。 どのようなこと …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。