BTM(ビーティーエム)[5247]のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。DX推進事業を手掛けるベンチャー企業が登場しました。

主幹事は岡三証券が務め公開株数301,400株、オーバーアロットメント45,200株です。上場規模は想定発行価格1,350円から計算すると約4.7億円になります。

業績水準が低くいようですが、2022年のIPOも終盤のため人気が見込めると思います!

![BTM(ビーティーエム)[5247]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2022/11/46c1092bf63ff095f4f446eb2c92f95f.jpg)

※BTM公式サイト引用

同社は全国的な開発体制を構築しリモートで地方エンジニアに仕事を提供している企業です。

東京を中心とした先端技術案件の開発に全国どこからでも参画できるスキームになり、外部協力企業及びフリーランスエンジニアを確保し企業規模を拡大しています。

現在の主要拠点は東京、大阪、福岡、それ以外の地方拠点となっています。

新規地方拠点の開設を進め、優秀な外部協力企業やフリーランスエンジニアなどの確保が急がれます。地方創生に貢献したい気持ちが強いようです。

ITを利用した雇用形態により、地方活性化につなげるため地方拠点を展開しDX推進事業に取り組む企業となっています。自律型のフルスタックエンジニア育成も行っているそうです。

基本的にIPOではDX系の企業は人気が見込めます!

BTM(ビーティーエム)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月27日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | 地方人財を活用したDX推進支援等 |

| ブックビルディング | 12月09日~12月15日 |

| 想定価格 | 1,350円 |

| 仮条件 | 1,350円~1,500円 |

| 公開価格 | 1,500円 |

| 初値結果 | 2,118円(公開価格1.41倍) |

| 企業情報 | https://www.b-tm.co.jp/ |

| 監査人 | PwC京都監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 145,000株 |

| 売出株数 | 156,400株 |

| 公開株数(合計) | 301,400株 |

| オーバーアロットメント | 45,200株 |

| 上場時発行済み株数 | 1,327,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約17.9億円 |

| 幹事団 | 岡三証券(主幹事) SMBC日興証券 SBI証券 東海東京証券 東洋証券 岩井コスモ証券 極東証券 Jトラストグローバル証券 松井証券 マネックス証券 水戸証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

BTM(ビーティーエム)の事業内容と上場に伴う評判を考察してみました

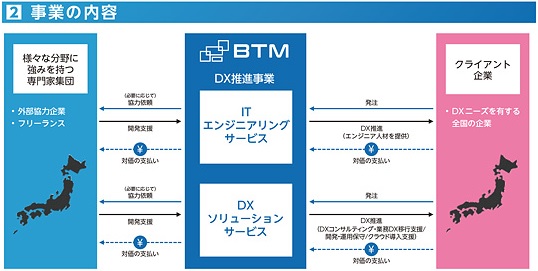

想定発行価格1,350円を基に吸収金額を算出すると約4.1億円となり、オーバーアロットメントを含めると約4.7億円規模の上場となります。BTMは「ITエンジニアリングサービス」と「DXソリューションサービス」の2つのサービスを提供し、主力はITエンジニアリングサービスで売上全体の約8割を占めています。

ITエンジニアリングサービスでは顧客企業のシステム開発案件においてエンジニアが不足している場合に、最適な人材を探し出して提供しています。

特徴はDXに係る人的リソースの提供に主眼をおいたエンジニア情報及び案件情報の量にあるそうです。

需要と供給の双方の情報が日々大量に集まってくるため、双方にとって満足度の高いマッチングが行いやすくなっているそうです。

※有価証券届出書引用

顧客企業は特定の業界に偏らず、事業規模もベンチャーから大企業まで様々となっています。

案件内容も業務システムからコンシューマー向けアプリに至るまで幅広く、必要とされる技術や知識も多岐に渡っているそうです。

自社エンジニアに加え、全国の外部協力企業やフリーランスのエンジニアをネットワーク化し、幅広い顧客ニーズに対応可能な体制を整えているそうです。

契約形態は、準委任契約が多くを占めており同社社員を提供する場合には顧客ニーズに合わせ派遣契約となる場合があそうです。このようなマッチング事業に取り組む企業は増えていますよね。

外部協力企業を中心としたネットワークは、2022年3月現在において約5,200件の連絡先アカウント、1,500社以上との取引実績を有するとあります。

また、2022年3月期平均値では各取引先の平均取引期間が16.4ヶ月となっているそうです。

※有価証券届出書引用

DXソリューションサービスは、顧客企業のシステム開発案件について、人的リソースの提供に留まらず成果までを期待される場合のサービスとなっています。

3人~5人程度のチーム対応が中心となり、所謂受託開発に近い形態となります。様々な案件に柔軟に対応するため準委任契約の形態をとる場合が多くなるそうです。

同社としてはエンジニアの空き状況を勘案しながら、より条件のよい案件を獲得していく形になるとあります。

※有価証券届出書引用

特徴としては、ワンストップでの受注が可能であることが上げられます。

サービス開始時は、ゲームや業務システムを中心としたWebアプリケーション領域を中心に行っていたそうですが、現在はITインフラ領域の強化を行い、Amazon提供の「AWS」やマイクロソフト提供の「Azure」関係の実績が多くなっているそうです。

上流から下流まで様々な工程にも対応できるそうです。

BTM(ビーティーエム)の株主状況とロックアップについて調べました

会社設立は2011年8月04日、東京都渋谷区渋谷二丁目12番19号に本社を構えます。社長は田口雅教氏(1981年11月26日生まれ)、株式保有率は11.24%(145,500株)です。従業員数173人で臨時雇用者0人、平均年齢34.3歳、平均勤続年数2.7年、平均年間給与4,442,000円です。

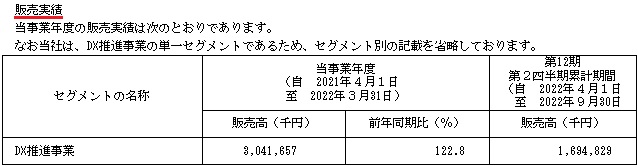

セグメントはDX推進事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| yoshida investment株式会社 | 550,000株 | 42.47% | ○ |

| 吉田 悟 | 183,500株 | 14.17% | ○ |

| K&Pパートナーズ2号投資事業有限責任組合 | 162,500株 | 12.55% | ○ |

| 田口 雅教 | 145,500株 | 11.24% | ○ |

| MTインベストメント株式会社 | 112,500株 | 8.69% | ○ |

| 懸川 高幸 | 48,000株 | 3.71% | ○ |

| 小林 愛子 | 19,000株 | 1.47% | △ |

上位株主には180日間(2023年6月24日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また、K&Pパートナーズ2号投資事業有限責任組合には90日間(2023年3月26日まで)のロックアップ、そしてロックアップ解除倍率が発行価格の1.5倍以上となっています。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはありません。

BTM(ビーティーエム)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格を下限にして1,350円~1,500円に決定しました。吸収金額は最大で約5.2億円、時価総額19.9億円になります。

某紙によれば地方SIerを活用したポジションを確立しているとあります。ただ収益率が悪く将来的にはAI化できればと言った話が出ているようです。

事業内容はやや新味が感じられIPOでは好まれる傾向にあります。仮条件が上振れし機関投資家の判断は高いようです!

公募組は積極的にIPO抽選に参加しておいて損はなさそうです。

同社に依頼が毎日ガンガン届いているそうなので、今後は従業員を増やし対応して行くとのことです。収益率が悪いため対策も必要だと感じます。

成長業態のため短期的に盛り上がる可能性があります。上場後は業績で結果を残すしかありません!

修正値2,500円前後

直前予想2,000円

※注目度B

業績を確認すると2023年3月期の単独予想を確認できました。売上36.69億円となり前期比20.65%増、経常利益1.33億円となり前期比98.51%増となります。

四半期利益は0.81億円となり前期比24.62%増の予想となっています。

公開価格が1,500円決定の場合の指標はEPS66.95からPER22.40倍、BPS304.18からPBR4.93倍になります。配当や株主優待の設定は現時点でありません。

DX関連のビジネスとされVC保有株をこなしていくような展開だと面白いかもしれません。上場時にその勢いがあるのかは板を確認してから判断したいところです。

上場規模が小さいため短期筋に選ばれると上値がありそうです。逆に上場ラッシュで買いが入らないパターンもないとは言えません。

上場日が12月27日のため参加者が少ない可能性もあります。大体このパターンでも毎年買われますけどね。

| 幹事名 | 割当株数 | 引受割合 |

| 岡三証券(主幹事) | 268,400株 | 89.05% |

| SMBC日興証券 | 9,000株 | 2.99% |

| SBI証券 | 6,000株 | 1.99% |

| 東海東京証券 | 3,000株 | 1.00% |

| 東洋証券 | 3,000株 | 1.00% |

| 岩井コスモ証券 | 3,000株 | 1.00% |

| 極東証券 | 1,500株 | 0.50% |

| Jトラストグローバル証券 | 1,500株 | 0.50% |

| 松井証券 | 1,500株 | 0.50% |

| マネックス証券 | 1,500株 | 0.50% |

| 水戸証券 | 1,500株 | 0.50% |

| 楽天証券 | 1,500株 | 0.50% |

上場規模が小さく人気の情報・通信業です。業績水準が低いことは気になりますが人気化すると思います。

岡三証券は2022年の第1号となったRecovery International(9214)の主幹事を務めました。結果は公開価格に対して-13.73%の暴落となり当選していた私は酷い目に遭遇しました。

なので個人的にはBTMの当選を期待したい。完全に自分目線となっていますが女神がほほ笑むことを祈ります。

基本的に当選は難しいと思いますが店頭組は収益を得られるチャンスだと思います。上手く支店と付き合っている方は支店経由で申込んでおきましょう。

また、岡三オンラインからの申込みも忘れずに行っておきましょう。

期間限定でタイアップを行っているため現金3,500円をプレゼントしています。1回取引となっていますが売買手数料を無料にできるため、まだ口座開設をしていない方にメリットがあります。

IPOは資金不要で抽選に参加できます。IPOだけなら一度も入金しなくてもOKです!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

AGクラウドファンディングでもタイアップを行っています。今月末までだと口座開設で2,000円分の特典が貰えます。もうすぐ終了予定です!

タイアップは12月も継続予定となっていますが既存プレゼントが終了する可能性があります。急いだほうがお得だと思います。詳しくは下記記事で説明しています。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| Branding Engineer(7352) | PER104.2倍 | PBR24.12倍 |

| プロジェクトカンパニー(9246) | PER47.76倍 | PBR13.72倍 |

| ジャパニアス(9558) | PER21.52倍 | PBR4.01倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2022年12月23日~2030年12月22日 | 88,000株 | 265円 |

| 2023年6月19日~無期限 | 25,000株 | 公開時の公募価格 |

ストックオプション(新株予約権)は88,000株が上場時に行使期限を迎えます。

発行済株式総数1,182,000株に対する新株予約権の割合は9.56%に相当します。新株予約権による潜在株式数は113,000株です。

BTM(ビーティーエム)IPOの評価と申し込みスタンス!まとめ

BTMのIPOは迷わず抽選参加の銘柄です。当選確率は低いと思いますが全力で獲得を目指したいと思います。公開株数が少ない割に幹事引受け証券が多く残念です。店頭証券も多くなっていますがやるだけやってみたいと思います!

![BTM(ビーティーエム)[5247]IPOのまとめ](https://ipokimu.jp/wp-content/uploads/2022/11/121d74ff3547651791bab0517c0d37dd.jpg)

※BTM公式サイト引用

IT市場はDXの活発化や5Gの本格普及、AIやIoTの更なる普及など投資材料が豊富にあります。

同社に影響がありそうなのは慢性化しているエンジニア不足です。また、取引先を調べると偏りはなく取引量が多い企業でも売上げ全体の4.5%程度となっていました。

競合はかなり多く存在すると考えられますが、予想外に人気化する可能性もあると思います。

一旦は上を目指し初値は上場当日に付かない可能性もあるでしょう。株価設定などは後程追記したいと思います。従業員数が多く企業規模はそこそこだと思いますが、収益性が良いとはまだ言えないようです。

IPOの初値だけは高そうなので公募組は積極的に取り組んでおきましょう!!

マイメイトの口座開設で2万ポイントをプレゼントしています。月末までのタイアップになるため必要であればご利用ください。

AI技術を活用した資産運用サービスになりエージェントを利用したFX取引に魅力があります。成績優秀なエージェントをコピーするためにポイントを使えば利益が得ららるかもしれません。

そんなサービスです。

マイメイト(MAiMATE)の登録と口座開設で20,000ポイントをプレゼントするタイアップ限定キャンペーンを実施させていただきます。当サイト特典となっているため通常の公式サイト経由のお申込みだと貰えません。期間限定 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。