東名(4439)IPOがマザーズに新規上場承認されました。主幹事は東海東京証券が務めることになっており口座開設者にはチャンスでしょう。公開株数350,000株、オーバーアロットメント52,500株、想定発行価格3,290円になり市場から吸収する金額は約13.2億円です。

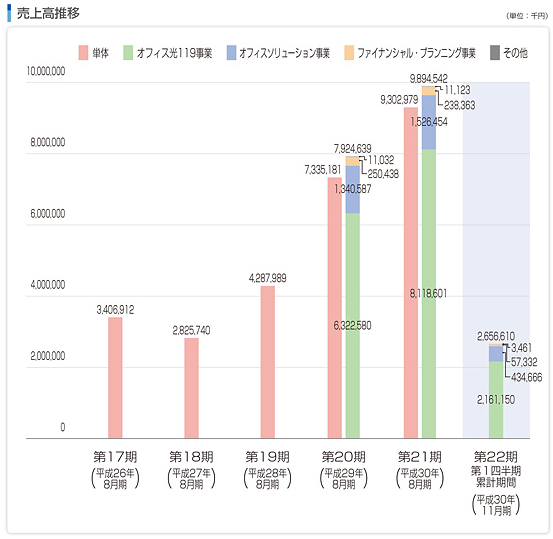

事業内容は、NTT東日本やNTT西日本が提供している光回線に自社サービスを付加し再販する「オフィス光119」がメインとなり、この他、情報通信機器・LED照明器具・電気等の商材を販売しています。

既に類似企業が存在し、新奇性などはなく同事業はそのうち頭打ちとなることが予想されます。また上場ゴール的なイメージは多少あります。

同社が生き抜くためには差別化だと思われ、価格競争に発展すれば減収になることが予想されます。また、来店型保険ショップも行っており、こちらは若年世帯からのニーズが高まっているそうです。住宅・学資ローン等の相談に対し、適切な保険会社と保険商品の提案を行っています。

東名(4439)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ、名古屋証券取引所 |

| 業種 | 情報・通信業 |

| 事業内容 | オフィス119事業(光回線サービス及び付帯するサービスの提供)、オフィスソリューション事業(情報通信機器・環境商材の販売、Webサービスの提供)等 |

| 公開予定 | 4月03日 |

| ブックビルディング期間 | 3月18日~3月25日 |

| 想定価格 | 3,290円 |

| 仮条件 | 3,130円~3,290円 |

| 公開価格 | 3月26日 |

| 企業情報 | https://www.toumei.co.jp/ |

【手取金の使途】

手取概算額898,040千円については、全額を運転資金に充当する予定であります。具体的には、「オフィス光119事業」(注)において、業容拡大を目的とした通信サービスの販売増加分に対応する、東日本電信電話株式会社並びに西日本電信電話株式会社からの光回線の仕入れ資金として、平成31年8月期に全額を充当する予定であります。

※なお、具体的な充当時期までは、安全性の高い金融商品にて運用する予定であります。

| 項目 | 株数データ |

| 公募株数 | 300,000株 |

| 売出株数 | 50,000株 |

| 公開株数(合計) | 350,000株 |

| オーバーアロットメント | 52,500株 |

| 上場時発行済み株数 | 2,400,000株(公募分を含む) |

| 想定ベースの時価総額 | 約79億円 |

| 幹事団 | 東海東京証券(主幹事) ←ネット申込可能 みずほ証券 SBI証券 楽天証券 岡三証券 岡三オンライン証券 ←前受け金不要 極東証券 いちよし証券 エース証券 |

東名(4439)上場評判とIPO分析

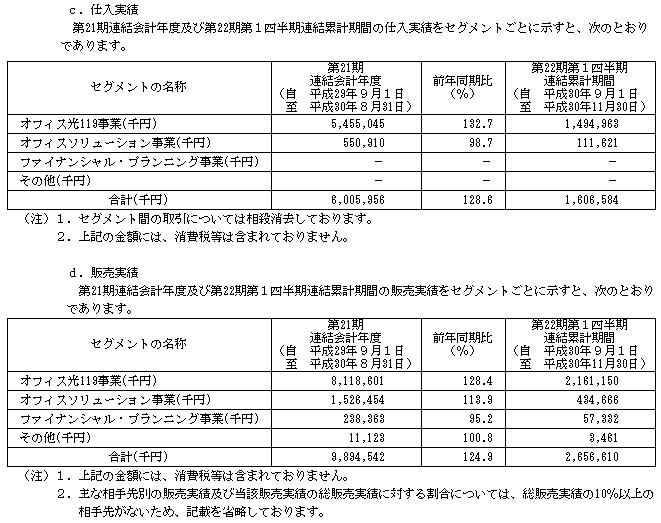

想定発行価格3,290円を基に吸収金額を算出すると約11.5億円となり、オーバーアロットメントを含めると約13.2億円規模の上場となります。上場規模は通常サイズですが、株数が少ないため激戦になる可能性があります。同社グループは、同社及び子会社2社(株式会社岐阜レカム、株式会社コムズ)により構成され、「オフィス光119事業」「オフィスソリューション事業」「ファイナンシャル・プランニング事業」の3つの事業を主たる事業としています。

オフィス光119事業は、全国の中小企業・個人事業主に対し光回線、プロバイダをはじめ、オフィスに関するサービスをワンストップで提供するオリジナルブランド「オフィス光119」を販売しています。このサービスは、東日本電信電話株式会社並びに西日本電信電話株式会社が提供している光回線に、速度・品質はそのままに、自社サービスを付加することで多機能かつリーズナブルに再販する光コラボレーションです。

同社の主要顧客は中小企業・個人事業主であり、創業以来蓄積した100万社を超える膨大な顧客データベースから多面的なマーケティング手法を展開し、中小企業・個人事業主のきめ細かいニーズを汲み取り、固定電話、インターネット回線の開設、見直しをはじめとした通信インフラにまつわる煩雑な業務を包括して受託し、業態や事業規模、成長過程に見合ったコストとオプションサービスをピンポイントで提案しています。

同社はコールセンター、カスタマーセンター及び請求回収部門などを自社で開設、運営をしており、自社内において販売促進、契約、請求回収からクレームなどの顧客対応、解約までの一連の手続きを標準化しています。

その他、東日本電信電話株式会社、西日本電信電話株式会社及びエヌ・ティ・ティ・コミュニケーションズ株式会社などNTTグループの代理店として、光回線サービスを取り次ぐ業務を行っています。

オフィスソリューション事業はビジネスホンやUTM機器、ネットワーク対応型複合機を主要な商材としています。株式会社岐阜レカムにおいてはレカムジャパン株式会社のフランチャイズ加盟店として岐阜地区の中小企業にリース会社等を利用した情報通信機器の販売業務を、株式会社コムズにおいてはWeb営業により蓄積したノウハウと顧客データをもとに、首都圏の事業会社を中心に中古を含めた情報通信機器の販売業務としています。

この他LED照明器具・電気を主要な商材とし、愛知や岐阜・三重の東海三県と関東地方などの中小企業を中心に、テレマーケティングによるLED照明器具及び電気の販売代理業務を行っています。さらに企業のPR用ホームページを全国の中小企業にレンタルするサービス「レン太君」の営業事業を行います。

ファイナンシャル・プランニング事業は、来店型ショップによる保険の取次業務を行っています。同社は、みつばち保険グループ株式会社のフランチャイズ加盟店「みつばち保険ファーム」を営業しており、愛知・静岡に全7店舗営業展開しています。

その他の事業としては、自社保有の賃貸住宅用マンションから賃料収入を得る不動産賃貸業を営んでいます。主力事業はオフィス光119事業になります。

同社の事業は、通信インフラをはじめとするライフラインによるストック型ビジネスモデルです。このため、契約獲得数の増加及び契約保有数に対する解約率を意識し、企業価値の増大を図っていくため売上高や営業利益を重要な経営指標としているそうです。

契約が獲得できても解約率が多ければサービス提供できる環境にないため、契約数の増加が利益につながります。オフィス光119事業においては、より割引幅の大きい電気等のライフラインの総合的なセット割サービスを推進し、ストック型収益サービスを加速化させる狙いもあるようです。

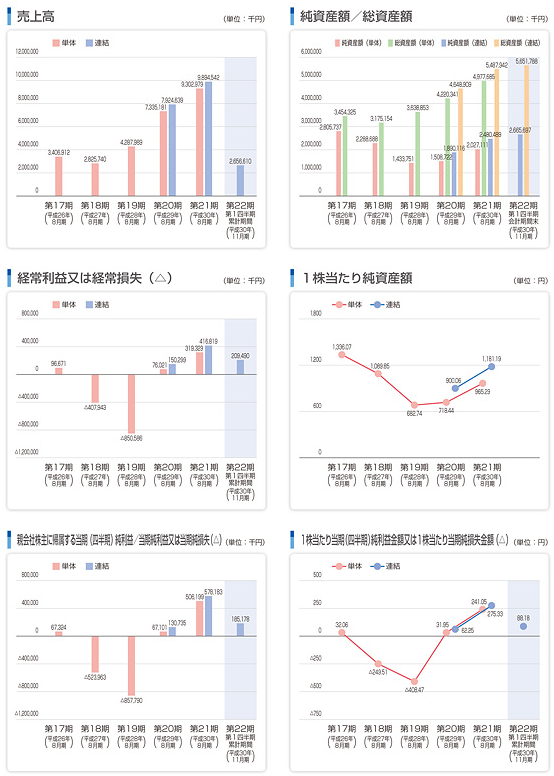

東名(4439)の企業財務情報と配当性向

| 回次 | 第20期 | 第21期 |

| 決算年月 | 平成29年8月 | 平成30年8月 |

| 売上高 | 7,924,639 | 9,894,542 |

| 経常利益 | 150,299 | 416,819 |

| 親会社株主に帰属する当期純利益 | 130,735 | 578,183 |

| 包括利益 | 138,605 | 590,372 |

| 純資産額 | 1,890,116 | 2,480,489 |

| 総資産額 | 4,648,909 | 5,487,942 |

| 1株当たり純資産額 | 900.06 | 1,181.19 |

| 1株当たり当期純利益金額 | 62.25 | 275.33 |

| 自己資本比率(%) | 40.7 | 45.2 |

| 自己資本利益率(%) | 7.2 | 26.5 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △404,212 | 302,135 |

| 投資活動によるキャッシュ・フロー | 44,589 | △146,519 |

| 財務活動によるキャッシュ・フロー | 200,000 | – |

| 現金及び現金同等物の期末残高 | 1,396,116 | 1,551,731 |

第22期第1四半期連結累計期間(平成30年9月01日~平成30年11月30日)

売上高2,656,610千円

営業利益195,418千円

経常利益209,490千円

親会社株主に帰属する四半期純利益185,178千円

当社グループの属する情報通信業界では、光回線サービスやWi-Fiなどのブロードバンド契約数が引き続き増加基調にあるものの、高速化、大容量化、セキュリティ強化等のニーズがより高まり、急増したデータ量への対応やセキュリティ対策が課題となっております。

このような事業環境の中、当社グループは中小企業・個人事業主を対象に光回線サービス、情報端末機器及び環境関連商品等の販売並びにインターネットサービスの提供等を行い、新たにライフラインのセット割引きをラインナップすることで、中小事業・個人事業主の潜在的ニーズの掘り起こしに取り組み、顧客データの緻密な分析による顧客満足度の向上に努めたところ、オフィス光119事業及びオフィスソリューション事業が好調に推移しており、全体として堅調に推移いたしました。

東名(4439)従業員と株主の状況

会社設立は1997年12月12日、三重県四日市市八田二丁目1番39号に本社を構えます。社長は山本文彦氏(昭和44年12月22日生まれ)、株式保有率は78.69%です。従業員数284人で臨時雇用者128人、平均年齢30.3歳、平均勤続年数3.7年、平均年間給与4,073,000円です。連結従業員数は310人になり臨時雇用者136人、事業別ではオフィス光119事業179人(臨時雇用者115人)、オフィスソリューション事業72人(臨時雇用者14人)、ファイナンシャル・プランニング事業25人、全社共通34人(臨時雇用者7人)となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 山本 文彦 | 1,729,600 | 78.69 |

| 株式会社エフティグループ | 200,000 | 9.10 |

| 日比野 直人 | 81,000 | 3.69 |

| 株式会社三重銀行 | 40,000 | 1.82 |

| 東名従業員持株会 | 28,200 | 1.28 |

| 直井 慎一 | 28,000 | 1.27 |

| 関山 誠 | 22,000 | 1.00 |

| ジャパンベストレスキューシステム株式会社 | 20,000 | 0.91 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である山本文彦及び当社株主である日比野直人、直井慎一、関山誠及び渡邉誠人は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年9月29日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)等を行わない旨合意しております。

また、当社株主である株式会社エフティグループ、株式会社三重銀行及びジャパンベストレスキューシステム株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年7月1日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所または名古屋証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所または名古屋証券取引所における売却等は除く。)等を行わない旨合意しております。

加えて当社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年9月29日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行または当社株式を取得若しくは受領する権利を付与された有価証券の発行(ただし、本募集、株式分割及びストック・オプションとしての新株予約権の発行等を除く。)等を行わない旨合意しております。

上位株主には90日間(平成31年7月01日まで)と180日間(平成31年9月29日まで)のロックアップが付与されています。90日間分についてはロックアップ解除倍率が設定されており発行価格の1.5倍で解除されます。ベンチャーキャピタル出資はありません。

東名(4439)IPO大手初値予想と各社配分

仮条件は3,130円~3,290円に決定し想定発行価格が上限に設定されています。吸収額は約11.5億円、OAを含め約約13.2億円と変化ありません。上場規模はやや大きめですが、現在の地合いであれば十分吸収できそうです。2019年8月の連結業績予想は売上8.79%増、経常利益27.16%増(1.13億円増)の増収増益予想となります。EPS208.81からPERを算出すると約15.75倍、BPS1,601.07からPBRを算出すると約2.05倍となります。指標的には多少上値がある程度でしょう。

それほど盛り上がらないとも言われていますが、しっかりとした初値形成となるようです。上場数が減るタイミングになり買い需要は旺盛でしょう。

初値予想4,000円~5,000円

| 幹事名 | 配分単位(株) |

| 東海東京証券(主幹事) | 315,000 |

| みずほ証券 | 10,500 |

| SBI証券 | 7,000 |

| 楽天証券 | 3,500 |

| 岡三証券 | 3,500 |

| 極東証券 | 3,500 |

| いちよし証券 | 3,500 |

| エース証券 | 3,500 |

| 類似企業 | PER | PBR |

| エフティグループ(2763) | PER12.66倍 | PBR3.23倍 |

| 大塚商会(4768) | PER22.56倍 | PBR3.36倍 |

| 光通信(9435) | PER24.05倍 | PBR3.91倍 |

当選を狙うなら東海東京証券からの申し込みは必要です。ソフトバンク上場時も多くの当選者を出していたころから、IPO目的の口座開設者が少ないと考えられます。

資金重複による申し込みも現在では可能となっているため、複数銘柄の申し込みも可能です。入出金で自社カードを使えば手数料も無料となっています。平幹事のほうが多く取り扱いますが、主幹事をすることもあります。地場に強い企業になりIPO主幹事をすれば初値が高くなる傾向があります。今回はどうでしょうか。

また下記に委託幹事をすることがある企業をまとめてみました。主幹事を行うことはありませんが、口座があると抽選に参加できることもあります。お時間ありましたらお立ち寄りください。委託幹事でも当選することがあるためIPO投資を専門にされる方はご検討ください。

たまに当選するだけでも銘柄によっては大きな利益につながります。主幹事を行う企業の口座は持っておかなければなりません。

東名のストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成32年6月20日~平成40年6月10日 | 98,000 | 1,055 |

ストックオプション(新株予約権)は98,000株存在していますが、行使期限を迎えていないため今回の上場では行使できません。

【行使条件など】

新株予約権の割当てを受けた者は、権利行使時において、当社、当社子会社または関連会社の取締役、従業員その他これに準ずる地位にあることを要するものとする。ただし、新株予約権の割当てを受けた者が任期満了による退任、定年退職その他正当な理由による場合はこの限りではないこととする。

東名(4439)IPO私見と申し込みスタンス

東名IPOは株数が少ないため利益が出そうな銘柄です。特別魅力に思える材料はありませんが、オフィス光119事業の売上が拡大していることで今後も売上拡大のイメージが湧いてきます。類似企業との差がわかりにくいため予想するには難しいですが、株数が少ないため初値利益が狙えそうです。それしかないかも?光回線サービスやなどのブロードバンド契約数は伸びているようですが、通信の高速化や大容量化、セキュリティ強化等のニーズがより高くなり、同社としては回線を仕入れて(借りて)いるだけなので5Gなどのコストは抑えられるというメリットもあるのかもしれません。

光回線は、全て東日本電信電話株式会社と西日本電信電話株式会社から仕入れており、光コラボレーションモデルに関する契約をしていることから当面事業自体は安定すると考えられます。また配当はこれまで実施したことがなく今後も内部留保という形になるようです。

IPO地合いもよいため2019年4月上場1号の「東名」もよい初値が付くのでは?という期待が先行しています。そして今回も地場に強い東海東京証券の力量が見れるのかもしれません。

東名(4439)IPOの主幹事に決定しました。期待したい! 【IPO申込は資金重複でもOK】

⇒ 東海東京証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」Cocolive(ココリブ)[137A]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/01/82ded0b3f042a082eb517cec4befc1df.jpg)