MITホールディングス(4016)のIPOがJASDAQスタンダードに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。社名は「ミットホールディングス」と呼ぶそうです。

主幹事はSBI証券証券が務め公開株数550,000株、オーバーアロットメント0株です。上場規模は想定発行価格610円から計算すると約3.36億円になります。システムインテグレーションを手掛ける企業のため初値高騰になるでしょう!

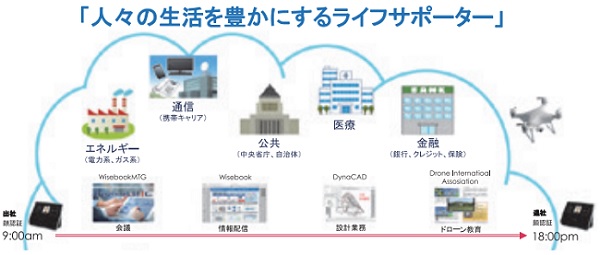

※MITホールディングス公式サイト引用

独立系のシステムインテグレーターとして30年の実績がある企業になります。システムインテグレーションサービスでは大手メーカーや大手システムインテグレーターから各種の社会インフラ系基幹システム開発、ネットワーク基盤構築の受注を事業の柱にしているそうです。

ソリューションサービスでは、サービス利用料収入により高い利益率と安定したストックビジネスを確立させ新たな製品の研究開発、新サービス提供に繋げていくことが可能となっています。

営業拠点も全国規模でのサービス提供が可能となっています。デジタルトランスフォーメーション(DX)関連のIPOになるためかなり人気化すると考えています。

クラウドサービスのシステム構築案件やRPA等の新技術を活用した開発案件にも注力するそうです!

MITホールディングス(4016)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 情報・通信業 |

| 事業内容 | システムインテグレーションサービス(開発、運用保守、インフラ構築等)及びソリューションサービス(デジタルブック、CAD、顔認証等) |

| 上場日 | 11月25日 |

| ブックビルディング期間 | 11月06日~11月12日 |

| 想定価格 | 610円 |

| 仮条件 | 630円~690円 |

| 公開価格 | 690円 |

| 初値結果 | 3,590円(公開価格5.2倍) |

| 企業情報 | https://mit-hd.co.jp/ |

| 監査人 | 監査法人A&Aパートナーズ |

【手取金の使途】

手取概算額134,300千円については、社内基幹システムの刷新、人材採用・育成費用等に充当する予定であります。その具体的な内容及び充当予定時期は以下のとおりであります。

①社内基幹システムの刷新(2021年11月期に30,000千円)

②人材採用・育成費用等(2021年11月期に27,000千円、2022年11月期に27,000千円)

③3DCADソフトウエアの開発費(2021年11月期に16,000千円、2022年11月期に24,000千円)

④新規ビジネスへの投資・研究開発費(2021年11月期に5,000千円、2022年11月期に5,300千円)

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 250,000株 |

| 売出株数 | 300,000株 |

| 公開株数(合計) | 550,000株 |

| オーバーアロットメント | 0株 |

| 上場時発行済み株数 | 1,991,600株(公募分を含む) |

| 想定ベースの時価総額 | 約12.1億円 |

| 幹事団 | SBI証券(主幹事) みずほ証券 岡三証券 ちばぎん証券 東洋証券 水戸証券 岩井コスモ証券 極東証券 マネックス証券 エース証券 丸三証券 楽天証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

MITホールディングス(4016)上場評判とIPO分析

想定発行価格610円を基に吸収金額を算出すると約3.36億円となり、オーバーアロットメントの設定はありません。またしてもSBI証券主幹事で小規模上場になります。MITホールディングスは持株会社である同社と連結子会社3社(株式会社システムイオ、株式会社NetValue、株式会社ビーガル)、非連結子会社1社(Vision Links Myanmar Co.,Ltd.)で構成されています。

ソフトウエア開発を事業の中核にソリューションサースとしてCADソリューションサービス、認証ソリューションサービス、デジタルマーケティングサービスやWeb上でのコンテンツサービス、ドローンサービス等の他、社会貢献型総合IT関連教育事業を提供しています。

事業は情報サービス事業の単一セグメントですが、事業領域を「システムインテグレーションサービス」と「ソリューションサービス」の2つのサービスに区分しています。

※有価証券届出書引用

システムインテグレーションサービスは、同社グループ事業の中核となるサービスであり、企業活動を営む上で必要となるシステム・アプリの設計・開発から導入・運用保守までをワンストップで提供しています。

また、官公庁や大手企業の業務に特化したシステム構築をオンサイト形式で行っています。

さらに、金融系や中央省庁のセキュリティネットワークや携帯・スマートフォン等の基地局インフラの設計・構築を行っています。この他にもシステムの安定的な運用を監視し、システムトラブルに対する原因究明、再発防止のための対処を実施しているそうです。

またプロジェクトの問題点を客観的視点でとらえ、体制見直しのアドバイスや効率化のためのツール導入等のトラブルを解決するためのサポートを行っています。

- 中央省庁向け年金システム

- 地方自治体予算管理システム

- IoT/IoE技術のベースとなる通信キャリア系システム

- 医療系(健康保険組合業務向けパッケージ)システム

- WEBインテグレーション(物流、建設、広告会社等)

- 金融系(クレジットカード、生損保)システム等

※有価証券届出書引用

ソリューションサービスは、高機能で幅広い互換性を持つ2次元汎用CADである「DynaCAD」シリーズの開発・販売や自治体の電子化に伴うコンサルティング、図面電子化サービスのCADソリューションサービスを行います。

また、3D顔認証システムの販売や顔認証以外の生体認証機器のコンサルティングを行っており、銀行・証券等の金融機関での本人であるかどうかの認証や原子力関連施設や医療関係施設でのセキュリティの強化等に幅広く利用されているそうです。

モバイル認証や非接触型ICカード入退管理システム等の提案により最近では生体認証機器の販売だけでなく、総合的に認証に関するソリューションも提供しています。

※有価証券届出書引用

この他、デジタルマーケティングサービスでは同社グループが開発・販売する「Wisebook」で、誰でも簡単にデジタルブックが制作・配信できるシステムサービスの提供を行います。

月額制のクラウドサービスまたは、オンプレミスで提供しており、限定公開/一般公開、リッチコンテンツ設定、閲覧データ解析など多くの機能を実装しているそうです。

その他サービスでは「Drone International Association」を設立し、操縦技術講習等を実施するドローンソリューションサービスを行っています。

2018年5月には国土交通省の定める公認講習団体に認定されたそうです。また、小中学生を対象とした無料のプログラミング教室の運営によるエデュケーションサービスを行っています。

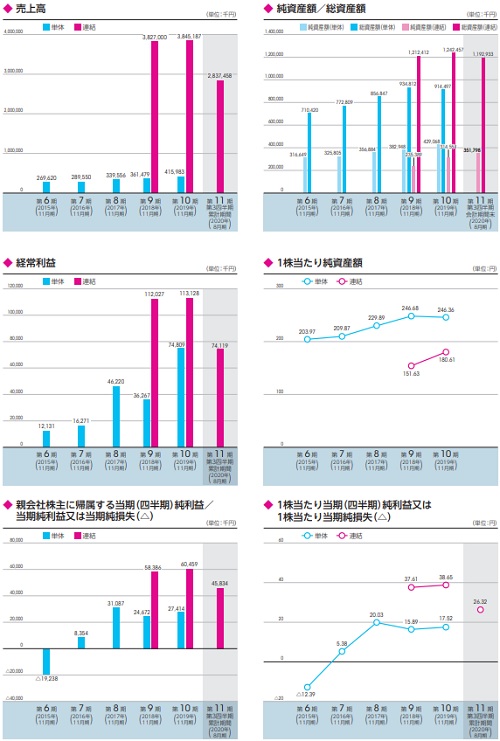

MITホールディングス(4016)の企業財務情報と配当性向

| 回次 | 第9期 | 第10期 |

| 決算年月 | 2018年11月 | 2019年11月 |

| 売上高 | 3,827,000 | 3,845,187 |

| 経常利益 | 112,027 | 113,128 |

| 親会社株主に帰属する当期純利益 | 58,386 | 60,459 |

| 包括利益 | 59,777 | 60,244 |

| 純資産額 | 235,389 | 314,554 |

| 総資産額 | 1,212,412 | 1,242,457 |

| 1株当たり純資産額 | 151.63 | 180.61 |

| 1株当たり当期純利益金額 | 37.61 | 38.65 |

| 自己資本比率(%) | 19.4 | 25.3 |

| 自己資本利益率(%) | 28.4 | 22.0 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 198,186 | 198,441 |

| 投資活動によるキャッシュ・フロー | △108,823 | △66,247 |

| 財務活動によるキャッシュ・フロー | △25,760 | △102,028 |

| 現金及び現金同等物の期末残高 | 210,427 | 240,592 |

- 売上高2,837,458千円

- 営業利益77,192千円

- 経常利益74,119千円

- 親会社株主に帰属する四半期純利益45,834千円

同社グループが属する情報サービス産業はAI、IoT、RPA、ブロックチェーンなどの新たな技術を活用したデジタルトランスフォーメーション(DX)の取り組みが加速しており、あらゆる産業において企業の競争力強化や業務プロセスの再構築、ビジネスモデルの変革に向けたIT需要は拡大していくことが見込まれています。

システムインテグレーションサービスでは、既存顧客を中心とした受注が堅調に推移しましたが、新型コロナウイルス感染症拡大の影響により開発案件の延期又は中断などが発生したそうです。

ソリューションサービスでは、認証ソリューションサービス及びデジタルマーケティングサービス案件では新型コロナウイルス感染症の影響による延期等により受注が先送りとなったものの、DynaCAD製品及び図面電子化サービスの受注拡大が発生したそうです。

MITホールディングス(4016)の株主状況とロックアップについて

会社設立は2009年12月01日、千葉県千葉市美浜区中瀬二丁目6番地1に本社を構えます。社長は鈴木浩氏(1957年12月26日生まれ)、株式保有率は18.53%(357,400株)です。従業員数14人で臨時雇用者4人、平均年齢46.0歳、平均勤続年数12.6年、平均年間給与5,003,953円です。連結会社のセグメントは情報サービス事業の単一セグメントになり、従業員数296人となっています。

時価総額が低かったため300人弱の従業員がいることに驚きました。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 鈴木 浩 | 357,400株 | 18.53% | ○ |

| ちば新産業育成投資事業有限責任組合 | 250,000株 | 12.96% | × |

| 7ベルティーピー株式会社 | 240,000株 | 12.44% | ○ |

| 朝日生命保険相互会社 | 128,000株 | 6.63% | ○ |

| MITホールディングス従業員持株会 | 96,800株 | 5.02% | ○ |

| 中森 将雄 | 87,600株 | 4.54% | ○ |

| 増田 典久 | 82,200株 | 4.26% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社役員である鈴木浩、増田典久及び沼倉巧和、当社役員である中森将雄、三方英治、野山真二及び東園直樹、当社子会社役員である宇井正人、中野真暁、桑原智成、野﨑哲、岩永裕寿、市村憲永、内田淳一及び米田護、当社株主である7ベルティーピー株式会社、朝日生命保険相互会社、MITホールディングス従業員持株会、TDCソフト株式会社、ボンズテック株式会社、株式会社アインシュタインインスティテュート、シーネットグループ株式会社及び株式会社エーピーエスは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2021年5月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出しを除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年5月23日まで)のロックアップが付与されています。また、ベンチャーキャピタルの「ちば新産業育成投資事業有限責任組合」は売出株で保有株を全株売却することになっています。

ロックアップ解除倍率の記載がないため対象者は基本的に上場後180日間は売却ができません。

親引けは15,000株を上限として福利厚生を目的に実施される予定です。

MITホールディングス(4016)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格610円に対して仮条件範囲が引上げられ630円~690円に決定しました。これにより吸収額が3.5億円~3.8億円のレンジになります。時価総額は12.5億円~13.7億円です。上場規模が小さく魅力あるサイズとなっています。

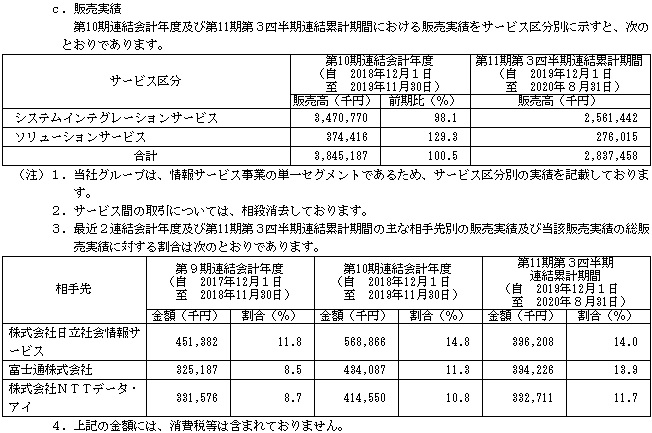

事業は中堅SIerの位置づけとなり大手SIerからの請負が多くなっています。売上高構成比は2019年11月期でシステムインテグレーションサービス90.3%、ソリューションサービス9.7%です。販売先大手は日立社会情報サービス、富士通、NTTデータ・アイの名前があげられています。

修正値3,500円~5,500円

※注目度B、11月06日に修正値追記

ファーストインプレッションは初値5倍あたりを意識した数値でしたが、今後予想が修正されると思います。修正値も追記する形で記載予定です。IPOとしては鉄板銘柄と言ってよさそうです。需給がひっ迫し初値が高くなることが予想され、上場3日目の初値形成の可能性が高いと思います。

依然としてIT系へ資金が流れている状況が続き、証券紙でも特に期待できる銘柄の1つにあがっているようです。11月のIPOは数が少ないためその影響もあるようです。

2020年11月期の連結業績予想では売上39.06億円となり前期比1.6%増、経常利益1.28億円となり前期比13.3%増を見込んでいます。四半期利益は8,100万円となり前期比35.0%増です。

EPS46.65からPERは14.79倍、BPS261.73からPBR2.64倍になります。配当が5円設定され配当利回りは0.72%です。

上場規模が小さく需要が見込めるIPOのため初値不安はありません。VC保有株がないことでセカンダリーにも期待できそうです。気になるのはSBI証券がIPOチャレンジポイント枠当選で200株以上の複数当選を行ってくるかだと思います。

ブックビルディングに参加する投資家の中には、ポイントを使ってしまいたい方もいることでしょう。単価が低いことで今回も悩ましいIPOになっています。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 467,500株 | 85.00% |

| みずほ証券 | 16,500株 | 3.00% |

| 岡三証券 | 11,000株 | 2.00% |

| ちばぎん証券 | 11,000株 | 2.00% |

| 東洋証券 | 5,500株 | 1.00% |

| 水戸証券 | 5,500株 | 1.00% |

| 岩井コスモ証券 | 5,500株 | 1.00% |

| 極東証券 | 5,500株 | 1.00% |

| マネックス証券 | 5,500株 | 1.00% |

| エース証券 | 5,500株 | 1.00% |

| 丸三証券 | 5,500株 | 1.00% |

| 楽天証券 | 5,500株 | 1.00% |

公開株数はそこそこあるため主幹事を中心にしてIPO抽選に参加しておきましょう。オーバーアロットメントがないIPOとなっていますが、心配はいらないでしょう。IPOでは人気の事業を手掛けていますからね。

当選を狙うのであればSBI証券からの申込みは忘れないようにしておきましょう。現在の地合いであれば単価が低くても利益が出やすいと思います。

SBI証券のIPO抽選ルールは下記記事でまとめています。先日、タスキ(2987)が上場し当選を頂いています。ポイント当選なので微妙でしたけど利益を獲得できました。670円の株が5,060円の初値となり差引44万円弱の利益になりました。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

SBI証券の他にはどこで申し込んでも当選する気がしません。公開株数が多ければマネックス証券からの当選も狙えますが、今回は難しいでしょう。IPO抽選方法は幹事として引受けた株数を全て抽選に回すため当選しやすいとされています。

今年は1回当選しているので2020年度中にもう1銘柄当選できるように祈ります。また岡三証券が幹事入りしているため岡三オンライン証券も委託幹事でIPOの取扱いが行われると思います!

岡三オンライン証券は前受け金不要でIPO抽選に参加できます。前受け金不要で抽選に参加できる企業は下記記事でまとめているのでよかったら参考にしてください。野村證券も前受け金なんですよね。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

IPOに当選しない方はECF投資で先回り買いしてみると面白いかもしれません。リスクはIPOに比べるとかなり高くなりますがECF投資が流行っています。証券口座だけ開設しておいて、上場(IPO)を行う確率が高そうな銘柄にだけ投資を行う方法はありだと思います。

ユニコーンの記事を多く最近書いているため企業分析を行うことも多くなりました。詳しく確認すると上場しそうな企業は経営者が有名もしくは独自性に長けている気がします。

ファンディーノでも同じことが言えると思います。独自性がある事業は投資先として面白いと思います。取扱い企業によっては主幹事選定を行っているなどの表現があるため、その場合にのみ投資を行うのはありだと思います!

未上場株の個人間売買も行われる見込みなので色々と期待しています。詳しくは下記記事をご確認ください。

株式投資型クラウドファンディング(ECF)のセカンダリー投資が始まろうとしています。日本ではまだ馴染みの少ない投資方法になるため参加者が限定されると思います。しかし長期的に考えた場合に魅力がある投資だと考えられます。 こ …

MITホールディングスのIPOチャレンジポイントボーダーラインは?複数株当選の可能性あり

主幹事がSBI証券ということで今回もIPOチャレンジポイントが話題となるはずです。当選ボーダーラインがどの程度になるのか考えてみたいと思います。直近のIPOチャレンジポイント当選データは下記のようになります。

公開株数が55万株となっていることから200株の複数配分の可能性が高そうです。ただタスキ(2987)が100株配分だったためどうなるのか読めない状況です。

グラフィコ(4930)が200株配分なのがイレギラーとしか言いようがありません。タスキは200株配分だと思って申し込んだ方が多いと思うので、MITホールディングスも400ポイントあたりがボーダーラインになる気がしています。

今回はIT系なので初値6倍~10倍の範囲になるのでしょうか?大手予想を待ちたいと思います。SBI証券主幹事は悩ましいIPOが多いですよね。

SBI証券(旧イー・トレード証券)のIPO抽選ルールと当選画像を掲載しています。過去記事を利用しているため少し見にくくなっており申し訳ありません。追記するような形になっています。最近はポイントを使わなくても当選することが …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| キューブシステム(2335) | PER26.95倍 | PBR3.15倍 |

| ハイマックス(4299) | PER15.91倍 | PBR1.4倍 |

| NSD(9759) | PER23.43倍 | PBR3.39倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年11月09日~2026年11月08日 | 187,600株 | 200円 |

ストックオプション(新株予約権)は187,600株全株が行使期限に入っています。付与対象者の区分及び人数は取締役5名、監査役2名、従業員9名、子会社取締役7名、子会社従業員180名となっています。

売却は可能のようですが会社関係者なので売らない可能性が高いでしょう。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。MITホールディングス(4016)IPOの評価と申し込みスタンス

ミットホールディングスのIPOは公開価格割れすることはないでしょう。それよりも公開価格の何倍まで初値が上昇するのか見ものだと思います。IPOに当選できなくても見ているだけで面白そうです。IPOチャレンジポイントを使おうと思っている方は無駄のないように頑張ってください!!

※MITホールディングス公式サイト引用

IPOでは人気となるワードが複数確認できます。IoTやセキュリティ、クラウドやRPA、またDX関係にかなり買いが集中するようです。そのため同社にも買いが殺到することになるでしょう。

3D顔認証システムや生体認証機器のコンサルティングなども行っています。業績は連結で売上38.5億円、四半期利益が6,000万円なので業績面の不安はあると思います。

IPO市場の環境が良いため短期的に祭りになりそうなIPOが登場しているようです!IPOチャレンジポイントを使う方は単価が低いため悩みそうですね。

官公庁のシステム構築や中央省庁のセキュリティネットワーク等を引受けていることで、企業イメージもよさそうです。子会社を活かして手広く事業を行っている感じがします。

貸付先は主に上場企業で1円から投資が可能! 【リスクを下げる工夫が凄い】

まだ詳しくお伝え出来ませんが、気になることをFunds(ファンズ)に質問しています。もうしばらくすると公開できると思います!

電通と業務提携を行っているためファンド組成の内容が充実してくると伺っています。デポジット口座に資金が余っているため投資を行うために色々と聞いてみました。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。