ジオコード(7357)のIPOがJASDAQスタンダードに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はいちよし証券が務め公開株数670,000株、オーバーアロットメント100,500株です。上場規模は想定発行価格1,250円から計算すると約9.6億円になります。また事業がサービス業となっていますが、IT系の企業なので初値は高騰すると思います!

※ジオコード公式サイト引用

既存上場企業にはジオコードのような事業を行う企業が多数みられるため、新奇性はありません。しかしIPOではIT系の上場は人気が高いため初値期待ができると思います。

また、対面型サービスを行っているいちよし証券が主幹事のためトヨクモ(4058)やティアンドエス(4055)のように初値高騰となる期待が公募組には強いと思います。

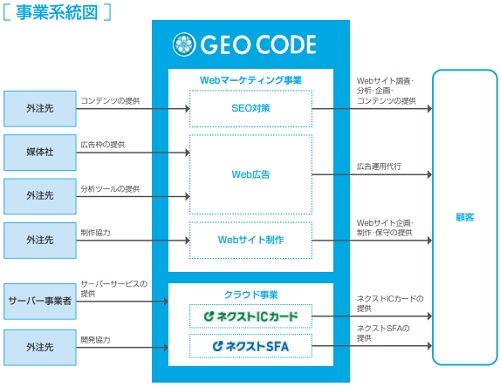

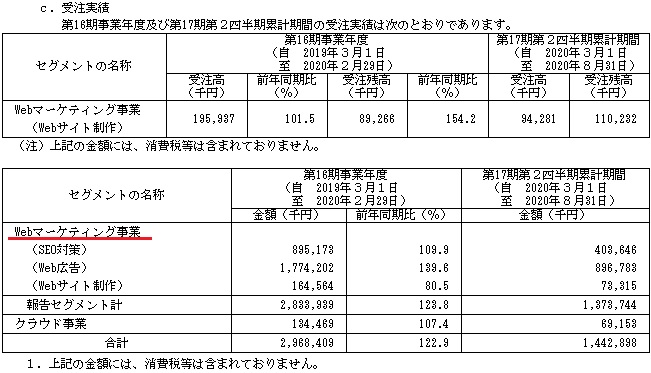

Webマーケティングやクラウドを行っている企業になり、SEO対策やWeb広告運用代行、クラウド型業務支援ツールの提供を中堅・中小企業に行っています。

地域金融機関や地方公共団体の、さらに全国展開する企業や同社と親和性の高い企業等との関係強化も図るそうです。業績面の評価は売上拡大が続いていることを確認しています。

ジオコード(7357)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | サービス業 |

| 事業内容 | Webマーケティング事業及びクラウド事業(業務支援ツール「ネクストSFA」、「ネクストICカード」の開発・提供) |

| 上場日 | 11月26日 |

| ブックビルディング期間 | 11月09日~11月13日 |

| 想定価格 | 1,250円 |

| 仮条件 | 1,200円~1,250円 |

| 公開価格 | 1,250円 |

| 初値結果 | 3,025円(公開価格2.42倍) |

| 企業情報 | https://www.geo-code.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額465,000千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限115,070千円を合わせた手取概算額合計上限580,070千円については、以下のとおり、①採用活動の強化に伴う関連費用及び②設備資金に充当する予定であります。

①採用活動の強化に伴う関連費用

当社は、国内インターネット広告市場においてWebマーケティング事業を中心に事業を展開しておりますが、事業規模及び事業領域の更なる拡大の為には、特に営業職・運用職において一層の人材採用の強化が必要であると考えております。そのため調達資金のうち、採用費として118,000千円、教育費として4,000千円、人件費として254,070千円を充当する予定

②設備資金

業務の効率化、IT運用管理強化のためのソフトウエア購入及びテレワーク環境整備のための投資として100,000千円及び関連費用18,980千円、人員増加に伴う増床に係る設備及び敷金として56,240千円及び関連費用20,000千円、人員増加に伴うPC等の購入として8,780千円充当する予定

「具体的な充当時期までは安全性の高い金融商品等で運用していく方針」

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 420,000株 |

| 売出株数 | 250,000株 |

| 公開株数(合計) | 670,000株 |

| オーバーアロットメント | 100,500株 |

| 上場時発行済み株数 | 2,470,000株(公募分を含む) |

| 想定ベースの時価総額 | 約30.9億円 |

| 幹事団 | いちよし証券(主幹事) SMBC日興証券 東洋証券 楽天証券 松井証券 SBI証券 マネックス証券 極東証券 岩井コスモ証券 岡三証券 丸三証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

ジオコード(7357)上場評判とIPO分析

想定発行価格1,250円を基に吸収金額を算出すると約8.4億円となり、オーバーアロットメントを含めると約9.6億円規模の上場となります。上場規模も適度で人気化すると考えています。ジオコードは、顧客のWeb領域における課題を総合的に解決するWebマーケティング事業とクラウド型業務支援ツールをSaaS形態で提供するクラウド事業を行っています。

Webマーケティング事業では、主として中堅・中小企業に対して、Webマーケティング領域全般にわたる課題解決に対処するための各種サービスを提供しています。

インターネット上のマーケティング活動には欠かせない「SEO対策」「Web広告」「Webサイト制作」を一社完結で提供することにより、顧客に対しWebマーケティング活動全体を俯瞰した分析や提案をして、課題解決に向けた適切なサービスの提供を行っています。

※有価証券届出書引用

クラウド事業では、昨今数多くの企業が取り組む働き方改革や生産性の向上に貢献するクラウド型業務支援ツールをSaaS形態で提供しています。

開発から販売、運用サポートまでの一連のプロセスを自社で対応するとともに、Webサイト制作で培ってきたノウハウを活用して見やすさと使いやすさを重視しています。さらに必須機能を備えたツールを低価格で提供しています。

同社は安定した収益基盤を確立することが重要であると考え、一度限りの取引ではなく、顧客と長期的な関係を構築することが可能な、一定の契約期間を設けた継続取引を中心に事業を展開しています。

※有価証券届出書引用

Webマーケティング事業のSEO対策では、GoogleやYahoo!JAPAN等の主要検索エンジンを通じて集客を行うことを目的としたSEO対策のサービスを創業間もない2005年から提供しているそうです。

顧客の要望を踏まえ、培ってきたSEO対策ノウハウ等に基づく調査・分析を行い、優先的に対策を施すべきキーワードの選定をして施策を立案しているそうです。

施策を提案するコンサルティングにとどめるのではなく、必要となるWebサイトの内部構造の改善作業の実装やWebサイトに掲載する記事の作成、UI/UXの改善まで併せて行うことにより、検索結果の上位表示を超えてCV獲得の最大化まで踏み込んだサービス提供が可能だそうです。

この他、Web広告ではリスティング広告を中心としたWeb広告全般の運用代行サービスを10年以上にわたって提供しています。

さらに、顧客が開設又はリニューアルを予定するWebサイトの企画・制作・保守運用サービスを2006年より提供しています。

※有価証券届出書引用

クラウド事業では主として中堅や中小企業に対し、勤怠管理・交通費精算・経費精算ツール「ネクストICカード」と営業支援ツール「ネクストSFA」を提供しています。

ネクストICカードは、交通系ICカードを利用して勤怠管理や交通費精算に加え、交際費や会議費等の経費精算も簡単に処理できるクラウド型業務支援ツールです。

ネクストSFAは、見込み顧客の管理から商談履歴の管理、さらに案件成立後の顧客管理までの一連の営業プロセスを見える化して効率的に管理できるクラウド型業務支援ツールです。

ジオコード(7357)の企業財務情報と配当性向

| 回次 | 第15期 | 第16期 |

| 決算年月 | 2019年2月 | 2020年2月 |

| 売上高 | 2,415,142 | 2,968,409 |

| 経常利益 | 55,926 | 155,214 |

| 当期純利益 | 904 | 109,195 |

| 資本金 | 72,500 | 72,500 |

| 純資産額 | 218,877 | 298,072 |

| 総資産額 | 829,457 | 1,151,880 |

| 1株当たり純資産額 | 104.73 | 145.40 |

| 1株当たり当期純利益金額 | 0.43 | 52.25 |

| 自己資本比率(%) | 26.4 | 25.9 |

| 自己資本利益率(%) | 0.4 | 42.2 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 28,290 | 301,256 |

| 投資活動によるキャッシュ・フロー | △19,561 | △48,464 |

| 財務活動によるキャッシュ・フロー | 91,042 | △14,564 |

| 現金及び現金同等物の期末残高 | 358,984 | 597,211 |

- 売上高1,442,898千円

- 営業利益55,038千円

- 経常利益52,350千円

- 四半期純利益33,715千円

同社は継続的かつ安定的な事業規模拡大を目指し主力事業であるWebマーケティング事業を中心に、本社及び関西支社を拠点とした営業活動を行ってきたそうです。また、自社が運営するメディア経由の引き合いからの受注強化や、代理店開拓を含めた多様な販売経路の確立に取り組んでいます。

さらに、地域金融機関や地方公共団体の他、全国展開する企業等との関係強化を図り、地域経済の活性化に貢献する地方創生に向けた活動への取り組みを行ってきたそうです。

ジオコード(7357)の株主状況とロックアップについて

会社設立は2005年2月14日、東京都新宿区新宿四丁目1番6号に本社を構えます。社長は原口大輔氏(1976年2月27日生まれ)、株式保有率は872,600%(37.53株)です。従業員数は129人で臨時雇用者はいません。平均年齢31.2歳、平均勤続年数3.0年、平均年間給与5,094,634円です。

セグメント別ではWebマーケティング事業104人、クラウド事業11人、全社共通14人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| ディーグラウンド | 1,000,000株 | 43.01% | ○ |

| 原口 大輔 | 872,600株 | 37.53% | ○ |

| 吉田 知史 | 86,000株 | 3.70% | ○ |

| ビジョン | 83,200株 | 3.58% | × |

| 坂従 一也 | 40,000株 | 1.72% | ○ |

| 識学1号投資事業有限責任組合 | 33,200株 | 1.43% | × |

| Orchestra Investment | 11,000株 | 0.47% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人かつ当社役員である原口大輔並びに当社株主である株式会社ディーグラウンド並びに当社株主であり当社役員である吉田知史及び坂従一也は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2021年2月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年2月23日まで)のロックアップが付与されています。ロックアップ解除倍率は発行価格の1.5倍となっています。

親引けの設定はありません。一部の株主にはロックアップが設定されていません。

ジオコード(7357)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格を上限として仮条件範囲が1,200円~1,250円に決定しています。業績の勢いが感じられず類似企業も多いことで妥当な価格帯に決ったようです。同社の企業理念としては「唯一無二」の魅力的な会社を作ることになっています。

どこまで専門的に行えるのかわかりませんが、SEO対策とWeb広告、Webサイト制作を一社完結で提供できます。直近は業績拡大となっているため需要はあると考えられます。IPO的な発想だと新奇性がないただのIT企業です。

修正値4,000円~5,500円

※注目度B、2020年11月09日に修正値追記

10月に上場した企業の初値がやや鈍りましたが、セカンダリーが意外と好調に推移したため11月上場には資金が入るとされています。そのため初値予想も公開価格の3倍以上になるようです。IPOバブルが続いているため抽選申込忘れがないようにしましょう。

2021年2月の業績予想は売上31.72億円で前期比較だと6.9%増、経常利益1.69億円で前期比較だと9.0%増になります。一応、増収増益見込みとなり業績不安はなさそうです。

四半期利益は1.05億円となり前期比較で3.7%減となっています。金額を算出すると400万円減となるためほぼ横ばいです。EPS48.79からPERは25.62倍、BPS351.44からPBRは3.56倍になります。配当や株主優待はありません。

ベンチャーキャピタル2社がロックアップ対象外になり44,200株が売却を控えているようです。上場企業も同社株を保有しています。また、新株予約権は上場後1年間は行使できない条件付となっています。

地合いを考えるとIT系企業は悩まず抽選に参加しておくべきだと思います!新味などはありませんが公募組は当選を狙いましょう。吸収額レンジは8.0億円~9.6億円と小さめの上場です。

| 幹事名 | 割当株数 | 引受割合 |

| いちよし証券(主幹事) | 502,500株 | 75.00% |

| SMBC日興証券 | 40,200株 | 6.00% |

| 東洋証券 | 20,100株 | 3.00% |

| 楽天証券 | 13,400株 | 2.00% |

| 松井証券 | 13,400株 | 2.00% |

| SBI証券 | 13,400株 | 2.00% |

| マネックス証券 | 13,400株 | 2.00% |

| 極東証券 | 13,400株 | 2.00% |

| 岩井コスモ証券 | 13,400株 | 2.00% |

| 岡三証券 | 13,400株 | 2.00% |

| 丸三証券 | 13,400株 | 2.00% |

いちよし証券主幹事で対面型証券の幹事構成となっています。当選は難しかもしれませんが積極的に抽選に参加しておきたいと思います。いちよし証券は前受け金不要でIPO抽選に参加できます。IPO抽選ルールは下記記事でまとめています。

いちよし証券のIPO抽選ルールについて詳しく説明します。前受け金不要でインターネット経由のIPO抽選に参加ができるため口座を開設しておきたい証券会社です。IPO取扱い実績が増え今後もコンスタンスに取扱いが期待できそうです …

その他、前受け金不要でIPO抽選に参加できる企業は松井証券です。松井証券は幹事入りすることが多いため証券口座を開設しておいたほうが良いと思います。

Twitterでは当選者を意外と見かけます。IPO抽選ルールは下記記事でまとめています。50万円までの株式委託手数料が無料なので低単価の株式売買にも向いています。

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

今回は幹事入りしていませんがむさし証券も前受け金不要でIPO抽選に参加できます。調べると前受け金不要でIPO抽選に参加できる証券会社は多いんですよね。

資金が乏しい時期は試行錯誤しながら当選を狙うしかありません。証券口座と資金を効率よく運用しておきましょう!マネックス証券は幹事として引受けた株を全て抽選に回すため早めに口座開設しておくとチャンスがあると思います。

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

東洋証券、極東証券からの申込みは支店経由の申込みしかできないでしょう。岡三オンライン証券も取扱いが期待できると思います。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| フルスピード(2159) | PER18.42倍 | PBR1.88倍 |

| アウンコンサルティング(2459) | PER-倍 | PBR2.62倍 |

| セプテーニ・ホールディングス(4293) | PER35.37倍 | PBR3.06倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年7月03日~2025年6月28日 | 51,400株 | 30円 |

| 2018年3月25日~2026年3月23日 | 29,200株 | 65円 |

| 2019年7月28日~2027年7月26日 | 82,200株 | 65円 |

| 2020年6月01日~2028年5月31日 | 63,800株 | 285円 |

| 2021年3月15日~2029年3月14日 | 48,200株 | 285円 |

ストックオプション(新株予約権)で行使期限を迎えている株数は226,600株あります。上場後1年間は行使できない条件が付与されています。

ベンチャーキャピタル保有株でロックアップ対象になっていない株もあるため覚えておきたい材料です。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ジオコード(7357)IPOの評価と申し込みスタンス

ジオコードIPOは現在の地合いであれば上場1日目は初値持越しとなりそうです。新奇性はありませんが初値3倍程度は見込めると思います。これからIPOが例年通りに承認されてくると思いますが、前半に承認されるIPOは人気が集中する傾向があります。株主名簿の上場企業はビジョン(9416)やOrchestra Investment(6533)の名前がありました。上場企業が出資していると企業評価も高くなる傾向があります。

※ジオコード公式サイト引用

主力事業はWebマーケティングになり、詳細を確認するとWeb広告の売上げが多いようです。

リスティング広告を中心としたWeb広告全般の運用代行サービスを行い、「Google LLC」や「ヤフー株式会社」等が提供するリスティング広告及びコンテンツ連動型広告を主軸としているそうです。

さらに「Facebook, Inc.」や「LINE株式会社」等が提供するSNS広告等も含め幅広い広告媒体に対応した運用代行を行うそうです。

同社が事業展開するインターネット広告市場やクラウド市場では、競合他社との間で競争状態が激化しているため長期的に投資を考えると微妙なところがあります。

しかしIPOを考えた場合は人気があると考えています。ただ、いちよし証券主幹事のためネット抽選派の方は期待が薄いかもしれません!

FXTFでは1億円キャンペーンが開催されています。新規口座開設だけで2,000円、そして1回取引で3,000円の合計5,000円がプレゼントされます。

さらに当サイトタイアップ特典が付いているため追加で2,000円を貰えるためこの機会をお見逃しなく!米ドル円のスプレッドは0.1銭と業界最狭となっています。詳しくは下記記事でまとめています。

FXトレード・フィナンシャル(FXTF)さんとタイアップをさせていただくことになりました。特典を利用することで何処よりもお得に口座開設ができると思います。口座開設費用などは一切かかりません。MT4の利用も完全無料 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。